毎週金曜日夕方掲載

本レポートに掲載した銘柄:アドバンスト・マイクロ・デバイシズ(AMD、NASDAQ)、エヌビディア(NVDA、NASDAQ)、インテル(INTC、NASDAQ)

アドバンスト・マイクロ・デバイシズ(AMD)

1.インテル互換のCPU、GPUメーカー

アドバンスト・マイクロ・デバイシズ(ティッカーシンボルはAMD。NASDAQ上場)はアメリカの大手半導体メーカーです。インテル互換のパソコン用、サーバー用CPUとGPU(グラフィックプロセッサー)を開発、販売しています。また、家庭用ゲーム機用CPU、GPUも生産しており、ソニーのプレイステーション5用、マイクロソフトの新型Xbox(Xbox seriesX/S)用のCPU、GPUを開発、販売しています。

AMDは元々は自社で半導体生産を行っていましたが(IDM(Integrated Device Manufacturer))、2009年に生産部門を分社化し、ファブレスとなりました。生産部門はグローバルファウンドリーズとなり、現在世界第3位の半導体受託生産業者です。ただし、グローバルファウンドリーズは10ナノ以降の微細化には成功していないため、今人気の7ナノCPU、GPUについては、AMDはTSMCに生産委託しています。そして、TSMCへ生産委託したことによって、最先端の7ナノCPU、GPU(パソコン用CPUのRyzen、データセンター・サーバー用CPUのEPYC、パソコン、ゲーム機用GPUのRADEON、データセンター・サーバー用GPUのRADEON・INSTINCTの上位機種が7ナノのデザインルールで生産されている)の大量生産が可能となりました。このことは、AMDの業績に大きく貢献していると思われます。

インテルに対する競争力について見ると、Ryzen、EPYC、RADEON、RADEON・INSTINCTのいずれもが基本性能が高いことが特長です(特にパソコン用CPUのRyzenの性能が高いと言われている)。またパソコン用CPUの場合、インテルのCore iシリーズはマザーボードにある程度高い価格のものを選ばなければ十分な性能が出ないと言われていますが、Ryzenの場合は安いマザーボードでも十分性能がでると言われており、コストパフォーマンスの高さも特長になっています(マザーボードはCPU、GPU、各種の周辺半導体を一緒に搭載した基板)。

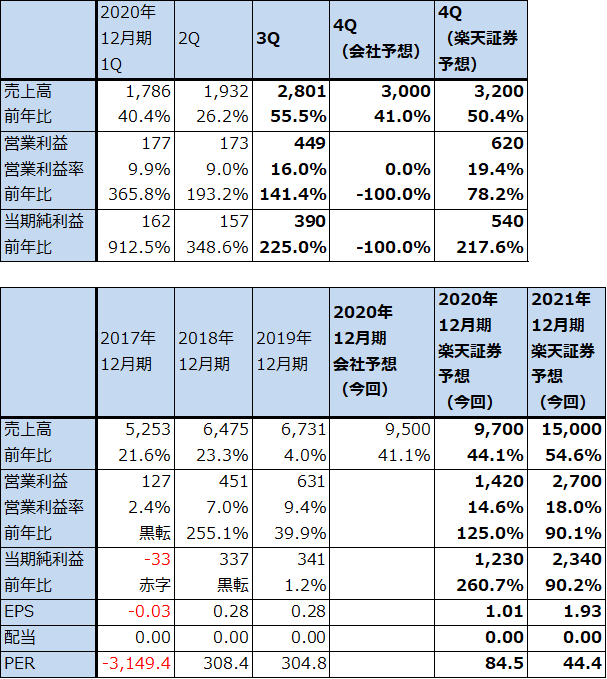

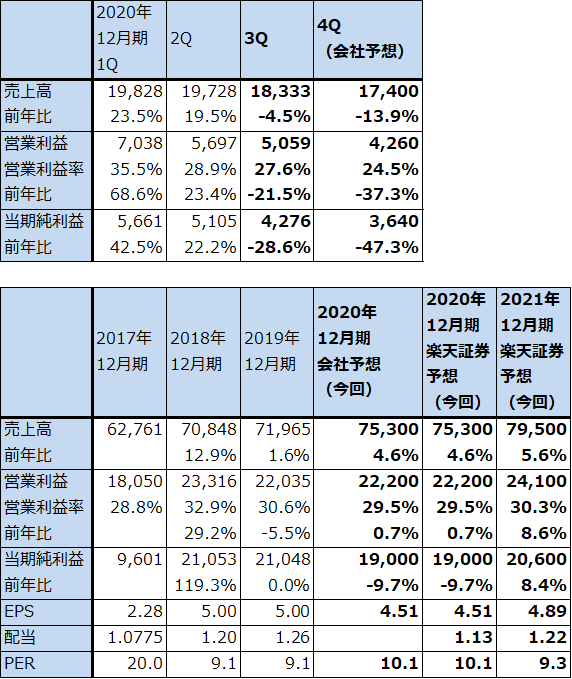

2.AMDの2020年12月期3Qは、55.5%増収、営業利益2.4倍

AMDの2020年12月期3Q(2020年7-9月期)は、売上高28億100万ドル(前年比5.4%増)、営業利益4億4,900万ドル(同2.4倍)となりました。

コンピューティング&グラフィックス事業が、売上高16億6,700万ドル(前年比30.6%増)、営業利益3億8,400万ドル(同2.1倍)となりました。パソコン用CPU「Ryzen」シリーズが大きく伸びたもようです。データセンター・サーバー用CPU「EPYC」シリーズがこれに続き好調でした。

また、エンタープライズ、組み込み、セミカスタム事業は、売上高11億3,400万ドル(同2.2倍)、営業利益1億4,100万ドル(同2.3倍)と大きく伸びました。PS5向け、新型Xbox向けCPU、GPUの生産販売が始まったためと思われます。PS5のCPUは「x86-64-AMD Ryzen“Zen 2”」(AMDの⾼速CPU「Ryzen」のカスタマイズ)、GPUは「AMD Radeon RDNA 2-based graphics engine」(AMDの⾼性能GPUのカスタマイズ)です。Xbox seriesX/SのCPU、GPUもAMDの7ナノCPU、GPUのカスタマイズで、いずれもTSMCの7ナノラインで⽣産されています。

表1 アドバンスト・マイクロ・デバイシズの業績

価総額 103,931百万ドル(2020年11月19日)

発行済株数 1,215百万株

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済株数は完全希薄化後。

表2 AMD:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

表3 AMD:セグメント別業績(通期)

出所:会社資料より楽天証券作成

3.今期、来期と高率の利益成長が期待できよう

会社側ガイダンスによれば、今4Q(2020年10-12月期)売上高は約30億ドル(前年比41.0%増)となる見通しです。利益のガイダンスはありません。今年11月発売の新型CPU「Ryzen5000」シリーズの寄与、データセンター・サーバー用CPU「EPYC」の伸びが引き続き期待できることに加え、新型ゲーム機向けCPU、GPUの本格生産、販売も期待できます。

楽天証券では、新型ゲーム機向けCPU、GPUの成長に期待できると考えているため、今4Q業績を売上高32億ドル(前年比50.4%増)、営業利益6億2,000万ドル(同78.2%増)、2020年12月期通期を売上高97億ドル(同44.1%増)、営業利益14億2,000万ドル(同2.3倍)と予想します。

来期2021年12月期も高率の成長が期待できると思われます。Ryzenシリーズはすでにインテルのパソコン用CPU「Core i」 シリーズの市場を侵食していますが、この動きが加速する可能性があり、同じ動きがデータセンター・サーバー用CPUでも起こる可能性があります。また、新型ゲーム機用CPU、GPUの出荷が本格的な成長期に入ると思われます。

このような見方から、楽天証券ではAMDの2021年12月期通期を売上高150億ドル(同54.6%増)、営業利益27億ドル(同90.1%増)と予想します。

なお、AMDは10月27日付けで、アメリカの半導体メーカー、ザイリンクスを株式交換により350億ドル(約3兆6,600億円)相当で買収することに合意したと発表しました。この買収では、ザイリンクスの株主は1株につきAMD株1.7234株を受け取り、買収後のAMDの株式の74%をAMDの株主が、26%をザイリンクスの株主が持つことになります。

ザイリンクスはFPGA(フィールド・プログラマブル・ゲート・アレイ。プログラムの書き換えができるロジック半導体)の大手で、通信、データセンター、自動車などに幅広く顧客を持っています。AMDは新しい市場を手に入れるとともに、今はアクセスしていない自動車や、アクセスが十分でない通信分野に事業を拡大することが出来ます。

ザイリンクスの業績を見ると、2020年3月期は売上高31億6,300万ドル(同3.4%増)、営業利益7億9,200万ドル(同17.2%減)、当期純利益7億9,300万ドル(同10.9%減)となっています。買収後はAMDの成長に対して一定の寄与があると思われます。

買収完了は2021年末までが目途となります。そのため、上記の2021年12月期楽天証券業績予想には反映していません。

4.楽天証券の目標株価は110ドル

今後6~12カ月間の目標株価を、110ドルとします。楽天証券の2021年12月期予想EPS1.93ドルに対して、想定PER50~60倍を当てはめました。来期営業増益率が楽天証券予想では90%と今期に続き高率で、成長性が高いことを評価しました。中長期で投資妙味を感じます。

エヌビディア

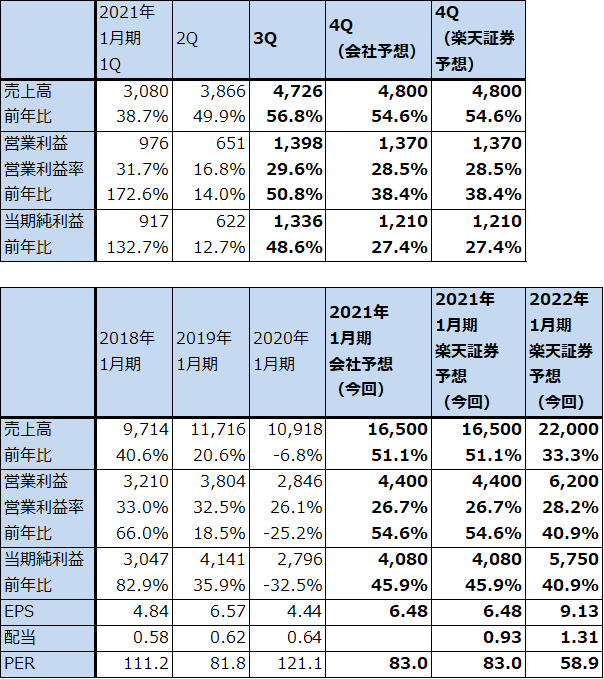

1.2021年1月期3Qは、56.8%増収、50.8%営業増益

エヌビディア(ティッカーシンボルはNVDA。NASDAQ上場)は元々はパソコンゲーム用のGPU(グラフィックプロセッサー)の会社でしたが、高性能GPUがAI(人工知能)の駆動に適していることが分かってから急成長が始まりました。最近ではゲーム用GPUだけでなく、データセンター用GPUが急成長しています。エヌビディアもAMD同様ファブレスで生産は主にTSMCに委託しています。

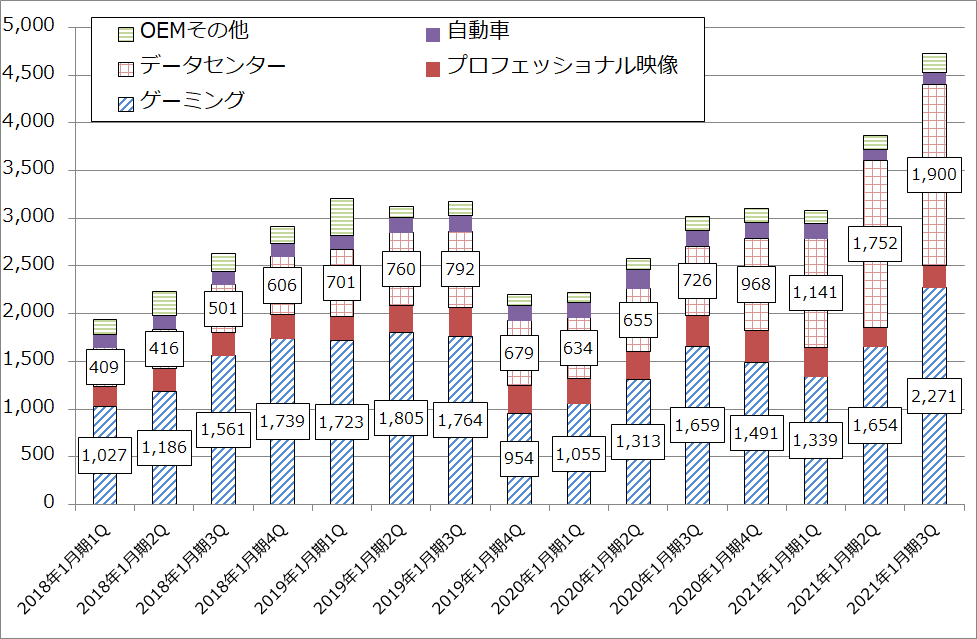

エヌビディアの2021年1月期3Q(2020年8-10月期)は、売上高47億2,600万ドル(前年比56.8%増)、営業利益13億9,800万円(同50.8%増)となりました。

市場別売上高を見ると、ゲーミングが22億7,100万ドル(同36.9%増)、データセンターが19億ドル(同2.6倍)となりました。全社売上高の前年比も高率でしたが、営業利益率は前3Q30.8%から今3Q29.6%と、大幅増収にもかかわらずやや低下しました。研究開発費の増加と販管費の増加が響きました。

表4 エヌビディアの業績

時価総額 338,694百万ドル(2020年11月19日)

発行済株数 630百万株

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済株数は完全希薄化後。

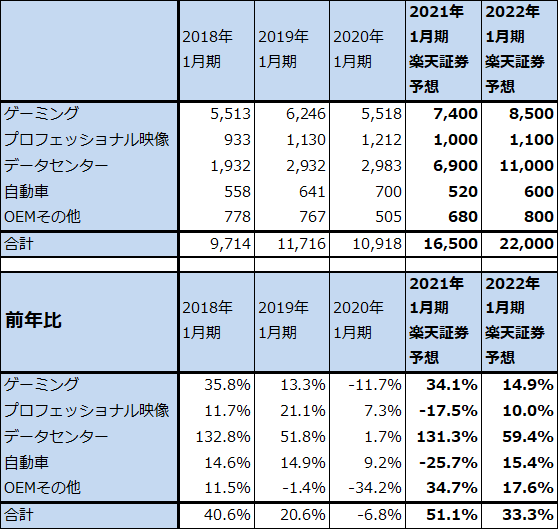

表5 エヌビディアの市場別売上高(年度)

出所:会社資料より楽天証券作成

グラフ1 エヌビディアの市場別売上高:四半期ベース

2.今期は大幅増益が予想されるが、来期はやや鈍化する可能性も

今3Q決算発表時に会社側が提示したガイダンスより計算すると、今4Q会社予想は、売上高48億ドル(前年比54.6%増)、営業利益13億7,000万ドル(同38.4%増)となる見通しです。楽天証券も同じ予想です。トレンドは今3Qまでと同じでデータセンター向けの好調が全体をけん引する構図と思われます。

これにより、今期2021年1月期会社予想は、売上高165億ドル(前年比51.1%増)、営業利益44億ドル(同54.6%増)となる見込みです。楽天証券予想も同じです。

来期2022年1月期も業績好調が予想されますが、不透明要因もあります。ゲーミング市場では、PS5と新型Xboxが普及期に入ることで、GPUを搭載したゲーミングPCの売れ行きが鈍化する可能性があります。また、2021年中に任天堂がニンテンドースイッチの上位機種を発売する可能性があり、これはニンテンドースイッチにCPU、GPUを供給しているエヌビディアにとってプラス要因ですが、ここでも新型ゲーム機との競争が気になります。

また、データセンター向けが今後も倍増ペースが続くのか、今年5月に発表された最新型GPU「A100」の寄与が期待されますが、実際には来期に入ってみなければわかりません。

このような見方から、楽天証券では2022年1月期を売上高220億ドル(同33.3%増)、営業利益62億ドル(同40.9%増)と予想します。

なお、エヌビディアは9月13日付けでソフトバンクグループ傘下のアームを総額400億ドルで買収すると発表しました。アームの売上高は2019年実績で約1,800億円、EBITDAは300億円です。アームはスマートフォン向けをはじめとするCPUのアーキテクチャーを提供しているため、アームの買収に成功すれば、エヌビディアはGPUだけでなくCPU事業に進出することになります。これは大きなプラスポイントです。ただし、アームの事業規模に対して買収金額が大きいため、買収後のエヌビディアの業績に負担になる可能性もあります。買収完了予定は2022年3月までで、それまで各国の規制当局の審査を受けることになります。このため、楽天証券の2022年1月期業績予想にはアームの寄与は考慮していません。

3.目標株価を600ドルとする

今後6~12カ月間の目標株価を、600ドルとしました。2022年1月期楽天証券予想EPS 9.13ドルに成長性を考慮した想定PER、60~70倍を当てはめました。ゲーミング向けの成長性に不透明感があるため、当面は大きな投資成果を期待しにくい可能性があります。

インテル

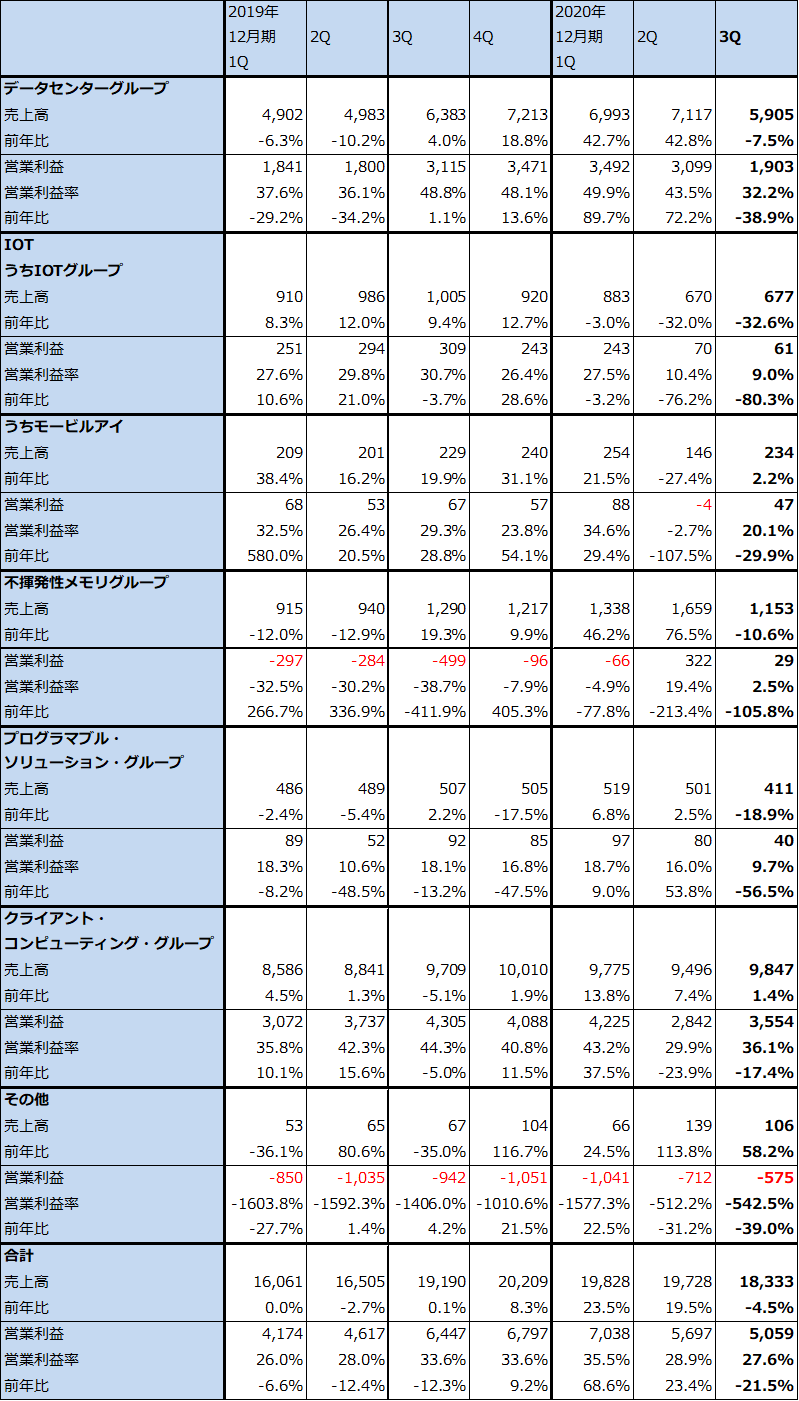

1.2020年12月期3Qは、4.5%減収、21.5%営業減益

インテル(ティッカーシンボルはINTC。NASDAQ上場)の2020年12月期3Qは、売上高183億3,300万ドル(前年比4.5%減)、営業利益50億5,900万ドル(同21.5%減)となりました。

最も成長性が高い分野であるデータセンターグループは、売上高59億500万ドル(同7.5%減)、営業利益19億300万ドル(同38.9%減)となりました。データセンター・サーバー用CPU等はテレワークの増加で伸びましたが、企業向け、政府向けサーバー用CPUは新型コロナ禍による不況の影響を受け大幅減収となったもようです。そのため、高率の利益成長(データセンターグループの今1Q営業増益率は89.7%増、今2Q72.2%増)には急ブレーキがかかりました。

業績寄与が最も大きいクライアント・コンピューティング・グループ(業務用、家庭用パソコン向けCPUなど)は、売上高98億4,700万ドル(同1.4%増)、営業利益35億5,400万ドル(同17.4%減)とこれも営業減益となりました。ノートPC向け第11世代新型CPUが好評でしたが、全体では微増収営業減益でした。

サーバー向け、パソコン向け両方に重要な10ナノライン(インテルの10ナノラインは一部が7ナノ相当になっている)はフル生産になっており、生産能力も増強されましたが、特にパソコン用CPUについては需要に対して充足できなかったと思われます。一方で設備増強に伴い減価償却費が増加しており、これがデータセンターグループ、クライアント・コンピューティング・グループ両方にとって減益要因となったと思われます。

また、AMDとの競争により、特にパソコン市場においてインテルの市場が侵食されることになったもようです。

表6 インテルの業績

時価総額 192,106百万ドル(2020年11月19日)

発行済株数 4,211百万株

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済株数は完全希薄化後。

表7 インテル:セグメント別業績(四半期ベース)

出所:会社資料より楽天証券作成

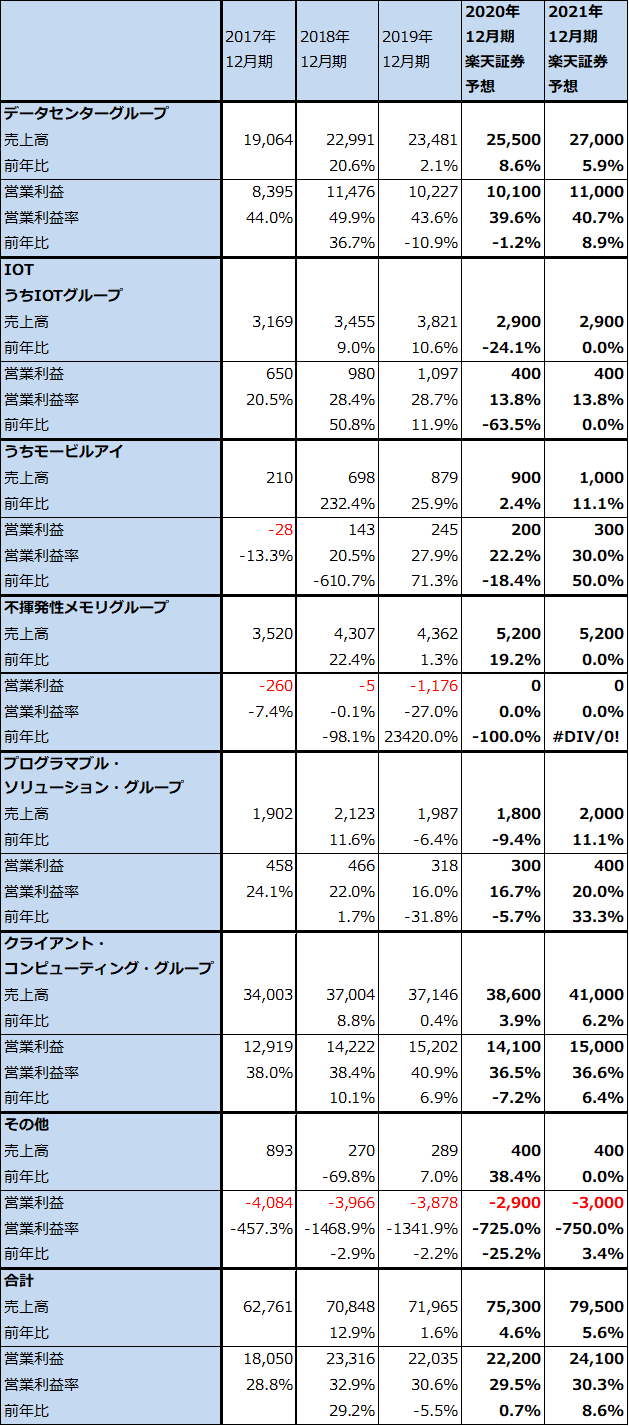

表8 インテル:セグメント別業績(通期)

出所:会社資料より楽天証券作成

2.業績悪化にいつ歯止めがかかるのか

インテルの今4Qガイダンスから計算すると、2020年12月期通期予想は、売上高753億ドル(前年比4.6%増)、営業利益222億ドル(同0.7%増)となります。楽天証券予想も同じです。

会社側が説明するように、今回の業績悪化が主として新型コロナ禍による景気の悪化によるものであれば、新型コロナワクチンが完成してまともに効くことが分かれば順次景気は回復に向かうと思われるため、サーバー、パソコン用CPUは来期中には回復に向かうと思われます。また、景気が回復しなくとも、現在アメリカの知的労働者の間で広がっている仕事のほぼ完全なオンライン化が全世界に拡大すれば、これもCPU需要、特に高性能CPUの需要が来期には回復すると思われます。

ただし、今回のインテルの業績悪化には、景気悪化要因だけではなく、AMDとの競争、生産能力不足の問題が重要な要素としてあると思われます。この点がどのように改善されるかが来期業績のポイントになると思われます。楽天証券では、来期を売上高795億ドル(前年比5.6%増)、営業利益241億ドル(同8.6%増)と予想しますが、これは景気、競争、生産能力の問題がある程度は解決に向けて進捗するという期待に基づくものです。

なお、10月20日付けでインテルと韓国のメモリメーカー、SKハイニックスは、SKハイニックスがインテルのNAND型フラッシュメモリ事業(不揮発性メモリグループに含まれる)を総額約90億ドルで買収すると発表しました。不揮発性メモリグループの全てを売却するわけではありませんが、これでインテルはCPUに集中することになりそうです。政府の認可取得が2021年後半になりそうなので、この買収の業績へのインパクトは楽天証券の2021年12月期予想に織り込まれていません。

3.目標株価を、55ドルとする

今後6~12カ月間のインテルの目標株価を55ドルとします。楽天証券の来期予想EPS 4.89ドルに想定PER10~15倍を当てはめました。楽天証券予想では来期PERは9倍台となり、割安感があり、一定の投資妙味はあると思われますが、前述のようなリスクもあります。

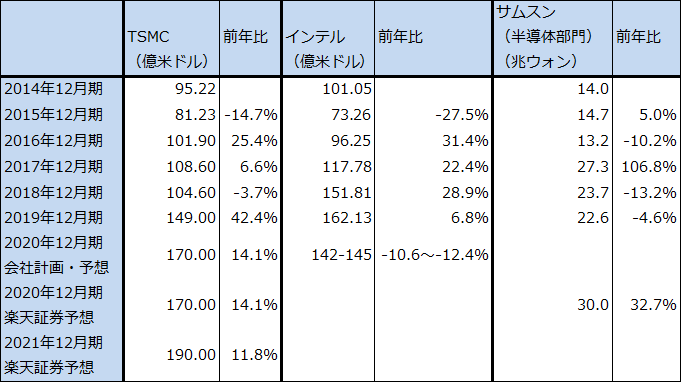

表9 大手半導体メーカーの設備投資

注1:2020年12月期は、インテルは会社計画、サムスンは楽天証券予想。

注2:1ウォン=0.9円、1ウォン=0.0008ドル。

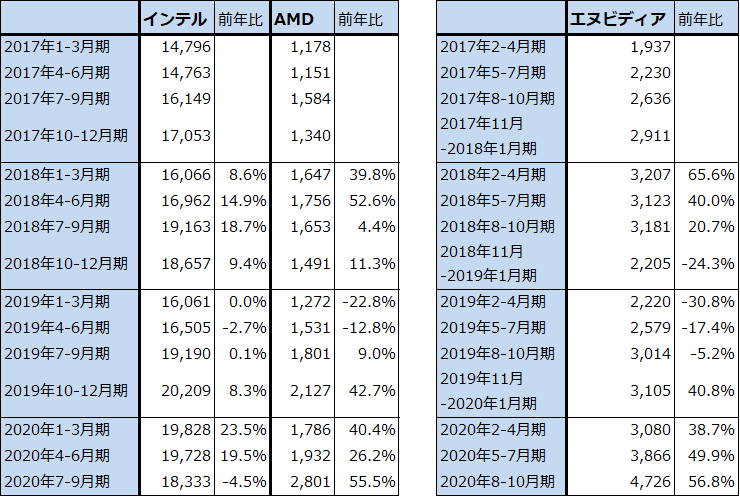

表10 インテル、AMD、エヌビディアの四半期売上高

出所:会社資料より楽天証券作成

本レポートに掲載した銘柄:アドバンスト・マイクロ・デバイシズ(AMD、NASDAQ)、エヌビディア(NVDA、NASDAQ)、インテル(INTC、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。