ショック級の下落でも、阿鼻叫喚の“総売り”ではない事を示す、天然ガス相場の上昇

先週は、多くの銘柄が下落しました。主要国の株価指数、金や原油、穀物などのコモディティ(商品)、欧州や資源国の通貨が売られました。一方で、対主要国通貨でドルが上昇しました。

株安、金(ゴールド)安、原油安、欧州や資源国の通貨安、そしてドル高。このような動きは、今年2月半ばから3月下旬にかけて発生した、現金化(強い不安心理が働き、ドルに回帰する動き)が進んだことで起こった“新型コロナ・ショック”に似ています。(4つのジャンルを横断した合計25銘柄の先週の騰落率については、今週の『ジャンル横断・騰落率ランキング』で詳細を述べています。)

多数の銘柄が下落する中、天然ガスは+5.0%上昇しました。需要が拡大する暖房シーズン前であること、週次の統計で在庫が予想よりも減少したことなどが要因と報じられていますが、筆者は、これらに加え、米大統領選挙関連の銘柄として注目が集まっていることが一因とみています。

先週、トランプ米大統領がペンシルベニア州のシェールガス開発を肯定する旨の覚書に署名しました。ペンシルベニア州は、米大統領選挙の激戦州の一つです。同州の一部は、EIA(米国エネルギー情報局)が米国内に7つあると提唱する、シェールガス・オイルの主要地区の1つ“アパラチア地区”にあたります。

アパラチア地区は、7地区で最もシェールガス(オイルではない)の生産量が多い地区で、7地区合計のおよそ40%を生産しています。化石燃料を主体とするエネルギー業界に逆風が吹く中、この地区で天然ガスを今よりももっと生産することを肯定したトランプ大統領の覚書は、天然ガス業界が衰退しない期待を膨らませたとみられます。

地元の産業を活性化させる、トランプ大統領の“票集め”策が、足元の天然ガス相場の上昇の一因となっていると、筆者は考えています。

※ここで参照している天然ガス価格は、NY金や原油などと同じCME(シカゴマーカンタイル取引所)で取引されている先物市場の価格です。米国南部のルイジアナ州にある集積地であるヘンリーハブ(Henry Hub)の先物価格であり、さまざまな計算がなされて決まる日本の輸入価格と同一ではありません。

“ショック級”ともいえる下落の中でも、天然ガス相場が上昇したことを考えれば、材料さえあれば上昇する銘柄があることを示しています。つまり、今の市場環境は、阿鼻(あび)叫喚の“総売り”ではない、と言えます。

とはいえ、先週は株安、金(ゴールド)安、原油安、欧州や資源国の通貨が、幅広く下落しました。“総売り”ではないものの、市場全体を覆う強い下落要因が、黒い雲のように垂れ込めている状況であることに、引き続き注意が必要です。

次より、市場全体を覆う強い下落要因である“欧州の新型コロナ再拡大”について書きます。

米大統領選よりも、欧州のコロナ再拡大に関心が集まるのは、欧州の医療崩壊懸念のため

先週1週間は、米大統領選挙と欧州の新型コロナ感染再拡大のニュースが目立ちました。

米大統領選挙の候補者である二人は、施策は異なっても、全体的には「米国をよくしたい、米国経済を立て直したい」という思いは同じだと考えられます。その意味では、投票日前後、各種市場は、乱高下する可能性はあるものの、しばらくすれば、次期大統領の一挙手一投足に期待を膨らませながら落ち着きを取り戻し、自然に回復していくとみられます。

このように考えれば、今回の米国の大統領選挙は、歴史に残りそうな混乱試合であるものの、時間軸を伸ばせば、ある程度、楽観視できる要素を持っていると言えると思います。

一方、欧州の新型コロナ感染再拡大はどうでしょうか。日に日に患者が増加しており、国によっては急増の域に達しています。増加がいつ止まるのか、誰にも予想ができない状態です。期待よりも不安に反応する傾向がある大衆が参加する市場は、“米国の大統領選挙がもたらす期待”よりも、”欧州の新型コロナの感染拡大がもたらす不安に”、さらに言えば“次の4年間よりも今に”、そして“政治よりも人命に”、強い関心を示していると考えられます。

図:市場の関心の方向性

以下より、欧州の新型コロナの感染状況を示す、患者数と回復率という2つのデータに注目します。

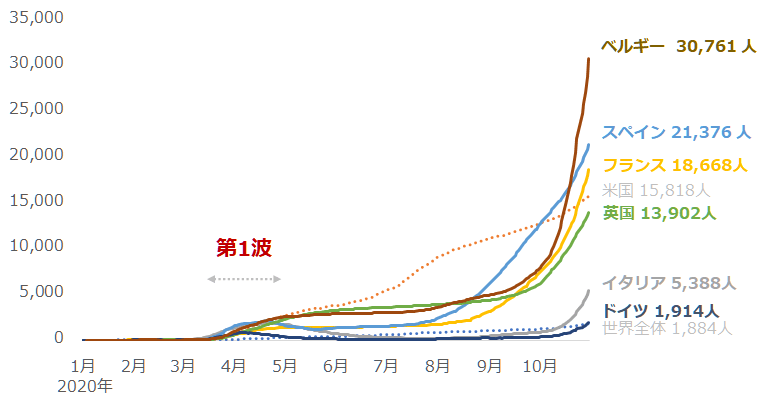

以下の図は、欧州主要国の人口100万人あたりの新型コロナの患者数の推移です(筆者推計)。9月半ばごろから、欧州主要国で患者数が急増し始めたことが分かります。すでにベルギー、スペイン、フランスは、世界で最も感染者・患者数が多い米国を上回っていることも分かります。

人口100万人あたり、ベルギーは3万人強、スペイン、フランスは2万人前後です。つまり、ベルギー国民の100人に3人強(3%強)、スペイン、フランスそれぞれ国民の100人に2人前後(2%前後)が新型コロナに感染し、回復していない可能性があります。(10月30日時点)

図:欧州主要国の新型コロナの患者数(人口100万人あたり) 単位:人

※国名の右の人数は10月30日時点

※患者数は、感染者ー回復者ー死亡者 で計算

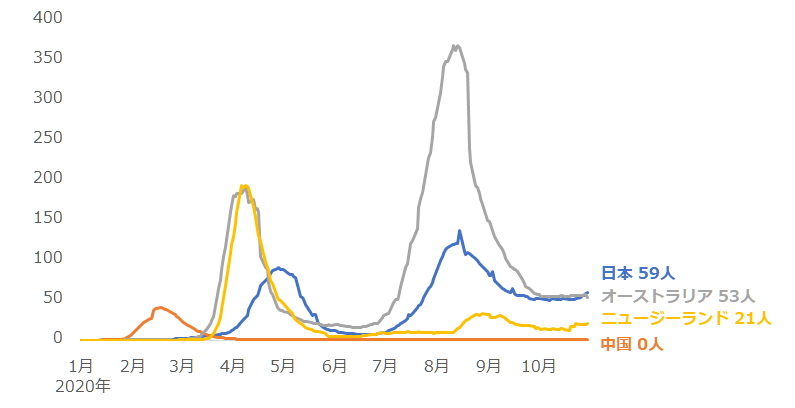

以下はアジアとオセアニアの主要国です。欧州主要国と比べると、歴然とした差があることがわかります。

図:アジア、オセアニアの主要国の新型コロナの患者数(人口100万人あたり) 単位:人

※国名の右の人数は10月30日時点

欧州主要国とアジア・オセアニア主要国の新型コロナの患者数には、大きな違いが2つあります。規模と傾向です。規模で言えば、欧州の方が圧倒的に多いこと(ベルギーは日本のおよそ600倍)、傾向で言えば、9月半ば以降、欧州は急増、アジア・オセアニアはやや増加、という状況です。

“感染爆発(爆発的なスピードで感染が急拡大する意味)”の域にあると言っても過言ではない欧州と、それを発生させないように抑え込んでいるアジア・オセアニア、という構図です。患者数の増加は、直接的な医療ひっ迫の原因になり、回復率を低下させる一因になるとみられます。

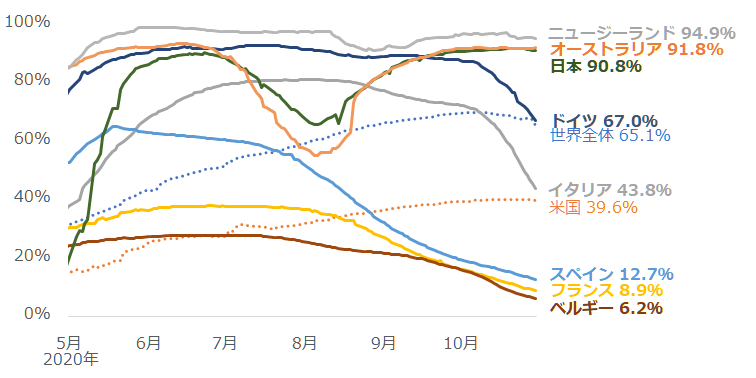

以下は、欧州、アジア、オセアニア主要国の、新型コロナの回復率の推移です。

図:欧州、アジア、オセアニア主要国の、新型コロナの回復率の推移

※回復率は、回復者数÷感染者数で計算

スペイン、フランス、ベルギーの回復率が8月以降、低下傾向にあること、そして、100万人あたりの患者数が他の欧州主要国に比べて少ないドイツとイタリアにおいても、10月に入って回復率の低下が目立ちはじめています。

オーストラリアと日本は8月に回復率が一時的に低下しましたが、9月に入り回復しました。“新しい生活様式”が浸透しつつあることなどで、患者数は増加しているものの、その増加を一定程度におさえこみ、患者に医療を行き届ける体制を維持できている点が、回復率が回復した要因とみられます。

患者数の増加と回復率の関係から、欧州主要国の医療体制はひっ迫している可能性があります。これから冬になり、他の感染症の拡大が同時進行した場合、ますますひっ迫する可能性があります。欧州のいくつかの国で“再ロックダウン”が導入されたのは、危険な現状をより悪化させることなく、回復を急ぐためとみられ、やむを得ない判断と言えそうです。

ただ、“再ロックダウン”という欧州主要国の決断に、多くの市場は「下落」で反応しました。実体経済に悪影響がおよぶ可能性が高いこと、(再ロックダウンをしなければならないほど)状況が非常に悪いという事実を突きつけられ、市場心理が悪化していることなど、実体面・心理面の両面で、再ロックダウンはマイナスの材料として、各種市場に作用しているとみられます。

金(ゴールド)も原油も、国際商品であるため、世界経済に影響し得る米大統領選挙も、欧州の新型コロナの感染状況も、ともに注目することが必要ですが、今は、どちらかと言えば、欧州の新型コロナの感染状況に重きを置くタイミングなのかもしれません。

長期・短期で、“有事のムード”が金相場を支える。ドル高でも、上値を目指す材料はある

目下、金相場の上値を抑えているのは、ドル高だと考えられます。主要国通貨に対するドルの総合的な強弱を示す“ドル指数”は、反発傾向を強めています。欧州のコロナの感染再拡大により、ユーロが弱くなっていることが主因です。

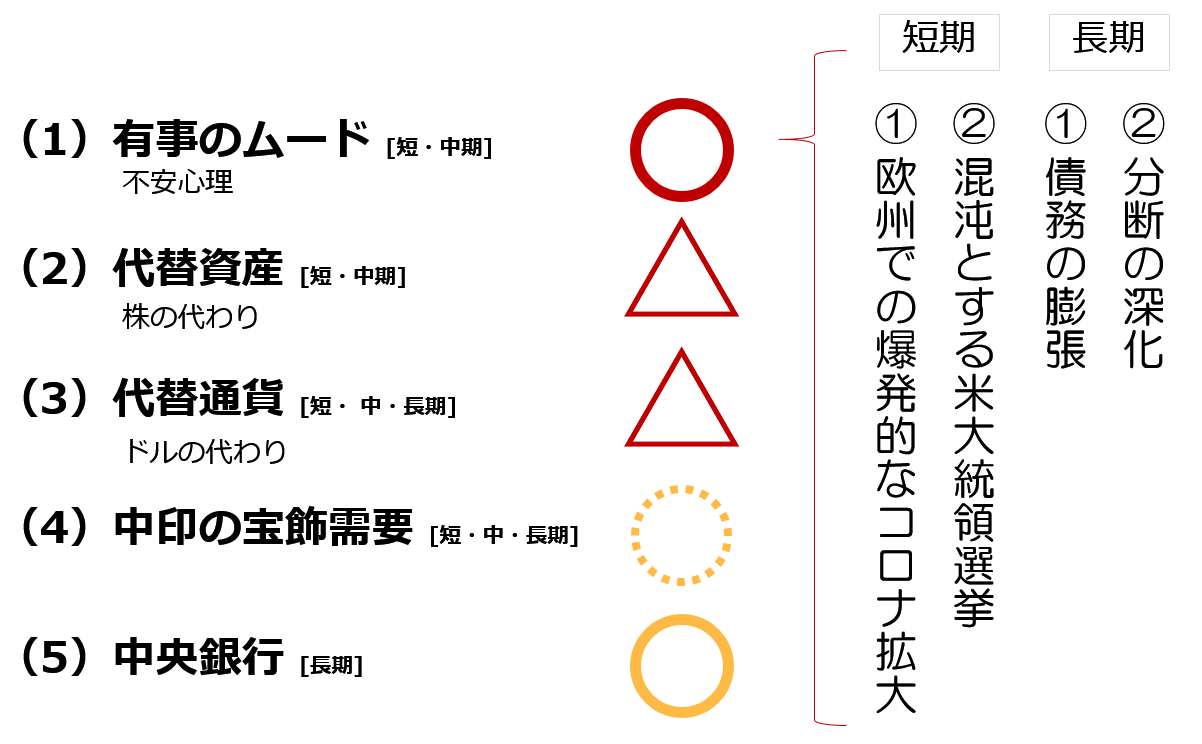

金市場には少なくとも5つのテーマが存在すると筆者は考えています。「代替通貨」はその中の1つで、例えばこのテーマの最重要要素であるドルの動向において、“ドル高”であれば金に下落圧力がかかり、“ドル安”であれば上昇圧力がかかると、考えられます(※下図の(3)を参照)。

図:足元の金相場の環境

数あるコモディティ(商品)銘柄の中でも、金(ゴールド)は変動要因が多岐にわたるため、材料を点で見てはいけません。世界中でこんなにコロナが拡大して不安が広がっているのに、なぜ金相場が下がっているのか? と疑問を持つ方もいるかもしれませんが、その答えはシンプルです。

(1)前提として、金市場には少なくとも5つテーマがある。→有事だけが金市場の変動要因ではない

(2)5つのテーマが市場に常に別々に作用しており、影響力が相殺され、価格が決まっている。→有事で上昇圧力がかかっても、別のテーマでそれを相殺するだけの下落圧力がかかれば、価格は下落する。

金市場の変動を考える上で、このようなメカニズムを理解することは必要不可欠だと、筆者は考えています。目先は、ユーロ安を主因としたドル高によって、金相場は上値を抑えられる場面があるかもしれませんが、ドル高が弱まれば、短期・長期両方の有事のムードの影響力がドル高の下落圧力を相殺し、反発色を強めると考えています。

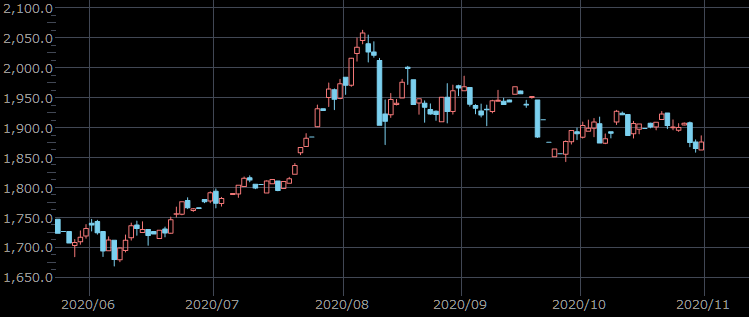

そうなれば、年内あるいは、年明けの早い段階で、2,000ドル回復を実現する可能性もあると、みています。

図:NY金先物 単位:ドル/トロイオンス

原油相場。厳しい状況が続いているが、株価が反発すれば、40ドル回復も見えるか

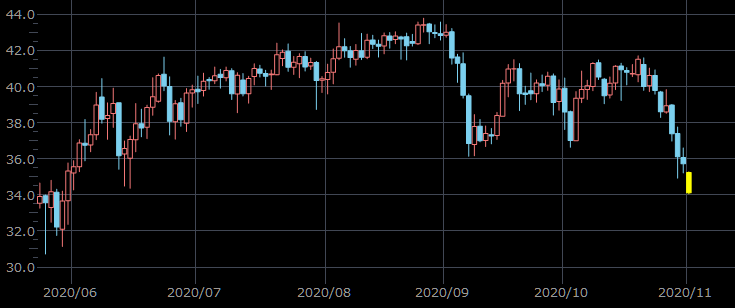

原油相場はこの1週間で10%を超える下落となりました。複数の下落要因が重なったことが、大幅下落の要因と考えています。

(1)コロナ関連(株安起因)

・欧州での感染拡大を受けた一部の地域でのロックダウンの再開

・いくつかのワクチン開発がとん挫する懸念

(2)OPEC(石油輸出国機構)プラス関連

・OPECプラスの減産規模縮小観測

・リビアの生産回復

(3)米大統領選挙関連

・米国のクリーンエネルギー台頭の兆し

・イラン核合意復帰でイランの原油生産が回復する見方

原油相場反発のカギは、米国の追加経済対策、米中関係などで、市場が好感する材料が出るかどうか、それにより、主要株価指数が反発するかどうかだと考えます。目先はまだ厳しい状況が続く可能性がありますが、各国の主要株価指数が同時に反発色を強めれば、景気回復・消費回復期待が高まり、40ドルを回復する可能性があると、考えています。

図:NY原油先物 単位:ドル/バレル

[参考]貴金属関連の具体的な投資商品

純金積立

国内ETF/ETN

1326 SPDRゴールド・シェア

1328 金価格連動型上場投資信託

1540 純金上場信託(現物国内保管型)

2036 NEXT NOTES 日経・TOCOM金ダブル・ブルETN

2037 NEXT NOTES 日経・TOCOM金ベアETN

海外ETF

GLDM SPDRゴールド・ミニシェアーズ・トラスト

IAU iシェアーズ・ゴールド・トラスト

GDX ヴァンエック・ベクトル・金鉱株ETF

投資信託

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジなし)

三菱UFJ純金ファンド

外国株

ABX Barrick Gold:バリック・ゴールド

AU AngloGold:アングロゴールド・アシャンティ

AEM Agnico Eagle Mines:アグニコ・イーグル・マインズ

FNV フランコ・ネバダ

GFI Gold Fields:ゴールド・フィールズ

国内商品先物

金・金ミニ・金スポット・白金・白金ミニ・白金スポット・銀・パラジウム

海外商品先物

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。