米国株は軟調、日本株は堅調

先週末9月11日(金)の日経平均は2万3,406円で取引を終えました。前週末終値(2万3,205円)からは201円高、週足ベースでは2週連続の上昇です。米国株市場では、NYダウ平均株価・S&P500・NASDAQの3指数がそろって2週連続の下落となっていましたので、直近の日本株は米国株が軟調な割に堅調な値動きだったことになります。

今週も引き続き、こうした日本株と米国株との「デカップリング」を維持できるかが焦点になりますが、今週は注目の材料が多く控えています。自民党総裁選(14日)をはじめ、FOMC(米連邦公開市場委員会/15~16日)や日銀会合(16~17日)といった金融政策イベント、TikTokの米国事業売却をめぐる交渉期限(15日)など盛りだくさんです。さらに、週末にかけては国内4連休を前に様子見ムードが強まることも考えられます。

それでは早速、いつもの通り足元の状況から確認します。

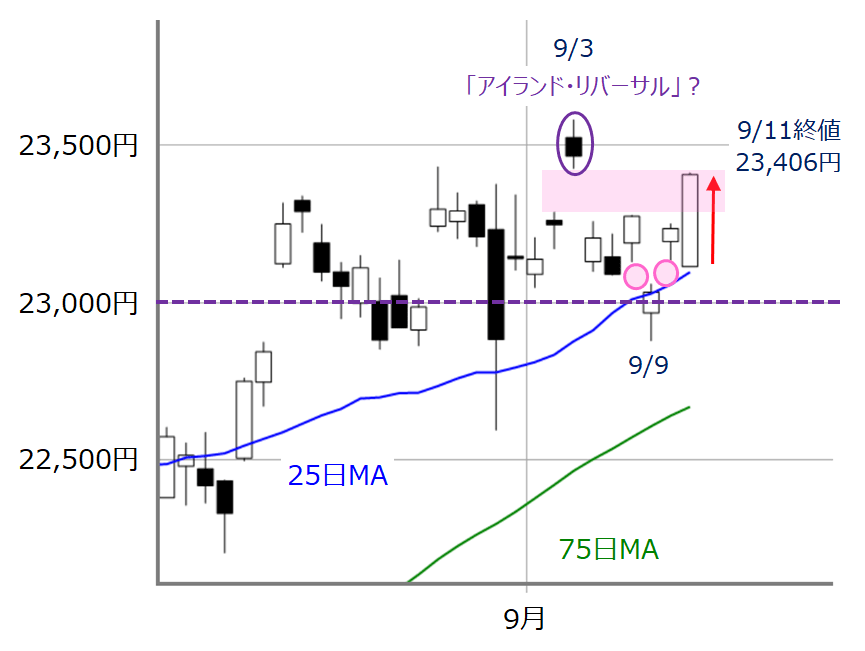

■(図1)日経平均(日足)の動き(2020年9月11日取引終了時点)

先週の日経平均の値動きをローソク足でたどると、週初の7日(月)~8日(火)は前週末終値近辺でのもみ合いでスタートするも、9日(水)は「窓」空けによる一段安で一時2万3,000円割れとなる場面も見られました。このまま軟調な展開になると思いきや、翌10日(木)は再び窓空けで持ち直し、そして週末の11日(金)に大きな陽線で上昇という展開でした。しかも、この大陽線によって、9月3日を頂点とする「アイランド・リバーサル」を埋めています。

先程は日本株と米国株のデカップリングについて指摘しましたが、結果的にこの11日(金)の上昇のおかけで日経平均の2週連続上昇と堅調なムードがもたらされたことになります。一方の下値については25日移動平均線がサポートとして機能しています。

こうした足元の日経平均の堅調さの背景にあるのは、8月以降の米国株上昇の流れについて行けなかったことの裏返しや、著名投資家バフェット氏による日本の商社株買いをきっかけとしたバリュー株への買い、そして、新政権への期待を背景に、地銀再編やデジタル庁創設、携帯料金引き下げ、ふるさと納税といった関連銘柄がにぎわっていたことなどが挙げられます。基本的にこの流れは今週も続くことになりそうです。

6月半ば以降の日経平均の動き

次に、もう少し期間を伸ばして見ていきたいと思います。

■(図2)日経平均(日足)の動き その2(2020年9月11日取引終了時点)

6月半ば以降の日経平均はジリジリと戻り高値を更新し、1本のラインを描くことができます。一方の下値については、6月15日と7月31日の安値を基準としたラインが2本描かれ、それぞれ「上昇ウェッジ」を形成しているように見えます。

着実に2万2,000円台から2万3,000円台へと株価水準を切り上げてきたわけですが、これまでのレポートでも紹介してきたように、「窓空け上昇後に失速し、再び上昇して失速」というパターンが繰り返されていたため、利益をうまく捉える売買のタイミングがやや捉えづらい上昇だったと思われます。

そのため、引き続き押し目買いを入れて戻りを狙うには下値の堅さがカギとなります。これまでは25日移動平均線がサポートとなってきましたが、2つめの上昇ウェッジの下限の線とほぼ同水準です。先週末終値からの上値余地と下値余地はほぼ同じぐらいの距離感ですので、今週は早い段階で上値をトライできれば安心感が広がり、相場の戻り高値を更新する動きが継続できると思われます。

その意味では、週初14日の自民党総裁選を受けての相場反応に左右されることになり、いわゆる「ご祝儀相場」に期待したいところです。

今週の米国株市場は25日移動平均線の攻防が焦点

ただし、気になる点もあります。米国株がさらに調整色を強めてしまった際に、日本株がこれまでと同様に堅調さを維持できるかです。そこで、米国株市場の動きについても見ていきます。

■(図3)米NYダウ(日足)の動き(2020年9月11日取引終了時点)

先週のNYダウは下げのピッチは落ち着きを見せ始めたものの、株価は25日移動平均線が抵抗となるような格好で取引を終えています。

戻りの重たさは今週のFOMCを控えた様子見が影響している面もありそうですが、上値については2月21日~24日に空けた窓、下値については、6月あたまの「アイランド・リバーサル」による窓空けの部分がそれぞれ抵抗帯として存在し、抜けきった方向へ勢いが出そうな格好になっています。

実は、S&P500もNASDAQも同様に、下抜けた25日移動平均線が抵抗となっていて、今週の米国株市場は25日移動平均線の攻防が焦点になります。

NASDAQにおける中長期トレンドの転換懸念

そして、NASDAQにおける中長期トレンドの転換懸念もくすぶっています。

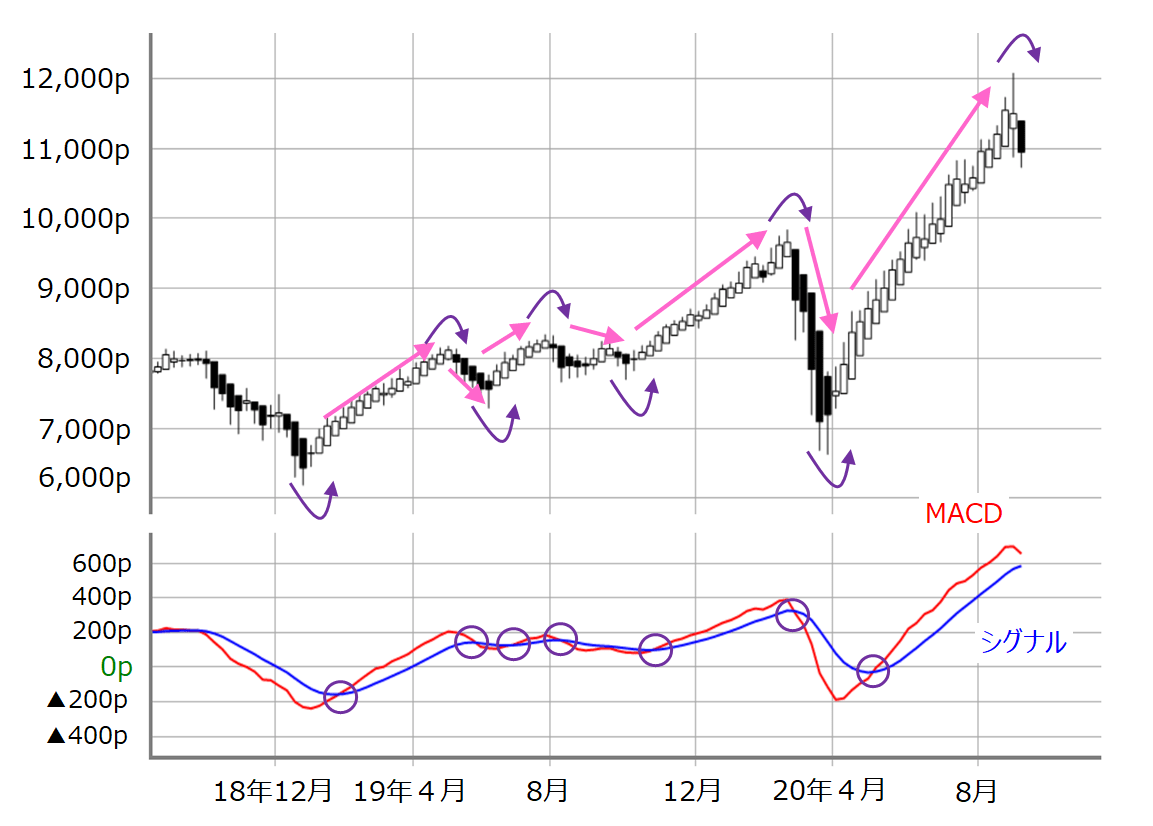

■(図4)NASDAQの平均足(週足)とMACD(2020年9月11日取引終了時点)

上の図4は、NASDAQの平均足(週足)とMACDの推移です。

以前のレポートでも何回か紹介した通り、平均足とMACDの組み合わせはトレンドの転換を判断するのによく使われます。見方のポイントは、「平均足の転換(陽線が陰線、陰線が陽線に変わる)後にMACDとシグナルがクロスしたかどうか」です。

先週の取引でNASDAQの平均足は3月末以来の陰線が出現しています。下段のMACDとシグナルはまだクロスしていませんが、このままクロスしてしまうと、週足ベースでもトレンドの転換サインとなってしまいます。図4でも過去にさかのぼるとトレンドの転換サインとして機能していることが分かります。

しかも、先週末時点のMACDの値が654pと高水準となっているため、いざトレンド転換と判断されると、大きく株価が下がる可能性もあり、足元の日本株もデカップリングと言っていられなくなる状況も有り得ます。

今週は新政権の誕生などで何かと国内に視線が向かいがちですが、米国株がひとつの正念場を迎えているかもしれない点には注意しておく必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。