- 【事例研究】ブロードリーフ株から学ぶ株式投資の注意点(その2)はこちら

ギリシャ問題や中国株急落の余波を受け、一時的に株価が調整した日本株でしたが、再び落ち着きを取り戻し、年初来高値更新銘柄も増加しています。しかし、「強いものはさらに強く、弱いものはいつまでも弱いまま」という二極化相場は相変わらず続いています。

そこで今回と次回は、ブロードリーフ(3673)という銘柄を題材に、銘柄選択や売買タイミングにおける注意点をお話ししたいと思います。

プロ投資家に人気が高いブロードリーフ株

ブロードリーフの主要な事業は、自動車アフターサービス(車検・修理など)に対するネットワークを提供するITサービスです。

実は、ブロードリーフ株は、外国人投資家や機関投資家などのプロ投資家の人気が非常に高いという特徴があります。最新の会社四季報をみると、外国人の保有比率が53.2%、投資信託の保有比率が23.0%と、極めて高い比率となっています。

おそらく、自動車アフターサービスというニッチな分野でプラットホームを提供するという特殊性から、ユーザー囲い込みにより高収益・高成長が期待できるというのがその理由なのだと思います。

しかし、需給面から考えると、外国人や投資信託の保有比率が高い銘柄は要注意であると筆者は考えます。なぜなら、「外国人や投資信託がすでに買い仕込んでいるのに、ここから一体誰が買うの?」ということになるからです。

外国人・投信持ち株比率が高い銘柄は株価下押し圧力に注意

誤解している方も多いようですので改めて株価の原則をお話ししておきます。株価が上昇する要因は、「業績が良いから」とか「割安だから」ではありません。買いたい人が売りたい人より多いからです。従って、もし世界中で金融引き締めが起こり、カネ余りの状態が解消されれば、どんな優良株でも株価は大きく下がるはずです。

この原則から考えると、現在のブロードリーフ株は、外国人や投資信託ですでに発行済み株式総数の4分の3も保有してしまっています。さらに問題なのは、ブロードリーフ株の業績が伸び悩んでいる点です。

もし業績絶好調で、今後もそれがしばらく続くと期待されるのであれば、ここからさらにプロ投資家や個人投資家の買いが期待できるかもしれません。しかし、将来の好業績を期待して買われたにもかかわらず業績が伸び悩んでいるとなれば、新規の買いはあまり期待できません。株価が大きく下がったところで逆張り好きの個人投資家が安値を拾う程度でしょう。現時点でブロードリーフ株を保有しているプロ投資家は、他の個別銘柄に比べて明らかにパフォーマンスが悪化している保有株を売りたいと思っている可能性が高いと思います。

会社四季報をチェックして外国人投資家や投資信託の保有比率が高い銘柄があれば、投資家の期待に十分応えるような好業績が続くと見込まれない限り、売り圧力が強まって株価は上昇しにくく下落しやすくなりますから注意が必要です。

プロ投資家でも見誤るファンダメンタル分析

拙著「株を買うなら最低限知っておきたい ファンダメンタル投資の教科書」および最新刊「株を買うなら最低限知っておきたい 株価チャートの教科書」では、ファンダメンタル分析の重要性をお伝えしつつ、プロより精度の劣る部分を株価トレンド分析で補うことを提唱しています。もちろん本コラムでも同様です。

(株価トレンド分析は、株価と移動平均線との位置関係に着目して株価のトレンドを判断し、上昇トレンドであれば新規買いおよび保有継続、下降トレンドであれば保有株売却及び新規買い見送りとする投資手法です。)

さらに言えば、プロ投資家であってもファンダメンタル分析を見誤ることがあるということが、ブロードリーフ株で明らかになっています。ブロードリーフ株の週足の株価チャートをご覧ください。

ブロードリーフ(3673) 週足チャート

上場直後に株価は2倍以上に上昇したもののそこが天井となり、この高値を超えることができずに今年4月以降急落、上場直後の上場来安値に迫る水準にまで下がってしまいました。

つまり、このアベノミクス相場で株価が5倍、10倍にまで上昇する個別銘柄が続出する中、ブロードリーフ株ではプロ投資家でさえ利益をあげられていないのです。

プロ投資家でも間違うことがあるのが株式投資の世界です。となれば、個人投資家はなおさらファンダメンタル分析に固執することなく、株価のトレンドに従って売買することが重要となります。

株価トレンド分析で株価急落は回避できたか

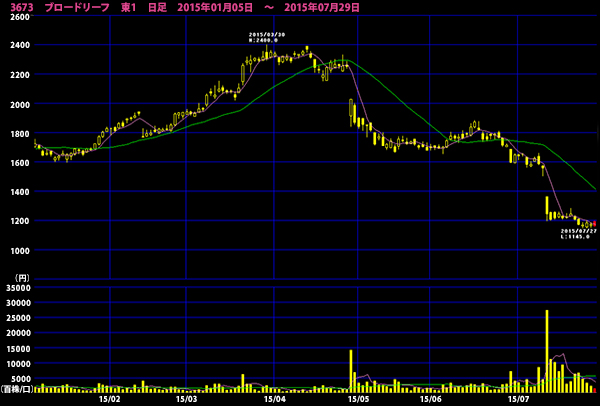

では、株価トレンド分析を使うことで本当にブロードリーフ株の株価急落は回避できたのか、検証してみたいと思います。ブロードリーフの日足チャートをご覧ください。

ブロードリーフ(3673) 日足チャート

今年の4月中旬に、株価は25日移動平均線を割り込みました。そして、25日移動平均線を割り込む状態は何日も続きました。この間に保有株を売却しておけば、4月28日の株価急落に巻き込まれずに済みました。

また、7月10日の株価急落前の時点では、すでに明らかに株価は下降トレンドにありました。仮に、6月上旬の25日移動平均線超えで買い直しをしていたとしても、その後6月下旬に再度25日移動平均線割れで損切りをしていれば、7月10日の株価急落に巻き込まれることはありませんでした。

このように、株価トレンド分析を用いていれば、2回の株価急落のいずれも回避することができたのです。

もちろん、株価トレンド分析も万能ではありません。上昇トレンドが続き、株価下落の兆候など全くなかった銘柄が、期待外れの決算発表の結果ストップ安に売り込まれることも当然あります。こんなときはどんな手法を用いていても突然の株価急落に巻き込まれてしまいますから事故だと思ってあきらめるほかありません。

でも、株価トレンド分析を用いれば回避できる急落も少なくありません。急落が10あったとして、そのうちの7が株価トレンド分析により回避できるのならば、株価トレンド分析は他の手法より優位性が非常に高いといえるのではないでしょうか。

次回は、ブロードリーフ株のように足元で業績が伸び悩んでいるものの将来性が期待できる銘柄を個人投資家が投資する際の注意点をご紹介したいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。