これまでも何度も書いてきましたが、今回も積立投資についてです。

足元の株式市場は不安定な状況にあり、大きな値幅で上下しつつ、徐々に下落に向かっているように感じます。このような中でも積立投資は有効ですが、なぜ有効なのか、今回は、そのメカニズムについて書きたいと思います。

最終的に「価格>平均買付コスト」ならば、プラスリターン

投資信託は、購入価格より基準価格が高ければ利益を手に入れることができます。積立の場合、購入価格は「平均買付コスト」として平均価格で考えます。

下の表1をご覧ください。

毎月同じ金額を10回投資したとします。最初の1回目の価格は、10,000円でスタートし、9,200円まで値下がりした後、反転上昇し、最終的に10,100円まで値上がりしたという前提にしています。

<表1>価格(買付価格)・平均買付コスト・評価損益の推移

1回目10,000円でスタートした後、価格がどんどん下がり、右端の列の評価損益のマイナスがどんどん拡大していきます。しかし、6回目に価格が反転上昇し9,500円になると、評価損は小さくなり、7回目に9,600円になると、評価損益はプラス(+14円)に転じます。

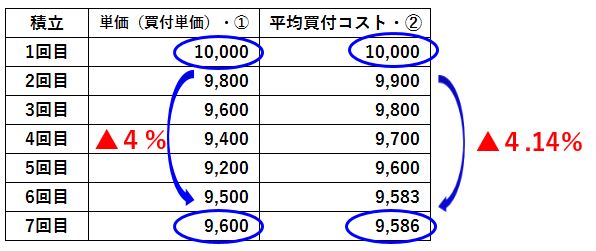

7回目の価格9,600円は、積立投資を開始したときの1回目の10,000円を400円(4%)も下回っています。

しかし、評価損益は14円のプラスです。下の表2をご覧いただきたいのですが、価格が4%下がる一方、平均買付コストは4.14%下がっています。つまり、価格以上に平均買付コストが下がっているため、評価損益はプラスになっているのです。

<表2> 7回目までの価格と平均買付コストの推移

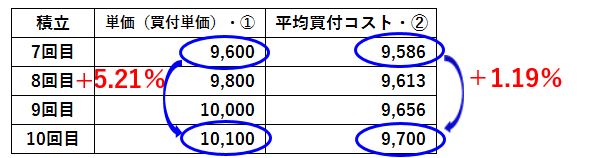

さらに、価格は10回目には10,100円まで上昇し、評価損益は+400円にまで拡大します。これは、価格が7回目9,600円から10回目10,100円まで500円(+5.21%)も上昇しているのに対し、平均買付コストは7回目9,586円から10回目9,700円までわずか114円(+1.19%)しか上昇していないためです。

<表3> 7回目から10回目までの価格と平均買付コストの推移

私たちは、投資を開始したときより価格が上がっているかどうかに、ついついこだわってしまいますが、実は重要ではありません。価格が平均買付コストを上回ってさえいれば、別に投資開始時の価格を下回っていても、利益を上げられるのです。

価格が上がるか、平均買付コストが下がれば、利益が上げられる

では、どうすれば、「価格>平均買付コスト」の状態を作れるのでしょうか?

答えは「価格が上がる」か、「平均買付コストが下がる」の2つです。残念ながら、私たちは将来のことは分からず、価格のコントロールもできません。

一方、平均買付コストは、積立投資により下げ局面でたんたんと買い続ければ、下げることが可能です。その時点の平均買付コストより価格が下がる局面で買っていけば、表1(第1回目から第5回目まで)のように平均買付コストが下がっていくためです。

もちろん、積立投資により下げ局面でどんどん買い続けても、価格が反転しなければ、「価格>平均買付コスト」にはなりません。表1で評価損益がプラスになるのは、第6回目で価格が上昇基調に転じ、その後平均買付コストを上回ったからです。もし上昇せず、下げ続ければ、価格は平均買付コストを下回ったままで、評価損益はマイナスのままとなります。

成功するための条件は、長期的に上がるものに投資すること

ここまでのまとめ

1. 積立投資で毎月同じ金額を投資し続けて、「価格>平均買付コスト」の状態を作ることができれば、利益を上げられる。

2. ただし、価格が下がり続ける場合は、利益を上げることはできない。

ここから言えることは、「長期的に値下がりし続けるものを投資対象にしない限り、積立投資をして、価格>平均買付コストになるまで待つだけで利益を上げられる」ということです。つまり成功するための条件は、とにかく投資対象を間違えないことです。

でも、長期的に値下がりし続けないものを絶対に選ぶことができるかというと、そこまでは言えません。私たちにできることは、そうなる可能性が高いものを避ける、言い換えると、少しでも値上がりする可能性が高いものを選ぶことまでです。

では、長期的に少しでも値上がりする可能性が高いものは何でしょうか。

ここからは人それぞれ考え方が違い、答えはひとつではありませんが、筆者の考えは、次の通りです。

世界人口が今後数十年間増加し続けると予想されていることから、アップダウンはあっても世界経済の拡大が続く可能性は高いと思われます。そうであれば、長期で見れば、経済成長に乗り上昇が期待できる株式に投資することが選択肢になると思います。新興国は株価の変動が極端に激しくなる局面がありますし、私たちの給料は日本経済の動向に大きく左右されます(給料と同時に金融資産まで日本経済のリスクは負いたくない!)。このため、新興国株式や日本株式は投資対象から外します。投資対象は、「為替ヘッジを付けない、日本を除く先進国株式に投資するインデックスファンド」を選ぶ、これが筆者の考えです。

投資は確率のゲームです。勝てる可能性が高いものを投資対象に選び、勝てる可能性が高い戦略を取ることが、私たちにできるベストの選択です。

筆者の考えでは、勝てる可能性が高い投資対象は「為替ヘッジを付けない、日本を除く先進国株式に投資するインデックスファンド」、勝てる可能性が高い戦略は「長期の積立投資」です。

足元の市場は不安定ですが、短期的な動きにとらわれず、長期的な観点から、投資対象と投資戦略を考えれば、(絶対ではありませんが)目先の市場環境に左右されない投資への道が開けます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。