毎週金曜日夕方掲載

本レポートに掲載した銘柄:任天堂(7974)、ソニー(6758)

1.新型コロナウイルス感染症の影響は長期化するか

今回は巣ごもり消費と家庭用ゲームについてレポートします。銘柄は任天堂とソニーです。

まず、新型コロナウイルス禍が長期化するかどうかを考えてみたいと思います。結論を先に言えば、現在開発中のワクチンが大成功すれば別ですが、そうでない場合は、年内には終息せずに来年も大きな影響が続く可能性が高いと思われます。終息には短い場合で2~3年、5年以上かかる場合もあり得ると思われます。

このように考える理由は次の通りです。

1)治療法が確立されておらず、特効薬がない

医療現場の努力で治療法は洗練されてきたとは思われますが、完全に確立されたわけではないと思われます。治療薬も既存薬の転用について臨床試験を行っているところであり、新規の開発も含めて時間がかかりそうです。

2)ワクチンが完成しても、大勢の人に対して効果があるとは限らない

現在開発中のワクチンの中では、米モデルナと米ファイザーが開発中のワクチンが有望と言われています。いずれもフェーズ3の段階であり、3万人規模の治験を行いますが、臨床試験が成功して上市した後、実際に患者に打つ場合、数百万人から数千万人、いずれは数億人規模に投与することになります。その場合、臨床試験とは違う結果、効き方が鈍い、未知の副作用が出たなどの異常が発生する可能性は否定できません。一般論で言えば、新薬の場合、上市して1~2年で副作用がほぼ出尽くしますが、その間は副作用のリスクがあることは否めないと思われます。

また、ワクチンの効き方と副作用は人種や民族によっても異なる場合があります。

3)ウイルスが遺伝子変異を経て枝分かれしており、一つのワクチンが全てのウイルスに適応できるとは限らない

現在のところ、大きな枝が4系統あり、日本ではさらに1系統発生していると報告されています。また、枝分かれが今後どの程度進むのかもわかりません。

4)対策を十分講じようとしない企業、学校、国が感染源あるいは感染要因になっている

新型コロナウイルス感染症がこれだけ大きな問題になっても、十分な対策を講じない企業が一定の比率であるようです。集団行動、集団生活は止めるべきですが、そうしようとしない学校があり、実際に感染クラスターが発生しています。国は国でテレワークを推奨しておきながら、一方で「Go Toキャンペーン」を行っており、逆方向の効果が出ていると思われます。日本全体では依然として感染源、感染要因が少なからずある状態です。

5)過度の楽観論が出ている

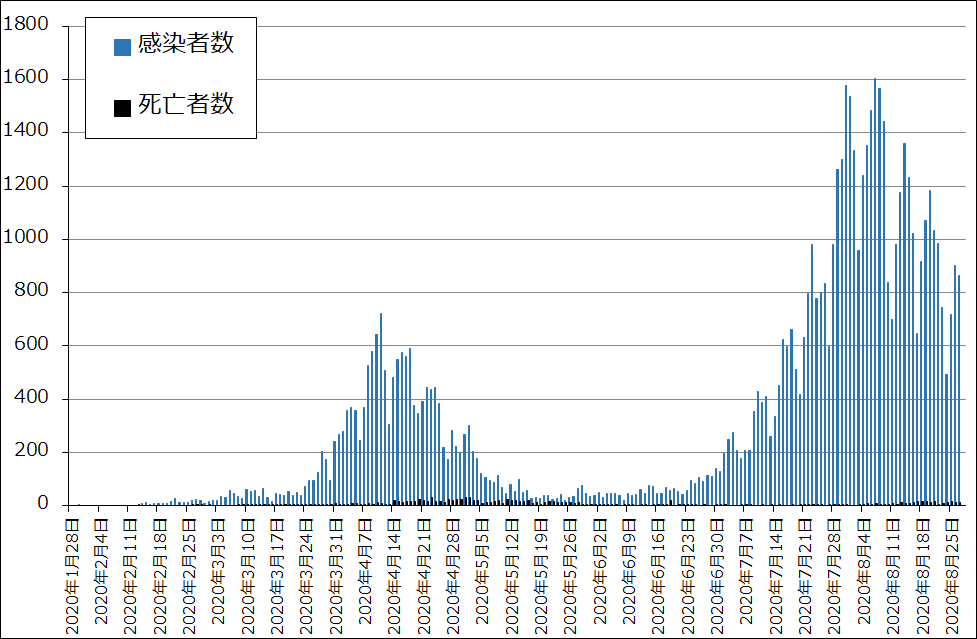

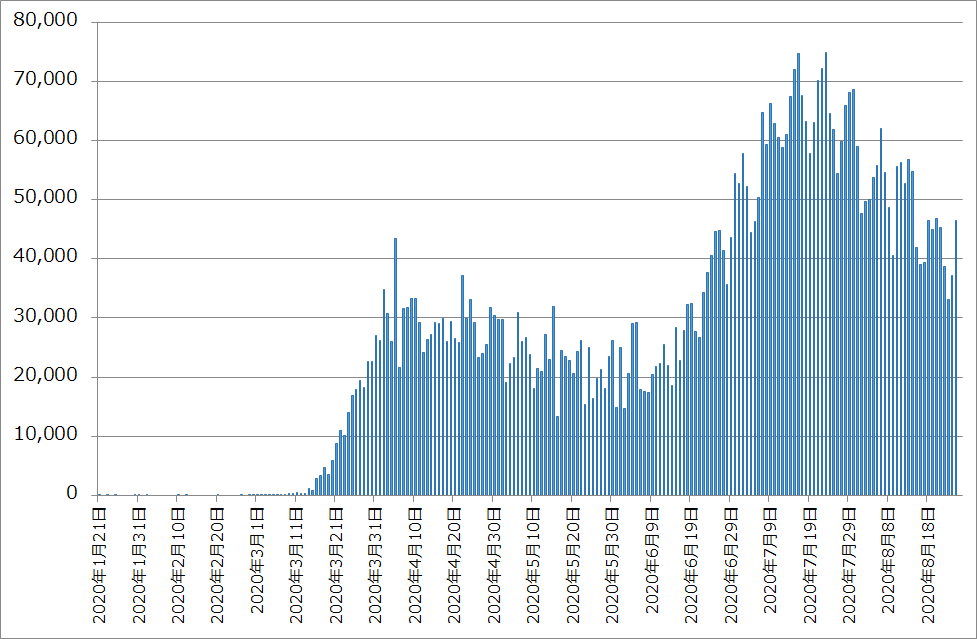

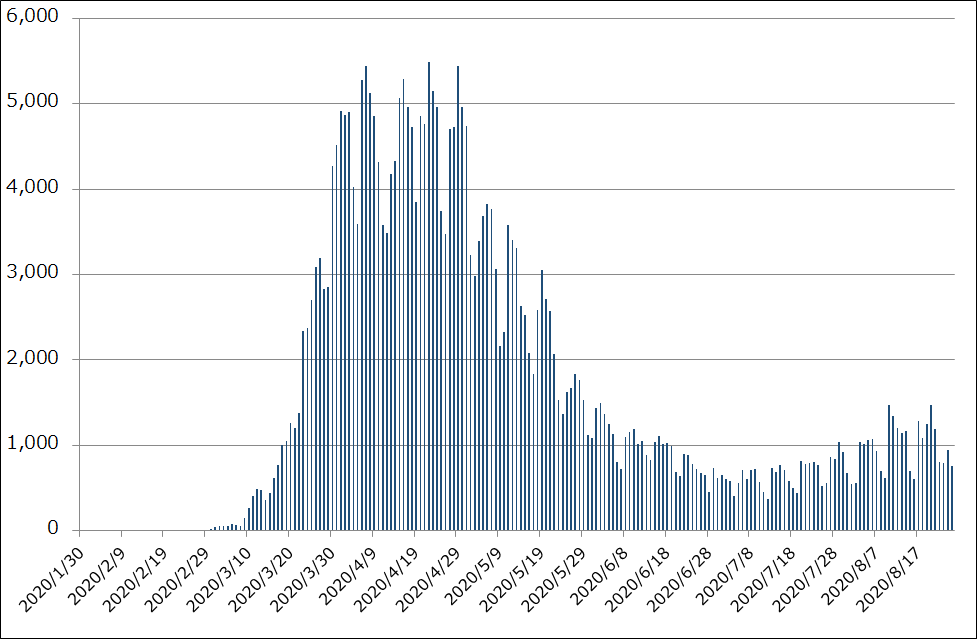

新型コロナウイルスは、重症者は一部で、感染者の多くが無症状者、軽症者です。また、日本では諸外国に比べて死亡率が低くなっています。グラフ1~3を見ると、感染第2波が日本と米国では収束に向かっており、英国では第2波を抑え込んだように見受けられます。

そのためと考えられますが、新型コロナウイルスに対する楽観論がでています。インフルエンザと同程度の脅威しかないとか、既に日本では集団免疫が成立しているなどの見方です。

インフルエンザには安全なワクチンと治療薬があるため、新型コロナウイルスとは比較対象になりません。免疫については不明な点が多く、一度感染したら二度と感染しないのか、はっきりとしていません(抗体が形成されても、それが急速に減少する、あるいは抗体が形成されてもそれが効かないなどの現象が報告されています)。

このような楽観論は、かえって感染を広げる要因になるだけでなく、感染を恐れる人たちを過度に自粛させることにもなりかねません。

このウイルスが怖いのは、感染すると血管を通じて全身に回り持病の部分を直撃すること、脳に達して脳を損傷する場合があることなどです。軽症者や若年層の感染者でも肺が損傷するなどの異常や、長期の体調不良が見られるケースがあります。数多くいると考えられている無症状者、軽症者にも一定の感染力がある模様です。世界的に感染が広がってまだ8カ月であり、この病気の正体が急速に解明されつつあることは事実ですが、全容が分かったわけではありません。感染しないに越したことはありません。

6)開発中のワクチンが効かない場合や我々に油断があった場合は、第3波の可能性がある

日米で第2波は収束に向かいつつある模様ですが、油断はできません。前述の2種類のワクチンは早ければ年内に上市され投与が開始される可能性がありますが、これが十分効かない場合や副作用が出た場合、あるいは社会全体が油断した場合、第3波、第4波が到来する可能性があります。

このように考えていくと、外国人に対しても、日本人に対しても、治療法が確立され、安全なワクチンが開発されるまでは、オンラインで可能なことは全てオンラインで行い、人混みや集団行動を避けて生活する「巣ごもり」を続けざるを得ないと思われます。

グラフ1 新型コロナウイルス感染症の感染者数と死亡者数(日本)

出所:厚生労働省より楽天証券作成

グラフ2 新型コロナウイルス感染症の感染者数(米国)

出所:米国CDC資料より楽天証券作成

グラフ3 新型コロナウイルス感染症の感染者数(英国)

出所:英国政府資料より楽天証券作成

2.家庭用ゲーム機の巣ごもり特需を推定してみた

1)リアルエンタテインメントの完全再開には時間がかかりそう

リアルエンタメの世界は、日本では6月から徐々に再開に向けて動き出しています。ただし、映画館も劇場も座席を1席空けた状態で営業しており、収容人数は通常の半分です。映画館には人出が戻りつつあり、劇場も人気の演目には客が集まっていますが、感染を恐れ

て行かない人たちもいます。音楽ライブは、小規模ライブは開催される場合がありますが、

まだ少ないようです。国の指針では人と人との間に十分距離をとっていれば5,000人までの

ライブならやってもよいことになっていますが、主催者側が感染の発生を恐れて、またコス

トの問題もあり自粛が続いています。日本のリアルエンタメは再開し始めていますが、完全

に再開するにはまだ時間がかかりそうです。

感染者と死亡者が日本よりも多い欧米は日本よりも状況が厳しく、映画館は本格的に開いていません。ブロードウェイの再開は来年1月になりそうです。欧米は日本よりも強い「巣ごもり」需要があると思われます。

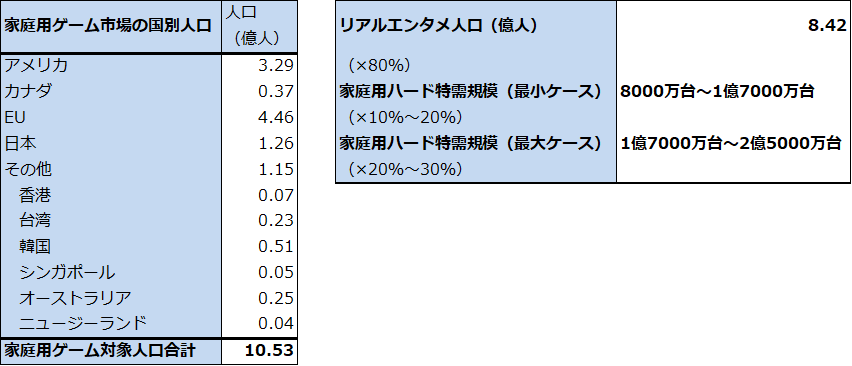

2)家庭用ゲーム機の「巣ごもり」特需の規模は、8,000万~2億5,000万台

「巣ごもり」が今期だけなく、来期も続くという前提に立って、家庭用ゲーム機の巣ごもり特需を推定しました。

まず、家庭用ゲーム市場が成立している国の人口を合わせると、10億5,300万人になります(中国[香港を除く]は家庭用ゲーム市場が確立されているとは言えないので入れていません)。この80%をリアルエンタテインメントのユーザー(ここではリアルエンタテインメントを、映画館、音楽ライブ、舞台演劇、握手会などのファンミーティング、テーマパークとした)としました。日本では、推定で1億人以上がリアルエンタメのユーザーと考えられるため、これの対人口比を諸外国にも当てはめました。このように計算すると、リアルエンタメのユーザーは、世界の家庭用ゲーム対象市場で8億4,200万人となります。

ちなみに、世界の家庭用ゲーム人口は約2億人と推定されますが、ゲームしかしない人と、ゲームだけでなくリアルエンタメでも遊ぶ人が両方います。上記のリアルエンタメユーザー以外の2億1,100万人にはゲーム、動画などデジタル、オンラインの遊びしかしない人と、所得水準が低いためリアルエンタメに行けない人が含まれています。

2~3月以降、各国で都市封鎖や自粛が行われた結果、上記の家庭用ゲーム市場におけるリアルエンタメユーザー8億4,200万人が突然遊びに行けなくなりました。リアルエンタメは、1回ごとにお金がかかるため、個々人の予算もそのまま未消化になりました。そのうちの一部が家庭用ゲーム市場に来たと考えられます。前述のように、日本では徐々にリアルエンタメが再開していますが、急には無理です。海外では日本以上にリアルエンタメは厳しい状況です。そのため、今もリアルエンタメユーザーが外に遊びに行けない状況が続いていると思われます。

家庭用ゲーム機の巣ごもり需要(特需)の規模は、少なめに見積もって(1人が1台購入するとして)、

8億4,200万人×10~20%=8,000万台~1億7,000万台

多めに見積もって、

8億4,200万人×20~30%=1億7,000万台~2億5,000万台

と推定しました。すなわち、最小で約8,000万台、最大で約2億5,000万台の特需が通常の実需以外に発生していると考えられます。2020年3月期のニンテンドースイッチ、プレイステーション4、Xbox Oneの販売台数は合計で約4,000万台(推定)なので、少なくともその2倍、多めに見積もるとその約6倍の特需が既に発生していることになります。

表1 家庭用ゲーム機:巣ごもり需要の推定

注:リアルエンタテインメントは、映画館、音楽ライブ、舞台演劇、ファンミーティング(握手会など)、テーマパークとした

2)ニンテンドースイッチ、プレイステーション4ともハードウエアの増産が期待される

任天堂も、ソニーも、ニンテンドースイッチ、プレイステーション4の会社計画に対する生産は正常化しているとしていますが、巣ごもり特需の規模があまりにも大きいため、店頭に出すと瞬間蒸発してしまうのです。

実は、任天堂もソニーも、ニンテンドースイッチとPS4の会社計画以上の増産はまだ決定していません。一方で、両ゲーム機とも長期にわたって店頭で欠品が続いています。そのため、ニンテンドースイッチについては、早期に増産へ向かうと思われます。ソニーは、PS5発売後のPS4の位置づけを決めていない模様なので(PS5発売後もPS4の販売を続けるか、PS5発売後は早期にPS5に一本化しPS4は終息させるか)、PS4の増産は不透明ですが、いずれは増産に向かうと思われます。

リアルエンタメユーザーの多くはゲーム初心者と考えられるため、「あつまれ どうぶつの森」「マリオカート8デラックス」など初心者から上級者まで遊べるゲームを数多くそろえているニンテンドースイッチにより多くの特需が向かっていると思われます。任天堂にとっては、ゲーム人口の拡大という長年の経営課題を成就する絶好の機会であり、これはソニーにとっても同様です。今回の巣ごもり特需を短期的なものとみなし、現時点では計画以上の増産を決めていない両社の情勢判断の甘さ、経営判断の鈍さを指摘しないわけにはいきませんが、早期のハード増産が期待されるところです。

3)リスクは不況

なお、家庭用ゲーム市場にとって、また、任天堂、ソニーの両社にとってのリスクは不況です。家庭用ゲームの既存ユーザーと新規ユーザーは、数万円のハードを購入する余裕がある、ある程度所得水準の高い人たちと思われます。ただし、今以上の不況になったときに、この巣ごもり特需だけでなく、通常の実需が維持できるかは、その時にならなければわかりません。

3.銘柄コメント

任天堂

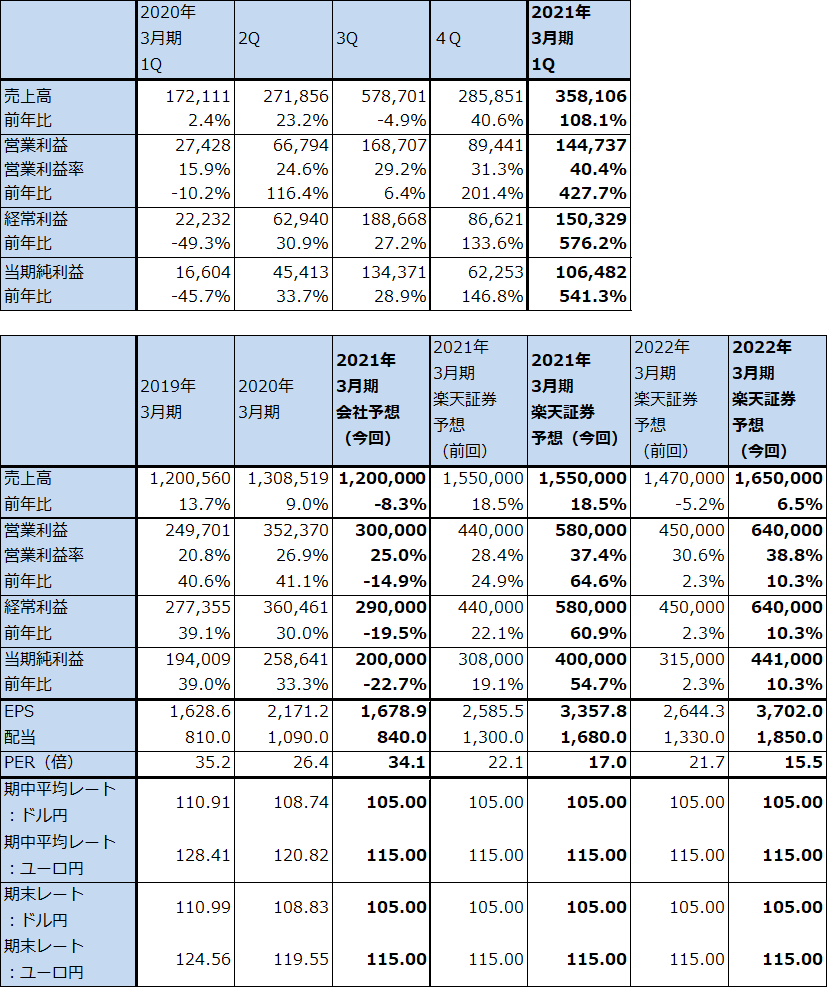

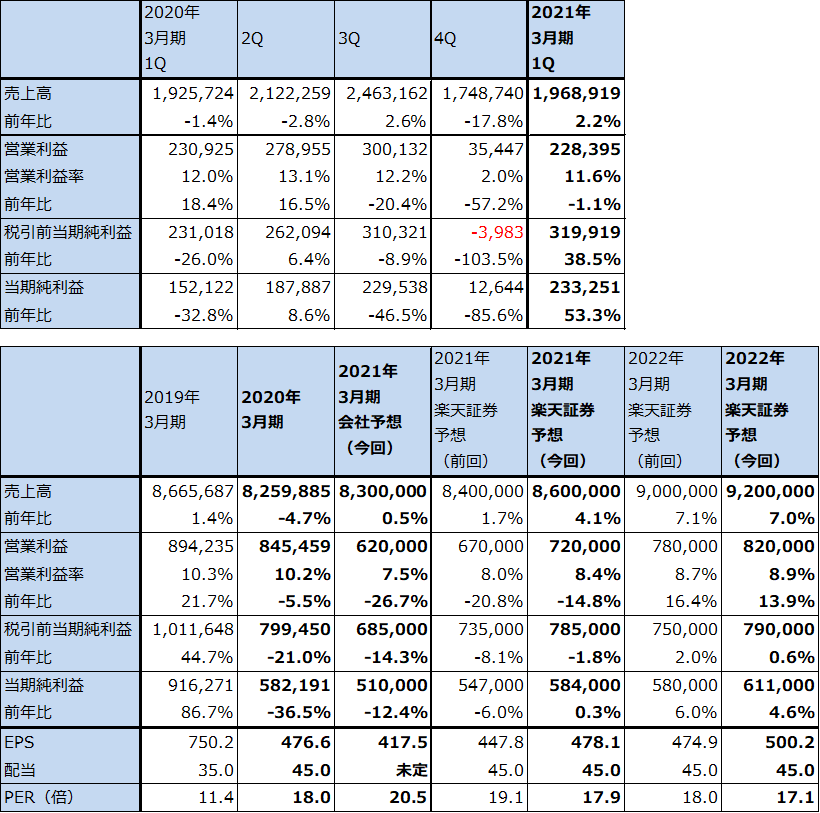

1)2021年3月期楽天証券営業利益予想は5,800億円、前回暫定予想を維持する

楽天証券では、任天堂のIRに取材した結果、2021年3月期、2022年3月期ともに、前回レポート(2020年8月7日付け楽天証券投資WEEKLY「決算レポート:ソニー(今1Qは好業績)、任天堂(今1Qは営業利益5倍)、レーザーテック(今期会社予想は上方修正の可能性も)」に記載した楽天証券業績予想(暫定値)を修正せず、現時点での正式な予想とします。

すなわち、2021年3月期は、会社予想の売上高1兆2,000億円(前年比8.3%減)、営業利益3,000億円(同14.9%減)に対して、楽天証券予想は、売上高1兆5,500億円(同18.5%増)、営業利益5,800億円(同64.6%増)です。また、2022年3月期楽天証券予想は、売上高1兆6,500億円(同6.5%増)、営業利益6,400億円(同10.3%増)です。

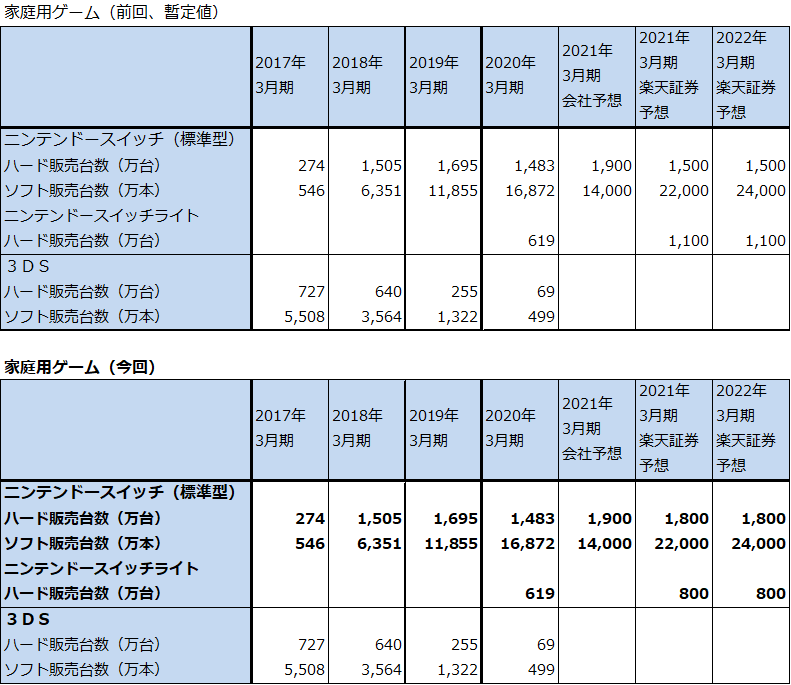

前提となるニンテンドースイッチ・ハード販売台数は、前期2,102万台(うち標準型1,483万台、ライト619万台)、今期会社予想1,900万台(標準型とライトの内訳は非開示)、今期楽天証券予想2,600万台(前回予想では標準型1,500万台、ライト1,100万台としたが、今回予想では標準型1,800万台、ライト800万台と修正)、来期楽天証券予想2,600万台(標準型1,800万台、ライト800万台、前回予想を修正した) 。同ソフト販売本数は、前期1億6,872万本、今期会社予想1億4,000万本、今期楽天証券予想2億2,000万本、来期楽天証券予想2億4,000万本としました(前回予想と同じ)。

今1Q決算で会社予想の修正がなかった理由は、まだ1Qが終わっただけであり、残りの9カ月間には不透明要因が多いこと、巣ごもり消費は短期的なものと会社側が考えていることによります。

表2 任天堂の業績

発行済み株数 119,124千株

時価総額 6,819,849百万円(2020/8/27)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの

注2:当期純利益は親会社株主に帰属する当期純利益

表3 任天堂の業績予想の前提(2020年8月_2)

注:家庭用ゲーム(前回、今回)のニンテンドースイッチ(標準型)会社予想には、ライトを含む。同楽天証券予想はライトを除く

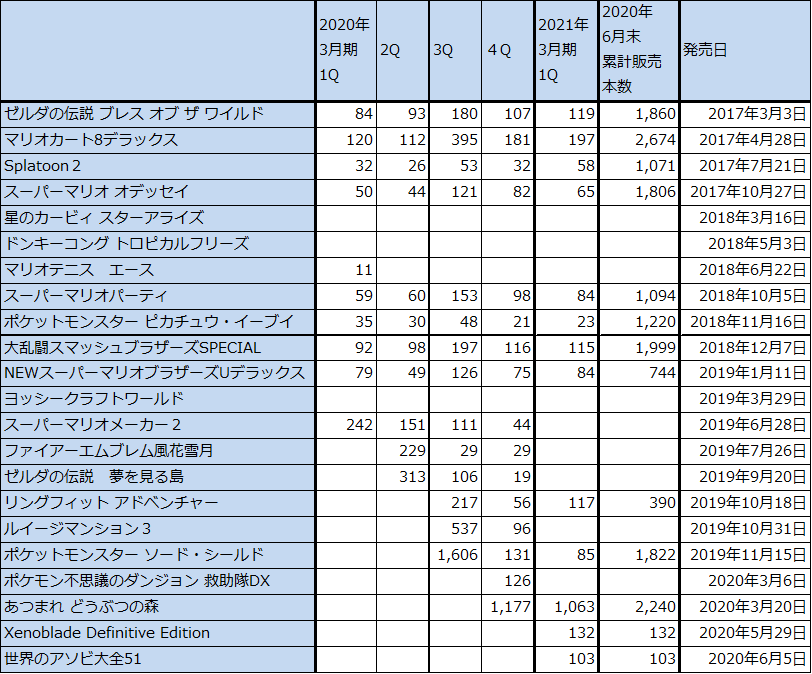

表4 主要な任天堂製ニンテンドースイッチ用ソフトの販売本数

出所:会社資料より楽天証券作成

注1:任天堂出荷ベース、ダウンロード、ハードウェア同梱を含む

注2:端数処理のため合計が合わない場合がある

2)2022年3月期にニンテンドースイッチの上位機種を発売する可能性がある

会社側では今期中に新機種を発売することはないとしています。しかし、来期については何も言っておらず、新機種発売の含みを持たせています。

これについて、いくつか報道されているのは、ニンテンドースイッチの上位機種が来期に発売されるというものです。CPUの能力向上や4K対応が盛り込まれる模様です。PS4に対するPS4Proの関係と考えられます。

任天堂製ソフトはアニメ絵で描かれたものが多いため、現行のスイッチの能力で十分と思われますが、サードパーティ製ソフトの中にはスイッチの能力が低いため移植できないものがあります(例えば、カプコンの「バイオハザード7 レジデントイービル」はソフトの容量が大きすぎ、また高精細CGが多用されているためスイッチに移植できず、クラウド配信で提供されている)。そのため、上位機種には一定のニーズがあると思われます。

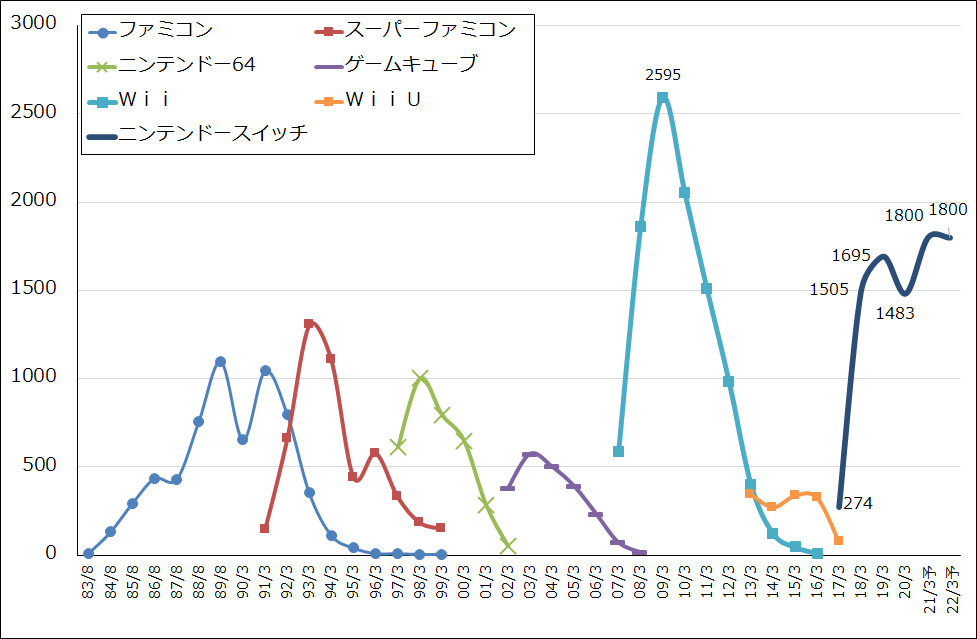

もっとも、実際に上位機種が発売されるかどうかは、まだ流動的と思われます。今期業績がどの程度のものになるのか、巣ごもり消費は来期も続くのかなどに左右されると思われます。上位機種を発売する理由で最も大きいものは、おそらくは市場のテコ入れです。巣ごもり消費がなければ、スイッチ発売後4年目になる今期2021年3月期はハードの単年度販売台数がピークを迎えるか、何もしなければ下がり始める時期です。そのため、市場のテコ入れのために前期の2019年9月にライトを発売したように、来期に上位機種を発売する算段であろうと思われます。

従って、巣ごもり消費が続くことによって現行機種の需要が好調であれば、上位機種を発売する必要性は薄れます。実際に発売されるのかどうかは、今後の市場における巣ごもり特需の動き次第であろうと思われます。

また、任天堂は、大型新作ソフトを数作準備中と思われます。既に発売日未定ですが開示されている「ゼルダの伝説 ブレス オブ ザ ワイルド」続編のほか、「マリオカート」次回作、「スーパーマリオオデッセイ」次回作、「Splatoon3」、「大乱闘スマッシュブラザーズ」次回作などが考えられます。今の好業績が続くようなら、今期の大型ソフトは1作程度の発売で、来期以降に備えると思われます。

次世代機は、当分先、5年以上後になると思われます。次世代機の課題は、通信の最新技術(5G、クラウドなど)をどう取り込むか、CPUの高性能化にどこまで対応するのか(高性能CPUを搭載するとソフト開発コストが高騰する恐れがある)、特定のハードウエアにのみソフトが対応するビジネスモデルを続けるのかどうか(今回のような特需が発生した場合に家庭用ゲームのビジネスモデルは柔軟に対応できない)、などさまざまです。

今の任天堂の業績は高水準で余裕があるため、時間をかけて次世代機を開発することになると思われます。

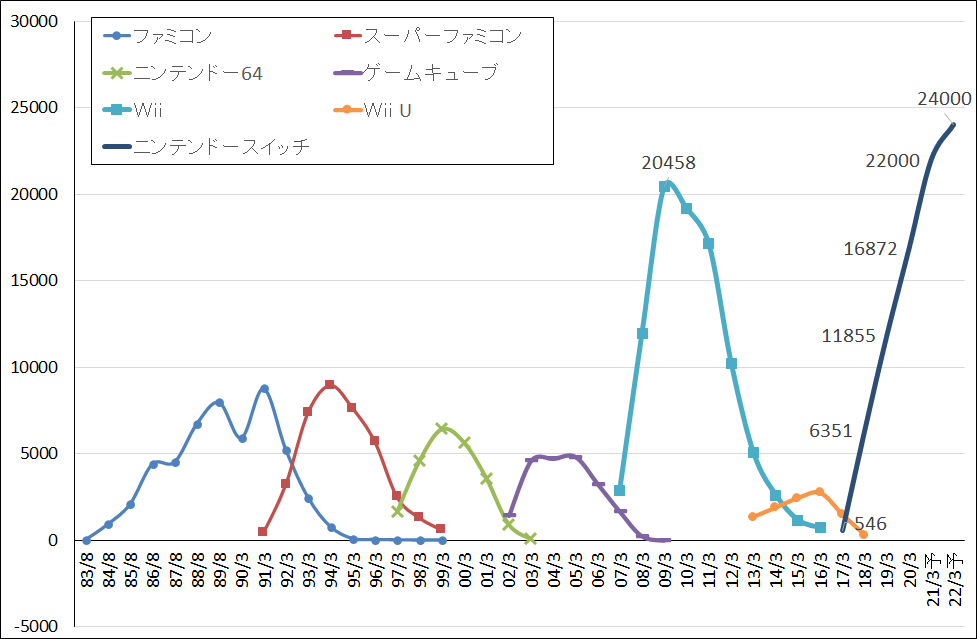

グラフ4 任天堂のゲームサイクル:据置型ハードウエア

出所:会社資料より楽天証券作成、予想は楽天証券

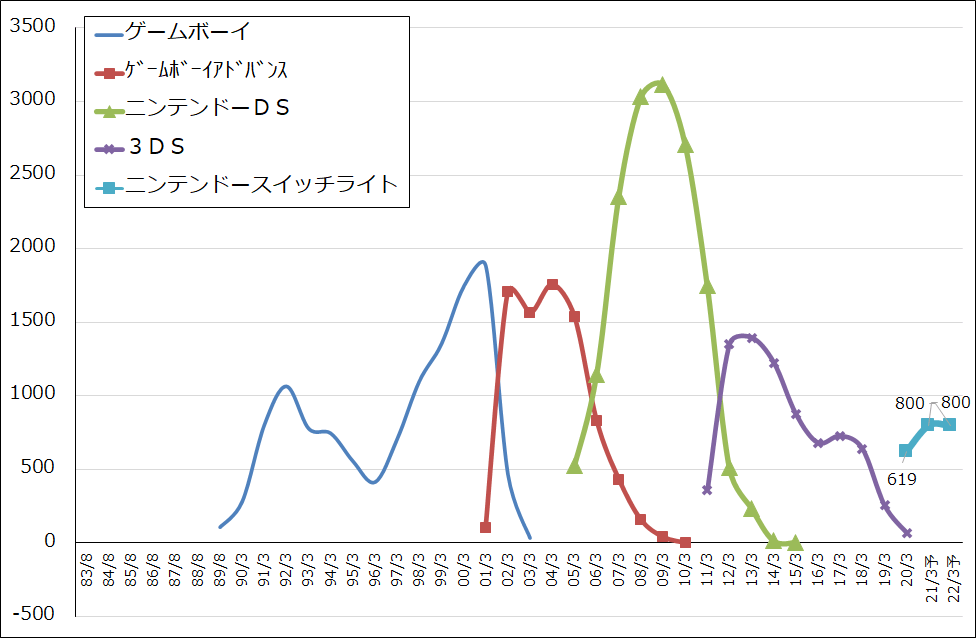

グラフ5 任天堂のゲームサイクル:携帯型ハードウエア

出所:会社資料より楽天証券作成、予想は楽天証券

グラフ6 任天堂のゲームサイクル:据置型ソフトウエア

出所:会社資料より楽天証券作成、予想は楽天証券

注:ニンテンドースイッチ用ソフトにはライト用も含まれる

3)今後6~12か月間の目標株価を、6万7,000円から7万4,000円に引き上げる

今後6~12カ月間の目標株価を、前回の6万7,000円から7万4,000円に引き上げます。今回の2021年3月期楽天証券予想EPS 3,357.8円に、今期大幅増益の可能性があること、来期にニンテンドースイッチの上位機種を発売する可能性があることを考慮して、想定PER20~25倍を当てはめました。

今期は過去最高営業利益5,553億円(2009年3月期)を更新し、今後6~12か月間で株価は上場来高値7万3,200円(2007年11月1日)を更新する可能性があると考えます。引き続き投資妙味を感じます。

ソニー

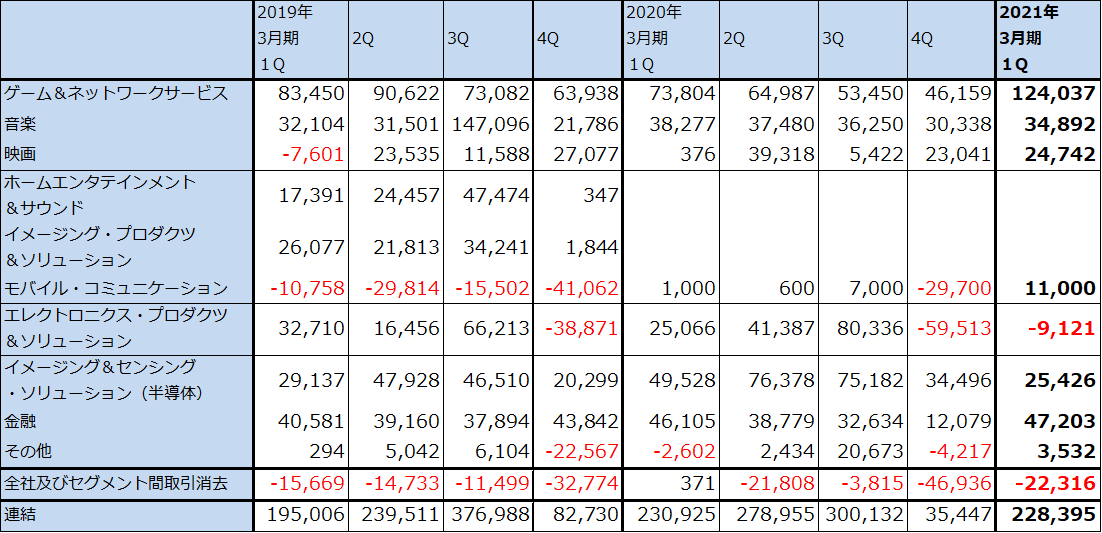

1)楽天証券の2021年3月期業績予想を再度上方修正する

楽天証券は、ソニーのIRへの取材を踏まえて、前回(2020年8月7日付け楽天証券投資WEEKLY)の業績予想を再度上方修正します。今期2021年3月期の会社予想、売上高8兆3,000億円(前年比0.5%増)、営業利益6,200億円(同26.7%減)に対して、楽天証券の前回予想は売上高8兆4,000億円(同1.7%増)、営業利益6,700億円(同20.8%減)でしたが、これを売上高8兆6,000億円(同4.1%増)、営業利益7,200億円(同14.8%減)へ上方修正します。

また2022年3月期は、前回予想の売上高9兆円(同7.1%増)、営業利益7,800億円(同16.4%増)を、売上高9兆2,000億円(同7.0%増)、営業利益8,200億円(同13.9%増)へ上方修正します。

表5 ソニーの業績

発行済み株数 1,221,430千株

時価総額 10,454,219百万円(2020/8/27)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は当社株主に帰属する当期純利益

注2:発行済み株数は自己株式を除いたもの

表6 ソニーのセグメント別営業利益(四半期ベース)

出所:会社資料より楽天証券作成

注:2017年3月期1Qよりデバイス部門が半導体とコンポーネントに分離された。また、電池事業売却に伴い2018年3月期よりコンポーネントがその他に吸収された。2020年3月期より、ホームエンタテインメント&サウンド、イメージング・プロダクツ&ソリューション、モバイル・コミュニケーションが、エレクトロニクス・プロダクツ&ソリューションに統合

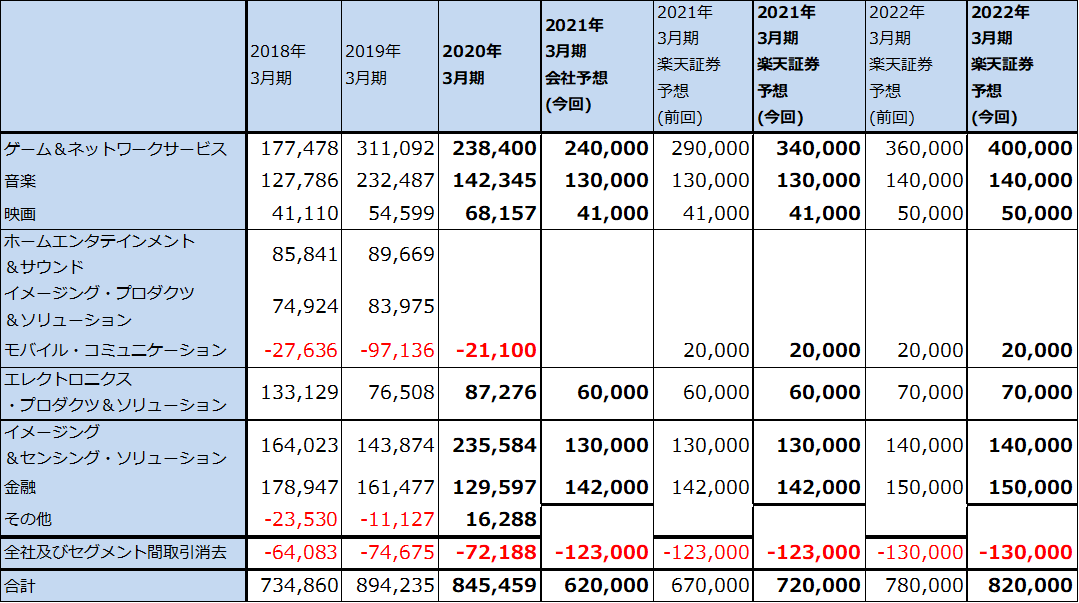

表7 ソニーのセグメント別営業利益(通期ベース)

出所:会社資料より楽天証券作成

注1:2017年3月期1Qよりデバイス部門が半導体とコンポーネントに分離された。また、電池事業売却に伴い2018年3月期よりコンポーネントがその他に吸収された。2020年3月期より、ホームエンタテインメント&サウンド、イメージング・プロダクツ&ソリューション、モバイル・コミュニケーションがエレクトロニクス・プロダクツ&ソリューションに統合された

注2:2021年3月期以降の会社予想と楽天証券予想は、「その他」と「全社及びセグメント間取引消去」を合算して表示している

2)ゲーム&ネットワークサービス事業の大幅増益が予想される

2021年3月期、2022年3月期楽天証券予想を上方修正した理由は、ゲーム&ネットワークサービス(G&NS)事業の業績予想を上方修正したことによります。

会社側は、2021年3月期のG&NS事業を売上高2兆5,000億円(前年比26.4%増)、営業利益2,400億円(同0.7%増)と営業利益横ばいと予想しています。これに対して楽天証券の前回予想は、売上高2兆7,000億円(同36.5%増)、営業利益2,900億円(同21.6%増)でしたが、今回はこれを、売上高2兆8,000億円(同41.6%増)、営業利益3,400億円(同42.6%増)と予想します。

また来期2022年3月期は、前回の楽天証券予想は、売上高3兆円(同11.1%増)、営業利益3,600億円(同24.1%増)でしたが、今回は売上高3兆2,000億円(同14.3%増)、営業利益4,000億円(同17.6%増)と予想します。

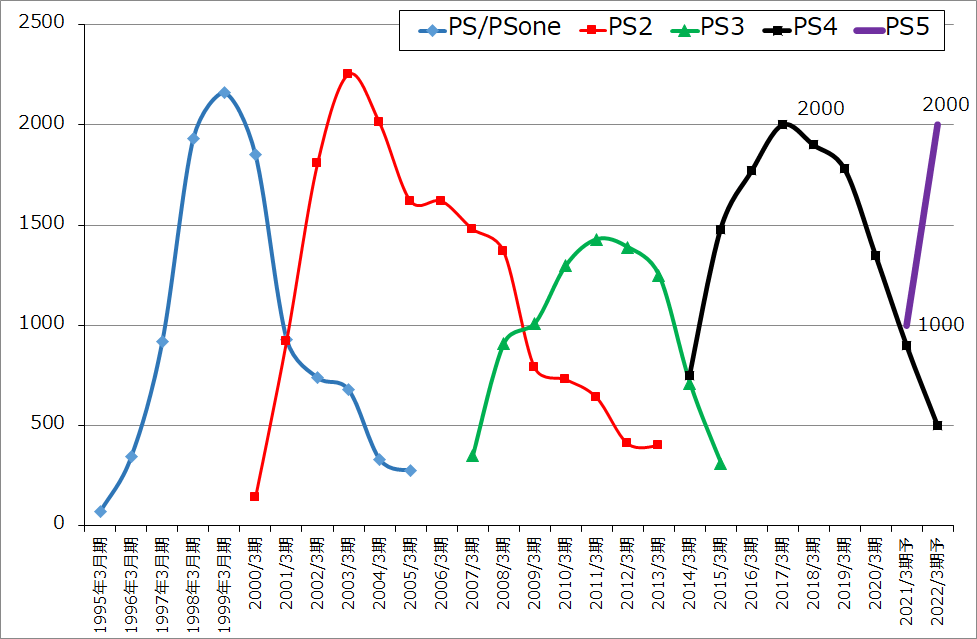

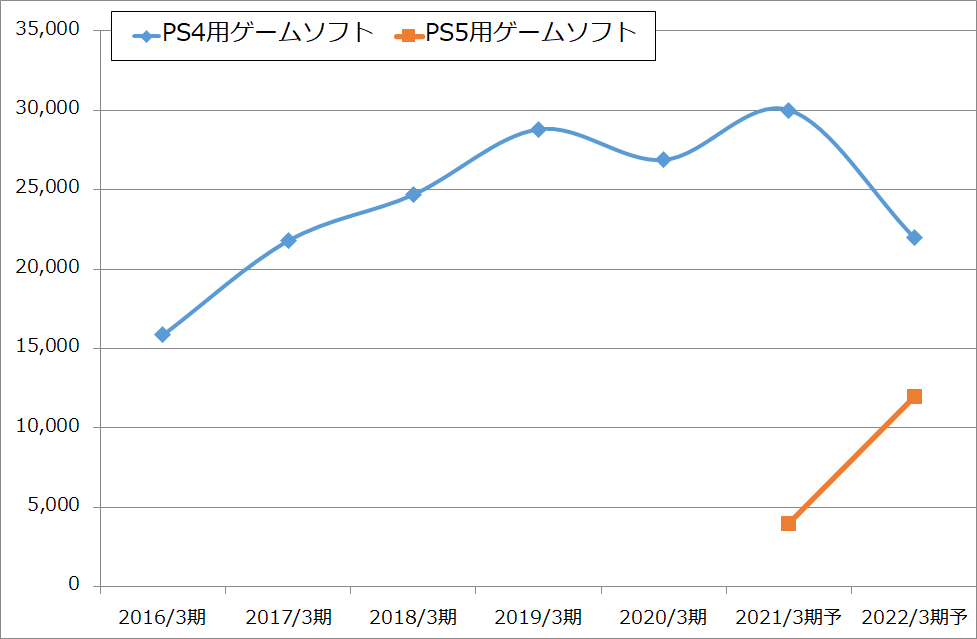

上方修正の要因は、PS4用ソフトの好調が、今1Qだけでなく、今2Q以降も続くと予想されるためです。今1QのPS4用ソフト販売本数(追加コンテンツを除く)は、9,100万本(前年比82.7%増)でした。今2Q以降も前年を上回る販売が続くと思われます。そのため、今2Q、今3Qと高水準な営業利益が続く可能性があります。今3Q、今4Qは、PS5発売時の販促費がかかると予想されますが、今の状況が続けば、PS5への実需はかなり大きくなると思われるため、プロモーションコストが業績を圧迫する可能性は小さいと思われます。

収益力の高いソニー製ソフトについては、今1Qに「ザ・ラスト・オブ・アス・パートⅡ」の400万本販売に続き、今2Qは「ゴースト・オブ・ツシマ」240万本の販売がありました。次の注目点は、PS5発売時のソニー製ソフトがどのようなものになるかです。

また、PS5のハード販売台数は、前回予想は今期1,000万台、来期1,800万台としていましたが、今回は今期1,000万台、来期2,000万台とします。今期予想は据え置きましたが、これは生産能力に限りがあると思われるためであり、これ以上増産できる場合はその分売れると思われます。

ソニーの中期業績を予想する場合のポイントは、ゲーム以外にも、音楽ライブの配信、映画の早期配信、巣ごもり消費による高級テレビの販売増加などがありますが、それらは稿を改めて分析します。

グラフ7 ソニーのゲームサイクル:プレイステーションの販売台数

出所:会社資料より楽天証券作成、予想は楽天証券

グラフ8 ソニーのゲームソフト販売本数

出所:会社資料より楽天証券作成、予想は楽天証券

注:追加ダウンロードソフトを除く

3)今後6~12か月間の目標株価を1万1,000円から1万2,000円に引き上げる

今後6~12カ月間の目標株価を、前回の1万1,000円から1万2,000円に引き上げます。楽天証券の2022年3月期予想EPS 500.2円に、今後の成長期待を考慮して想定PER20~25倍を当てはめました。引き続き投資妙味を感じます。

本レポートに掲載した銘柄:任天堂(7974)、ソニー(6758)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。