ファンダメンタルズ分析派?テクニカル分析派?

今回のテーマはファンダメンタルズ分析とテクニカル分析についてです。

細かい定義までは知らなくても、「企業の業績や財務状況などを調べる」のがファンダメンタルズ分析、「株価チャートの動きや形を調べる」のがテクニカル分析という、ざっくりとしたイメージで一般的に理解されていると思いますが、先に結論を言ってしまうと、このテーマを語る上で大事なのは、「どっちが優れているのか?」という視点で比較しないことです。

筆者は普段、テクニカル分析をベースにしたレポートを毎週執筆しているのですが、このテクニカル分析については一定数の否定派が存在しています。たいていの場合、「過去の株価の動きを分析したところで、未来の予測はできない」というのがその根拠となっているようです。

一方のファンダメンタルズ分析についても、分析対象である、売上高や利益といった業績や、保有資産や負債などの財務状況などもその多くは過去のデータです。両者ともに過去の状況から今後の見通しを立てるという手法に変わりはないのですが、不思議なことに、テクニカル分析の否定派ほど、ファンダメンタルズ分析の否定派は多くないような印象です。

ファンダメンタルズ分析は「何を」、テクニカル分析は「いつ」が得意分野

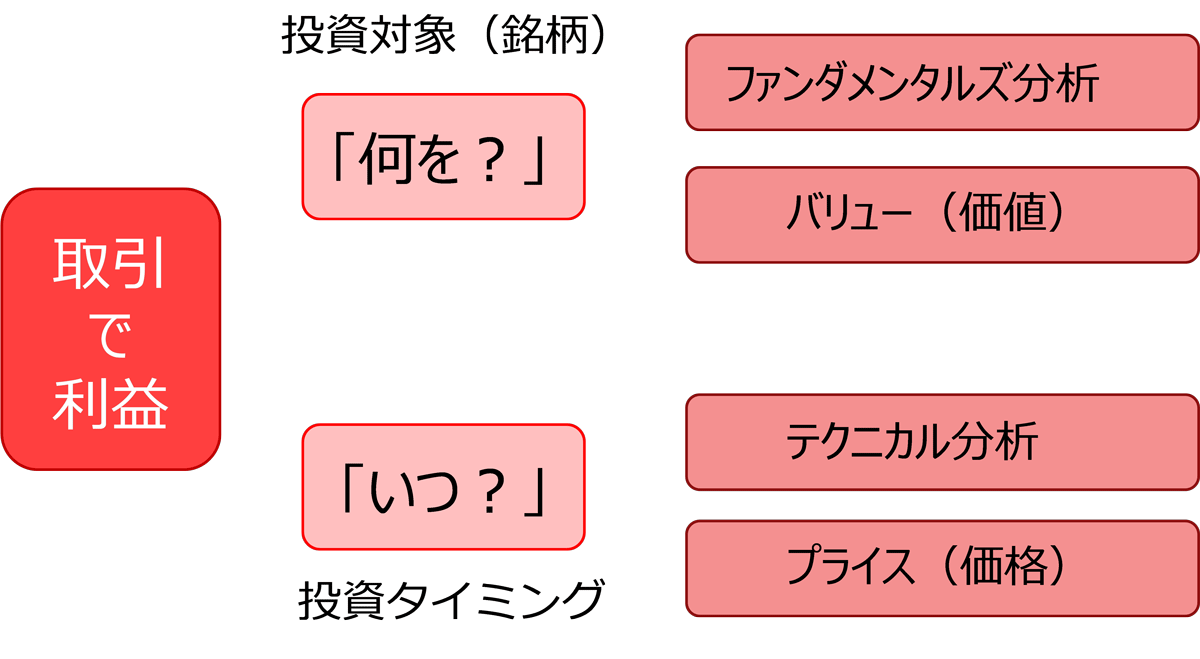

リクツの上では、株式投資において「何(どの銘柄)を、いつ(どのタイミング)取引するのか」さえ間違えなければ利益を得ることができるわけですが、「何」に注力するのがファンダメンタルズ分析、「いつ」に注力するのがテクニカル分析というように、そもそも両者は守備範囲が異なっています。

図1を見ても分かるように、ファンダメンタルズ分析は企業の価値(バリュー)を対象とし、テクニカル分析は企業価値の価格(プライス)の推移を対象としています。そのため、和食と洋食のどちらがおいしいかを議論するのと同様に、好みの問題はあるものの、その優劣を比較すること自体にあまり意味はありません。

図1:ファンダメンタルズ分析とテクニカル分析

例えば、アナリストレポートや、雑誌などで取り上げられる推奨銘柄は、ファンダメンタルズ分析が基になっているものが多いですが、せっかくの優良銘柄でも取引のタイミングを間違えてしまえば、いわゆる「高値づかみ」となったり、思ったような利益を得ることはできませんし、また、テクニカル分析で強い買いサインが出たとしても、その銘柄の業績や財務状況が良くなければ、株価が上昇しなかったり、荒い値動きに振り回されて損をしてしまうといったこともあり得ます。

現在の日経平均株価の動きで両者を検証

また、足元(2020年8月)の株式市場を見ると、日経平均株価が2万3,000円台を回復してきましたが、8月26日時点のPER(株価収益率)は22.12倍でした。前回、日経平均が2万3,000円台に乗せていたのは6月上旬でしたが、その時のPERは19~20倍だったことを踏まえると、同じ2万3,000円台でもファンダメンタルズ的には割高で買いにくいという判断となります。

もちろん、その判断が吉と出ることもありますが、史上最高値を更新している米国株の動きにけん引される形で、今後も日経平均が上昇を続けた場合、利益をねらう機会を逃してしまう可能性もあるわけです。実際に、足元では「実体経済は良くないのに、株価だけが上昇している」と指摘されながらも上昇している面があります。

結局、「ファンダメンタルズもテクニカルも両方チェックすることが大事」というわけですが、両者のバランス配分については、投資家の姿勢でも変わってきます。

ファンダメンタルズか?テクニカルか?どちらを重視するかは投資スタンス次第

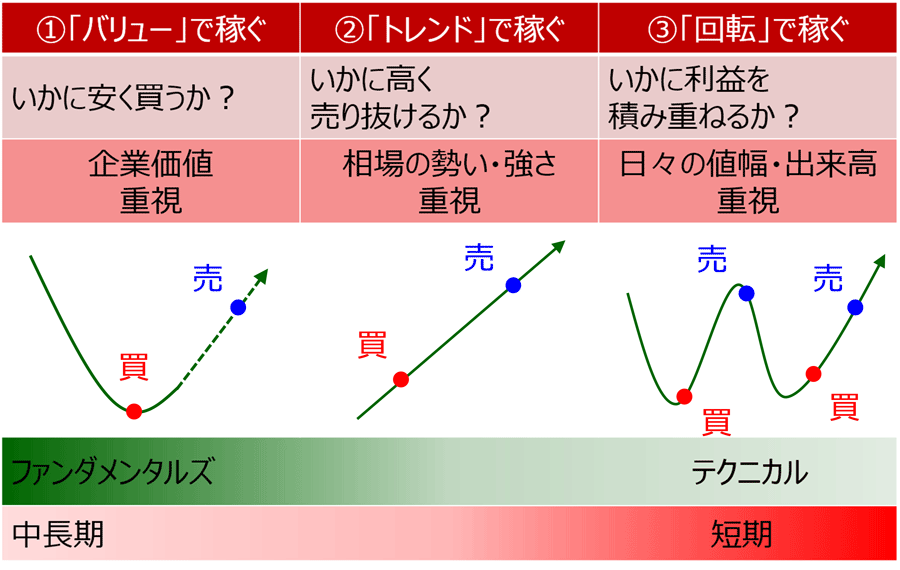

図2:ファンダメンタルズ分析とテクニカル分析のバランス

上の図2は投資スタンスを大きく3つに分けた場合の、ファンダメンタルズ分析とテクニカル分析のウエイト配分について簡単にまとめたものです。

例えば、(1)の「バリュー」で稼ぐについては、企業の価値(バリュー)が株価と比べて割高か割安かを見極めて中長期で投資するスタンスです。日々の株価の細かい値動きに左右されずにじっくりと構えるため、ウエイト配分はファンダメンタルズが重く、テクニカル分析は軽くなります。

反対に(3)の「回転」で稼ぐについては、いわゆるデイトレードなど短期の投資スタンスです。業績に関わるファンダメンタルズの情報は日々出てくるわけではないため、ウエイト配分は軽く、相場のムードや、テクニカルの値動きをより重視することになります。

したがって、ファンダメンタルズ分析とテクニカル分析のウエイト配分について考えるということは、自分の投資スタンスを見つめ直す機会になるのかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。