「農林中金<パートナーズ>長期厳選投資 おおぶね」を運用している農林中金バリューインベストメンツのCIO「奥野一成」が、『ビジネスエリートになるための教養としての投資』を執筆、投資の本ながらビジネス部門で話題となっている。

投資と本来の投資のあり方とその哲学、長期投資のコツ、優良企業の見極め方などを、歴史的な背景や実例を交えながらわかりやすく解説するこの著書は、投資を今から始める人、投資の運用に困っている人にぜひ読んでほしい。

トウシルでは、この本の中から、ぜひみなさんに読んでほしい内容を10編ピックアップ。今回は6回目を紹介する。

なぜ日本は投機なのか

ウォーレン・バフェットが師と仰ぐ人物がいます。ベンジャミン・グレアムです。1894年生まれで、すでに故人ですが、彼は1929年の世界大恐慌の引き金となった米国株の大暴落を経験したことがきっかけで、健全な投資に関する研究を始めたと言われています。それが結実したのが『証券分析』と『賢明なる投資家』という2冊の本です。これは日本語訳もあるので、興味がある人は一度目を通すと良いでしょう。

ちょっと前置きが長くなりましたが、ベンジャミン・グレアムの言葉を紹介したいと思います。

「株式市場は、短期的には人気投票の場に過ぎないが、長期的に見れば『価値』の計測器として機能する」

わかりやすく言うと、株価とは短期的に見ると、その時々の人気によって大きく上下にブレる。人気が高まっている時は株価もどんどん上昇しますが、人気が無くなると一気に下落する。それが延々と繰り返されるわけですが、不思議なことに長期的な株価の動きをグラフにすると、利益の増え方とリンクしている。利益はその会社の価値の源ですから、株式市場は長期的に見ると価値の計測器になるということです。

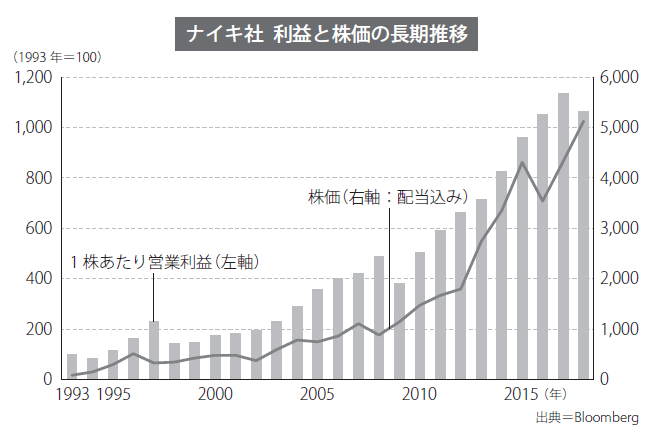

論より証拠ですから、実在する会社の株価と利益を比較してみましょう。サンプルは米国のオレゴン州に本社を置くスポーツ関連商品を扱っているナイキです。皆さんもご存じですよね。

ナイキの1株当たり営業利益と株価を比較してみました。時間軸は1993年から2018年までの25年間です。一目瞭然ですが、とても綺麗にリンクしています。ちなみに1株当たり営業利益というのは、その会社の営業利益を発行済株式数で割ったものです。

このように言うと、「2016年も1株当たり営業利益が増えているのに、どうして株価は下がっているんだ」というような反論も来ます。ここで言いたいのは長期的な株価の動きが利益にリンクしているということであって、2016年だけの株価を捉えてうんぬんということではありません。確かに2016年の株価は、営業利益が増えているにもかかわらず下げていますが、それは25年という時間軸の中では、本当に些末(さまつ)な話です。そこは基本的に無視して、25年間の株価のトレンドを見てもらいたいと思います。そうすれば、株価と利益がほぼリンクしているのが分かると思います。

このような会社の株式に投資した場合、いちいち売り買いを繰り返すのは無駄だと思いませんか。このグラフは1993年の株価を100として指数化したものですが、2018年のそれは5000になっています。つまり1993年にナイキの株式を買い、何もせずに放置しておくだけで、25年後には50倍になったということです。もし1993年にナイキ株を100万円分購入していたら、25年間で5000万円になったのです。これがもしちょっとお金に余裕があって、300万円ほど買っていたら、なんと25年後には1億5000万円です。もう、老後の資金なんて心配する必要は一切ありません。

では、どうして日本人は株式を売ったり買ったりするのでしょうか。もちろん、そういうことを教えてもらわずに今に至っている面はあるでしょう。その意味では、やはり教育がとても大事だということになります。

でも、教育によって「利益がしっかり確保されている会社の株式に投資すれば、細かく売り買いしなくても投資成果は得られる」ことが理解される日が来たとしても、それでも日本株は細かく売り買いが繰り返される、投機的なものであり続ける恐れがあると私は考えています。

なぜなら、米国に比べて利益が増え続ける会社が圧倒的に少ないからです。利益が微増か横ばいだとしたら、根本的に企業価値は高まりません。したがって、企業価値の向上をベースにして株価が右肩上がりで上昇するという、ナイキのようなことにはならないわけです。

とはいえ、利益が横ばいだとしたら株価は全く動かないのかというと、決してそのようなことはありません。その時々の思惑によって、株価は上下動を繰り返します。ただ、利益が長期的に増えるという期待感がないと、ちょっと株価が安くなったところで買いちょっと高くなったら売って利益を確定させるという短期売買を繰り返す傾向が強まります。

だから日本の株式市場は、いつまで経っても長期投資が根付かないだけでなく、思惑で売り買いを繰り返す投機的なマーケットになってしまうのです。この傾向は、日本の会社の利益が、20年、30年単位で増え続けるような環境にでもならない限り、ずっと続くものと思われます。

だとすると、どうしたら日本企業は成長するのかということを、改めて考える必要があります。

戦後、日本企業は物凄いスピードで成長してきました。パナソニック、ソニー、本田技研、トヨタ自動車など、多くの日本企業が世界市場にどんどん進出して商売を大きく成長させてきました。1960年代から1980年代にかけて、日本経済は黄金期だったのは間違いありません。

ところが、バブルの崩壊を経て日本企業の成長はストップしてしまいました。その理由としては、バブル期に行った過剰な投資が仇になったからとか、資産価格が下落したからとか、多額の不良債権を抱え込んだ銀行が融資を抑えたことで中小企業の倒産が相次いだからとか、いろいろな理由が取り沙汰されますが、私に言わせればどれも的外れです。最大の理由は、多くの日本企業が発展途上国型のビジネスモデルから脱却できなかったことにあります。

発展途上国型のビジネスモデルとは、特に家電製品などは典型的ですが、大量生産によってコストを引き下げ、最終的に製品価格を安くして、世界中に売りまくるという方法です。発展途上国のように安い労働力を思う存分使えるなら、このビジネスモデルは成り立ちますが、先進国となった日本では働く人々の賃金が上昇していくため、いつまでも発展途上国型のビジネスモデルに依存するわけにはいきません。

しかも、この手のビジネスモデルは参入障壁が極めて低いので、いずれ他の発展途上国が真似をし始めます。当然、先にこのビジネスモデルで発展してきた日本は、後から来た発展途上国にマーケットを奪われていきます。白物家電はその象徴的なものです。

参入障壁が低いという点では造船も同じです。海に囲まれた日本では、古くから造船が盛んで、1980年代頃までは、日本企業が世界シェアの約50%を占めていました。では、今はどうでしょう。2018年時点の日本の造船シェア(受注ベース)は、わずか19%です。それに取って代わったのが韓国と中国で、2018年時点のシェアはそれぞれ45%、26%です。船を作るには巨大な設備が必要ですが、これは一定の資本力があれば克服可能で、本質的な参入障壁とはいえません。

そして、造船のような労働集約型の産業では、どうしても発展途上国が有利になります。参入障壁が低いビジネスモデルは、それだけ厳しい競争環境にさらされるため、絶対的な地位を築くのが困難なのです。

発展途上国型のビジネスモデルの企業が発展途上国の企業にとって代わられることはある意味、歴史の必然であり、日本だけではなく、アメリカの産業の歴史にもみられます。1970年代に急速に勃興する日本が、安い人件費とそれなりのクオリティでテレビ、冷蔵庫などの家電を市場に送り出し、80年代に入ると自動車においても、アメリカ国内のメーカーをどんどん駆逐していきました。

まさに「ジャパン・アズ・ナンバーワン」として世界中を席巻したのです。日本人はその時の成功体験に酔いしれているのか、モノづくりは日本のお家芸で「アメリカにはもうまともな製造業はないのだ」くらいに考えている人も多いかもしれませんが、それは全くの勘違いです。アメリカにもスリーエム、エマソンのような素晴らしい企業が残っています。ただし、単純な製造業として残っているわけではなく、サービスも含めた総合力で顧客の課題を解決する「先進国型のビジネスモデル」に脱皮しているのです。

いつまでも単純な「モノづくり」とその成功体験にこだわっていると歴史の渦の中に飲み込まれます。

多くの日本企業が、発展途上国型ビジネスモデルから脱することが出来ず、しかも参入障壁の低い産業だったことが、1990年代以降の低成長の根本的な原因であると私は見ています。

ビジネスモデルを考えるうえで一番肝心なのは、いかに自分たちのビジネスの周りに高い参入障壁を築くかという点に尽きます。そこを疎かにしたことが、日本企業が利益を伸ばし続けられなかった原因だと思います。結果、多くの日本企業の株価は、ナイキの株価のように綺麗な右肩上がりのトレンドを描くことが出来ず、上下のブレの中で、ギャンブル的なトレードが横行するようになったと考えられるのです。

<『ビジネスエリートになるための教養としての投資』より抜粋>

全編読む:『ビジネスエリートになるための教養としての投資』

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。