毎週金曜日夕方掲載

本レポートに掲載した銘柄:SCREENホールディングス(7735)、ネットワンシステムズ(7518)

SCREENホールディングス

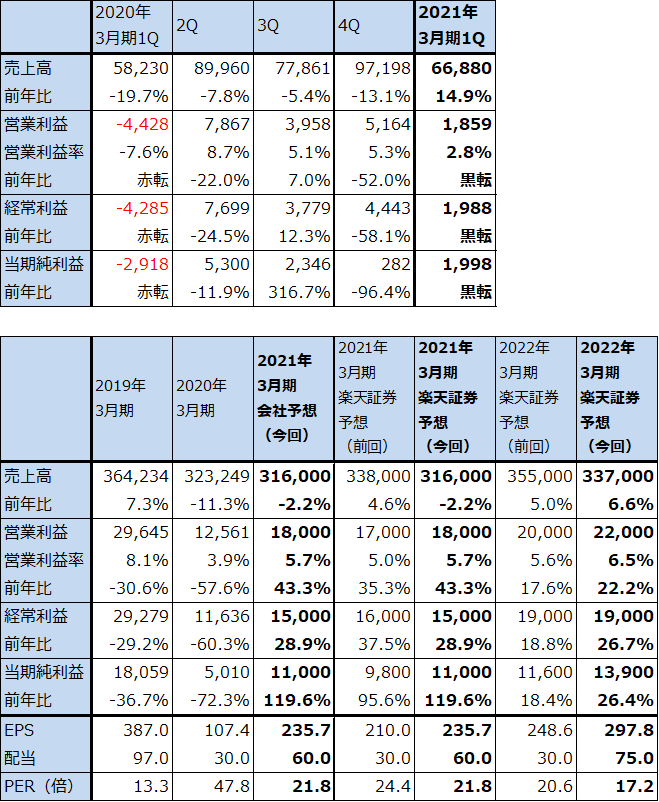

1.2021年3月期1Qは15%増収、営業黒字に転換

SCREENホールディングスは、半導体製造装置の中のウェハ洗浄装置の最大手です。2019年の市場シェアは、枚葉式で45%(2位は東京エレクトロン29%)、バッチ式で71%(2位は東京エレクトロン15~20%)です。

2021年3月期1Q(2020年4-6月期)は、売上高668億8,000万円(前年比14.9%増)、営業利益18億5,900万円(前1Qは44億2800万円の赤字)となりました。

2019年3月期は半導体製造装置の部品調達に支障があり、同業他社よりの高い価格で部品を調達していたため、これが業績不調の原因となりました。2020年3月期は、一部顧客へ納入したウェハ洗浄装置の試作機の手直しがかさみコストが増加したため、これも業績悪化の要因となりました。半導体製造装置以外の事業も振るいませんでした。その結果、2019年3月期、2020年3月期と2期連続の営業減益になりました。

この業績悪化に対して、SCREENホールディングスでは、サプライチェーンの見直し、生産性の改善等に取り組みました。その結果、今1Qは半導体製造装置事業が営業黒字に転換し、全社でも営業黒字となりました。

会社側は、5月の2020年3月期決算発表に際して、2021年3月期の業績予想を、新型コロナ禍によって算定困難として開示しませんでしたが、今1Q決算時にはこれを開示しました。それによれば、2021年3月期は売上高3,160億円(前年比2.2%減)、営業利益180億円(同43.3%増)になる見通しです。今1Qは営業黒字で、世界の半導体設備投資は、ロジック、ファウンドリー、NAND向け中心に順調に伸びているため、会社予想は達成可能と思われます。

今期の会社予想が達成できた場合は、来期2022年3月期も半導体製造装置事業を主軸とした増収増益が続くと予想されます。

表1 SCREENホールディングスの業績

発行済み株数 46,669千株

時価総額 239,412百万円(2020/8/20)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

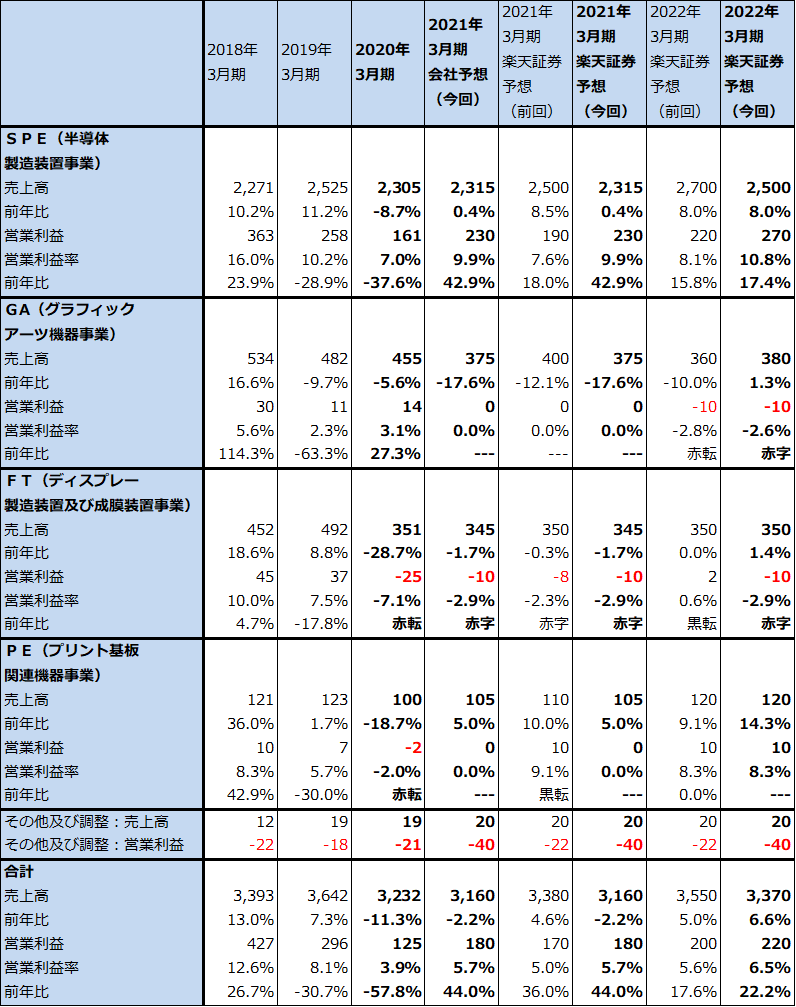

2.セグメント別動向

半導体製造装置事業(SPE)

今1Qは売上高526億円(前年比27.7%増)、営業利益42億円(前1Qは利益0億円)と回復しました。CPU向けは減少しましたが、ファウンドリー(半導体受託製造業者)向け、NAND型フラッシュメモリ向けが増加しました。国別向け先では、日本(NAND向けと思われる)と中国向け(中国ファウンドリー向けが増加)が増加しました。このままなら、会社側の今期予想、売上高2315億円(同0.4%増)、営業利益230億円(同42.9%増)は達成可能と思われます。

その場合、来期も半導体設備投資の拡大が予想されるため、SPE事業の業績拡大が予想されます。

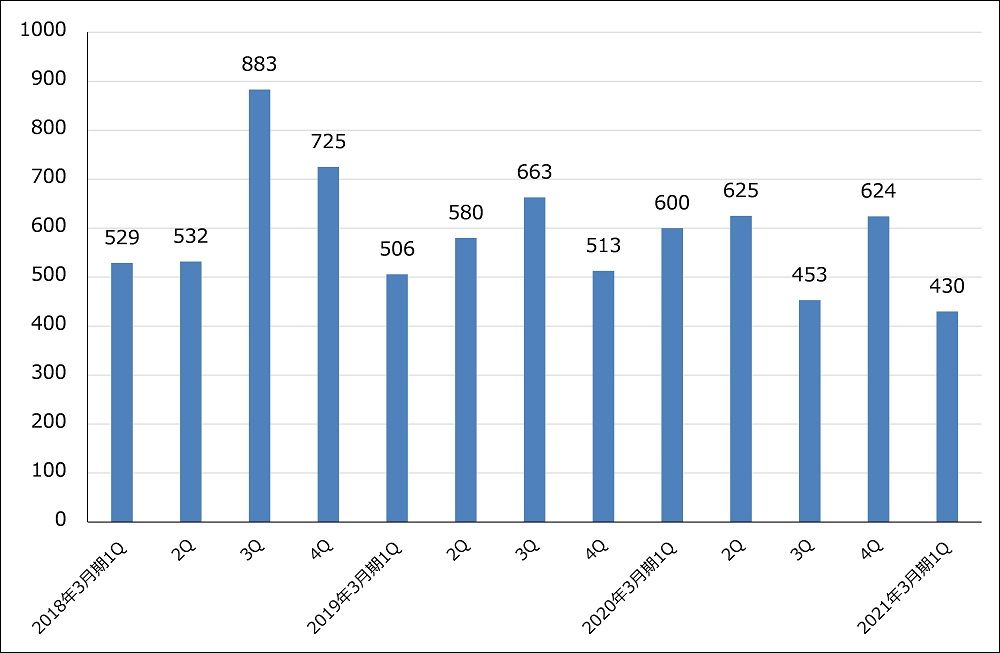

リスクは、第1に受注の減少です。今1QのSPE受注高は430億円と、前1Q600億円、前4Q624億円から減少しました。新型コロナ禍によって対面での商談が出来ず、成約に時間がかかっているためです。ただし、半導体設備投資自体が止まっているわけではなく、制約はありますが出張できる地域もあるため、今2Q以降受注は回復すると思われます。

第2に、米中摩擦です。中国では、ロジック・ファウンドリー、DRAM、NANDの各分野の有力民族系半導体メーカーがSCREENホールディングスの重要顧客になっています。米中摩擦が中国向け半導体製造装置に波及するならば、SCREENホールディングスの中国向け事業に悪影響を引き起こす可能性があります。

グラフィックアーツ機器事業(GA)

今1Qは売上高79億円(前年比19.4%減)、営業損失3億円(前1Qも2億円の赤字)となりました。新型コロナ禍の中でも、インクなどの消耗品は堅調です。また、小ロット印刷に向く小型印刷機の需要はありますが、大型印刷機の需要が減少しています。業績は低水準な状況が続くと思われます。

ディスプレー製造装置および成膜装置事業(FT)

今1Qは売上高36億円(前年比25.0%減)、営業損失15億円(前1Qは35億円の赤字)となりました。6月末受注残高は480億円と高水準ですが、液晶パネル向け長期受注残の一部について営業利益で10億円強の引当て処理を行った結果、15億円の営業損失となりました。今は中小型OLED(有機EL)向けが受注の中心になっています。今2Q以降は出荷が増えるため、損益は改善する見込みですが、低水準な状況が続くと思われます。

プリント基板関連機器事業(PE)

今1Qは、売上高23億円(前年比9.5%増)、営業利益1億円(前1Qは0億円)となりました。5G関連のプリント配線基板の製造に使う直接描画装置が順調に伸びています。

表2 SCREENホールディングス:セグメント別損益動向(四半期ベース)

出所:会社資料より楽天証券作成

注1:2018年3月期1QからGAとPEが分離された。

注2:億円未満を切り捨てたため、合計が合わない場合がある。

表3 SCREENホールディングス:セグメント別損益動向(通期ベース)

出所:会社資料より楽天証券作成

注:端数を切り捨てたため合計が合わない場合がある。

グラフ1 SCREENホールディングスの半導体製造装置事業受注高

出所:会社資料より楽天証券作成

3.今後6~12カ月間の目標株価は、6,000円から6,500円に引き上げる

今後6~12カ月間の目標株価は、前回の6,000円から6,500円に引き上げます。楽天証券の2022年3月期予想EPS 297.8円に、業績回復と再成長を期待して想定PER20~25倍を当てはめました。投資妙味を感じます。

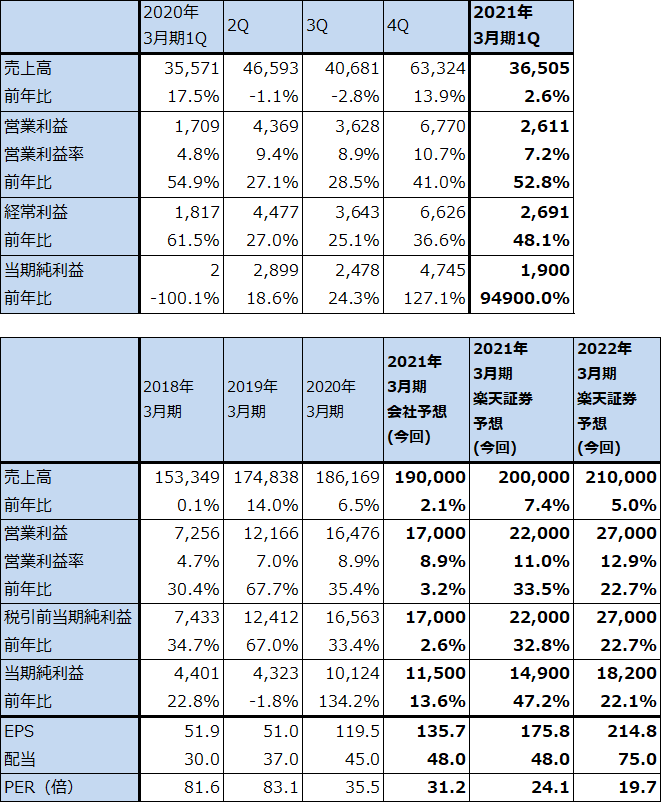

ネットワンシステムズ

1.2021年3月期1Qは3%増収、53%営業増益

ネットワンシステムズは、大小のネットワークを構築するネットワークインテグレーターの大手です。同業は、富士通、日本電気、伊藤忠テクノソリューションズ、NTTコムウェアなどです。技術力に定評のある会社です。

2021年3月期1Qは、売上高365億500万円(前年比2.6%増)、営業利益26億1,100万円(同52.8%増)となりました。

売上高は前年比2.6%増に止まりましたが、エンタープライズ(一般企業)、パブリック(中央官庁、地方自治体)向けで、テレワーク関連、セキュリティ関連、クラウド基盤の整備などネットワンシステムズの得意分野の受注、売上が多くなり採算向上に貢献しました。

また、機器以外のサービス(サポート、コンサルティングなど)売上高比率が前1Q45.0%から今1Q46.9%に若干上昇したことも寄与し、売上総利益率は前1Q26.7%から今1Q28.5%へ上昇しました。

加えて、全社的にテレワークを実施したため、販管費は横ばいでした(前1Q77億7,000万円、今1Q78億400万円)。

この結果、営業利益は前年比52.8%増と大きな伸びになりました。

表4 ネットワンシステムズの業績

発行済み株数 84,734千株

時価総額 359,272百万円(2020/8/20)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

2.2021年3月期は上方修正期待が大きい

2021年3月期、2022年3月期ともに、今1Qの傾向が続くと予想されます。即ち、受注と売上は、テレワーク関連、セキュリティ関連、クラウド基盤の構築が多くなりそうですが、これは企業と官庁、自治体が新型コロナウイルス禍に対応しようとするためです。官庁と地方自治体の投資の場合は、景気対策の意味合いもあると思われます。

また、GIGAスクール構想(小中高の校内LANの整備、小中生の1人1台パソコンの実現によって、教育現場でICTを活用する)も、ネットワンシステムズにとって重要なプロジェクトとなりそうです。今1QのGIGAスクール関連受注は約70億円、今2Qも同程度の受注が見込まれます。

今期は会社側は受注高2,050億円(前年比0.3%増)を予想していますが、GIGAスクールのような官庁、自治体関連や、企業向けの受注増加が期待できるため、上乗せの可能性があります。

今期業績も、会社予想を上回ることが期待できます。今期は、会社予想は売上高1,900億円(前年比2.1%増)、営業利益170億円(同3.2%増)ですが、楽天証券では、売上高2,000億円(同7.4%増)、営業利益220億円(同33.5%増)と予想します。

また、2022年3月期は、楽天証券では、売上高2,100億円(同5.0%増)、営業利益270億円(同22.7%増)と予想します。業績好調が続くと思われます。

新型コロナ禍に対応するために、景気対策も含めて国、地方自治体、企業が、様々なネットワーク投資を増やしていることが、ネットワンシステムズの業績の追い風になっています。

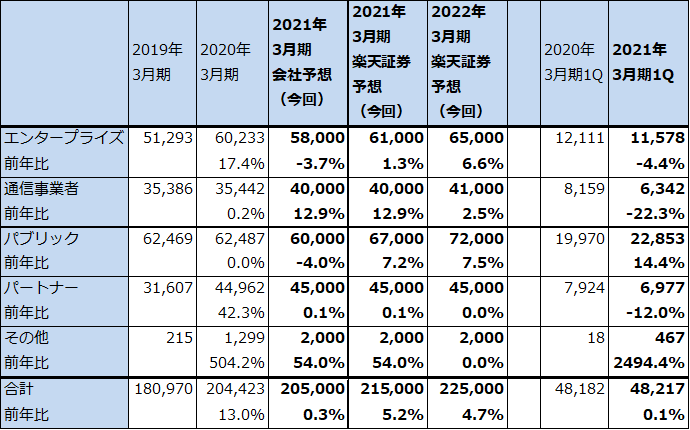

表5 ネットワンシステムズのマーケット別受注高

出所:会社資料より楽天証券作成

注:端数処理のため合計が合わない場合がある。

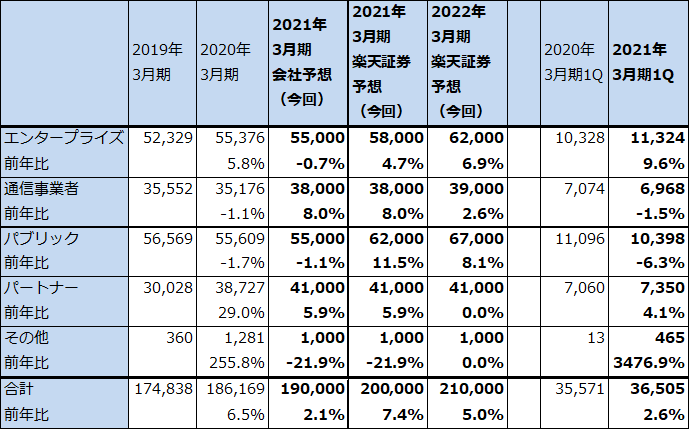

表6 ネットワンシステムズのマーケット別売上高

出所:会社資料より楽天証券作成

注:端数処理のため合計が合わない場合がある。

4.今後6~12カ月間の目標株価は5,400円

今後6~12カ月間の目標株価を、5,400円とします。楽天証券の2022年3月期予想EPS 214.8円に、成長性を評価した想定PER25倍を当てはめました。投資妙味を感じます。

なお、2019年12月に発覚した不正取引(架空取引)については、既に全容が解明され、会計上の過年度決算修正がなされています。決算上の影響額は、2015年3月期から2020年3月期2Qまでに、売上高に総額321億円、営業利益と経常利益に各同36億円、当期純利益に同93億円のマイナス影響となりましたが、ネットワンシステムズの企業価値にとって決定的なマイナス要因ではないと判断されます。

本レポートに掲載した銘柄:SCREENホールディングス(7735)、ネットワンシステムズ(7518)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。