バフェットの現金ポジションが過去最高に

ウォーレン・バフェット氏率いる米バークシャー・ハサウェイが8日、2020年4-6月期決算を発表した。今回の大きなトピックは2つ。ひとつは、アップル(AAPL)など保有株式の株価が回復したことで評価益が最終損益を押し上げ、純利益は前年同期比87%増の262億ドル(約2兆7,600億円)となった。もうひとつは、この四半期に同社としては過去最高となる50億ドル分の自社株買いを実施したことである。

バークシャーはアップルやコカ・コーラ(KO)、アメリカン・エキスプレス(AXP)など、投資目的の上場株式を6月末時点で2,000億ドル余り保有している。前四半期の1-3月期は評価損によって最終損益は496億ドルの赤字であったが、市場の回復とともに最終損益が増加した。とはいえ、これはあくまで未実現の利益である。

2018年から施行された新しいGAAPルールによって、株式有価証券を保有する会社は収益の中に保有する株式有価証券の未実現利益と損失の純変動を含まなければならない。この新たなルールによって、バークシャーの最終損益は株式市場の変動を大きく受ける形となっている。

一方の自社株買い。バークシャーの積み上がった手元キャッシュがどのように使われるのかは常に市場の注目を集めている。バフェットは過去には、そのキャッシュを「資本の山」と呼び、「生産的な運用資産への再投資は永遠に私たちの最優先事項であり続ける」と述べていた。

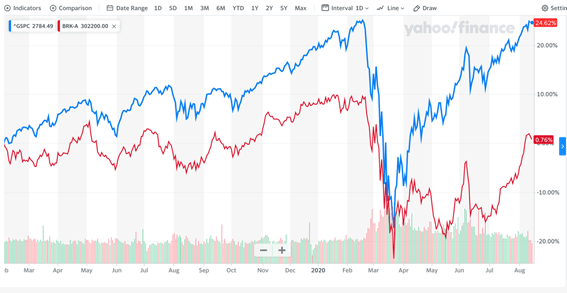

また、5月にバーチャルで開催された年次総会では、株価は自社株買いをするようなレベルではないと述べていたが、株式市場全体に対して株価が遅れをとる中、この四半期で考えを変えざるを得なかったようだ。

バークシャー・ハサウェイ(A株)とS&P500の年初からの推移

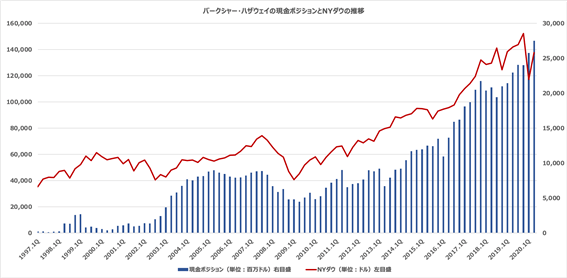

バークシャー・ハサウェイの第2四半期末時点のキャッシュポジションは過去最高の1,466億ドルと、第1四半期の1,372億ドルからさらに増加した。金融界の巨頭が最大級の現金を保有していることは株式市場にとって不吉な予兆のようにも思える。

バークシャー・ハサウェイの手元現金とNYダウの推移

ウォーレン・バフェットは、適切なタイミングで優良企業に投資することで、長年にわたって安定した利益を見出してきた。株は暴落した時に買う長期運用の商品である。これを実践できているのはバフェットである。バフェットは暴落する前に株を売り、暴落すると株を買うという逆張り投資家だ。

これは、なかなかできることではない。人間の心理に素直に従って投資行動をすると、暴落する前に株を買い、暴落すると株を売らざるを得ないというバフェットと逆の行動になってしまうのである。

もう一つの弱気シグナル?バフェット指標と金採掘企業バリック・ゴールドへの投資

2020年に入り株式市場が1カ月足らずで35%以上も下落した際には、バフェットが底値を漁りに行くのではとの思惑もあった。しかし、その代わりに、バフェットは航空会社の株を手放し、航空セクターから完全に撤退した。また、この第2四半期には、ゴールドマン・サックス(GS)など投資銀行の株式ポジションを売却し157億ドルの現金収入を得たことが、バークシャーが米証券取引委員会(SEC)に提出した書類で明らかになった。

なお、6月末時点の、バークシャーの保有銘柄一覧は、SECのサイトより閲覧可能である。

バフェットは2008年の金融危機時に、ゴールドマンの50億ドル相当の優先株を購入したほか、普通株に転換できるワラント(新株予約権)を取得、救いの手を差し伸べた。しかし、それから10年あまり、ゴールドマンの保有株は6月末時点で「ゼロ」となった。

この他、JPモルガン・チェース(JPM)株については保有株の一部にあたる3,550万株分を売却し、発行済み株式数に占めるバークシャーの持ち分比率は0.7%程度に低下したとみられる(3月末時点では1.9%だった)。また、8,560万株のウェルズ・ファーゴ(WFC)を売却し、持ち株比率は5.3%から約3%に低下、PNCファイナンシャルサービシーズ(PNC)の385万株を売却し、保有株比率は0.5%から0.3%に減少した。

米国の銀行株に別れを告げる一方、スーパーマーケットチェーンのクローガー(KR)を追加取得したほか、カナダの金採掘企業バリック・ゴールド(GOLD)を新たに2,100万株近く取得し、約5億6,300万ドルの投資を行った。

バフェットは過去、ゴールドに対しては「アフリカかどこかの地中から金が掘り出される。そして、それを溶かして、また穴を掘って、また埋めて、それを守るために人を雇っている。それは何の役にも立たない。火星から見ている人は誰でも頭を掻くだろう。」とコメントしていた。また、彼が1944年に初めて株式投資をして以来、ゴールドと株式のリターンを比較しながら、「魔法の金属はアメリカの気概にはかなわなかった」と述べていた。

こうしたポートフォリオの組み替えは、バフェットが米国経済やマーケットの回復に完全に自信を示しているわけではないことの表れとも言えるだろう。

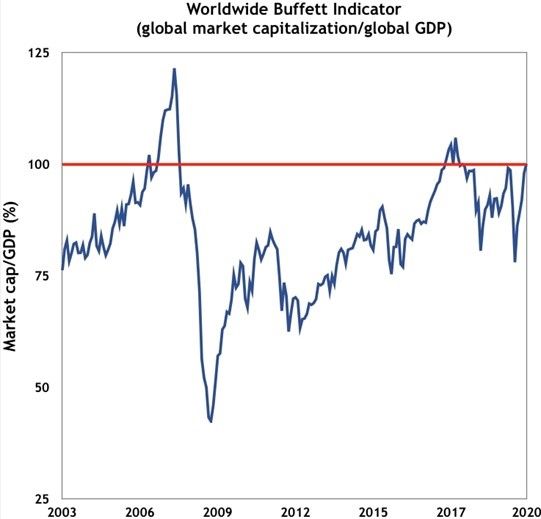

バフェット指標の世界版が2018年2月以来初めて100%を超えた。30カ月ぶりの高値に上昇し、世界中の株式が割高となっており、市場の修正がすぐ先の角を曲がりつつある可能性が示されている。

この指標は、世界の公開株の時価総額を合計し、世界の国内総生産で割ったもので、100%を超える場合、世界の株式市場が世界経済に対して相対的に過大評価されていることを示している。世界的なパンデミックの拡大をきっかけに世界経済が足踏みを続ける中、株価の高騰と実体経済の落ち込みとの間に顕著なギャップが生じている。

世界の株式市場のバフェット指標

米国の第2四半期のGDP(国内総生産)速報値は、前期比年率換算で32.9%減少と、統計がある1947年以降で最大のマイナス幅となった。先行きはプラス成長に戻ることが想定されているが、2007~2008年の金融危機時を上回る景気悪化となりそうだ。また今回のパンデミックは、とりわけ低所得層に打撃が大きく、経済格差を一段と悪化させる可能性もある。

日経新聞の記事「米GDP、コロナで過去最悪の32%減 4~6月期年率」によると、FRB(米連邦準備制度理事会)は「年収4万ドル未満の世帯は3月に4割が失職した」と分析、また調査機関オックスフォード・エコノミクスは、住宅ローンの延滞率が先行きは15%に達すると予測し、2008~2009年の金融危機時の10%を大きく上回るとみている、と伝えている。

政府や中央銀行の緊急対策によって最も恩恵を受けたのは株式市場である。メインストトリートとウォールストリートのギャップが拡大する中、バフェットのこの言葉を思い出したい。「他人が欲張っているときは恐れ、他人が恐れているときは欲張れ」バフェットにはこの先、大きな市場の調整が視野に入っているのだろうか。

ゴールドへの投資をずっと否定し続けていたバフェットが金融株を売り、産金株への投資を始めた。これは米国経済の終わりの始まりなのか?

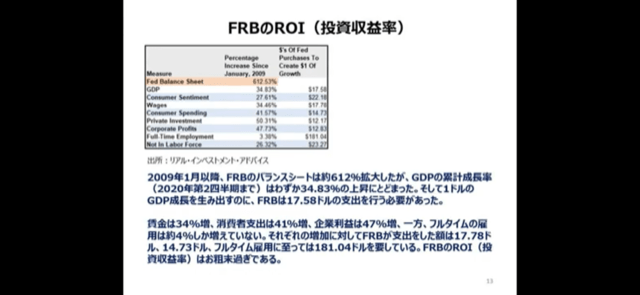

株式市場の「コロナ給付金バブル相場」は続いており、米国の株式市場の出来高の2割以上はロビンフッダーだと言われている。量的緩和は緊急事態として始まったが、いまだに止められない。コロナ収束の目途もたたないなか、給付金政策もやめられないという思惑が働いているようだ。経済はすでにMMT(現代貨幣理論)的政策にかじを切っている。

「すでにどんな考えも許容されるところにこの世の中は来ている。日本は負債をものすごく増やした。しかしその結末としては30年前の株式市場の最高時から30年たってもまだ半分しか回復していないということ以外何もない。ゼロ金利、国の負債の増加、経済的に成功していないという事実の間に何か相関があるのだろう。フェアで機会がある良い社会を作ろうというのがMMTであっても、実際には結果は逆となり、本当の問題を見過ごしていることに過ぎない。」と、ジェフリー・ガンドラックは述べた。

筆者はMMTが、たとえ密かにでも、最終的にQE(量的緩和)では起きなかった消費者物価インフレを導けば、MMTはQEでは起きなかった市場デフレを導くと考えている。一方で、コロナ政策の撤退が始まると本当に苦しいことになるだろう。大統領選挙年サイクルの下げ相場は、9月から10月に到来する。今年も注意が必要だ。

米国の基軸通貨特権ははたして今後も続くのか?

1カ月前に中国銀行保険監督管理委員会のGuo Shuqing委員長が米ドルに対して強い警告を発した。

その内容は以下のとおりである。

- FRBは世界の事実上の中央銀行である。その政策が波及効果を考慮せずに自国経済を対象とするとき、FRBが「ドルと米国の信用を過剰に奪い取る可能性が非常に高い」

- パンデミックは長期間続く可能性があり、各国は影響が薄れたままこの問題に資金を投じ続けている。「もう一度考えて、将来のためにある程度の政策的余裕を持っておくことを勧める。」

- 無料のランチはない。インフレに注意しよう。

- 金融市場は実体経済から切り離されており、このような歪みは「前例がない」。政策の撤退が始まると「本当に苦しい」ことになるだろう。

「国内の借金は借金ではないが、国外の借金は借金だ。と言う人がいる。米国にとっては、対外債務であっても借金ではない。これは過去にもかなり長い間そうだったが、果たして今後も続くのだろうか?」と、中国銀行保険監督管理委員会は警鐘を鳴らしている。

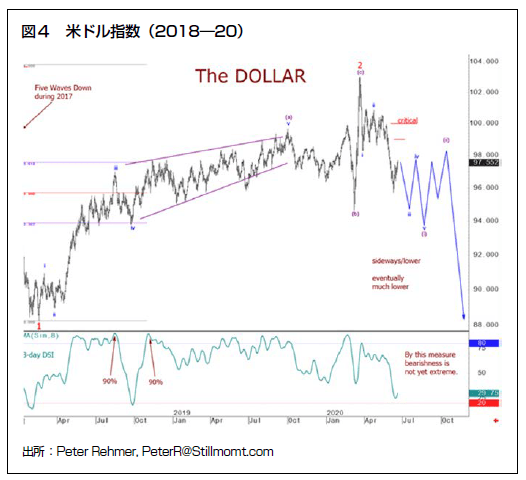

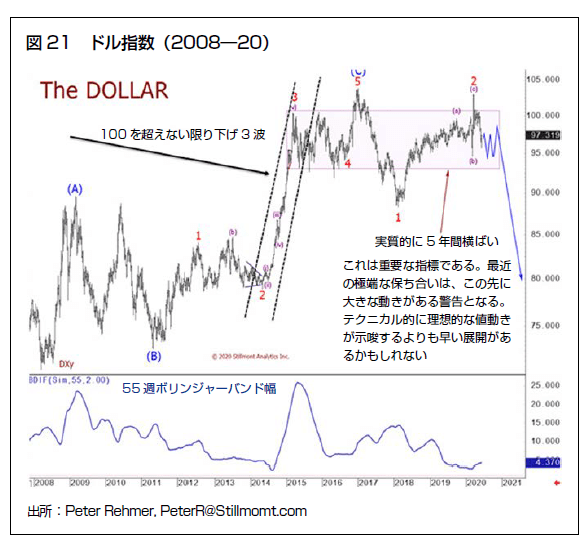

過去のレポートやセミナーでマーク・ファーバー博士のドルインデックスの分析を取り上げた。過去5年間、米ドルは比較的狭い範囲で推移してきたが、今、静かにドルの下離れが始まっているのではないだろうか?

ドルインデックス(2018~2020年)

ドルインデックス(2008~2020年)

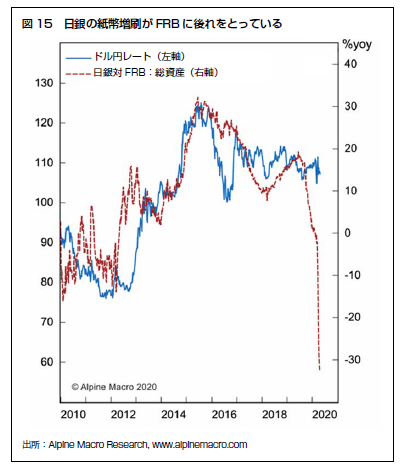

日本銀行の紙幣増刷が無限大介入のFRBに後れを取っている。ずっとレンジ相場が続いているドル/円相場だが、中期的に円高・ドル安になる可能性が高まっている。

日銀の紙幣増刷が無限大介入のFRBに後れを取っている

8月19日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

8月19日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、武田則孝さん(楽天証券FXディーリング部)をお招きして、「ウォーレン・バフェットがゴールド(産金株)買い」・「米大統領選後の米国の分断」・「ドル安相場のテクニカル分析」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

8月19日:楽天証券PRESENTS 先取りマーケットレビュー(ラジオNIKKEI)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。