カネの切れ目は縁の切れ目。愛情が豊かな家庭でも、うまくいかない家計には不幸が忍び寄るものです。このシリーズでは、本当にあった家計の事件を取り上げ、やってはいけなかった行動と、解決の手段を紹介します。

お悩み

万一の備えをしつつ、将来のために資産形成もしておきたい

AさんとBさんはともに働き盛りの30歳。家族構成(妻・子供一人)や、家計の状況もよく似ています。

仕事に奮闘する日々の中で、自分にもしも何かあったら…と考えたとき、万一の備えとして生命保険を検討することにしました。「家族に十分なお金を残せる保険に入ろう」と考えたところまでは同じでしたが、2人は別々の対策を取ることになりました。

米ドル建ての終身保険で備えるAさん

Aさんは、毎月決まった金額を支払いながら、保障と資産運用が一度にできる仕組みに魅力を感じ、「米ドル建ての終身保険」への加入を決めました。

Aさんはこれまで運用をしたことはなかったものの、支払額が決まっていること、将来、解約した場合に返ってくるお金(解約返戻金)が、支払額の100%を超えることがシミュレーションで分かっていることにも安心感がありました。

この保険は、毎月310米ドル、日本円で3万4,000円(1米ドル=110円換算)ほどの支払いで、万一の場合には10万米ドル、日本円で1,100万円(同)が入る予定です。

子供が生まれたばかりのAさんにとって、今後の教育費や生活費を考えると、保障と運用を兼ね備えているという保険に入ることは安心につながりました。

将来のための保障と資産形成は分けたBさん

一方のBさんは、保障と運用を分けて考えることにしました。子供が大きくなれば、さほど保障が必要なくなると思ったこと、運用では「つみたてNISA(ニーサ:少額投資非課税制度)」を利用すれば、運用の利益が全額非課税になることを知ったことが理由です。

早速Bさんは、1,100万円分の死亡保障を受け取れる掛け捨て保険に加入すると、毎月の支払額は約1,000円になりました。次につみたてNISAを活用して、毎月約3万3,000円で投資信託を購入して資産形成をはじめることにしました。必要があれば保障内容や運用の見直しをするつもりです。

AさんとBさんは同じ目的で異なる選択をしましたが、ともに毎月の支出額は約3万4,000円です。果たしてどのような結果になるのでしょうか。

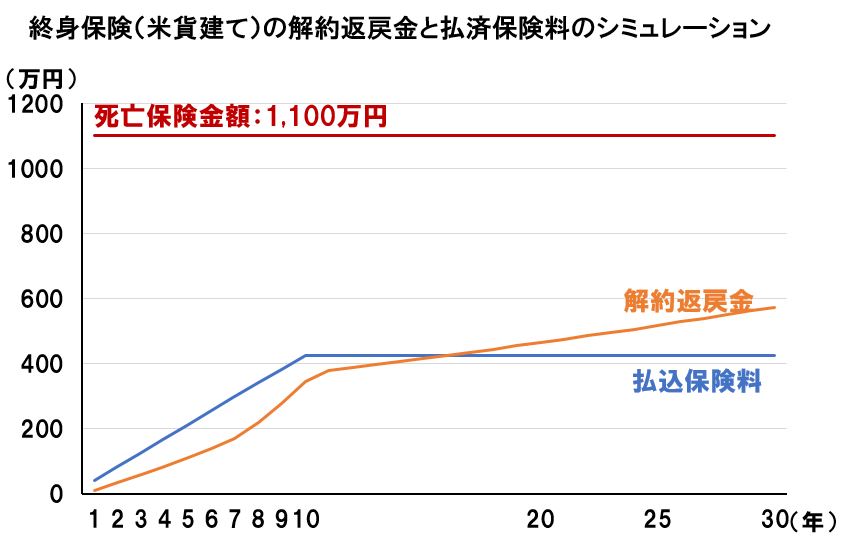

「米ドル建ての終身保険」は将来どれだけ増える?

まず、Aさんの例を具体的に見ていきます。

| ・毎月の支払額は約3万4,000円(310米ドル) ・予定利率は3% ・10年間の支払総額は、約410万円 ・10年後の解約返戻金は、約378万円 |

10年後の解約返戻金は保険料支払総額を「約32万円」下回っています。この差額約32万円の理由は、支払った保険料全てが運用に回るのではなく、保険の諸費用・経費などに充てられたものです。

また10年後から保険料の支払いは終わりますが、解約しなければ保険の運用は続き、通常は受取額が増えることになります。保険料の支払い終了後、20年間継続して3%の運用をした場合、どうなるでしょうか。

| ・30年後の受取額は、約631万円 ・10年間の支払総額から比べると「1.5倍」増額 |

万一の死亡保障もついて、解約時に返ってくるお金も、米ドルベースながら提示されていて、保障も一生涯続くことを考えると、米ドル建て終身保険はとても良い仕組みの商品であるように考えられます。

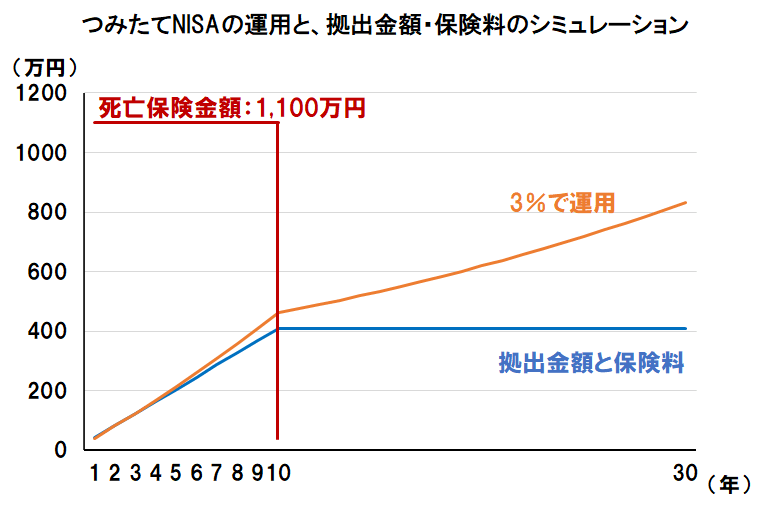

「つみたてNISA(投信積立)」と「掛け捨て保険」を組み合わせた場合は?

一方のBさんの例も具体的に見ていきます。

毎月の支出額、10年間の支出総額はAさんと同じですが、つみたてNISAを活用して購入した投資信託が3%で運用できた場合、将来の受取額に大きな差が出ているようです。

| ・10年後の受取額は、461万円(Aさんと比較すると、約83万円多い) ・Aさん同様、お金の支出(掛け捨て保険とつみたてNISA)は当初の10年間まで。その後はお金を追加せずに20年間を継続して年間3%で運用 ・最終的な受取金額は、833万円 |

結局どちらがオトクなの?

Aさんの受取金額と比較すると、Bさんは約200万円多く受け取ることになります。

下記はAさん、Bさんの例を分かりやすく比較表にまとめたものです。

「終身保険」と「投信積立+掛け捨て保険」の解約時・売却時の比較

一般的な保険は受取時に一時所得として課税される

また、もう一つ留意しておくことがあります。実際に利益が出たとき、受取時の税金の扱いにも違いがあるということです。

一般的な保険の場合は、受取時に一時所得として税金が課せられる(利益から50万円引いた額の2分の1が所得税の対象)のに対し、BさんはつみたてNISAを活用して運用しているため、運用益は非課税で、税金はかかりません。

運用の観点から考えると、終身保険より、つみたてNISAと掛け捨て保険の組み合わせの方が、効率よく資産を増やすことができそうです。

保障+運用、自分に合った方法を見極めよう

今回はAさん、Bさんの10年後、30年後の受取額をシミュレーションして比較しましたが、一概にAさんの選択が良くないわけではありません。それぞれのメリット・デメリットを検討して、自分に合った保障と運用を始めることが大事なのです。

◆終身保険(米ドル建て)のメリット・デメリット

| メリット | デメリット |

|---|---|

| 自分の代わりに保険会社に運用を任せることができる | 契約してしばらくの間は解約した場合、払込保険料よりも少ない金額しか返ってこない。特に短期間で解約した場合は半分以下の場合もある |

| 買ったタイミングで、将来受け取ることができる金額(米ドルベース)が分かっている | 米ドルベースなので為替の変動によって保険金額が変わる |

| 保険料の支払いが終わった後も保障は一生涯続く(終身型の場合) | 利益に対して税金がかかる場合がある |

◆つみたてNISA(投信積立)+掛け捨て保険のメリット・デメリット

| メリット | デメリット | |

| つみたてNISA | 投資金額の変更は自由なので、無理をせずに投資ができる | 運用商品を自分で選定する必要がある |

| 運用成果によっては想定以上に資産が増える可能性がある | お金が必要なタイミングで、運悪く相場が急落した場合は、大きな売却損が出る可能性がある | |

| 利益は全額非課税となる | 運用成果は相場次第で確定しているわけではない | |

| 掛け捨て 保険 |

少額の支払いで大きな保険金を設定できる | 保障は保険料を払っている間のみ |

| 途中でやめたり、増減しても費用の負担は少ない | 払込保険料は返ってこない |

商品によってはこの他にもメリット・デメリットがあります。きちんと理解した上で、ご自分の家計や状況にあった保障と運用を考えましょう。

家計の救済策

自分たちの家計状況を考えて、適切な備えと資産運用を検討しましょう

家族を守るためだけでなく、独り身でも働けなくなったときの備えは必要です。生活が安定しているときにこそ、万一の備えについて考えておくことをお勧めします。まだ、将来がどうなるか分からないという方は、選択肢を柔軟に変更できるようにしておくことも大事なことです。

お詫びと訂正

2020年7月22日に公開した本記事において、「終身保険」とすべきところ、「変額保険」「変額終身保険」と表記しておりました。お詫びして訂正いたします。

【要チェック】西崎努氏の著書『老後の大切なお金の一番安全な増やし方 シニア投資』(アスコム刊)が絶賛発売中です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。