お金を増やしたいけど、「投資」は難しそうでよく分からない。株券が紙切れになるなんて話もよく聞くから、そういう失敗だけは避けたい……。そんな日本女性を代表して、節約のカリスマ 、たんぽぽの白鳥久美子さんが、投資について達人から教えてもらうという本企画。3回目となる今回は、ついにiDeCo(個人型確定拠出年金)への申請が通った白鳥さんがぶち当たった壁「何を選べばいいか分からないよ!」の突破に挑戦! 難しい商品名やその違いについて、楽天証券経済研究所の篠田尚子先生がやさしく一から教えてくれました。白鳥さんの鋭いツッコミも光ります。今回できっとiDeCo商品の読み解き方が分かるようになるはずです!

※この取材は、テレビ会議を使ったソーシャルディスタンス取材で実施されました。

【復習】iDeCoで老後の資金を貯める・増やせる

篠田:普段から節約上手な白鳥さんですが、老後の資金についてもしっかり考えていらっしゃって、蓄えたい、できれば増やしたい、ということで個人型確定拠出年金、通称iDeCo(イデコ)の申し込みをしていただきましたね。

白鳥:そうなんです。毎月、少しずつ積み立てた掛金が投資に使われて、銀行みたいに貯まるだけでなく、運用次第では増える、ということで、「これはやらなくちゃ!」と思って、申し込みを決めたんですよね。

それに、iDeCoには税制面でもメリットがあるとかで。

篠田:そうなんですよね。通常、投資信託などの金融商品を運用するときには、20.315%の税金がかかるところ、iDeCoなら非課税。それに、積み立てた掛金全額が所得控除の対象になるから、所得税や住民税が軽減される、というメリットもありました。

白鳥:もう、鼻息荒くなっちゃいましたよ!

あと、iDeCoのために楽天証券総合口座を開設したんですが、全部Webでできてしまうのも驚きでした。身分証明書も、表面・裏面をスマホで撮ってアップロードするだけだなんて、「21世紀だなぁ」という感じでしたね。

ただ、iDeCoへの加入だけは、オンラインで完結できないんでしたよね。

篠田:口座のサイトから申し込みをした後、送られてきた申請用の書類に必要事項を書き込んで返送する必要がありますからね。

白鳥:インターネットバンキングの楽天銀行を口座にしたおかげで、印鑑不要で楽に申請書類を書けました。申請も通ったし、これでようやく「投資」できます!

篠田:無事にiDeCoの申請が受理されたということで、こちらの「個人型確定拠出年金ガイド IMAKARA」をご覧いただいていると思いますが、掛金を割り振りたい商品は見つかりましたか?

白鳥:いやぁ、「なんだこれは?」という感じで眺めるだけでしたよ。「バランス」だとか「ターゲット」とか、意味不明すぎて呪文みたいで。株式に国内と海外があるんだなー、くらいは分かるんですけどねー。

※IMAKARA(イマカラ)はこちらからダウンロードできます>>

篠田:じゃあ、その用語も含め、基本的なところから解説していきますね。

白鳥:はい! オナシャス!

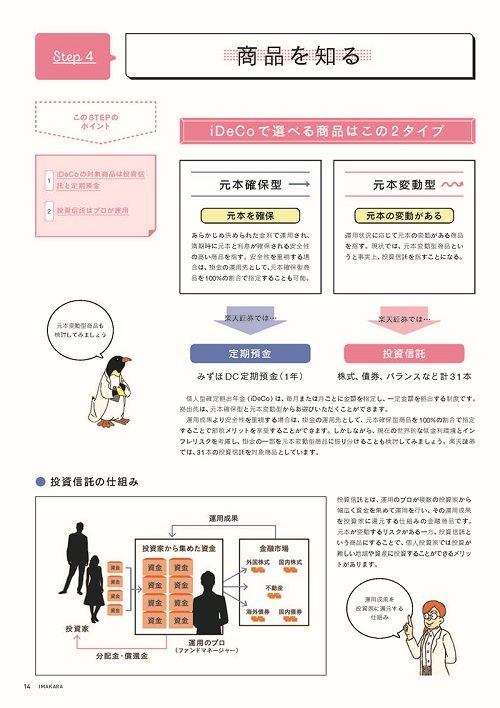

【1時限目】iDeCoで選択できる商品は「元本確保型」と「元本変動型」の2種類

篠田:まず、iDeCoで選択できる商品には「元本確保型」と「元本変動型」の2種類があるということを押さえておきましょう。

白鳥:元本確保…確保できる、っていうことは目減りしない、ということですよね。手堅くそっちにしたいような……。

篠田:楽天証券が元本確保型でご用意している商品は定期預金の一種類となっています。これは、銀行に定期預金として預けるのとほぼ同じ感覚ですね。

白鳥:元本変動型はどうなんでしょう。

篠田:元本変動型というのは投資信託のことです。投資家から集めたお金を、運用のプロであるファンドマネージャーが運用し、運用成果として出た利益を出資者に還元するという金融商品です。楽天証券のiDeCoラインナップでは31本をご用意しています。

白鳥:えー、そんなにたくさんの中から絞るのは大変じゃないですか!?

篠田:確かに迷いますよね(笑)。ただ、1つに絞るのではなく、いくつかの商品を「組み合わせることもできるんですよ。例えば、元本確保型を50%、残りの50%は投資信託をチョイスするなど、配分を自由に決められるんです。しかも投資信託も、投資先やリスクが異なるものをいくつか選んで配分することもできます。

白鳥:元本確保型または変動型のどちらか一種類しか選べないのかと思っていました!

篠田:お好きな割合で混ぜていただけますよ! さらに、後から商品の入れ替えもできるので、「一度決めたらもう変えられない!最初に全部決めないと!」と気負う必要もありません。

白鳥:うわぁ、知りませんでした! でも…商品を変更したら、手数料を取られちゃうんじゃないですか? できるだけ、お金を減らしたくないんですけど…。

篠田:iDeCoの商品変更は手数料を取らない運営管理機関がほとんどです。楽天証券はもちろん手数料無料で変更できますよ。

白鳥:かからないんですか! じゃあ、入れ替え自由じゃないですか!

篠田:そうなんです。しかも、変えたいときにいつでも、Webから簡単に変えられるので、そこは気負わなくて大丈夫ですよ。

白鳥: 元本確保型の定期預金だと、銀行に預けるのとあまり変わらないですよね?

篠田:おっしゃるとおりです。もちろん、超低金利とはいえ、額面的には増えるのですが、将来的に物の値段が上がれば、つまり、インフレになれば、運用を始めた時と同じ価値が保てなくなる可能性もあります。結果的に資産が「目減り」してしまう、ということもあり得るんです。あと、iDeCoはどうしても毎月固定の事務手数料がかかりますから、それも考慮した上で、元本保証型を選ぶかどうかを決めていただいた方がよいですね。

白鳥:インフレになったら、確かに同じ額面でも価値が下がっちゃいますよねー。そうかー。

そういえば、もともと「投資信託」に憧れを持っていたんでした。ただ種類が多すぎてわかんなくて…。どう違うのかを教えてもらえますか?

【2時限目】証券総合口座を開設!

篠田:現在、日本には投資信託が6,000本以上あります。

白鳥:そんなにあるんですか!?

篠田:はい(笑)。でも、iDeCoに向いている商品はそんなに多くありません。ここに掲載されている31本はiDeCo向きに厳選された商品なんです。とはいえ、用語が分からないと選びようがないので、種類や投資内容について、それぞれの投資信託の特性や違いをざっくりご説明していきます。

白鳥:お願いします!

篠田:先ほど説明した通り、投資信託とは、「株」「債券」などさまざまな資産に投資して総合的に収益を追求する金融商品です。「株」や「債券」が「肉」「野菜」「魚」といった素材だとしたら、投資信託は「酢豚」とか「焼きそば」みたいな、完成品のお料理だと思ってください。素材を美味しく上手にお料理をしてくれるのが、運用のプロであるファンドマネージャーなんです。

白鳥:つまり、ファンドマネージャーはレストランのシェフ、ということですか。

篠田:そうですね。シェフが素材を吟味し、調理してお客さんに提供するように、ファンドマネージャーは皆さんからお預かりしたお金で株などの素材を仕入れ、美味しく調理(運用)する。最終的に、成果物として収益をお客さん(投資家)に還元する、というわけです。

例えるなら、投資信託名に「国内」と書いてあるのがいわば和食です。「海外」と書いてあるのが、中華やインド料理、ハンバーガーなど外国の料理、というイメージですね。

ただし、レストランでも、素材分の原価だけしかお金を払わないということはないですよね。シェフが腕を振るって作ってくれた美味しいお料理に付加価値があるからこそ、素材以上の代金を支払って食事するわけです。投資信託でも同じです。ファンドマネージャーの運用の対価としてお支払いする費用が「ファンドの管理費用」です。

白鳥:うわぁ、分かりやすい! 確かに、レストランで原価しかお金を払わない、ということはありませんよね。

ところで、この「率」って、何に対しての率ですか。

篠田:鋭いですね! これは、投資した金額(信託財産)に対する率です。0.1%となっていれば、年間でお預かりした掛金に対して年間でこれだけの手数料をいただく、ということですね。

ただしこれは、年に一度、ドーンと引かれるのではなく、実際には日割りされて、毎日基準価額が計算されるときに費用としてお預かりしてから支払われています。

白鳥:でもこれ、商品によって年率が違いますよね。これは、プロとしてのレベルの違いで変わってくるんでしょうか?

篠田:鋭いですね! レストランでも、高級店ほど金額が高いのと同じだと考えていただければ良いかと思います。一般的に、運用が難しい資産ほど信託報酬が高い傾向にあります。

白鳥:えー、じゃあ、そっちのほうが信頼できるっていうことですよね?

篠田:でも、高級店だからといって、必ずしもお口に合うかというと、どうでしょう?

白鳥:あー、違いますね。みんなが美味しいって言っていても、自分には「それほどでも……」ということ、ないとはいえませんよね。

篠田:そこで、数ある投資信託の中から、白鳥さんのお口に合うような商品を探さなければいけない、ということなんです。

【3時限目】「インデックスファンド」や「バランス型」って何?!――用語を知れば選びやすい!

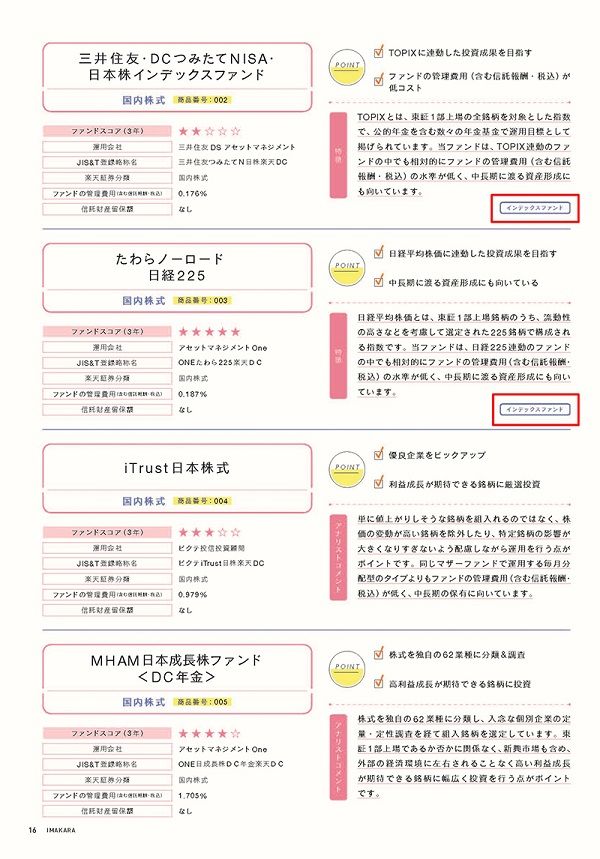

篠田:まずチェックしていただきたいのが、例えば「三井住友・DCつみたてNISA・日本株インデックスファンド」や「たわらノーロード日経225」の商品説明欄の右下に青枠で囲んである「インデックスファンド」という表記です。

「インデックスファンド」とは、日経平均株価やTOPIXなどの指数と同じ値動きを目指す投資信託です。飲食店で例えるなら「チェーン店」のようなものですね。

白鳥:安いけど安定した味、というイメージですか?

篠田:そうなんです。安定の秘訣は、マニュアルで機械的に運用しているから。あと、独自の味を追求しすぎない分、安価に食べられますよね。それと同じようなものだと考えていただくといいと思います。

白鳥:分かりやすいですねー! だから管理費用の率も低いんですね。

篠田:一方、インデックスファンドという表記のないものは比較的、管理費用が高めですよね? これが、レストランの格のようなものなんです。

白鳥:こだわりのシェフがいるお店のような「ちょっといいところ」ということなんですね。

篠田:その分、チェーン店には出せない味を出せます。味の違いは、商品の解説をしっかり読んで確認してね、ということですね。

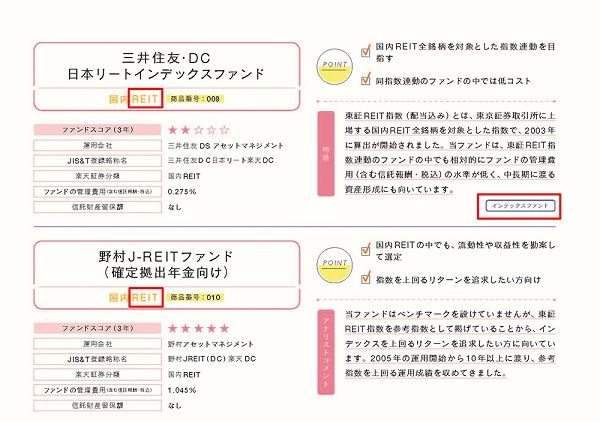

例えば、次のページの「REIT」(リート)というのは不動産投資信託のことで、間接的に不動産に投資ができます。この「REIT」も、「インデックスファンド」とそうでないものがあり、さらに[国内][海外]という表記もありますよね。

白鳥:なるほど。投資先の商品が国内のものか、海外のものかが違うんですね。

篠田:その通りです。日本だけでなく、海外の株式や不動産にも比較的容易に投資できるのが投資信託の魅力の1つなんですよ。

あと、コストを抑えたい、自分の知識や判断に自信がない、という場合には、インデックスファンドをいくつか組み合わせるという方法もあります。でも、「ちょっといいものを食べてみたい」と考えるのであれば、インデックスファンド以外のもの――アクティブファンドと呼ばれています――も組み込んでみる。チェーン店だけでは得られないような満足感を楽しめるかもしれない、ということですね。

白鳥:「どんな料理が出てくるんだろう?」というワクワク感を味わえるけど、「お口に合わないかもしれないですよー」ということなんですね。でも、そういう冒険を楽しめるんなら、チョイスするのもありですよね~。悩むなぁ。

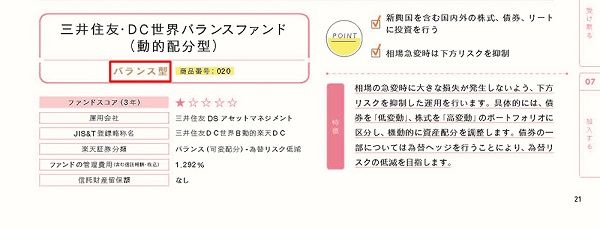

あとガイドブックにある「バランス型」という言葉も気になります!

篠田:これは、レストランで言えば「おまかせコース」のようなイメージですね。

白鳥:ということは、「これだけのお金を出すので、おいしいものを出してください!」という要望に応えてくれる、みたいな?

篠田:しかも、肉も野菜も魚もデザートも食べられる、バランス良くフルコースで出してくれます。

白鳥:魅惑的ですねぇ。

篠田:バランス型も、コースの種類は様々です。フルコースだけでなく、サラダとお食事だけで簡単に楽しめるコースもあるように、それぞれの投資信託の特徴を確認した上で選ぶと良いですよ。

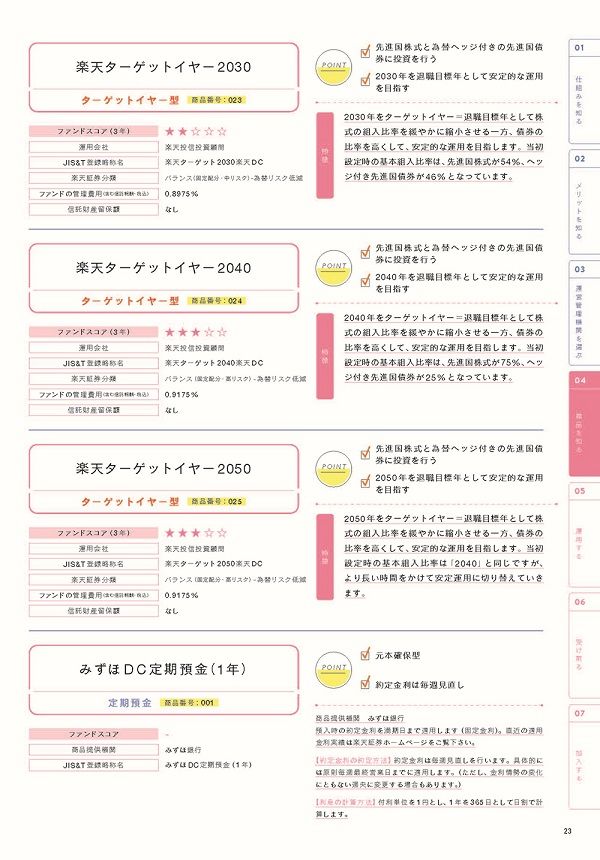

白鳥:あの、「コモディティ」ってなんでしょうか。それと「ターゲットイヤー型」というのもネーミングからして、魅惑的に感じます。

篠田:さすが、目のつけどころがいいですね!

コモディティと表記されている投資信託の商品名を見ると「ゴールドファンド」とありますよね。つまり、金(きん)やプラチナのような、実物資産に投資する商品のことを指しています。

ターゲットイヤーというのは、2030年や2040年など、特定の年を「ゴール」に設定して運用される投資信託です。ご自身がお仕事からリタイアして、年金を受け取り始める年を「ゴール」(=ターゲットイヤー)に置き換えて考えると分かりやすいかもしれません。具体的には、ゴールに近づくにつれて株式の比率を少しずつ下げる一方、債券の比率を引き上げていくという運用を行います。バランス型の一種で、おまかせで全部やってくれるため、これ1本でも問題ありません。

白鳥:将来設計をしやすそうですね。

篠田:そうですね。1本だけ選んで、そのあとは何も考えたくない! という方に向いていますね。

さて、最後は「定期預金」ですね。楽天証券のiDeCoでご用意している、唯一の元本確保型商品です。一般的な銀行で提供されている定期預金と同じで、これといった特別な仕組みはありません。こちらも、そのほかの投資信託商品と組み合わせていただくことができます。

白鳥:すご~い! ガイドブックの中身が、ちゃんと頭に入るようになってきました!

【ホームルーム】マネ活投資塾 本日の振り返り

白鳥:iDeCoの申請が受理された後にこのガイドブックを見てみたんですが、何が何やらさっぱり分からず、「難しい~」と感じてそのまま閉じちゃいました(笑)。でも、管理費用は運用をお任せする対価、「インデックスファンド」はチェーン店、「バランス型」はおまかせコース、などレストランに例えてもらったのでとても分かりやすかったです。

あとは、どう組み合わせるかですね。理想的な比率をじっくり考えていきたいですね。

篠田:白鳥さんの質問や目のつけどころが鋭くて驚きました。「本当に初心者?」と思ってしまいましたよ(笑)。

キーワードさえ押さえておけば、ガイドブックの解説の意味、実際に商品を選ぶサイトの内容も理解できるようになるので、白鳥さんが何を選ばれるのか楽しみです!

篠田 尚子さん

楽天証券経済研究所 ファンドアナリスト

慶應義塾大学法学部卒業、早稲田大学大学院ファイナンス研究科修了。国内銀行で資産運用関連業務に従事後、ロイター傘下の投信評価機関リッパーで市場分析担当、ファンドアナリストとして活躍。2013年より現職。トウシルでも初心者向け人気記事「マネーシフト初心者篇」を連載中!

たんぽぽ・白鳥さんのiDeCoデビューを最初から読む!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。