アフターコロナとアフターコロナ第1波

“アフターコロナ”という言葉があります。多くの場合、“コロナ後の世界”と訳されます。具体的には、世界から新型コロナウイルスの脅威が去り、WHO(世界保健機関)が終息宣言を出した後の、コロナ禍が過去の出来事になった世界です。

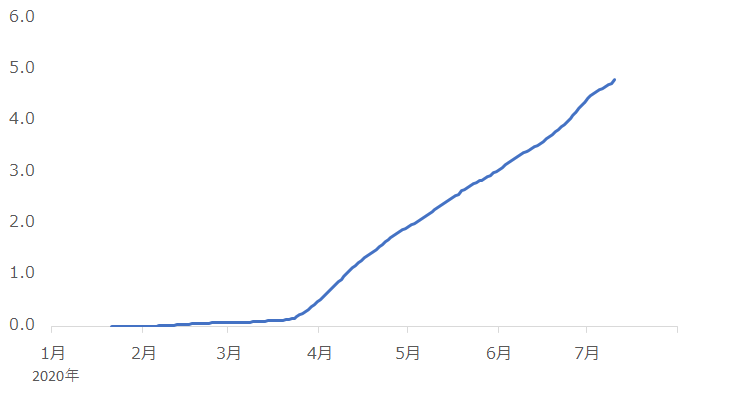

以下のとおり、足元、世界全体で見れば、コロナ第1波が拡大中です。

図:世界全体の新型コロナウイルスの患者数 単位:百万人

※患者数 = 感染者 - 回復者 - 死亡者

世界全体で見れば、足元、中南米やインド、ロシアなどの新興国の第1波と、米国のサンベルトと呼ばれる南部の地域(テキサス州やフロリダ州、カリフォルニア州など)、欧州の一部、オーストラリア、東京などで第2波とみられる波が、同時に起きています。

このような感染状況を考えると、現段階で、世界がいつ“アフターコロナ”にたどり着けるのかを議論することは、時期尚早なのかもしれません。現実的には、新型コロナウイルスのワクチンが世界中で誰でも使えるようになった時に初めて、その議論が可能になるのではないでしょうか。

往々にして、市場は大きな脅威に直面すると、その対極に大きな期待を作りたがります。期待が市場の環境を改善させるからです。“アフターコロナ”というキーワードは、市場が経済的・心理的に甚大なダメージを与えているコロナの対極に作った期待の塊なのだと、筆者は考えています(信仰の対象とさえ、言えると思います)。

欧米で大規模な金融緩和策が始まった今年(2020年)3月下旬、お金ではウイルスは消えないと、あるメディアが報じました。大規模な金融緩和策は、新型コロナウイルスの感染拡大によって負ったダメージから世界経済を回復させたとしても、ウイルスを消滅させることはありません。

“アフターコロナ”を論じることは、この話に似ています。市場がコロナの対極に作った“アフターコロナ”は、思惑通り市場に期待をもたらし、その期待が市場での売買を膨らませ、一部の企業や金融関係者が潤うきっかけになったとしても、ウイルスを消滅させることはありません。

新型コロナが終息した“アフターコロナ”の世界は、桃源郷(実在するかわからないものの、素晴らしいとされる理想郷)と言えるでしょう。

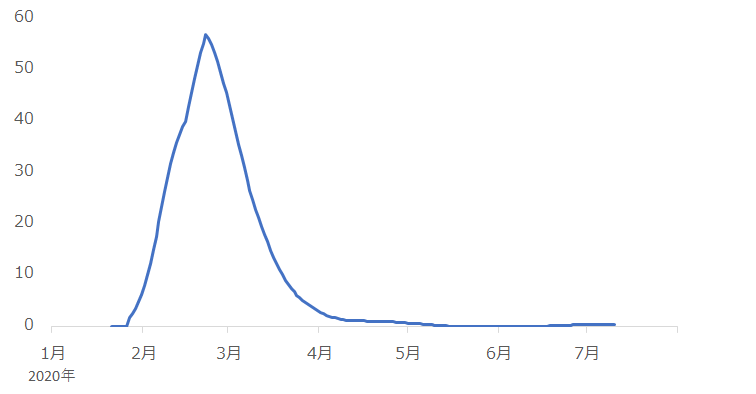

今後の相場の動向を考える上で、遠い未来にたどり着いているかもしれない桃源郷に思いをはせることも、時には必要かもしれません。しかし本レポートでは、まずは現実的に、統計上、新型コロナウイルスの感染の第1波が終息し、アフター“コロナ第1波”を議論できる中国を起点に、2020年下半期の金相場について考えます。

図:中国の新型コロナウイルスの患者数 単位:千人

※患者数 = 感染者 - 回復者 - 死亡者

アフター“コロナ第1波”、存在感を示す中国で期待される、個人の金消費回復

統計上、第1波を“アフター(過去の出来事)”と呼べる中国は、感染拡大にあえぐ多数の国(中国を除くほとんどの国)と一線を画します。この特異な中国の存在が、目先(具体的には2020年下半期)、金相場に価格上昇要因として作用する可能性があると、筆者は考えています。

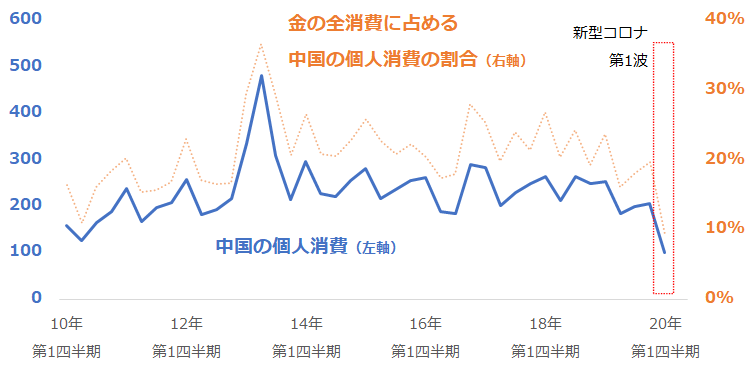

以下は、中国の金の個人需要(宝飾需要+地金やコイン需要)の推移と、金の全消費に占める割合です。

図:中国の金の個人需要(四半期) 単位:トン

先述のとおり、中国における新型コロナ第1波は、2月と3月に起きました(ピークは2月下旬)。上図のとおり、2020年の2月と3月があてはまる、2020年第1四半期(この場合は1月から3月)の同国の金の個人需要は、この10年間の最低でした。

前期に比べて106トン、中国の金の個人需要が減少しました。この量は金の全需要のおよそ10%です。中国で起きた新型コロナ第1波が、世界の金需要のおよそ10%を減少させた、と言えます。

ここ最近、さまざまなメディアで「7割経済」という言葉を目にします。新型コロナウイルス起因で減少した需要は、回復しても7割程度か、という考え方です。この7割経済を、金の需要にあてはめると、第1波を超えた中国における個人の需要が回復し、世界の金の需要が7%程度回復するシナリオが描けます。

回復するタイミングはいつか、と問われれば、統計上、足元、中国で大規模な感染拡大が起きていないこと、中国の各種経済指標が2月や3月の最悪期を脱して改善が目立っていること、中国の株価指数が年初来高値を更新していることなどを踏まえれば、中国で今、7割経済が起きている(あるいは非常に近い将来起きる)とみられ、中国の金の個人需要の回復は、目先早々に、起きる可能性があります。

中国の金の個人消費の回復は、量の回復もさることながら、市場に“買い手が戻って来た”という印象をもたらし、ムードの回復にも、貢献すると考えられます。

“5本の矢”!?ますます現実味を帯びる、金価格、年内2,000ドル。

“3本の矢”は、戦国時代の大名、毛利元就が、3人の息子たちを結束させるために説いた言葉と言われています。矢は1本では折れやすいが、3本束になれば折れにくい、毛利家をより強固なものにするためには、息子たち3人が力を合わせて束になることが必要、ということです。現代では、1つの政策では大きな目標を達成することが難しいが、3つを同時進行させれば目標達成の可能性を高めることができる、という意味で、政治家がこの言葉を用いたことがありました。

ゴールを目指すのであれば、1つではなく、複数から、サポートがあった方がよい、とも言えます。

筆者は、今月に入り、金相場は2,000ドルを目指すのか? と複数の人に聞かれ、その可能性は低くなく、むしろ高いと考えていると返答をしています。金価格が2,000ドルを目指す上で必要とみられる5つの条件が、すでにそろっていると考えているためです。矢は3本どころか、5本もあるわけです。

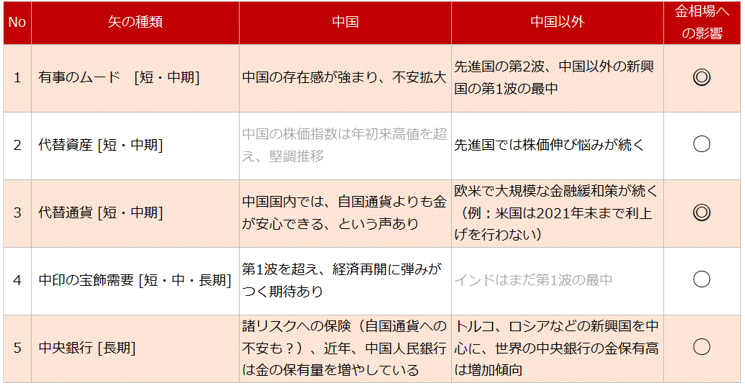

図:金相場を今後、支えると見られる5本の矢

“矢”は、有事のムード、代替資産、代替通貨、中国・インドの宝飾需要、中央銀行の5つで、これら5つがまさに、束になっていると、筆者は考えています。有事のムード、代替通貨、中央銀行の3つについては、中国も、中国以外も、それぞれが金相場を支える要因を持っています。

代替資産については、中国では上海総合指数が年初来高値を更新するなど、株価が堅調推移しているため金にとってはマイナス材料ですが、先進国や中国以外の新興国の株価指数は上値が重かったり、不安定だったりするため、世界全体でプラス材料と言えます。

また、中国・インドの宝飾需要については、先述のとおり、目先、中国の個人需要が回復する可能性があります。平時は、金の個人需要においては、中国の方がインドより多いため、中国の需要回復が、第1波の最中にあるインドでは同需要の減少分を相殺し、さらに上乗せ分を作る可能性があります。

上記のように考えれば、中国が新型コロナ第1波を乗り越えた、中国を除く世界全体が第1波(部分的には第2波)の最中ある、という2つの条件が重なっていることで、“5本の矢”が束になっていると言えます(中国が第1波を乗り越えていない場合、4本目の矢はマイナス材料のままです)。

“矢が束になること”は、大きなゴールを達成するために重要な要素です。5本の矢が束になった金相場は、2,000ドル、という史上最高値に挑む準備が整ったと言えるのではないでしょうか。筆者はそう思います。

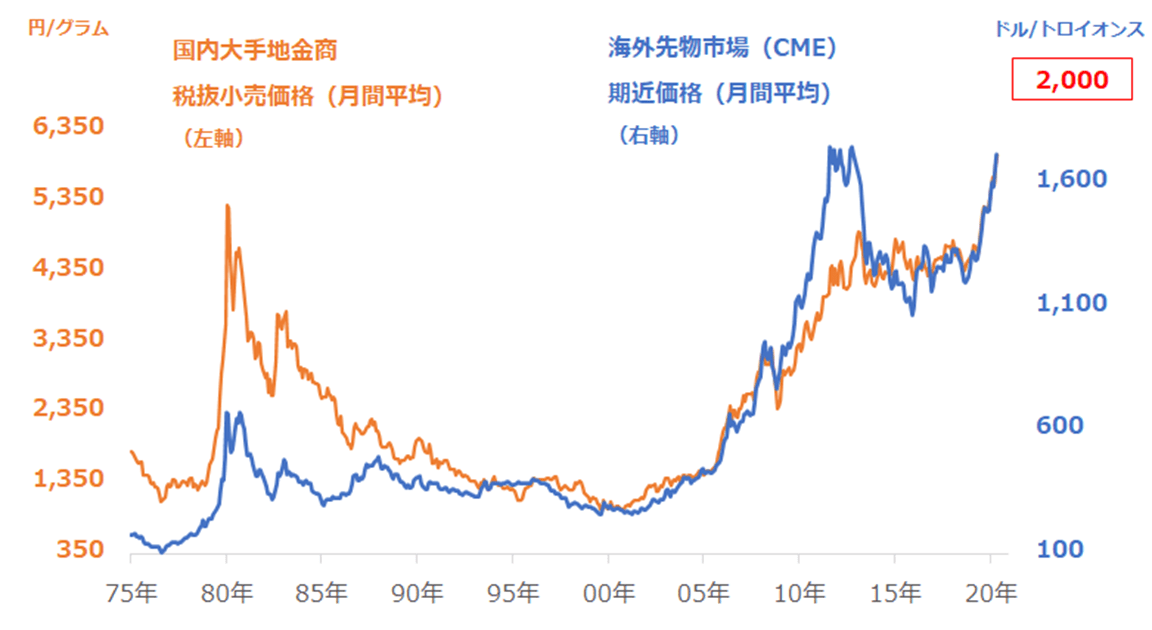

図:金価格の推移

やってはいけない!?“危ない金の買い方”。気を付けたい、コロナ禍での作法。

“5本の矢”の根底には、“材料を点で見ない”という考え方があります。少なくとも5つのテーマが金市場に“同時に”作用していると、筆者は考えています。どれか一つでも、金価格をサポートしない方向を向いているのであれば、5つが束になっている、とはなりません。

例えば、ざっくりで恐縮ですが、“コロナによる危機が金価格を押し上げている”と強く認識している方は、危機がもたらす“有事のムード”という矢だけでなく、他の4本の矢を、有事のムードと同じくらい強く意識することをおすすめします。

持っている資産を売却する時の動機の一つに、保有した時(買った時)の動機が消失した場合、とする考え方がありますが、この考え方にあてはめれば、危ないから金を買った人は、危なくなくなった時、金を売ることになります。

しかし、有事のムード以外に、代替資産、代替通貨、中国・インドの宝飾需要、中央銀行という4本の矢の存在を知っていれば、危なくなくなった時でも、今後、金を持ち続けるかどうかを、冷静に判断できると思います。

本当に、世界が桃源郷のようなアフターコロナの世界になった時、不安や懸念を根源とする“有事のムード”は後退している可能性がありますが、他の複数の矢が、金相場を支えているのであれば、引き続き、金を保有してもよいと思います。

ぜひ、長期目線で金相場を見る際は、材料を、点で見ずに俯瞰していただきたいです。また、金投資にあっては、以前に「目標2,000ドル!?「金投資版・三密回避」で利益最大化を目指そう!」 で書いた、3密防止の考え方も役立ちますので、ご覧ください。

[参考]貴金属関連の具体的な投資商品

純金積立

国内ETF/ETN

1326 SPDRゴールド・シェア

1328 金価格連動型上場投資信託

1540 純金上場信託(現物国内保管型)

2036 NEXT NOTES 日経・TOCOM金ダブル・ブルETN

2037 NEXT NOTES 日経・TOCOM金ベアETN

海外ETF

GLDM SPDRゴールド・ミニシェアーズ・トラスト

IAU iシェアーズ・ゴールド・トラスト

GDX ヴァンエック・ベクトル・金鉱株ETF

投資信託

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジなし)

三菱UFJ純金ファンド

外国株

ABX Barrick Gold:バリック・ゴールド

AU AngloGold:アングロゴールド・アシャンティ

AEM Agnico Eagle Mines:アグニコ・イーグル・マインズ

FNV フランコ・ネバダ

GFI Gold Fields:ゴールド・フィールズ

国内商品先物

金、ミニ金、ゴールド100(プラチナ、銀、パラジウムもあり)

海外商品先物

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。