※本記事は2019年2月5日に公開したものです。

3つの高齢期

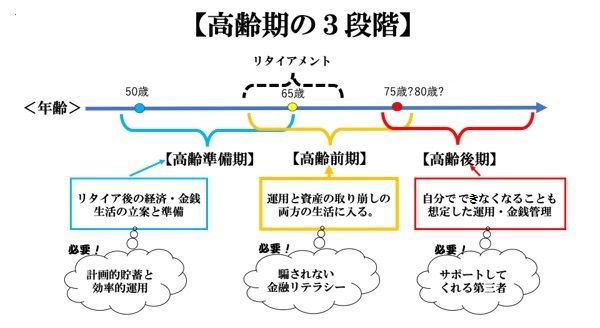

高齢期の資産運用を考える上で、高齢期を「高齢準備期」「高齢前期」「高齢後期」の3つの時期に区分してみた。図1を見ていただきたい。

「高齢準備期」は、リタイアメントあるいはその後およびセカンド・キャリアなどを意識しつつ本格的な高齢期に備える時期だ。個人によって差はあるが、45歳から65歳くらいまでの年齢の時期がこれに当たる。

「高齢前期」は、これまでの仕事をリタイアして働いて稼ぐ収入がないか、または収入が減少する時期だが、金融取引に関する判断力を十分持っている時期で、65歳まで会社や官庁で働いているとすると、リタイアしてから75歳あるいは80歳くらいまでの年齢だ。

「高齢後期」は、金融取引に関する判断力がおぼつかなくなってくる可能性を意識する時期であり、個人差は大きいが平均的には75歳あるいは80歳くらいから後の年齢だ。

それぞれの年代に特徴的な課題があると筆者は考えている。以下、3つの年代別に資産運用のポイントをご説明する。要点を図1にまとめてみた。

45~65歳:「高齢準備期」の課題

例えば民間企業のサラリーマンや公務員の場合、45歳くらいから、セカンド・キャリア(おおむね60歳以降に、何をして働き、稼ぐかに関する計画)について考えるべきだろう。必要性があればより長く働くことを考えることもできるし、セカンド・キャリアへの準備が上手く行くか否かで将来の見通しが大きく変化する。

前回の本連載で「人的資本」という概念をご説明したが、将来の稼ぎの見通しの現在価値として人的資本を定義するなら、この時期におけるセカンド・キャリアのプランニングと実行の良し悪しによって、人的資本の価値が大きく変動する。

多くの人の経済生活にあって、手持ちの資産の運用よりも、将来「何をして、どのくらい稼ぐか?」に関する準備の方が、影響が大きいだろう。

とはいえ、この年代では収入が大きく、老後に備えて貯蓄をすることができる。あるいは、老後の生活に備えるために貯蓄をしなければならない時期だと考えることがより現実的かもしれない。

リタイアメント後に蓄えが少ない場合、現役時代の支出と老後の支出に大きなギャップができ、現役時代との比較でリタイアメント後の生活が快適ではなくなる公算が大きいため、将来を直視した計画性が必要だ。計算してみて、「将来のお金が足りない」と思う場合、必要なのは、現在の生活支出の縮小と貯蓄の増加による現役時代と老後との支出のギャップを、なるべく平準化することだ。端的に言って、現在および見通せる将来にあって、自分の稼ぐ力に対して現在の支出が過大ではないか、と自問してみるべきだ。

一方、この時期には、リタイアメント後の高齢期も含めて考えるなら、資産運用には十分長い期間があるし、運用可能な資金をそこそこに持っているケースが多いだろう。

本稿の最大のポイントでもあるが、高齢準備期も、高齢前期も後期も、資産運用の方法は同じでいい。原則で言うなら「長期」「分散」「低コスト」の3点を心掛けて、保有資産の成長を期するべきだ。

運用の具体的な方法については本連載でこれまでに何度もご説明してきたが、リスクを取る資産部分を内外の株式のインデックス・ファンドで運用し(外国株式6割、国内株式4割程度の配分をお勧めする)、リスクを取らない部分については、主に個人向け国債変動金利型10年満期で運用する組み合わせがいい。

運用商品はこれらの3つで十分であり、年間の手数料(取引手数料と運用管理コストの合計)が、間違っても年率で0.5%を超えないように管理するべきだ。

現在、低コストなインデックス・ファンドあるいはETF(上場投資信託)を利用すると、外国株式、国内株式共に、手数料コストが年率0.2%以内の商品を選ぶことができる。

加えて、確定拠出年金やNISA(ニーサ:少額投資非課税制度)、つみたてNISAといった、税制上有利な運用の仕組みを最大限に利用したい。これらの口座では、運用益に対して非課税で複利運用ができるので、内外の株式のインデックス・ファンドによる運用を集中させることが効率的だ。運営管理機関が用意した運用商品ラインナップの中から、外国株式(先進国中心)と国内株式(TOPIX[東証株価指数]がいい)のインデックス・ファンドの手数料の低いものを選ぶべきだ。

そして、老後のために必要な貯蓄額を計算してみると、確定拠出年金(個人型はiDeCo[イデコ:個人型確定拠出年金])と、つみたてNISAの利用可能額を合わせた金額を超えている場合が多いはずだ。これらの制度からあふれる金額は、通常の課税口座で独自に運用するといい。

高齢準備期において経済的に重要なのは、

(1)セカンド・キャリアの準備

(2)計画的な貯蓄

(3)効率的な資産運用

の順番であることが多いだろうが、(1)(2)の良し悪しと関係なく、(3)では最適な方法を選ぶことが重要だ。

65(リタイア後)~80歳:「高齢前期」の課題

高齢前期は、なかなか難しい時期だ。退職金などで生涯を通じて最高レベルに近い金融資産を持つ一方、本人に判断力があるので、金融商品セールスの対象にされやすく、結果的に間違った運用に陥りやすい。現在、対面営業の金融機関の主なターゲットになっているのはこの年代だろう。

現実の個人の資産運用では、株価変動に代表される「市場のリスク」と人間に影響されて不適切な運用行動に陥る「人間のリスク」の2つのリスクがあり、後者のリスクが一番問題になるのがこの時期だ。

金融機関の営業担当者個人に対する評価(「彼は真面目でいい人なので、応援したい。悪い物を勧めたりはしないだろう」といった思い込みなど)を背景に運用商品を決めてしまう。

例えば、少し前によく売れた通貨選択型の多分配型投資信託(毎月分配や隔月分配など)で通貨リスクをブラジル・レアルなどに転換するような投資信託は、多くの高齢者が、詳しい仕組みも、ブラジル経済の動向も理解できないだろうし、仕組みの点でも、手数料の点でも運用商品としてまったく不適切だ。しかし、金融機関ないしその営業担当者への素朴な信頼から売れていたのだと推察される。「営業」という行為の威力を甘く見るべきではない。

また、現状で特に注意すべき点は、分配金や配当金など「インカム・ゲイン」にこだわらないことだ。高齢者はインカム・ゲイン中心の運用をするといいという通念がまだ根強く、また、もっぱらインカム・ゲインに注目すると元本変動のリスクから目をそらすことができる。金融機関は、商品開発や営業にあって、インカム・ゲインを目指す運用は保守的で安全だというイメージを最大限に利用して、手数料の高い不適切な商品・サービスを高齢者に売り込んでいる。

仮に2,000万円の元本から毎月5万円の分配金を出すためには、税引き前に3.75%の分配金を作るといいのだが、この商品の信託報酬が1.5%だとすると、年間30万円も手数料を支払っていることになる。一回につき2万円を超す手数料のATM(自動現金支払機)を使って、自分で自分に小遣いを払っているような不経済な状況になる。なおこの場合、運用が継続的であるためには、3.75%に1.5%を加えた5.25%ものリターンが必要だ。普通のリスクの運用では難しい水準である。

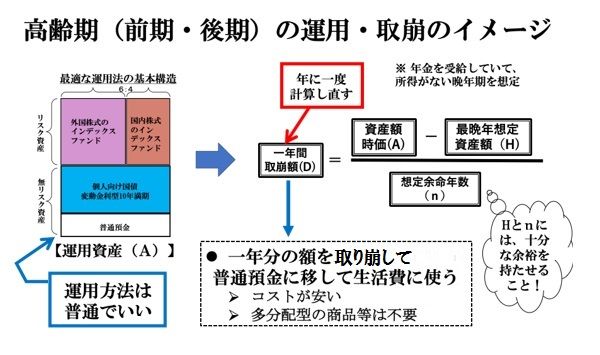

「高齢者向けの資産運用方法、あるいは商品」などというものは存在しないので、この年代の資産運用は、高齢準備期と同様なものでいい。内外株式のインデックス・ファンドでリスクを取って、無リスク部分は個人向け国債変動金利型10年満期を中心に運用するといい。同時に、例えば1年に一度といった間隔で、資産を計画的に取り崩して普通預金に移して使うのがいいだろう。取崩額の上限は、現在資産額から最晩年に持っていたい資産額を差し引いた金額を、余裕を持って想定した余命で割り算して求める。もちろん、必要がなければ上限額いっぱいまで取り崩す必要はない(図2参照)。

多分配型の投資信託や一部の信託商品あるいは生命保険などを使うと、「一回1万円以上の手数料のATM」を使っているような状態に陥るので、これを避けることが肝心だ。

この年代の方々に一言だけアドバイスするなら、いかなる場合でも、金融資産の運用に年間で元本の0.5%以上の手数料を払ってはならないという「価格感覚」を持つことだ。「年間0.5%」のフィルターによって、不適切な運用商品(投資信託、貯蓄性保険など)、サービス(ラップ運用が典型的だ)を除外することができる。「0.5%の判断基準が、あなたを護る」と申し上げておこう。

それでも、セールスの人間はお金を持った人に寄ってくるし、心情的に人間を追い払うのは難しい。高齢前期の資産運用は、人間関係の誘惑との戦いだ。

75歳~:「高齢後期」の課題

年齢に関する個人差は大きいが、認知機能の衰えの可能性を意識して資産運用の方法を考える必要があるのが、高齢後期の特徴だ。「○○歳以上の×人に一人は認知症になる」といった報道が頻繁に目に入るが、誰でも、認知症は自分に起こり得る状態の一つだという認識を持つ必要がある。

一方、高齢であっても認知症であっても、資産運用が非効率的であっていいわけではない。自分で使い切るにしても、遺産として次の世代に渡すとしても、お金が増えて困るということはないし、増やす機会を利用しないのはもったいない。

職業後見人が行う成年後見にあっては、もっぱら被後見者の資産の「保全」ばかりに力点が置かれやすいが、適切なリスクの大きさで、かつ低コストな「効率的運用」を、もちろん年率0.5%以下のコストで続けて行くことが、この時期の課題だ。

内外株式のインデックス・ファンドと個人向け国債で運用を続けて、安全なペースで計画的に資産を取り崩して使う必要があるのは高齢前期と同じだ。

この時期の最重要課題は、自分の意思をくんで代理人となって金融取引の判断をしてくれる「信頼できる人」を確保することだ。一般的には、自分よりも年齢の若い家族の誰かだろう。

認知機能が衰えてきたら、こうした「信頼できる人」に金融取引の代理人になってもらう契約を結ぶと共に、いよいよ認知症と診断された場合には任意後見人に就いてもらう契約を作っておくといい。公証役場で正式な契約として成立させておく。こうした契約を「移行型の任意後見契約」などと呼ぶようだが、後日、後見の申し立てが行われた場合でも、本人の任意の契約が優先されるので、前もって予定した「信頼できる人」を後見人にすることができる。

職業後見人が付く法定後見では、金融資産を使うことが不自由になるし、余計な費用(毎月2万円以上。預金額などに応じて家庭裁判所が決める)がかかるが、法定後見の予防措置として有効だ。本人の意思表示がはっきりしているうちに、手を打っておくべきだろう。

なお、誰が代理人になって金融資産を管理するかについては、後に相続を巡って揉める可能性があるので、相続に関わる当事者間であらかじめ合意を形成しておくことが重要だろう。 移行型の任意後見契約は、任意後見に至らないまま、当該人物が本人の金融取引を代理する形で推移するケースが大多数のようだ。また、不動産のように活用したい対象資産がはっきりしている場合は、家族の間などで信託契約を結んで資産を活用していく方法もある。

いずれの方法を取るにせよ、行うべき資産運用と資産取り崩しの方法は高齢前期と変わらない。単なる資産保全ではなく、資産の活用が大事だと強調しておく。

【補足】

NHKの「あさイチ」(2020年7月1日出演)で本当は一番伝えたかったことは高齢者がいかに自分の資産を守るかだったのだが、今回の出演ではこの話題にほとんど触れられなかった。しかし、「0.5%ルール」は話すことができたので、本稿を再掲する。このルールを守ると、悪い金融マンとの接触機会が減ることが大きなメリットだ。

多くの読者に対して、ご自身の資産運用もさることながら、親御さんの資産運用がどうなっているのかを気にしてみてほしい。子供のお金よりも親のお金の運用の方が、世代を通じて家計を見た場合に、はるかに影響が大きい場合が少なくないのではないだろうか。(2020年7月2日 山崎元)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。