金とNYダウは逆相関の関係

日米欧の強力な金融緩和で、金融マーケットにお金がジャブジャブになっていると言われています。このお金はどこに向かうのでしょうか? 株式なのか、債券なのか、はたまた、REIT(リート:不動産投資信託)なのか、金なのか?

今回、金について調べていく中で、NYダウ平均株価との面白い関係が見えてきたので、お伝えしていきます。

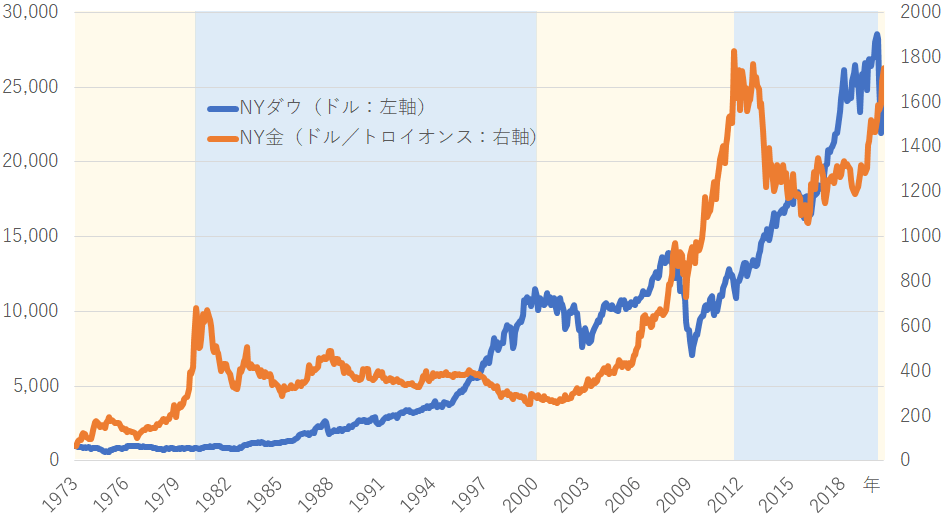

1973年からのNY金、NYダウの推移を見てみましょう。

NY金、NYダウの推移

上記のグラフから、金とNYダウが逆相関の関係であることが見て取れます。では、なぜこのような関係になるのでしょうか? 各フェーズにおける動きを簡単に見ていきましょう。

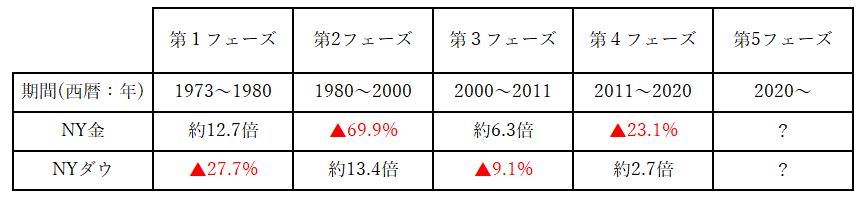

第1フェーズ:1973~1980年

NY金 : +1,169%(約12.7倍) 63.9ドル(1973年安値)→875ドル(1980年高値)

NYダウ : ▲27.7% 1,051ドル(1973年高値)→759ドル(1980年安値)

1960年代に米国の債務が膨張し、米国が米ドルと金の交換停止。2度のオイルショックもあり、インフレが進行し、金は大きく上昇。インフレ抑制のために政策金利を引き上げていったため、景気は低迷し、株式も低迷しました。

第2フェーズ:1980~2000年

NY金 : ▲69.9% 875ドル(1980年高値)→263ドル(2000年安値)

NYダウ : +1,344%(約13.4倍) 759ドル(1980年安値)→1万1,722ドル(2000年高値)

高金利政策によるインフレの沈静化に伴い、金は低迷。金利低下に伴い、景気も回復していき、2000年にはITバブルを迎えるほどに、株式は大きく上昇しました。

第3フェーズ:2000~2011年

NY金 : +531%(約6.3倍) 263ドル(2000年安値)→1,923ドル(2011年高値)

NYダウ : ▲9.1% 1万1,722ドル(2000年高値)→1万655ドル(2011年安値)

ITバブルの崩壊→住宅バブル(サブプライムローンの膨張)→住宅バブルの崩壊(リーマンショック)と景気は大きくぶれ、株式市場は上下を繰り返しましたが、結局、横ばい。中国などの新興国の台頭から資源価格が上昇、リーマンショック後の大規模金融緩和もあり、金は大きく上昇しました。

第4フェーズ:2011~2020年

NY金 : ▲23.1% 1,923ドル(2011年高値)→1,477ドル(2020年安値)

NYダウ : +177%(約2.7倍) 1万655ドル(2011年安値)→2万9,551ドル(2020年高値)

FRB(米連邦準備制度理事会)がFF金利(フェデラル・ファンド金利)を年0~0.25%にした状態を維持し、景気も回復から拡大へ。その後、利上げをするも、2019年には予防的利下げを行い、株式はさらに上昇。インフレにもデフレにもならず、金価格は低迷した期間となりました。

第5フェーズ:2020年~

NY金 : ? 1,477ドル(2020年安値)→?

NYダウ : ? 2万9,551ドル(2020年高値)→?

金は金利が付かない一方で、株式は配当があり、企業業績の拡大に伴って値上がりも期待できます。このため、ざっくりとした捉え方ですが、株式のほうが魅力的な時には株式にお金が流れ、株式に魅力がないと金にお金が行くという関係が、長期的な逆相関を作っているように見えます。

金が上昇していく条件がそろっている?

改めて見てみると、金が大きく上昇する前には、第1フェーズでは米国債務の膨張があり、第3フェーズではITバブルという業績から見て株式が上がりすぎている状態があり、リーマンショック後には大規模な金融緩和に伴って、金は上昇していきました。

現在、米国の債務は膨張していて、コロナ禍で業績悪化にもかかわらず株式は上昇し、コロナバブルとも言われ、足下では大規模な金融緩和が行われている状況です。私には金が上昇していく条件がそろっているように見えます。

分散投資において、株式、債券、REITを対象にしている方は多いと思いますが、金を対象として考えている方はまだまだ少ないように思います。分散投資の1つに金を加えておくことが必要な時期に来ていると考えていますが、いかがでしょうか?

投資は、あくまでも自己責任で。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。