毎週金曜日夕方掲載

本レポートに掲載した銘柄:ソニー(6758)

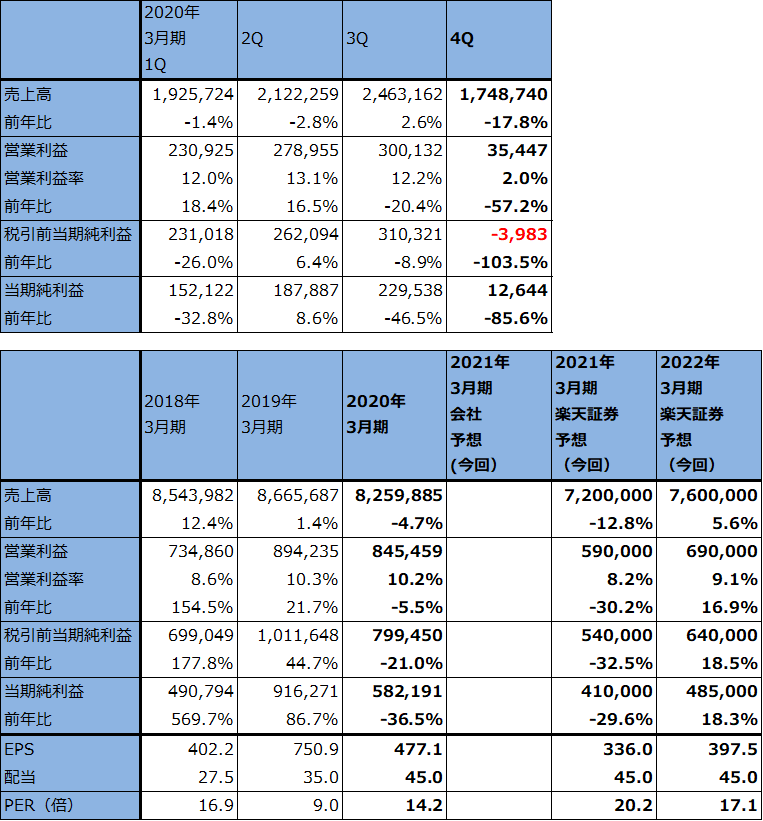

1.2020年3月期4Qは、18%減収、57%営業減益。

ソニーの2020年3月期4Q(2020年1-3月期、以下前4Q)は、売上高1兆7,487億円(前年比17.8%減)、営業利益354億円(同57.2%減)と、大幅減収減益となりました。ゲーム&ネットワークサービス、映画を除くセグメントが、程度の差はあれ新型コロナウイルス感染症の世界的な流行の悪影響を受けました。

会社側の試算によれば、新型コロナウイルス感染症の前4Q営業利益への影響額は、ゲーム&ネットワークサービス+(プラス)28億円、音楽▲(マイナス)10億円、映画+15億円、エレクトロニクス・プロダクツ&ソリューション▲351億円、イメージング&センシング・ソリューション▲84億円、金融▲280億円、計▲682億円となっています。テレビ、カメラ事業とソニー生命で大きな影響が出ました。

これによって2020年3月期通期は、売上高8兆2,599億円(同4.7%減)、営業利益8,455億円(同5.5%減)と、これも小幅ですが減収減益となりました。

新型コロナウイルスの影響がどこまで広がるか、会社側が判断しかねているため、2021年3月期会社予想業績と各セグメントの会社予想は今回は提示されませんでした。ただし、2021年3月期通期営業利益の減益率の試算は提示されています。

ソニーの2020年3月期決算説明会資料によれば、会社側は、ゲーム&ネットワークサービスは概ね前年比30%台の営業減益、音楽は20~40%減益、映画は40~60%減益、エレクトロニクス・プロダクツ&サービスは20~50%減益、イメージング&センシング・ソリューションは30~40%減益と試算している模様です。全社では少なくとも30%程度の営業減益と試算しています。

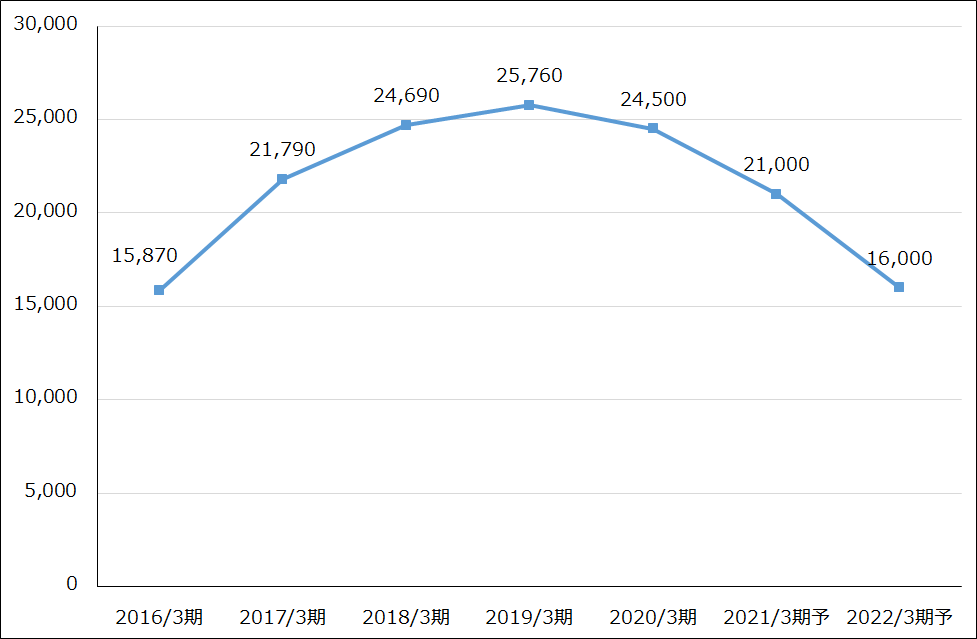

今1Q決算が明らかになれば、今期のトレンドが予想出来るようになると思われます。今回の2021年3月期楽天証券業績予想は、売上高7兆2,000億円(同12.8%減)、営業利益5,900億円(同30.2%減)としました。前4Q実績とこの会社側ガイダンスを参考にしました。

また、2022年3月期については、各セグメントが緩やかに回復すると想定して、売上高7兆6,000億円(同5.6%増)、営業利益6,900億円(同16.9%増)と予想します。

なお、2021年4月1日付けで、社名を「ソニー」から「ソニーグループ」に変更します。従来は本社機能とともにエレクトロニクス事業も行ってきたソニー本社を、グループの本社に特化します。

表1 ソニーの業績

発行済み株数 1,220,160千株

時価総額 8,290,987百万円(2020/5/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は当社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

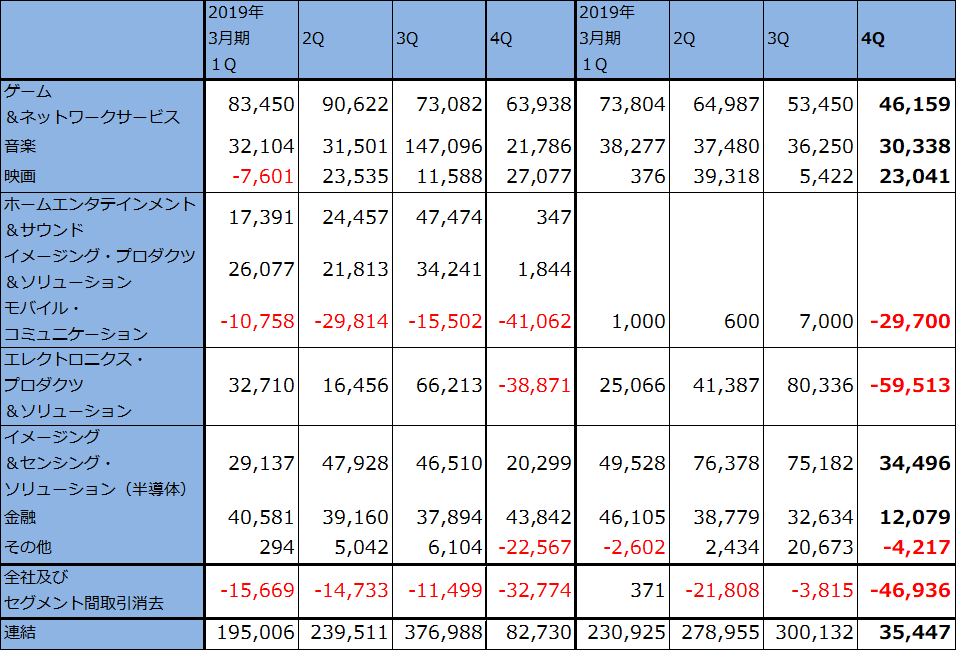

表2 ソニーのセグメント別営業利益(四半期ベース)

出所:会社資料より楽天証券作成

注:2017年3月期1Qよりデバイス部門が半導体とコンポーネントに分離された。また、電池事業売却に伴い2018年3月期よりコンポーネントがその他に吸収された。2020年3月期より、ホームエンタテインメント&サウンド、イメージング・プロダクツ&ソリューション、モバイル・コミュニケーションが、エレクトロニクス・プロダクツ&ソリューションに統合。

表3 ソニーのセグメント別営業利益(通期ベース)

出所:会社資料より楽天証券作成。

注:2017年3月期1Qよりデバイス部門が半導体とコンポーネントに分離された。また、電池事業売却に伴い2018年3月期よりコンポーネントがその他に吸収された。2020年3月期より、ホームエンタテインメント&サウンド、イメージング・プロダクツ&ソリューション、モバイル・コミュニケーションがエレクトロニクス・プロダクツ&ソリューションに統合された。

2.2020年3月期4Qのセグメント別動向と2021年3月期見通し

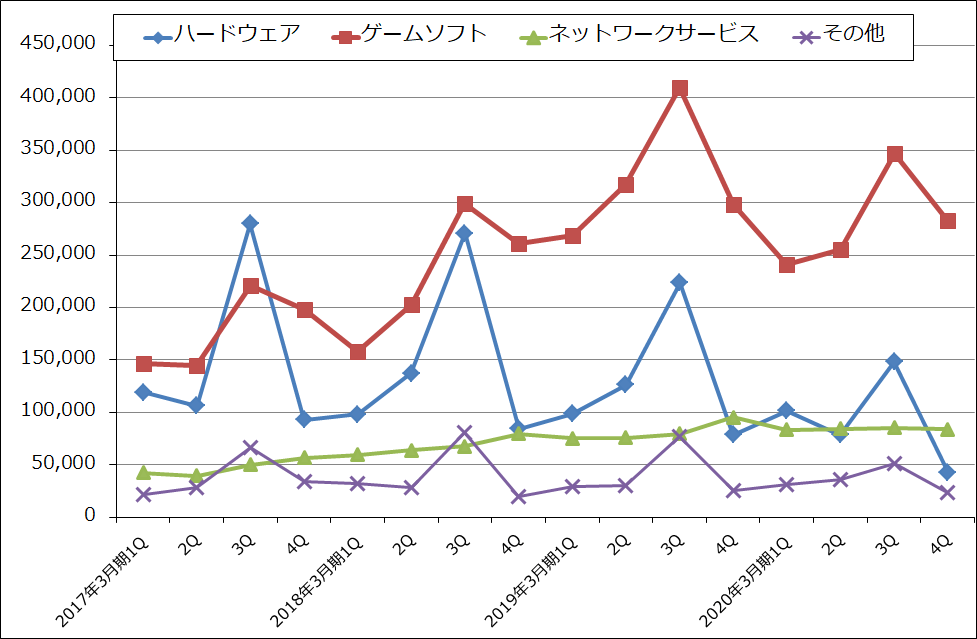

1)ゲーム&ネットワークサービス(G&NS)

2020年3月期4Q(以下、前4Q)は、売上高4,336億円(前年比12.9%減)、営業利益462億円(同27.7%減)となりました。

前4Qは特に目立った新作ソフトがなく、2020年末のプレイステーション5(PS5)発売予定を受けてこのセグメントは既に端境期に入っているため、減収減益となりました。また、2019年3月期4Qに一時的利益約80億円が計上されていたことも影響しました。

会社側の試算では、新型コロナウイルス感染症の営業利益への影響は、ゲームソフトのダウンロード販売の増加、ネットワークサービスの増収で28億円になります。ある程度「巣ごもり」消費のプラスの影響が出ていると思われます。ちなみに、前4QのPS4用ソフトのダウンロード販売本数は、前年比60%増となりました。前3Qは同23%増だったため、これを見てもある程度は巣ごもり消費が発生していると思われます。この巣ごもり消費は今1Q(2020年4-6月期)にも現れると思われますが、ソニーのゲームは中級者以上に向いたゲームや暴力性の強いゲームが多く、(ゲーム初心者に強い)任天堂ほど大きな巣ごもり需要を獲得できない可能性もあります。

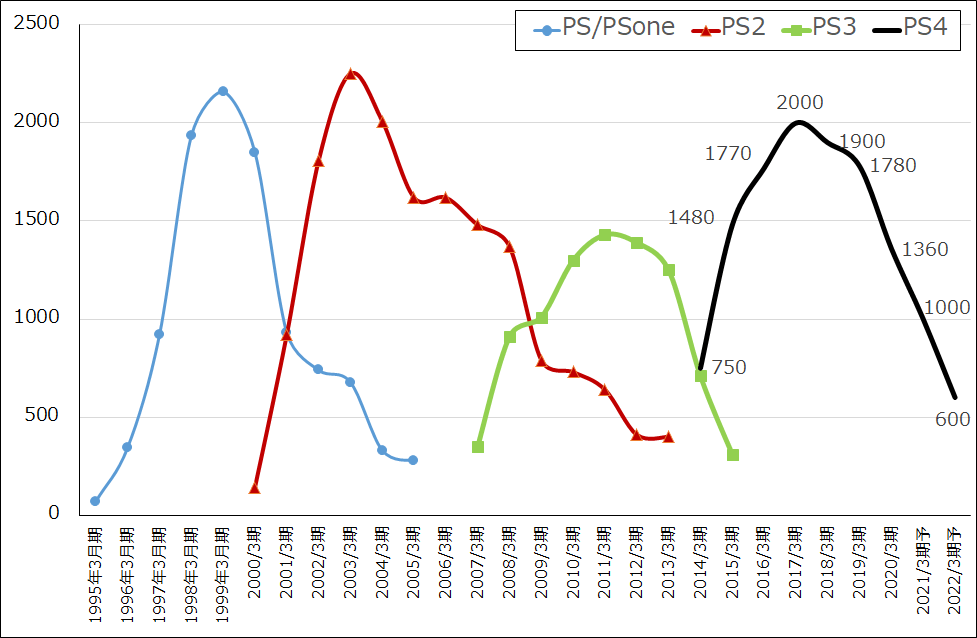

2021年3月期は、前述のように2020年年末(ホリデーシーズン、2020年11月26日の感謝祭からクリスマスイブまで)にPS5を発売する予定です。このため、今期は端境期によりPS4ハード、ソフトの減収が続くため、G&NSは減収減益となると予想されます。一方で、PS4用の大型新作ソフト(ソニー製)もあります。6月19日に「ラスト オブ アス パートⅡ」、7月17日に「ゴースト オブ ツシマ」を発売します。この2作によって、今1Q、2Qにおける端境期の業績悪化がある程度は緩和されると思われます。

なお、「ラスト オブ アス パートⅡ」は感染症をテーマにした暴力性の強そうなゲームです。時節柄このゲームが日米欧の各国でゲームユーザーに受け入れられるか注目しています。

ゲームソフトの開発体制については、新型コロナウイルス感染症の悪影響は今のところ出ていないもようです。

楽天証券では、各セグメントの2021年3月期、2022年3月期営業利益予想を表3のごとく予想しています。G&NS営業利益は2021年3月期1,700億円(同28.7%減)、2022年3月期1,700億円(同0.0%増)と予想します。2021年3月期、2022年3月期は、PS5のハード、ソフトが伸びる一方で、PS4のハード、ソフトが減少するために業績横ばいが続き、再成長は2023年3月期からと予想します。

ただしこれは、PS5がゲームユーザーから受け入れられてヒットするという前提の下でです。PS5のスペックはかなり開示されてきましたが、価格が公表されていません。価格が重要なポイントになると思われます。

また、PS5では映像面の技術進歩が大きく進展すると思われますが、今後の家庭用ゲーム市場で重要になる、クラウド、5Gをどう取り込むかという課題については、クラウドは技術が十分こなれておらず、5Gは低コストのフルスペック(送受信の高速化、低遅延、同時多接続)5Gチップセットがまだ出ていないことから、未知の部分が多くなっています。

PS4が成功したゲーム機だったため、逆にPS5が成功するとは(PS4以上に売れるとは)限りません。PS5が売れるかどうか、発売後の動きを見る必要があります。

グラフ1 ソニー・ゲーム&ネットワークサービス事業の売上構成

出所:会社資料より楽天証券作成

グラフ2 ソニーのゲームサイクル:プレイステーションの販売台数

出所:会社資料より楽天証券作成、予想は楽天証券

グラフ3 ソニーのPS4用ゲームソフト販売本数

出所:会社資料より楽天証券作成、予想は楽天証券

注:追加ダウンロードソフトを除く

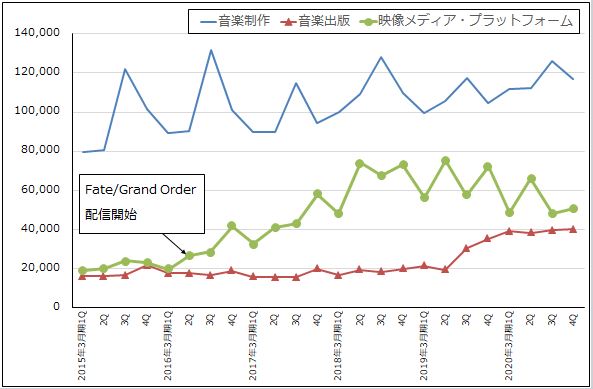

2)音楽

音楽の前4Qは、売上高2,114億円(前年比0.7%減)、営業利益303億円(同39.0%増)となりました。会社側の試算では新型コロナウイルスの悪影響が営業利益に対して約10億円あったことになっていますが、乃木坂46やKing Gnuのヒットによって音楽CDが前年比9.6%増と堅調に売れ、海外中心にストリーミングが同25.9%増と好調でした。スマホゲーム「Fate/Grand Order」の減収はありましたが、前年比営業増益となりました。

ただし、日本でも世界でも、2月下旬から音楽ライブが中止となり、音楽制作、映像制作が遅れているため、今1Qにマイナスの影響が強く出る可能性があります。そのため、2021年3月期は減益となり、回復は来期または来年に入ってからと思われます。

なお、2020年3月期通期は見掛け上大幅減益となっていますが、これは2019年3月期営業利益に買収したEMIの再評価益1,169億円が含まれていたためです。これを除けば営業増益でした。

グラフ4 ソニー・音楽事業の売上構成

出所:会社資料より楽天証券作成

3)映画

映画の前4Qは、売上高3,291億円(前年比11.9%増)、営業利益230億円(同15.1%減)となりました。2019年12月公開の「ジュマンジ/ネクスト・レベル」の寄与があり、ドラマも順調でしたが、各種費用が増えたため営業減益となりました。

映画事業でも、新作映画、ドラマの興行、放送の延期、映画、ドラマ制作の延期、メディアネットワークにおける広告収入の減収が打撃となっています。映画のデジタル販売は好調ですが、それでは補い切れないため、今1Qの減益幅が大きくなる可能性があります。

4)エレクトロニクス・プロダクツ&ソリューション(EP&S)

EP&Sの前4Qは、売上高3,634億円(前年比24.8%減)、営業損失595億円(前年同期は389億円の損失)となりました。スマートフォンの赤字は縮小しましたが、テレビ、カメラの販売台数減少によって赤字が拡大しました。

今期はテレビ工場など海外の生産拠点の稼働が回復中ですが、需要がどの程度戻るかが懸念されます。特に高級カメラは外出ができないため、需要が大きく減退する可能性があります。今期は大幅減益が予想されますが、来期2022年3月期も急回復は期待しにくいと思われます。

5)イメージング&センシング・ソリューション(I&SS)

I&SSの前4Qは、売上高2,312億円(前年比20.2%増)、営業利益345億円(同70.0%増)となりました。スマートフォン向けイメージセンサーの数量増加と多眼化、大判化が進み、大幅増益となりました。

ただし、先行きには不透明感があります。今期は新型コロナウイルスによる世界的な不況によって、4G、5Gを合わせたスマートフォン需要が前年比で減少する可能性があります。5Gスマホは伸びると予想されますが、イメージセンサーの伸びはスマートフォン全体の販売台数と多眼化、大判化に影響されます。スマホ販売台数が減少するだけでなく、多眼化、大判化も勢いがなくなる可能性があります。

例えば、4月に発売されたiPhone SE(第二世代)は、5万円台から購入でき、CPUは上位機種と同じA13Bionicを搭載していることで人気となっていますが、搭載しているカメラは単眼カメラで大判ではありません。スマホユーザーに対してカメラの多眼化、大判化が必ずしもアピールしなくなった可能性があります。また、5Gスマホでは、スマホメーカー側が価格を抑えるために、CPUは妥協しませんが、カメラのコストを抑える傾向が出てくる可能性があります。

今期は営業減益が予想されますが、来期に急回復するかどうかは、不透明です。

6)金融

金融の前4Qは、売上高1,864億円(前年比56.7%減)、営業利益121億円(同72.4%減)となりました。中核事業であるソニー生命の特別勘定における運用損益の悪化が金融ビジネス収入、営業利益の両方に打撃となりました。また、ソニー生命が対面での営業活動を停止しているため、新規契約の獲得が大幅に減少しました。

今後は、日本での各都道府県での自粛解除と株式市場の回復に伴って、金融事業の業績は回復へ向かうと思われますが、現時点では十分に見通せません。

会社側は、5月19日付けで上場子会社である「ソニーフィナンシャルホールディングス」(SFH。ソニーの出資比率は65.04%)の全株買収のための公開買い付けを公表しました。普通株1株2,600円で買い付けます(5月18日終値2,064円)。買収総額は約4,000億円で、公開買い付けの期間は2020年5月20日から7月13日までです。4,000億円は全額借入で賄います。

会社側によれば、この買収によって少数株主持分35%分がソニーの決算に取り込め、連結納税による節税効果も期待出来るため、2022年3月期のEPSが約8%増加する効果が見込めます。

会社側はSFHを完全子会社化する理由として、ソニーの名を冠して保険商品を売っている以上ソニーがリスクを100%負担しているにも関わらず、利益配分は65%だけなので、これを100%にして少数株主持分の利益をソニーに取り込みたいとしています。また、人に近い金融(対面型保険)はソニーのコア事業であるともしています。

リスクを100%負担しているので利益配分も100%にしたいという考え方は理解できます。しかし、金融がソニーのコア事業という考え方には、疑問があります。ソニー生命、ソニー損保、ソニー銀行のビジネスは、ソニーのエンタテインメントや家電、半導体事業と全く異質であり、様々なリスクがあります。

まず、中核であるソニー生命の対面型保険販売が成長分野とは言えないことです。過去は一定の成長がありましたが、少子高齢化によって日本の生命保険市場の環境は厳しいものがあります。大勢の営業マンを雇う対面型生保はコストがかかり、コンプライアンスリスクも大きくなります。その割に、米国会計基準では生保決算は株式市場の変動が決算に与える影響が大きく、リスクに見合った業績がソニー全体に期待できるとは言えないというのが私の考え方です。

また、日本では対面型金融全体が成長分野とは言えず、すでに成熟しており、今後衰退の可能性さえあると思われます。

うがった見方ですが、売却先を見つけるために一旦100%子会社化するのかもしれません。ただし、ソニーの名前がなくなると契約者と営業マンが維持できなくなるかもしれないため、売却先を見つける場合は時間がかかると思われます。

現時点での私の意見は、SFHの完全子会社の考え方は理解はできますが、これを積極的に評価は出来ず、むしろソニーは負わなくてもよいリスクを負ってしまうのではないかというものです。いずれはSFHの100%子会社は必要とは思いますが、4,000億円の資金は出来れば別のこと、例えば映画分野での買収に使ってほしかったというのが私の本音です。

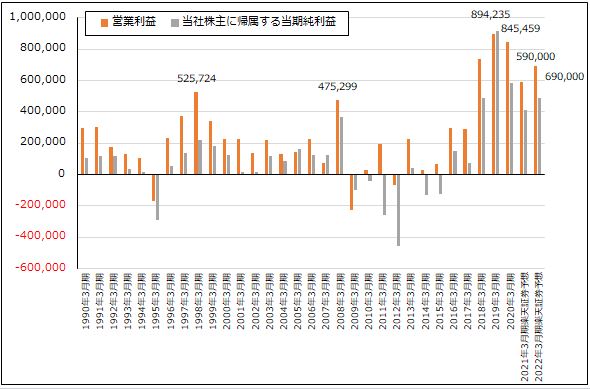

3.目標株価を8,800円から7,000円に引き下げる

今後6~12カ月の目標株価を前回の8,800円から7,000円に引き下げます。2022年3月期楽天証券予想EPS 397.5円に想定PER15~20倍を当てはめました。

目標株価を引き下げた理由は、新型コロナウイルスの終息時期が不透明で、終息した後の成長見通しも不透明であることです。特に、ゲーム、テレビ、カメラ、イメージセンサー、生保の各分野が、新型コロナ前の成長、あるいは業績水準を取り戻せるかどうか、不透明になっています。

当面は、株価と投資に対して慎重に考えたいと思います。

グラフ5 ソニーの営業利益と当期純利益

出所:会社資料より楽天証券作成、予想は楽天証券

本レポートに掲載した銘柄:ソニー(6758)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。