株主への手紙:前文

今回から5回と特別編に分け、ウォーレン・バフェット氏が率いるバークシャー・ハサウェイ社の2019年度年次報告書から、冒頭に掲載されているバフェット氏による「株主への手紙」の全文和訳(訳:農林中金バリューインベストメンツ)をお送りしたいと思います。

バフェット氏は過去の「手紙」の中で、「最も好ましい投資期間は“永久”だ」と述べています。そのため、バフェット氏がある企業の株式を売却したという報道があると「ついにバフェットが投資哲学を曲げた!」「永久投資なんて嘘だ!」と論じられます。

しかし、以前の記事で見ていただいた通り、バークシャー社は多くの事業会社を完全保有するコングロマリットで、上場株への投資は総資産の3割程に過ぎません。そして、バフェット氏は、やはり過去の「手紙」の中で「“永久保有”は支配権を持つ事業に対してであり、上場株は必ずしも該当しない」ともはっきりと述べています。

一方で、バークシャーによる上場株の平均保有期間が、一般的な機関投資家のそれよりもはるかに長いことは間違いありません。コカ・コーラのように二十数年にわたって1株たりとも売却せずに保有を続けている企業もあります。「株券ではなくビジネスを買う」という考え方をもって、上場株であっても、あたかも企業買収を行う場合のように投資をする投資姿勢こそがバフェット氏の本質なのです。

私たち農林中金バリューインベストメンツにとって、企業が営む事業の“構造”に着目して長期保有をする投資スタイルは、バフェット氏の「永久保有」哲学に通じるものであると感じています。毎年、タイムリーな話題にも触れながら、変わらず貫かれる氏の投資哲学に触れることができるこの「手紙」を和訳して読み解くことは、私たち自身の投資の原点に立ち戻る良い機会を与えてくれています。そして、四半期や1年単位の投資成績を気にせずに投資と向き合うことができる個人投資家の皆さんにとっても、示唆の多いものであると考えます。

今年の「手紙」でも、バフェット氏は、実際の投資を例に挙げて、自らの投資哲学・バークシャー社の企業哲学と組織運営に関する議論を展開しています。一部分を切り取って訳したものは一般紙等でも掲載されていますが、全文通してお読みいただくことで、バフェット氏の人となり含め、新たな発見があると思います。連載の最後には、特に重要と思われる箇所について、訳者の解説も付しました。

それでは、「バフェットの株主への手紙 2019」、どうぞお楽しみください。

(農林中金バリューインベストメンツ)

バークシャー・ハサウェイの株主の皆様へ

バークシャーはGAAP基準-Generally Accepted Accounting Principles「米国会計基準」-に則り814億ドルの純利益を2019年に計上しました。この利益には240億ドルの営業利益、37億ドルの有価証券売却によるキャピタルゲイン、及び当社が保有する有価証券のネット未実現キャピタルゲイン増加に伴う評価益537億ドルが含まれています。これらの利益は全て税後で表記されています。

上記537億ドルの評価益についてはコメントが必要です。これは2018年から新たに導入されたGAAPルールによるもので、有価証券を保有している会社に、保有銘柄に関わる未実現損益の増減額を利益に含めることを求めています。昨年度のレターにおいて強調した通り、バークシャーを経営する私のパートナーであるチャーリー・マンガーも、私もこのルールに賛成していません。

会計士による当該ルールの導入は、むしろ象徴的な考え方の変化でありました。2018年以前、GAAPでは株式売買を主業とする会社を除いて、ポートフォリオ銘柄の未実現利益は利益計算に含まれることは決してなく、未実現損失は「一時的でない」場合のみ利益計算に含まれることになっていました。現在、当社は四半期毎の最終損益(多くの投資家、アナリスト、コメンテーターが見る重要項目)に、どれだけ気まぐれであろうと、保有株式の上昇・下落の影響を含めなければ(尊ばなければ)なりません。

当社の2018・2019年は、新ルールに関する我々の主張を明白に表すものであります。株式市場が下落した2018年には当社ネット未実現利益は206億ドル減少し、GAAP利益は40億ドルのみとなりました。2019年には株式市場が上昇したため、ネット未実現利益が前述の通り537億ドル増加し、GAAP利益がこのレター冒頭で述べた814億ドルにまで押し上げられました。この様な相場の乱高下がGAAP利益を1,900%増加させるクレイジーな結果をもたらしたのです!

その一方で、おとぎ話的な会計ではなく我々が認識している現実世界では、当社の保有株式額はこの2年間平均で2,000億ドル程度あり、それら株式の本源的価値は、同期間中に着実かつ著しく成長しています。

チャーリーと私は、貴方に営業利益に注目し(2019年では少ししか変わっていない)、実現・未実現を問わず、四半期及び通年の投資損益は無視することを勧めます。

しかし、それだからといって、当社にとってこれら投資先の重要性が低下するということでは決してありません。予測不能で極めて不規則な形であったとしても、これら保有株式群は長い時間をかけて当社にばく大な利益をもたらしてくれるものと、チャーリーと私は期待しています。なぜ我々が楽観的なのか、次の議論へ移りましょう。

留保利益の力

1924年に無名のエコノミスト及びフィナンシャル・アドバイザーであったエドガー・ローレンス・スミスは「Common Stocks as Long Term Investments(長期投資としての普通株式)」、という投資の世界を変えた薄い本を執筆しました。実際には、この本の執筆は彼自身の投資哲学の再精査を強いることになり、彼自身をも変えたのです。

彼は本の出だしで、インフレ期では株式は債券より良いパフォーマンスを計上し、デフレ期では債券の方が良いパフォーマンスを計上することを主張する予定でした。これは妥当な話に聞こえます。しかし、スミスはショッキングな出だしを書くことにしました。

彼の本は以下の告白から始まりました。「これらの研究は失敗の記録である。定説を支持することができなかったのだ」と。投資家にとって幸運だったのは、この失敗がスミスに株式がどのように評価されるべきか、より深い考察をさせることになったことです。

スミスの洞察の核心を説明するために、彼の本の初期書評家(ほかならぬジョン・メイナード・ケインズ)の評を引用します。「恐らくスミス氏の最も重要で、そして確実に斬新であろう主張について、私は最後まで残しておいた。一般的に、よく管理された事業法人は、稼いだ利益の全部を株主に分配しない。毎年ではないが利益が多い年には、彼等は利益の一部を留保し事業に再投資する。従って、そこには複利の要素があり、それは堅実な事業投資に有利に働いている。株主へ外部流出した配当金とは大きく異なり、堅実な事業会社の有形固定資産の実際の価値は、何年にもわたり、複利で増加していることになる。」

ケインズにより振りかけられた聖水によって、スミスはもう無名ではなくなったのです。

スミスの本が出版される以前、留保利益が投資家によって評価されていなかったことは理解し難いものです。なぜなら、これがカーネギー、ロックフェラー、フォードらの巨人達が、気が遠くなるような富を蓄えられた秘密だった訳ですから。彼等は全員、事業利益の大きな割合を留保し、それを事業拡大に投資することで、さらに大きな利益を生み出しました。米国には同じ方法論により、お金持ちになった小規模な資本家が昔から存在していました。

それにも関わらず、「株式」という形で事業の所有権が細分化された時、スミス登場前の投資家は大抵株式を相場変動に基づいた短期的なギャンブルと考えていました。よくても株式は投機と認識されていました。紳士は債券を好んだのです。

投資家は利口になるのが遅かったものの、利益の留保と再投資の算数について、今はよく理解されています。当時ケインズが「斬新」とした考え方は、現在では学校の子供達が学ぶ内容(「貯蓄と複利の組み合わせは驚くほどの効果を生む」)です。

当社においては、チャーリーと私は、長らく留保利益を有効活用することに注力してきました。これは、時には楽な仕事でしたが、時には困難でした(特により大きな、そして増加を続ける資金を扱い始めてから)。

留保利益の資金配分において最初に考えるのは、既に保有している多種多様な事業への投資です。過去10年間、当社の減価償却費は合計650億ドルでしたが、当社内部の有形固定資産投資額は合計1,210億ドルに達しました。生産性のある営業資産への再投資は、永遠に我々の最優先事項であり続けます。

また、我々は三つの要件を満たす新しい事業買収機会を常に探しています。これは第一に、営業上必要となるネット有形資本に対する良いリターンが必ず得られること。第二に、有能で正直なマネージャーにより運営されていること。最後に、妥当な価格で取引されていること、になります。

そのような新しい事業買収機会を見つけた時、我々の希望はその事業の100%を買うことです。しかし、我々が求める要件を満たす大きな買収機会は稀です。多くの場合、気まぐれな株式市場が我々の水準を満たす、大きいが支配権のない上場会社への持分取得機会を提供してくれます。

支配権が得られる企業買収、株式市場を通じた大きな持分取得、どちらの選択をしても当社の財務的実績は、投資した事業の将来利益によりだいたい決まります。そうは言っても、この二つの投資アプローチには貴方の理解が不可欠な、とても重要な会計的違いがあります。

支配権を得た会社(当社が50%以上の株式持分を保有している会社と定義)については、各社の利益は、我々が貴方に報告する営業利益に直接流れて来ています。貴方が見ているものは、貴方が得られるものです。

当社が有価証券として保有している支配権を得ていない会社については、当社が受け取る配当金のみが報告する営業利益に含まれています。では、有価証券として保有している企業の留保利益はどうか? その留保利益は一生懸命働き多くの付加価値を創出していますが、当社が報告する利益に直接反映される形にはなっていません。

投資家は、当社以外のほとんどの大手企業のケースでは、我々が言う「収益の無認識」を重要と思わないでしょう。しかし、当社のケースでは規模的にも著しい省略になるのです。以下で説明します。

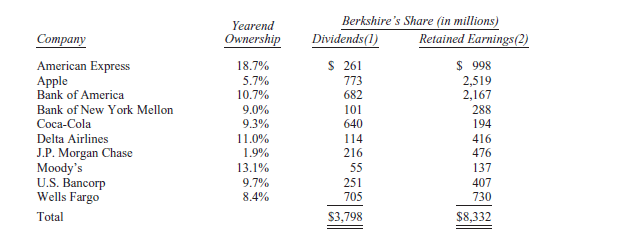

ここでは当社保有の上場株式の内、金額が最も大きい10社を掲載します。この表ではGAAP基準に基づいて貴方に報告している利益(当社が各社から受領している配当金額)と、各社が活用している留保利益の当社持分を比較しています。通常、各社は事業拡大と効率性向上のために留保利益を活用します。あるいは時に、彼等は留保利益を用いて、とても大きな自社株買いをします。これは会社の将来利益の当社持分を増加させる行動であります。

(2) 留保利益:2019年の純利益から普通配当金及び優先配当金を控除

当たり前ですが、これら企業を部分的に所有することにより、当社がいずれ計上する実現利益は、留保利益の「当社」持分と全く一致しません。悲しいかな、個社で見ると、留保利益は何も生み出さない時もあります。しかし、論理と我々の経験則によれば、我々のものである企業の留保利益と少なくとも同額(恐らくはそれ以上)のキャピタルゲインをグループ単位では実現できます。(ただし、株式を売却して利益を実現した場合、利益に対してその時の税率分、当社は法人税を支払うことになります。現在の連邦税率は21%です)。

上記10社(及び数多くのその他株式投資先)から当社が得る果実が、規則性のない形で顕在化するのは間違いないでしょう。定期的に、会社は損失を出すでしょう(時には会社特有の理由、時には株式市場の混乱によって)。また、年によっては利益が非常に大きくなるでしょう(去年がそうでした)。それでも全体的に言えることは、投資先の留保利益は疑いなく当社価値増大に極めて重要なものになるということです。

スミス氏は正しかったのです。

次回は、鉄道事業をはじめとする非保険事業の業績結果についてお伝えします。バフェット氏が犯した失敗とは?

ウォーレン・バフェット 株主への手紙2019(2)多様な事業>>

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。