コロナ・ショックのあおりで急落した「東証REIT指数」

東証REIT指数【注1】が、コロナ・ショックを受けて、急落しました。2月25日から3月19日にかけて、ほぼ半値になる暴落となりました。

【注1】 東証REIT指数

東京証券取引所に上場しているREIT(リート:不動産投資信託)全銘柄から構成される指数。時価総額加重平均で、時価総額の大きい銘柄ほど組入比率が高くなる。

コロナ・ショックを受けて、キャッシュ保有を増やしたい機関投資家から「問答無用の売り」が出たことが、2月以降の急落につながったと考えられます。一方、平均分配金利回りが3月19日時点で6.7%まで上昇したことから、割安感に注目した買いが増え、その後は反発しています。東証REIT指数の反発により、平均分配金利回りは4月22日時点で、5.0%に低下しました【注2】。それでも、なお、魅力的な利回りと思います。

【注2】 平均分配金利回りの上昇・下落

REITの分配金利回りは、1株当たり分配金(会社予想)をREIT価格で割り、年率換算して算出。1株当たり分配金が変わらないまま、REIT価格が上昇すると、分配金利回りは低下する。一方、1株当たり分配金が変わらないまま、REIT価格が下落すると、分配金利回りは上昇する。

REITが日経平均よりも大きく下落する異常事態に

コロナ・ショックが起こり、東証REIT指数も、日経平均株価も急落しました。驚くことに、東証REIT指数の下落率が、日経平均の下落率よりも大きくなっています。

どちらもコロナ・ショックでダメージを受けていることは同じですが、一般的にはオフィスビルなどに投資するREITのダメージは、日本株全体が受けるダメージよりも、相対的に小さいと考えられます。にもかかわらず、東証REIT指数の方が大きく下げているのは、異常だと考えられます。それだけ、REITに投資する機関投資家の売りが、強引だったのではないでしょうか。

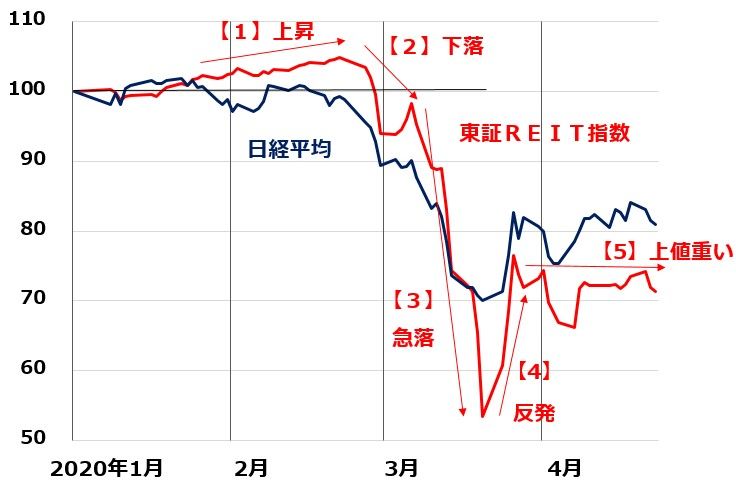

東証REIT指数と日経平均の年初来の推移比較:2019年末~20年4月22日

東証REIT指数の年初来の動きを振り返ります。グラフ中の【1】~【5】の動きを解説します。

【1】上昇

コロナ・ショックで日経平均がじりじり下げる中、REITは上昇。世界経済に不安が高まり、金利低下が進む中、利回りを求める投資家が、REITの組み入れを増やした。

【2】下落

新型コロナウイルスの感染が欧米にも拡大。世界的に株が急落。日経平均も急落する中、東証REIT指数も下落に転じる。ホテルREITなどに、コロナ・ショックによるマイナス影響が及ぶことが懸念される。

【3】急落

機関投資家の売りで急落。流動性が低いREIT市場に、一時に大量の売りが出たために、日経平均を上回る下げとなる。

【4】反発

急落により、分配金利回りが一時6.7%まで上昇したことに着目した投資家の買いで反発。

【5】上値重い

反発によって、平均分配利回りは、5%前後まで低下。コロナ・ショックで、ホテルREITや流通REITがダメージを受けていることが分かり、上値が重くなる。好調だった、オフィスREITも、コロナ・ショックの影響で、やや需給が緩む。

ここまで「REITとは何か」解説しないまま、市場動向を説明しました。次のページで、REITの基礎知識について、解説します。

不動産への小口投資を可能にしたREIT

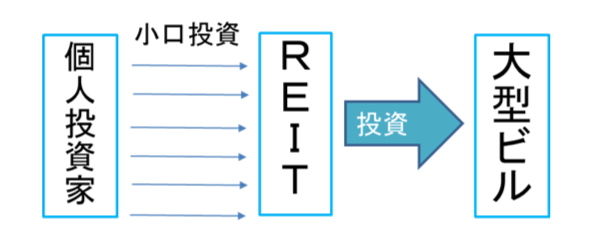

REITの仕組みをご存知ない方もいらっしゃると思いますので、基礎的なことを説明します。REITは、不動産への小口投資を可能にした投資商品です。

個人投資家が不動産に投資する場合、ワンルームマンションからアパート1棟までさまざまな投資対象がありますが、資金規模からおのずと直接投資できる対象は限られます。

REITを通じて投資すれば、都心一等地の大型ビルに投資することもできます<図A>。

<図A>REITを通じて大型物件に投資

一等地の大型ビルにテナントが集中し、競争力のないビルからテナントが流出する「不動産の二極化」が顕著にみられる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

ところが、REITが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。

REITの普及によって、状況が変わりました。今では、小口資金でも、REITを通じて、大型ビルに投資することもできるようになりました。REITは、証券取引所に上場されていて、一般の株式と同じように売り買いすることができます。最低売買単位での投資額は、10万円以下から100万円超までいろいろあります。

REITには、さまざまな種類がある

REITには、さまざまな種類があります。もともとは、不動産に投資するファンドだったのですが、近年は、利回りが稼げるさまざまなものに投資されています。純粋な不動産投資と言えないものも増えています。代表的な種類とファンドは、以下の通りです。

REIT種別と代表的ファンド、分配金利回りは4月22日時点の会社予想ベース

| コード | 銘柄名 | 主な投資対象 | 分配金利回り | 最低投資額 |

|---|---|---|---|---|

| 8951 | 日本ビルファンド投資法人 | オフィスビル | 3.4 | 631,000 |

| 8952 | ジャパンリアルエステイト投資法人 | オフィスビル | 3.6 | 580,000 |

| 3234 | 森ヒルズリート投資法人 | オフィスビル | 4.3 | 133,100 |

| 3226 | 日本アコモデーションファンド投資法人 | 住宅・マンション | 3.1 | 628,000 |

| 3281 | GLP投資法人 | 物流施設 | 4.2 | 125,400 |

| 8967 | 日本ロジスティクスファンド投資法人 | 物流施設 | 8.1 | 241,000 |

| 8953 | 日本リテールファンド投資法人 | 商業施設 | 8.0 | 112,600 |

| 3292 | イオンリート投資法人 | 商業施設 | 6.0 | 104,000 |

| 8963 | インヴィンシブル投資法人 | ホテル・リゾート施設 | 13.2 | 27,430 |

| 単位:【分配金利回り=% 年率:会社予想】 【最低投資額=円】 注:分配金利回りは4月22日時点の1口当たり分配金(会社予想)から計算。新型コロナの影響によって、今後、下方修正になることもある |

||||

この表を見る際に、1つ、重要な注意事項があります。分配金利回りは、あくまでも4月22日時点の会社予想ベースということです。これには、まだ、新型コロナウイルスによる業績への悪影響が反映されていません。

今後、新型コロナウイルスの影響による業績落ち込みで、分配金を引き下げるファンドが増える可能性があります。特に、ホテル・リゾート施設に投資するREIT、インヴィンシブル投資法人は、新型コロナによるダメージが大きく、分配金が引き下げられるのは、ほぼ確実です。したがって、分配金が引き下げられる前の、見かけ上の分配金利回りが高くても、信頼性が低いと考えます。

オフィスREITをコアに、レジデンシャル・物流・リテールREITに分散投資

REIT代表銘柄の分配金利回りをご覧いただくと、3%台から10%以上まで、幅広く分散していることが分かります。このような表を見ると、利回りの高いものほど有望で、利回りが相対的に低いものが魅力ないと考える方もいますが、そうではないことを強調しておきたいと思います。

一般的に、利回りが高いファンドほど、将来、分配金が引き下げられるリスクが高く、利回りが低いファンドほど、分配金が引き下げられるリスクが低いと言えます。十分な投資資金があるならば、利回りが高いファンドと低いファンドに、分散投資することが望ましいと思います。

REITに投資する場合、オフィスREITをコア(中核)として、望ましくは、レジデンシャル(住宅マンション)・物流・リテール(商業施設)REITに分散投資すべきと考えています。ホテルREITは、今は、投資を見合わせた方が良いと思います。

REIT種別の投資方針を以下に記載します。

◆オフィスREIT

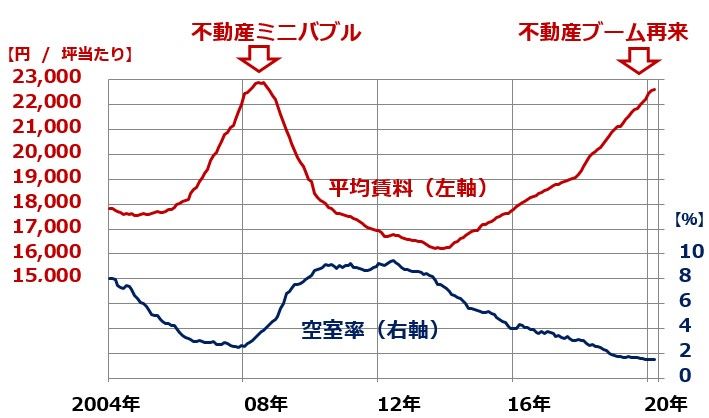

利回りが相対的に低くても、分配金の安定性で評価できるのが、オフィスREIT。コロナ・ショックが起こる前まで、都心の不動産は、需給がひっぱくし賃料の上昇が続いていました。以下の三鬼商事のデータからも分かります。

都心5区オフィスビルの賃料・空室率平均の推移:2004年1月~2020年3月

コロナ・ショックで、在宅勤務が増え、不動産需給はやや緩んできています。感染が終息しても、在宅勤務を取り入れる流れは変わらず、オフィス需要に構造的な下押し圧力となる可能性もあります。それでも、都心のオフィス需給が相対的に堅調であることには変わりありません。

このレポートで紹介している3つのオフィスREIT(日本ビルファンド・ジャパンリアルエステイト・森ヒルズリート)は、いずれも都心の一等地のオフィスビルに投資するファンドで、REIT投資のコアとして保有するのに適格と考えています。

日本ビルファンドは、三井不動産が運営する看板ファンドで、ジャパンリアルエステイトは、三菱地所が運営する看板ファンドです。森ヒルズリートは、森ビルの看板ファンドです。分配金利回りは、東証REITの平均分配金利回り、約5%より低いものの、長期投資のコアとして投資するに適格と判断しています。

不動産の利回りは、都心一等地が低く、地方にいくほど高くなります。都心のビルは、テナントが退出しても、立地が良く競争力があるので、すぐに代わりのテナントが入ります。ところが、地方都市のビルは、テナントが退出すると簡単には代わりのテナントが見つかりません。賃貸料の引き下げ圧力が働き易くなります。そうしたリスクを織り込んで価格がつくため、地方の不動産は相対的に利回りが高くなります。利回りが高いほど魅力的とはいえません。

◆レジデンシャル(住宅・マンション)REIT

マンション市況にやや過熱感があることに注意が必要です。ただし、住宅・マンションは固定賃料が多く、短期的にはコロナ・ショックの影響を受けにくいと言えます。

◆物流REIT

新型コロナ感染対策で一時的にコストがかさんで業績が弱含むリスクがあります。それでも、中長期にEコマース拡大による需要増の恩恵を受けるので、投資対象として有望と考えています。

◆リテール(商業施設)REIT

見かけ上の分配金利回りが高くても、信頼性が高いとは言えません。緊急事態宣言をうけたテナントの休業で、短期的にテナント料の減免が起こる可能性があります。減免しなくても、テナントの売上低下で、変動賃料が低下するリスクがあります。ただし、コロナ感染が終息に向かえば、競争力の高い商業施設のテナント収入は安定的と考えています。

◆ホテル(ホテル・リゾート施設)REIT

外国人観光客の減少による業績の悪化が大きく、分配金の引き下げがほぼ確実と予想されますので、今は投資を見合わせた方が良いと思います。

個別銘柄を選ぶのが大変な人は、東証REIT指数インデックスファンドへの投資が便利

今、REITに投資するならば、オフィスREITをコアとして、住宅マンション、物流施設、商業施設などに、分散投資すべきと思います。ただし、複数銘柄に分散投資するのには、まとまった投資資金が必要です。

小口資金で投資を始めたい方には、投資信託が便利です。ファンドによりますが、数万円単位から投資ができ、かつ、複数銘柄への分散投資ができます。とりあえず、東証REIT指数に連動するように設計されているインデックスファンドに投資するのも良いと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。