インカムゲインが再注目されている

皆さんもご承知のように今、新型コロナウイルスが世界に広がっています。各国政府は感染を抑え込むために外出禁止令を出しています。そのため、世界の経済は急速に冷え込んでいます。

米国では今、2020年第1四半期の決算発表シーズンが始まったばかりですが、「見通しが不透明過ぎて今年の売上高、EPSの予想が立てられない」としてガイダンスを引っ込める企業が続出しています。

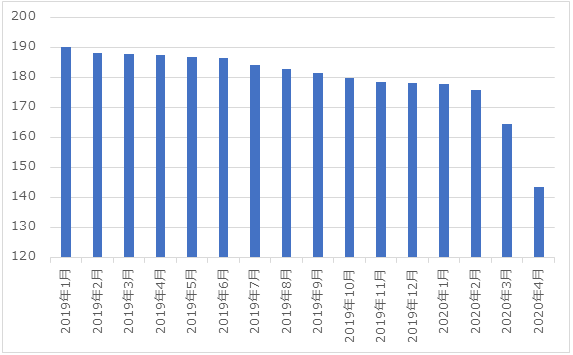

アナリストも自分がフォローしている銘柄の業績予想を次々に下方修正しており、米国を代表するS&P500種株価指数に採用された銘柄のコンセンサスEPS(1株あたり純利益)は、下のチャートのようにスルスルと下がってきています。

S&P500コンセンサスEPS予想推移

注:2020年通年予想

出所:ファクトセット

これはつまり「米国企業の利益が脅威にさらされている!」ということに他なりません。

こういうご時世だからこそ、株式の値上がり益狙いではなく、手堅く配当でインカムゲインを手に入れたいと考える保守的な投資家は多くなっていると思います。

そこで今日は魅力的な配当利回りの銘柄を紹介します。

配当の仕組み

その前に、株式配当というものがどういうふうに決まるのかを説明します。

企業が商品やサービスを販売して得た売上高から、もろもろのコストを差し引いた残りが純利益です。その純利益は「雨の日」に備える意味で会社の中に留保として蓄えておくことができます。あるいは一部を株主に還元することもできます。

後者の場合、それは株主に対し「ありがとう!」という感謝の気持ちを、現金で払い出すことによって示しているわけです。これが配当です。

利益から配当に回す割合が、配当性向

それでは一体、利益のいくらを配当に回す? この割合のことを配当性向といい、パーセンテージで表します。

配当性向には「こうでなくてはいけない」という決まりはありません。ただ一般に配当を出し始めて、いまだ何年も経ってない比較的若い企業の場合、配当性向は低く、老舗の、地位が確立した企業の場合、配当性向は高いです。

また、配当性向は業種によっても大きく異なります。

売り上げや利益が安定的に見込める産業の場合、一般に配当性向は高いのです。具体的な例として電力会社のような公益事業の場合、毎年安定した売り上げが見込まれます。そのような業種は低成長、もしくは無成長の産業である場合が多く、投資家を呼び込むためには高い配当利回りを提示する必要があります。そのような業種ではおのずと配当性向が高くなります。

それと対照的に、資本財などの景気に左右されやすい業種の場合、毎年の業績の浮き沈みが激しいので、配当性向をあまり高く設定し過ぎると、翌年、業績が悪くなったとき、減配を強いられるリスクがあります。

一般に減配は「とても悪いニュース!」と受け止められることが多く、経営者はなんとしてでも減配を避けなければいけません。つまり保守的な経営者はあまり性急に配当性向を引き上げないということです。

配当性向が低過ぎるのは経営者の努力が足りないという叱責の対象になりますが、かといって「高ければ高いほうがいい」という性質のものではないのです。むしろ、毎年無理なく楽勝で配当を継続できるような水準か? という点が重要だと思います。

高過ぎる配当利回りは減配・倒産リスクをはらむ

1株年間配当を株価で割り算し、それを100倍すれば配当利回りが求められます。

配当利回りは高いに越したことはないけれど、高すぎる配当利回りは減配リスクや倒産リスクをはらんでいます。

私のザックリとした目安としては、配当利回りで8%を超えるようなケースは倒産リスクを織り込んだ株だと言えます。そのような高過ぎる配当利回りとなっている株は敬遠してください。

むしろ配当利回りで3%から5%くらいの株が、リスク・リワード的にはいちばん魅力あるスイート・スポットのように思います。

それでは具体的に銘柄を見ることにしましょう。

オススメ米国高配当銘柄は?

米国高配当銘柄:コンソリデーテッド・エジソン

コンソリデーテッド・エジソン(ED)は「コン・エド」の愛称で親しまれているニューヨークを中心とした電力会社です。

これを書いている4月21日のザラバの時点での株価は83.45ドルです。

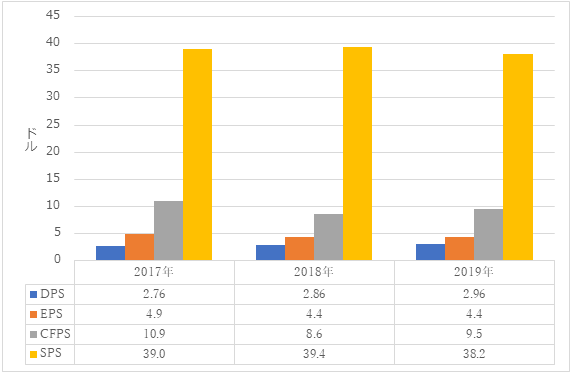

コンソリデーテッド・エジソンの1株当たり業績(年次報告書)

DPS:1株当たり配当

EPS:1株当たり純利益

CFPS:1株当たり営業キャッシュフロー

SPS:1株当たり売上高

同社の四半期配当は76セントで、年間に直した配当利回りは3.6%です。

2019年の配当性向は2.96÷4.4=67%でした。これは電力会社としては平均的な配当性向だと思います。同社の営業キャッシュフローは1株当たり純利益を大きく上回っており、安心感があります。減配リスクはほとんどないと言えると思います。

米国高配当銘柄:デューク・エナジー

デューク・エナジー(DUK)はノースカロライナ州シャーロットに本社を置く電力会社で、ノースカロライナ州の他にもフロリダ、オハイオなどで事業展開しています。

これを書いている4月21日ザラバの時点での株価は84.95ドルです。

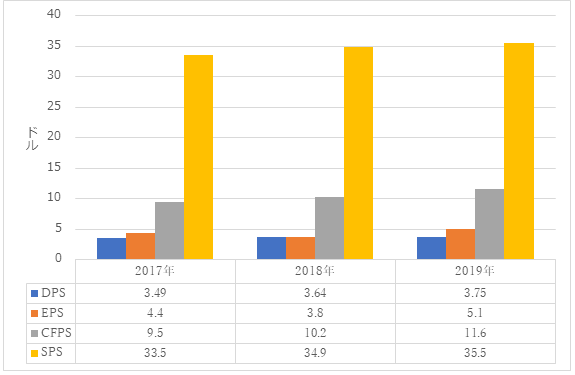

デューク・エナジーの1株当たり業績(年次報告書)

DPS:1株当たり配当

EPS:1株当たり純利益

CFPS:1株当たり営業キャッシュフロー

SPS:1株当たり売上高

同社の四半期配当は94.4セントです。年間に直すと3.78ドルとなり、配当利回りは4.4%になります。

同社の2019年の配当性向は3.75÷5.1=73.5%です。これは電力会社としては無理のない配当性向だと思います。

米国高配当銘柄:アッヴィ

アッヴィ(ABBV)はシカゴに本社を置く製薬会社です。C型肝炎、HIV(ヒト免疫不全ウイルス)、パーキンソン病などの治療薬を作っています。

これを書いている4月21日ザラバの株価は80.65ドルです。

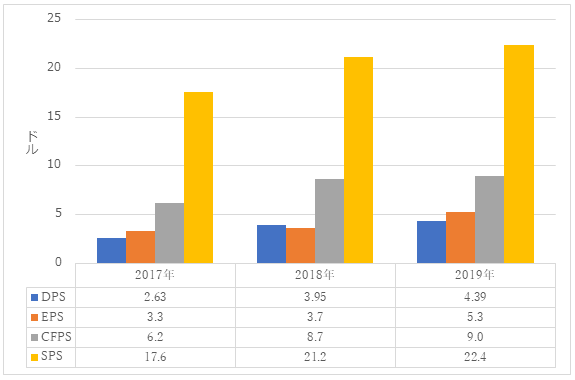

アッヴィの1株当たり業績(年次報告書)

DPS:1株当たり配当

EPS:1株当たり純利益

CFPS:1株当たり営業キャッシュフロー

SPS:1株当たり売上高

同社の四半期配当は1.18ドルで年間に直すと4.72ドルになります。配当利回りは5.9%になります。

2019年の配当性向は4.39÷5.3=82.8%でした。これはやや高いと思います。その半面、同社は営業キャッシュフローが潤沢であり、配当原資に困るようなことは当分予想されません。

米国高配当銘柄:ギリアド・サイエンシズ

ギリアド・サイエンシズ(GILD)はサンフランシスコ近郊に本社を置くバイオ企業です。

これを書いている4月21日ザラバの株価は79.93ドルです。

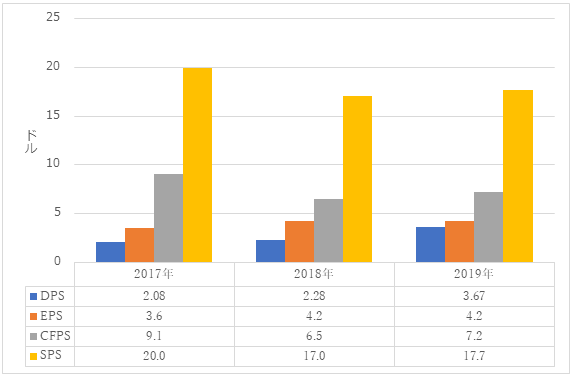

ギリアド・サイエンシズの1株当たり業績(年次報告書)

DPS:1株当たり配当

EPS:1株当たり純利益

CFPS:1株当たり営業キャッシュフロー

SPS:1株当たり売上高

同社の四半期配当は68セントで、年間では2.72ドルになります。配当利回りは3.4%です。

同社の2019年の配当性向は3.67÷4.2=87.4%で、これは高いものです。しかし、同社の場合も営業キャッシュフローは潤沢であり、当分配当の払い出しに困るような状況は起こらないと思います。

米国高配当銘柄:コカコーラ

コカコーラ(KO)はジョージア州アトランタに本社を置く清涼飲料の会社です。

これを書いている4月21日ザラバの株価は45.23ドルでした。

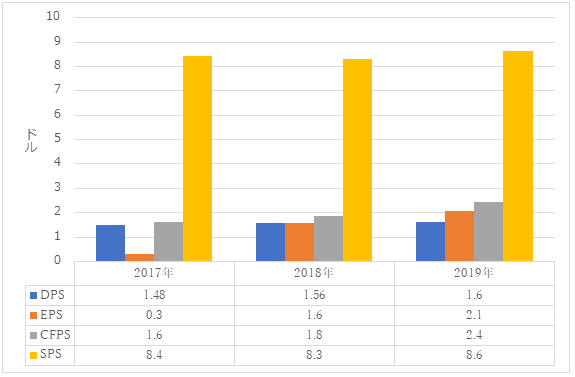

コカコーラの1株当たり業績(年次報告書)

DPS:1株当たり配当

EPS:1株当たり純利益

CFPS:1株当たり営業キャッシュフロー

SPS:1株当たり売上高

同社の四半期配当は41セントで、年間では1.64ドルです。配当利回りは3.6%になります。

2019年の配当性向は1.6÷2.1=76.2%です。これはやや高いようですが、同社のビジネスは景気にあまり左右されないので、リスクの心配はないと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。