現在、東京証券取引所における1日の平均売買代金*が最も多い株式(ETF含む)は「日経レバレッジ指数ETF(1570)」(野村アセットマネジメント)です。コロナ・ショックによる波乱相場で購入がかなり増加しました。

*直近100日間の取引所内取引における1日平均売買代金(2020年4月13日時点)

「レバレッジ型(ブル型)」指数とは、原指数(日経平均やS&P500など)の日々の変動率に一定の倍数をかける指数のため、大きな値動きとなるのが特徴です。

一方、指数が下がると、価格が上昇する「インバース(ベア)型」という商品もあります。原指数の日々の変動率に負の倍数をかける商品です。

レバレッジ型やインバース型ETFは、株式の信用取引や先物取引等に比べて取引を行うためのハードルが低く、日中にリアルタイムで売買できることから、個人投資家を中心に人気が高い商品となっています。

しかし、商品について誤解も生じているようです。ここでは特に日経レバレッジ指数ETF(1570)について問い合わせが多い2つのポイント(かい離)について説明します。

日経レバレッジ指数ETFを理解するための2つのポイント

ポイント1.中長期では、日経平均株価の騰落率の2倍と必ずしも連動しない

ポイント2.1日の動きでも日経平均株価の騰落率の2倍とかい離することがある

上記について次のページから説明します。

ポイント1.中長期では、日経平均株価の騰落率の2倍と必ずしも連動しない

日経レバレッジ指数ETF(1570)は、日経平均レバレッジ・インデックスの動きに連動することを目指して運用されています。日経平均レバレッジ・インデックスとは、日経平均株価の2倍の騰落率で指数が動くよう設計された指数ですが、あくまで「日々の騰落率の2倍」であり、複数日にわたる騰落率は必ずしも日経平均株価の2倍とはなりません。

そのため、日経平均レバレッジ・インデックスへの連動を目指す日経レバレッジ指数ETF(1570)の騰落率も、中長期では日経平均株価の騰落率の2倍とはなりません。特に、相場が上昇と下落を繰り返す環境においては、日経平均株価の騰落率の2倍を下回る可能性が高い点には留意が必要です。

この点については、以下で詳しく説明しているので、参考にして下さい。

売買ランキングの常連!レバレッジ(ブル)型ETF・インバース(ベア)型ETF

ポイント2.1日の動きでも、日経平均株価の騰落率の2倍とかい離することがある

次に、1日の動きで見ても、日経レバレッジ指数ETF(1570)の騰落率が、日経平均株価の騰落率の2倍とならないことがある理由について説明します。ここは、レバレッジ・インバース型ETFの商品性を理解する上で重要なポイントとなりますので具体的な事例を使って詳しく説明します。

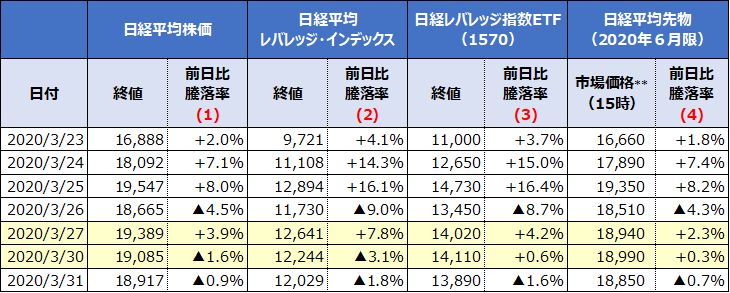

以下の【図1】では、日経平均株価、日経平均レバレッジ・インデックス、日経レバレッジ指数ETF(1570)、日経平均先物(2020年6月限)の終値と前日比の騰落率を並べています。(日経平均先物の価格は大阪証券取引所で15時15分まで取引されていますが、ここでは便宜上15時時点の市場価格を使っています。)

【図1】 各株価指数、ETF、株価指数先物の価格と騰落率の推移(2020/03/23~2020/3/31)

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

図から、日経平均レバレッジ・インデックスの騰落率(2)が日経平均株価の騰落率(1)の2倍と等しいことが確認できます。

次に、日経平均レバレッジ・インデックス(2)と日経レバレッジ指数ETF(3)の日々の騰落率を比べてみると、ほぼ近い騰落率となっているものの、3月27日と3月30日(黄色部分)においては、騰落率が大きく異なっています。

日経レバレッジ指数ETF(1570)は、日経平均レバレッジ・インデックスと連動することを目指して運用されているのに、なぜこのようなことが起こるのでしょうか?

理由1.日経レバレッジ指数ETFの運用は、主に日経平均先物で行っている

野村アセットの「日経レバレッジ指数ETF(1570)」は運用する際、日経平均株価を構成する現物株ではなく日経平均先物を使用しています。その理由は、ファンド内の運用資金の範囲内で2倍のリターンを出すためには、100%の買付資金が必要となる現物株で運用することは難しく、少ない証拠金でレバレッジ取引が可能な先物取引を使うことが適しているためです。

また、取引所で日経レバレッジ指数ETFのマーケットメイク(売り指値と買い指値による値付け)を行っている証券会社等も、日経平均先物の価格変動に合わせてETFの売り買いの気配を提示しており、結果として、日経レバレッジ指数ETFの取引所価格は、日経平均先物の影響を最も強く受けることとなります。

図1で日経レバレッジ指数ETFと日経平均先物の騰落率を比べてみると、日々の日経レバレッジ指数ETFの騰落率が日経平均先物の騰落率の2倍と近い数値となっていることが確認できるかと思います ※参考:【図1】(3)≒(4)×2倍。

理由2.取引所における投資家の売買需給による影響

日経レバレッジ指数ETF(1570)の取引所価格は日経平均先物に強く影響を受けるとご説明しましたが、実際には、日経平均株価、日経平均先物、日経レバレッジ指数ETFの間には裁定(価格の鞘寄せ)が働きますので、3者のうちいずれかだけが大きくかい離することはほとんどありません。

ただし、大引けなど裁定が働きづらく、投資家の需給による影響を強く受けるタイミングでは、3者の間で一時的にかい離が発生することがあります。

具体的に見てみましょう。

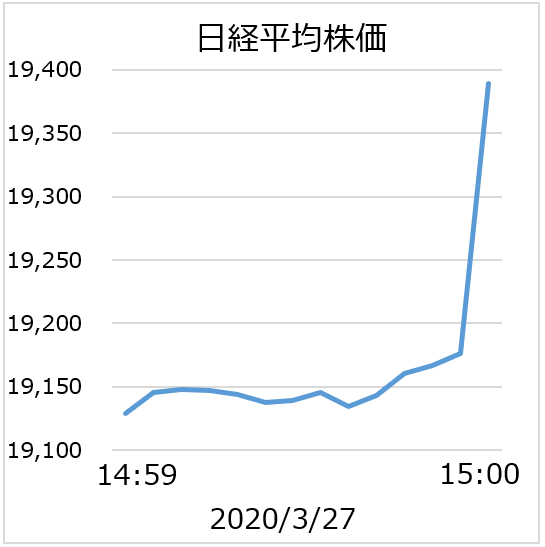

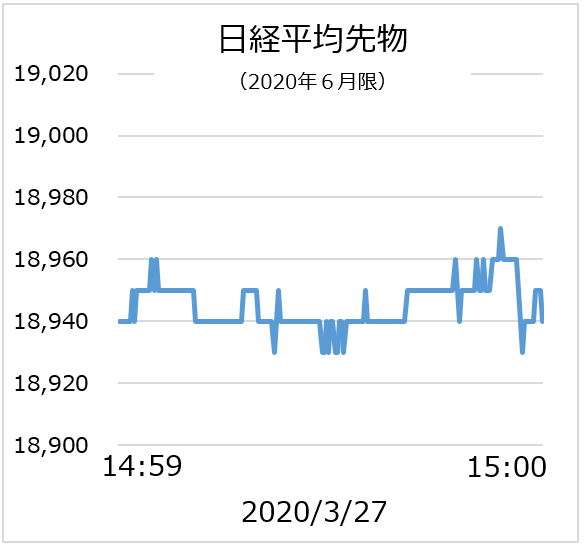

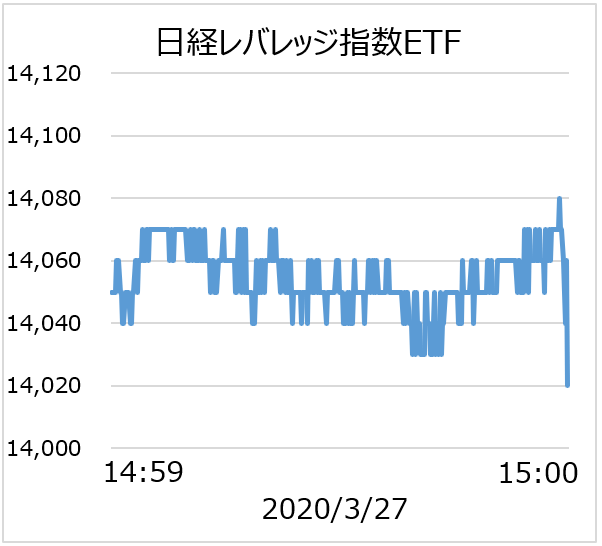

【図2】 2020年03月27日の14:59から大引けにかけての市場価格の推移

図2は2020年3月27日の14時59分から15時(大引け)にかけての日経平均株価、日経平均先物、日経レバレッジ指数ETFの市場価格の推移です。

この日は、3月期決算銘柄の権利付き最終売買日ということもあり、日経平均を含む多くの現物株式が大引けにかけて急騰しました。一方、日経平均先物と日経レバレッジ指数ETFは、大引けにかけてあまり大きな価格変化なく取引を終えています。

その結果、3月27日においては、日経平均株価を元に算出される日経平均レバレッジ・インデックスと日経レバレッジ指数ETFの騰落率に大きなかい離が出ることとなりました。※参考:【図1】(2)(3)

ただ、このかい離はあくまで一時的な価格の歪みであり、翌日の取引所における売買で収束することとなりますし、実際に3月30日の取引所では、日経平均株価は▲1.6%下落したにも関わらず、日経レバレッジ指数ETFは+0.6%の上昇となりました。

これが3月27日から3月30日にかけての日経平均レバレッジ・インデックスと日経レバレッジ指数ETFの騰落率のかい離の主な要因です。

このように取引所における投資家の売買需給による一時的なかい離が日々発生し得ることは、ETFを売買する上で留意する必要がありますが、このようなかい離は一定の期間で収束していくため、あまり大きな問題にはなりません。

理由3.日経レバレッジ指数ETFには、配当落ちによる下落の影響がない

2020年3月30日における日経平均レバレッジ・インデックスと日経レバレッジ指数ETFの騰落率のかい離には、実はもう一つ理由があります。※参考:【図1】(2)(3)

3月30日の日経平均は前日比▲1.6%の下落となっていますが、このうち▲0.8%分は配当落ち(約163円)による影響です。日経平均レバレッジ・インデックスは日経平均株価の騰落率の2倍と連動するように設計されていますので、このような配当落ちの影響を受けます。一方、日経レバレッジ指数ETFは日経平均先物で運用されており、6月満期の日経平均先物の価格は3月末の配当落ち後の価格を前提に取引されているため、配当落ちの影響がありません。3月30日の日経レバレッジ指数ETF(1570)と日経平均先物の騰落率(図1の3・4)を見ると、いずれも配当落ちの影響があった日経平均株価、日経平均レバレッジ・インデックスの騰落率(【図1】1・2)と連動していないことが確認できます。

以上の大きく3つの理由から、一日の動きで見た場合でも、日経レバレッジ指数ETF(1570)と日経平均株価の騰落率の2倍(日経平均レバレッジ・インデックス)との間にかい離が発生することがあります。

今回は、日経レバレッジ指数ETF(1570)を例としてご説明しましたが、野村アセットが運用する日経ダブルインバース指数ETF(1357)や日経インバ―ス指数ETF(1571)などのレバレッジ・インバース型ETFでは、基本的に株価指数先物を使用して運用を行っていますので、ETFの商品性の観点では同様に考えることができます。

ちなみに、野村アセットはETFの運用会社として、ETFの基準価額を日々算出、公表していますが、その際使用する株価指数先物の価格は、15時ではなく15時15分の清算価格となっている点にもご留意下さい(これは、取引所価格と基準価額が日々かい離する理由となります)。

最後に、レバレッジ・インバース型ETFは、ポイント1.でご説明したように、中長期では株価指数の±2倍のパフォーマンスを下回る可能性が高い特性を持つことから、一般的に中長期投資には向かず、比較的短期間の市場トレンドを捉える投資や保有株式のヘッジ等に向く金融商品です。商品性をご理解いただいた上でご検討いただければと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。