毎週金曜日夕方掲載

本レポートに掲載した銘柄:信越化学工業(4063)、SUMCO(3436)

1.シリコンウェハ業界の現状-2020年1-3月期がシリコンウェハ出荷の大底か-

今回は、シリコンウェハ業界の最近の動きを分析します。

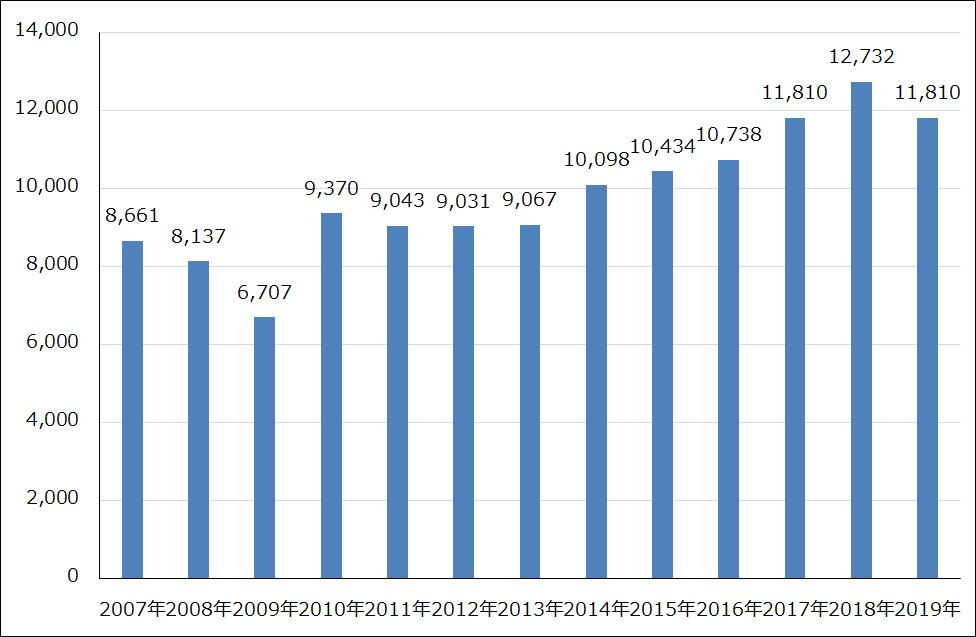

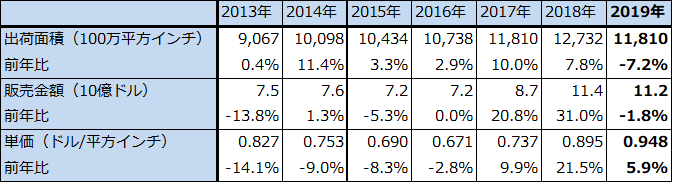

SEMI(国際半導体製造装置材料協会)によれば、2019年の半導体用シリコンウェハの世界出荷面積は、前年比7.2%減の118億1,000万平方インチとなりました。2013年にプラス転換して以来2018年までの6年間、半導体生産の伸びに従ってシリコンウェハの出荷数量も伸びてきましたが、2019年は減少に転じました。主にメモリ(DRAM、NAND型フラッシュメモリ)の生産数量の減少とメモリメーカーが持つウェハ在庫の在庫調整によると思われます。

2019年のウェハ単価は前年比5.9%増と上昇しました。2017年から信越化学工業、SUMCOなどが、需給ひっ迫に伴って長期契約価格を引き上げた効果が2019年も続きました。ただし、単価上昇率は需給ひっ迫度合いが大きかった2018年の21.5%増よりは小さくなりました。その結果、販売額は前年比1.8%減の112億ドルに止まりました。

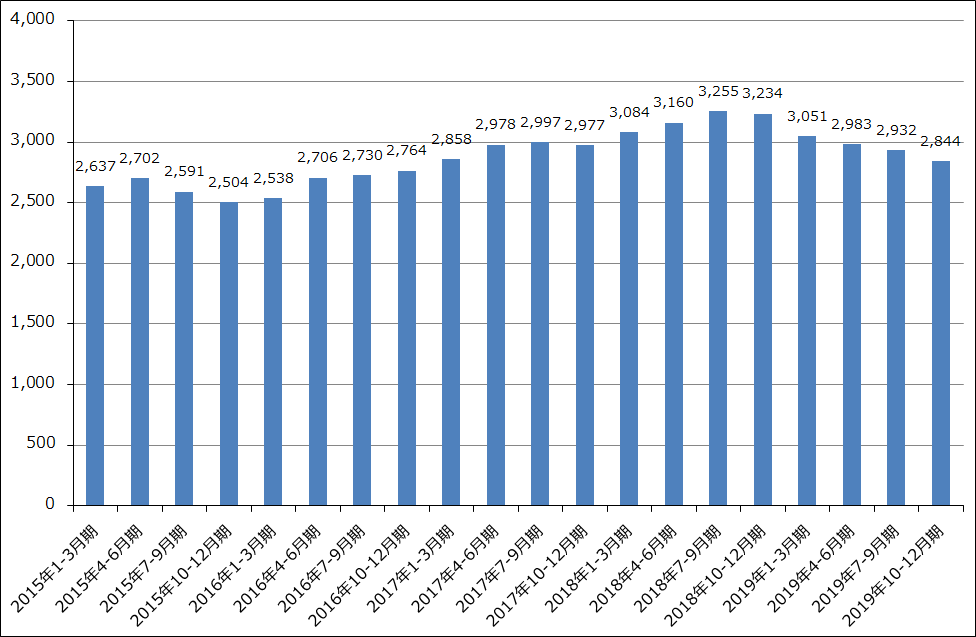

ウェハ出荷面積を四半期ベースでみると、2018年7-9月期の32億5,500万平方インチが前回ブームのピークでした(ちなみに、世界半導体出荷金額の前回ピークも2018年7-9月期です)。そこから、2019年10-12月期28億4,400万平方インチまで緩やかに減少してきました。出荷面積減少の要因の一つである大手メモリメーカーのウェハ在庫については、2019年10-12月期から減り始めているものの、まだ十分調整しきっていないもようなので、出荷面積は2020年1-3月期も2019年10-12月期比で減少すると思われます。また、新型コロナウイルスによる半導体生産の減少も予想されるため、これによる影響もあり得ます。ただし、このまま5Gが立ち上がるならば、2020年4-6月期または7-9月期からシリコンウェハ出荷面積は再び増加に転じると予想されます。

また、価格については、2020年も長期契約価格の引き上げが予想されるため、年率で数%ではありますが、上昇すると予想されます。四半期ごとに値決めがあるスポット価格は、2018年後半から下落しており、2019年に入って長期契約価格を下回ったもようです。そして、現在も下がり続けています。ただし、メモリメーカーのウェハ在庫調整終了が予想される2020年7-9月期かその前の4-6月期から上昇に転じる可能性があります。

グラフ1 半導体用シリコンウェハの世界出荷面積:暦年ベース

出所:SEMIより楽天証券作成

注:ノンポリッシュドウェハを含む

表1 半導体用シリコンウェハの世界出荷

注:ノンポリッシュドウェハを含む。

グラフ2 半導体用シリコンウェハの世界出荷面積:四半期ベース

出所:SEMIより楽天証券作成

注:ノンポリッシュドウェハを含む

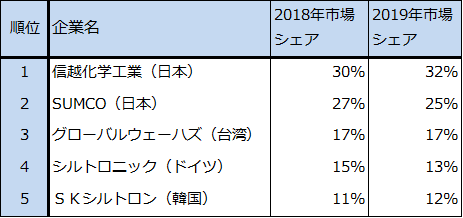

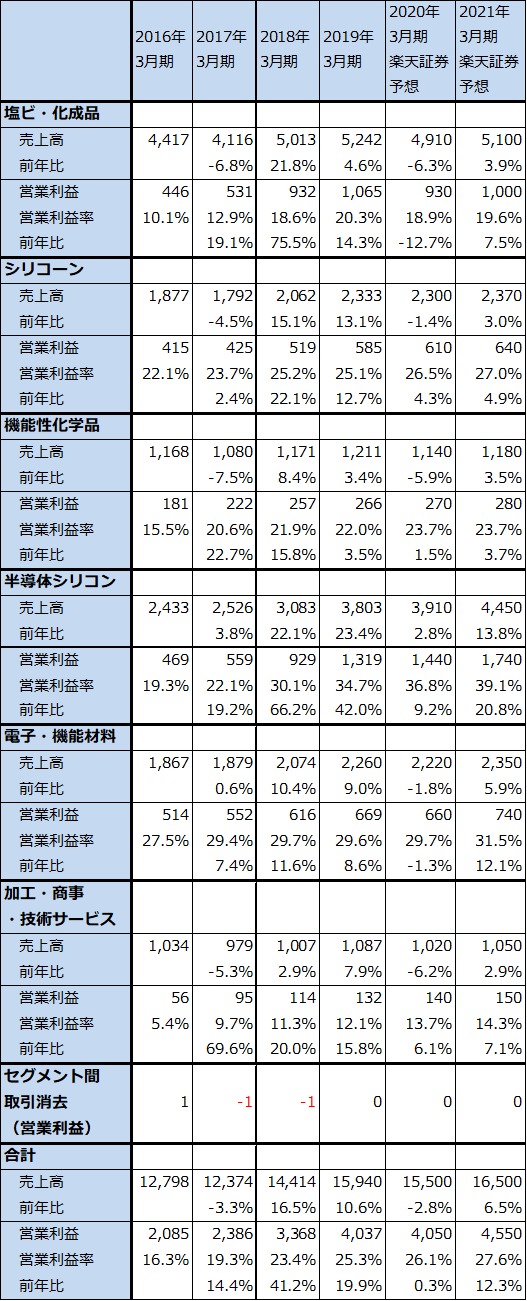

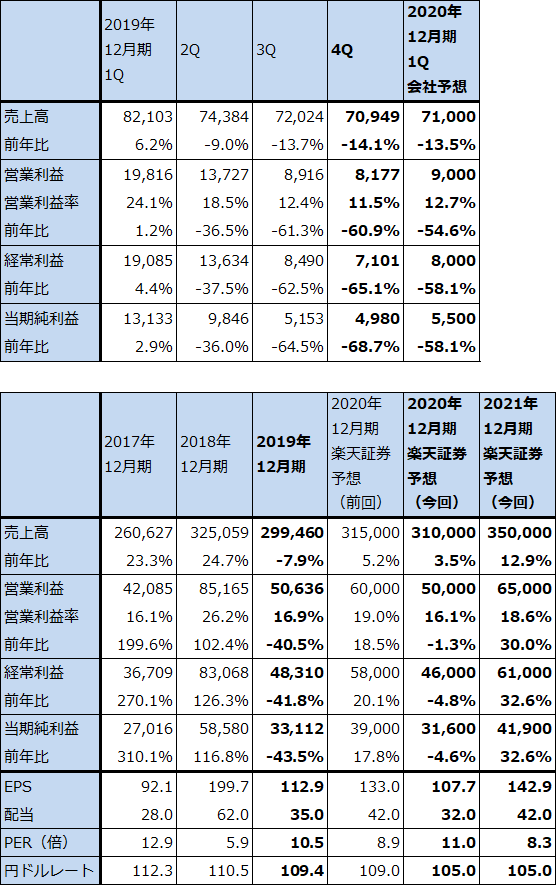

2.市場シェアの推移と微細化の進展による影響

シリコンウェハ業界の市場シェア(金額シェア)を表2に示します。2018年から2019年にかけて信越化学工業のシェアが伸びていますが、これは信越化学のウェハ販売面積の95%以上(主力の300ミリウェハの場合)が長期契約価格で販売されており、この長期契約価格は前回半導体ブームの最中に決まったもので、今のスポット価格よりも高いからです。また、継続的に設備投資を続けてきたため、ウェハ販売面積が継続的に伸びていることも要因です。

反対に市場シェアが落ちているSUMCOは、300ミリウェハの場合で販売面積の約20%をスポット価格で販売しているため、売上高が相対的に低くなっていると思われます。設備投資も信越化学に比べ遅れたため、昨年夏に能力増強が完了するまで、生産能力に余裕がありませんでした。

今後半導体の微細化の進展が、市場シェアの差を拡大させる可能性があります。今の7ナノから2020年量産開始の5ナノ、2022年から量産が予想される3ナノ、更にその先の2ナノ(2ナノが実現する場合、量産開始は2024~2025年?)に各々使われるシリコンウェハは順次規格(純度、成分など)が厳しくなっています。これらの最先端シリコンウェハを量産規模で供給する技術力があるのは、信越化学工業とSUMCOの2社と言われています。

設備投資については、現在はこの大手2社は既存工場の増強が主で工場新設までには至っていません。工場を新設するには減価償却費の増加を吸収するためにウェハ価格の大幅上昇が必要になります。5ナノが量産開始となり、5Gの普及に伴い5ナノCPU搭載のスマホの売れ行き好調が実現し、データセンター投資の増加とつながれば、シリコンウェハの需給ひっ迫→シリコンウェアの大幅値上げがありうる状況になり、その場合は、工場の新設が視野に入ってきます。

なお、新型コロナウイルスの影響については、今のところ中国政府が半導体産業の稼働を最優先しているため、シリコンウェハのような重要原材料の物流には支障はでていないもようです。

今後の問題は、新型コロナウイルスが世界経済(マクロ経済)にどう影響するかです。この点は不透明ですが、まず5Gは波及効果の大きい投資先であり、また、新型コロナウイルスの影響を考慮してもなお人口13億人を抱える中国市場は巨大で、アメリカと合わせて世界経済の牽引役となり得ると思われます。ただし、足元の各国の混乱を考慮に入れると、半導体セクターと半導体設備投資の成長トレンドが、これまで考えられてきたものよりも後ずれする可能性があることを考慮する必要があると思われます。

表2 半導体用シリコンウェハ業界の業界シェア

注:四捨五入のため合計が合わない場合がある。

3.注目銘柄

引き続き信越化学工業とSUMCOに注目したいと思います。信越化学工業については、金額シェアが上昇していること、微細化の進展によって、3位以下のメーカーを今以上に引き離すことも予想されるため、中長期投資に向いていると思われます。

SUMCOについては、シリコンウェハのスポット価格が2020年4-6月期または7-9月期に底打ちする気配なので、2020年12月期、2021年12月期の業績変化率に注目した投資を考えたいと思います。

リスクは、新型コロナウイルスによる世界経済の混乱に伴うものです。具体的には、今年9~10月に発売が予想される新型iPhoneの発売延期、5ナノ半導体の量産開始の延期、半導体設備投資の後ずれです。もし、このような事態になれば、シリコンウェハ市場の回復時期も後ずれすると思われます。ただし、新型iPhoneの発売延期や半導体設備投資の後ずれは、スマホメーカー間、半導体メーカー間の競争を考えると、これが起こっても6カ月程度と思われます。従って、信越化学工業、SUMCOの株価は、回復に時間がかかるとは思われますが、いずれは上昇に転じると思われます。

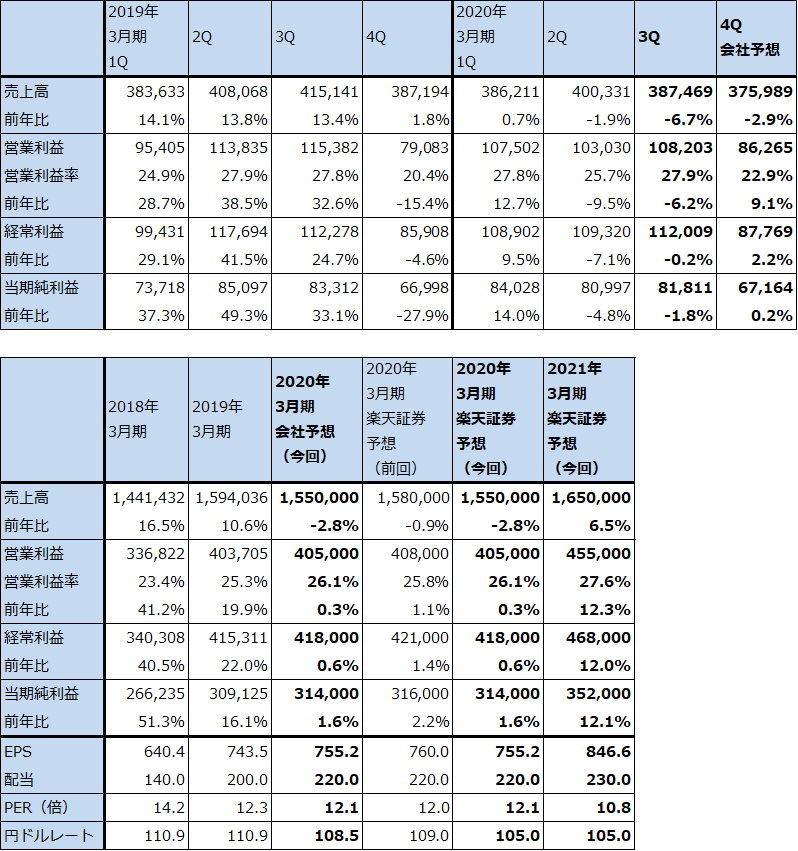

信越化学工業

1)2020年3月期3Qは、7%減収、6%営業減益

信越化学工業の2020年3月期3Q(2019年10-12月期)は、売上高3,874億6,900万円(前年比6.7%減)、営業利益1,082億300万円(同6.2%減)となりました。

今3Qは、セグメントとして最も営業利益が大きい半導体シリコン事業は、売上高992億円(前年比1.1%増)、営業利益376億円(同0.8%増)と前年比で横ばいでした。ロジック半導体向けは7ナノ半導体の生産好調、2020年から量産が始まる5ナノ半導体向けの出荷開始で順調だったようですが、メモリ向けはメモリ生産の調整、メモリメーカーのウェハ在庫の在庫調整の影響で不調だったもようです。

ただし、長期契約価格の上昇が数%ながら続いていること、ArF露光装置からEUV露光装置に露光装置が変化するとき、シリコンウェハの規格がグレードアップし単価が上昇すること(2019年から7ナノ世代の最先端ロジックと最先端DRAMの一部の製造ラインにEUV露光装置が導入されている。5ナノからは本格的に導入される見込み。なお、先週の楽天証券投資WEEKLY「特集:EUV露光装置が織り成す半導体革命」では、シリコンウェハにはEUV用はないと記述したが、実際には前世代のArF露光装置用とEUV露光装置用ではシリコンウェハの規格が異なる。お詫びして訂正します)、同じEUV露光装置用でも7ナノから5ナノに移行するときにシリコンウェハの規格(純度、成分など)がグレードアップし単価が上昇することなどから、営業利益は横ばいでした。

半導体シリコンの次に重要な塩ビ・化成品事業は、売上高1,196億円(前年比13.0%減)、営業利益255億円(同18.3%減)となりました。前4Qから減収減益が続いています。塩化ビニル、苛性ソーダともに、出荷数量はアメリカ、欧州、日本とも堅調でしたが、市況が軟化した影響を受けました。

その他の、シリコーン事業、機能性化学品、電子・機能材料事業も、一部製品の不調などから弱い動きでした。

表3 信越化学工業の業績

発行済み株数 415,764千株

時価総額 3,788,026百万円(2020/3/18)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

表4 信越化学工業のセグメント別業績:通期ベース

出所:会社資料より楽天証券作成。予想は楽天証券。

注:億円未満を切り捨てたため合計が合わない場合がある。

表5 信越化学工業のセグメント別業績:四半期ベース

出所:会社資料より楽天証券作成。

注:億円未満を切り捨てたため合計が合わない場合がある。

2)2020年3月期4Qは会社予想通りか

会社側は今3Q決算時に2020年3月期通期業績予想、売上高1兆5,500億円(前年比2.8%減)、営業利益4,050億円(同0.3%増)を維持しました。今4Q会社予想は、売上高3,760億円(同2.9%減)、営業利益863億円(同9.1%増)となりますが、これは実現する可能性が高くなっています。

まず、新型コロナウイルスの影響を見ると、光ファイバー用プリフォーム(光ファイバーの原料)の中国工場2カ所が操業を停止していますが、もともと採算の悪い事業なので全社に対する影響は出ていないもようです。その他の製品、各製品のサプライチェーン、半導体シリコン事業に対する影響も現時点ではないもようです。

新型コロナウイルスの問題は、今後、マクロ経済への影響として現れる可能性があるため、無視はできませんが、現時点では信越化学工業に対する影響はほとんどないもようです。

半導体シリコン事業は、ロジック向けは順調に伸びているもようですが、メモリ生産の回復が遅れているため、今4Qは今3Q比減収減益となりそうです。ただし前年比では、前4Qに設備投資の増加に伴う減価償却費の増加、業績好調を背景とした費用の前倒し支出があったため、今4Qは営業増益になると思われます。

また、塩ビ・化成品は塩ビの北米市況の上昇、電子・機能材料は、EUVレジストの出荷本格化などによって堅調な業績が予想されます。

3)2021年3月期は新型コロナウイルスのマクロ経済への影響が不透明要因

2021年3月期は、新型コロナウイルスの世界のマクロ経済への影響が不透明要因になります。この影響は、半導体シリコン、電子・機能材料よりも、一般景気に敏感な塩ビ・化成品、シリコーン、機能性化学品の各事業にネガティブに現れる可能性があります。

一方で、半導体シリコンにとっては、年央に予想されるメモリ在庫調整終了によるシリコンウェハ在庫調整の終了→メモリ向けウェハの増加、5ナノ生産本格化によるロジック向けウェハの増加、長期契約価格の上昇(ただし0~5%程度と思われる)、EUV露光装置用、5ナノ用ウェハの増加による単価上昇と、業績改善要因が期待できます。

2019年の長期契約比率は300ミリウェハで95%以上でしたが、2020年も95%以上、2021年は70%以上であり、今後は2021年の長期契約比率が上昇していくと思われます。現状ではスポット価格よりも長期契約価格が高いため、このことは、SUMCOのような同業他社よりも信越化学工業の営業利益率が高いことにつながっています。長期契約比率が低い200ミリ以下の不調というネガティブ要因はありますが(200ミリ以下の長期契約比率は2019年約70%、2020年はそれ以下)、半導体シリコン事業の業績は2021年3月期は改善に向かうと予想されます。

これらのことを総合して、楽天証券では2021年3月期を売上高1兆6,500億円(前年比6.5%増)、営業利益4,550億円(同12.3%増)と予想します。

ただし、前述のように、新型iPhoneの発売延期、5ナノ半導体の量産開始の延期、半導体設備投資の後ずれの可能性というリスクもあります。これらのリスクを考慮して、今後6~12カ月間の目標株価を前回の1万5,000円から1万3,000円に引き下げます。2021年3月期の楽天証券予想EPS 846.6円に想定PER15倍を当てはめました。株価上昇には時間がかかると思われますが、中長期投資の対象として投資妙味があると思われます。

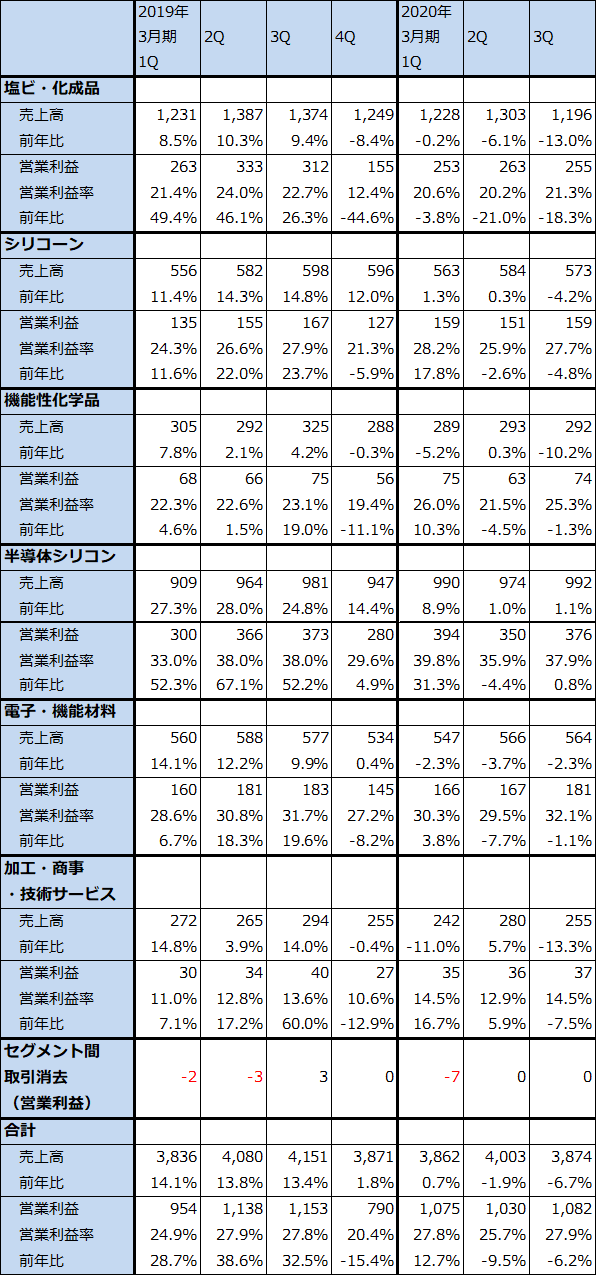

SUMCO

1)2019年12月期4Qは、14%減収、61%営業減益

SUMCOの2019年12月期4Q(2019年10-12月期)は、売上高709億4,900万円(前年比14.1%減)、営業利益81億7,700万円(同60.9%減)となりました。この結果、2019年12月期通期は、売上高2,994億6,000万円(同7.9%減)、営業利益506億3,600万円(同40.5%減)となりました。

ロジック向けは順調でしたが、メモリ向けは大手メモリメーカーのメモリ生産調整とウェハ在庫調整の影響を受けました。また、SUMCOの場合、連結ウェハ販売数量の約20%をスポット価格(四半期ごとに値決めする)で販売していますが、2018年後半からのメモリ生産調整によってシリコンウェハのスポット価格が下落したため、スポット価格で販売している分の採算が悪化しました。特に台湾の連結子会社のシリコンウェハメーカー、FORMOSA SUMCO TECHNOLOGY(FST、台湾プラスティックとの合弁会社、SUMCOの持ち分は46%)で販売しているシリコンウェハはほとんどがスポット価格で販売しているため、同社が大幅減益となったことも響きました。

表6 SUMCOの業績

発行済み株数 293,278千株

時価総額 347,241百万円(2020/3/18)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

2)2020年1-3月期からシリコンウェハの販売数量が増加へ

前述のようにシリコンウェハ業界全体では、数量面では2019年10-12月期から2020年1-3月期にかけて販売面積が減少する見込みですが、SUMCOの場合は、前4Q(2019年10-12月期)までのFSTの販売面積減少が大きかったため、その反動で2020年12月期1Q(2020年1-3月期)の販売面積が増えると思われます。

シリコンウェハのスポット価格はまだ下がっていますが、下がり方が緩やかになってきました。そのため、早ければ今2Q(4-6月期)に、遅くとも今3Q(7-9月期)に上昇に転じる可能性があります。

このため、四半期業績は2020年12月期1Q(2020年1-3月期)から緩やかに前期比増収増益に転換すると予想されます。会社予想では2020年12月期1Qは売上高710億円(前年比13.5%減)、営業利益90億円(同54.6%減)となる見込みです(会社予想は今1Qのみ開示されています)。前4Q(2019年10-12月期)比では売上高は横ばいで営業増益となります。実際には、長期契約価格が緩やかに上昇し、5ナノ用、EUV用ウェハが増加することによってその分の単価上昇が期待できるため、今1Qは会社予想を上回る可能性があります。

楽天証券では2020年12月期通期を、売上高3,100億円(同3.5%増)、営業利益500億円(同1.3%減)、2021年12月期を売上高3,500億円(同12.9%増)、営業利益650億円(同30.0%増)と予想します。スポット価格上昇が期待できる今2~3Qから本格的な業績回復が予想されます。

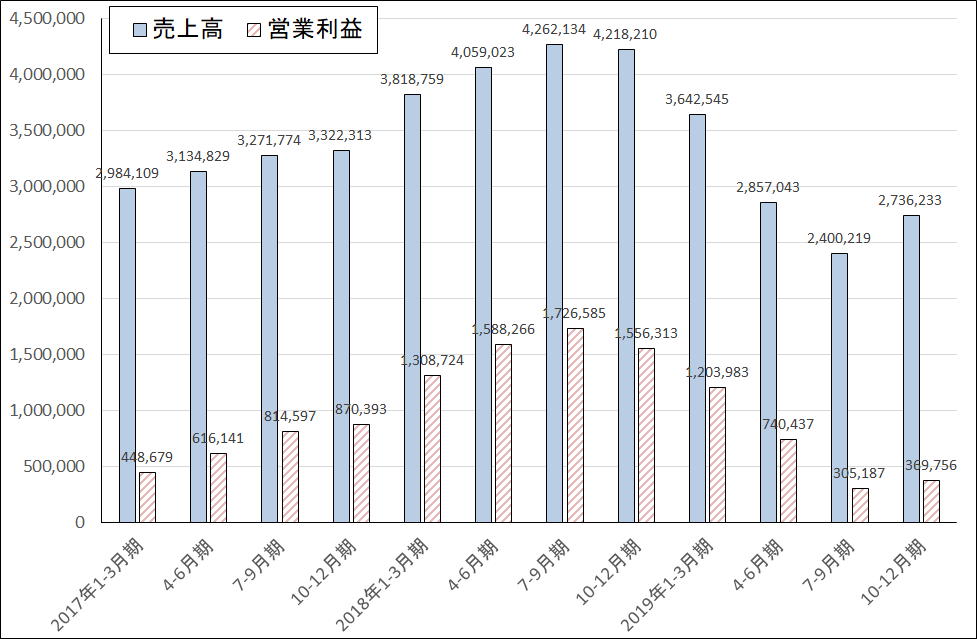

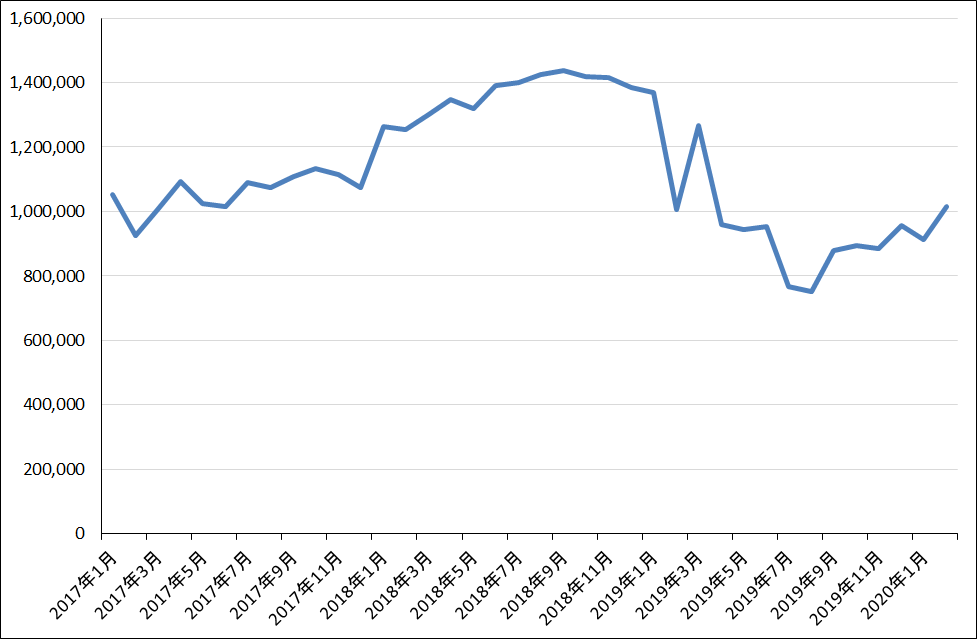

なお、FSTの業績と月次売上高の推移をグラフ3、4に示します。スポット価格が下がり続けているため、営業利益の回復傾向は鈍いですが、販売面積増加によって売上高は四半期では2019年7-9月期、月次では2019年8月を底として回復中です。スポット価格が底打ちすれば営業利益の本格回復が期待できるため、FSTとSUMCOの2020年4-6月期以降の業績変化に注目したいと思います。

3)目標株価を2,500円から1,500円に修正する。投資タイミングを探りたい。

SUMCOのリスクは、信越化学工業のリスクに加えて、シリコンウェハのスポット価格の回復が遅れることです。このリスクを考慮して、今後6~12カ月間の目標株価を前回の2,500円から1,500円に引き下げます。2020年12月期楽天証券予想EPS107.7円に想定PER15倍弱を当てはめました。当面は投資タイミングを探りたいと思います。

グラフ3 FORMOSA SUMCO TECHNOLOGYの四半期業績

出所:会社資料より楽天証券作成

グラフ4 FORMOSA SUMCO TECHNOLOGY(FST)の月次売上高

出所:FST資料より楽天証券作成

本レポートに掲載した銘柄:信越化学工業(4063)、SUMCO(3436)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。