信用取引の手法に「両建て」というものがあります。「両」という言葉の通り、同じ銘柄で信用買いと信用売りの両方を同時に行うことを指します。第19回で紹介した、「レシオ(比率)を使った信用取引の手法」も買い建てと売り建てを組み合わせたものですが、こちらは異なる2銘柄で行います。

両建てによって、株価がどちらに動いてもそれぞれの建玉の損益が相殺されることになりますが、では実際に両建てが行われるのはどのようなケースでしょうか?例としてよく採り上げられるのは、株価の値動きに中立なるという両建ての特性を活用した「ひとまず様子を見る」というものです。

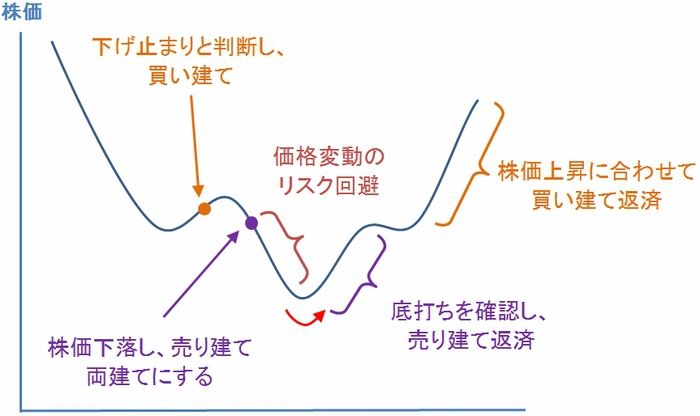

例えば、下落基調を辿っていた銘柄Aが下げ止まりを見せはじめ、「そろそろ底を打ったかも」と判断して反発を期待して買い建てを入れたものの、さらに下げ始めてしまった時に売り建てを行います。両建てにすることで、損失の拡大をヘッジするわけです。その後、株価がもう一段下落し、あらためて底打ち反転を確認したところで売建て玉を返済し、さらに株価が上昇したら最初の買い建玉を返済するというものです。

「両建て」を使った取引例

このように、リクツの上では両建てを上手に利用することのメリットはありそうです。とはいえ、「短期的にもう一段の下げはあっても株価は反発する」という相場の読みが必要であることと、「株価が底を打った後、売り建てを返済する判断とタイミングをどうするのか」というハードルがあります。

両建ては簡単に株価変動リスクを回避できる手段である一方、手仕舞いが意外と難しいという点には注意です。「これで本当に底を打った」と売り建玉を返済した後、さらに株価が下落してしまう可能性もあるわけですから、一気に売り建玉を返済するのではなく、反発の様子をうかがいながら、小刻みに建玉を返済するなどの工夫が必要になります。

実は、「両建ての両損」という相場格言があるように、両建ては投資家によって賛否が分かれているものでもあります。そもそも、最初に買い建てを行った時の読みが外れた時点で早々に損切りをし、いったん建玉ポジジョンをリセットしてから次回以降の取引で損失を取り戻したほうが良いのではというのが否定派の考え方です。そのため、ヘッジ(回避)という言葉に惑わされがちですが、本来、両建ては相場の先行きに迷いがある時に行うのではなく、ある程度の自信がある時に行うべきものと言えそうです。

≫≫1分でわかる信用取引23【信用取引のリスク】規制について

▼信用取引についてもっと知る

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。