確定申告は、個人投資家として知っておきたいポイントがたくさん。

本業はファイナンシャルプランナーであり、人気ブログ『かえるの気長な生活日記。』を運営する投資ブロガーの「かえるさん」こと尾上堅視さんに、個人投資家が知っておくべき確定申告テクニックを教えていただきました。(トウシル編集チーム)

<<個人投資家の確定申告テクニック【基礎編】投資で損をしたら?配当金を受け取ったら?

外国株式・海外ETFの配当への二重課税を申告しよう

外国税額控除制度

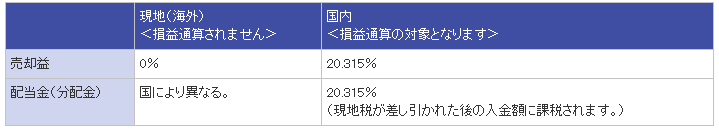

外国株式や海外ETF(上場投資信託)への投資環境はかなり整ってきています。特に特定口座の対応が進んだことで、「源泉徴収あり」を選択していれば、確定申告も不要になりました。海外株式の売却益は、原則、「租税条約」により外国では課税されません。しかし、配当金(分配金)は現地でも課税されているため、確定申告をしないと二重課税、つまり税金を支払いすぎていることになってしまいます。ただし、外国税額控除はご自身が払った所得税から還付される制度です。払った所得税がないと還付されないということになります。

ご覧のように、日本の証券会社で購入した海外株式、海外ETFの配当金(分配金)に関しては二重課税になっています。

しかし現地で差し引かれた税額は、「外国税額控除制度」を利用し確定申告することで、二重課税分の一部を控除することができます。

簡単に説明すると、投資家が受け取る米国株の配当の場合、現地で10%の税率が掛かっています。これを日本で受け取る場合、さらに20.315%が課税され、米国と日本で2段階、約30%の課税がされます。

しかし申告することにより、米国と日本での課税合計を、20.315%に抑えることができ、還付を受けることができます。そのために、確定申告を行うとき配当を「分離課税」か「総合課税」にする必要があります。

申告にあたって、「外国税額控除に関する明細書」を作成するため、一般的には証券会社の「年間取引報告書」や「支払通知書」の書類が必要となりますので、しっかりと保管しておきましょう。証券会社によっては支払通知書を受け取るのに申請が必要な場合があるので、届いていない場合には確認しましょう。

※NISA口座を通して購入した商品は、日本の利益・配当は非課税となっており、二重課税されていませんので還付を受けることはできません。

国内株式と外国株式の配当を損益通算するには

海外株式の売却益は、原則、外国では課税されません。

一方、配当金(分配金)は、現地で税金が徴収された後、国内に入金され、その金額を基準として、国内での税金が差し引かれます。この国内での課税分は、特定口座の損益通算の対象となりますが、現地で差し引かれた税額は損益通算の対象にはなりません。

※損益通算については「基礎編」で解説しています。

しかし、確定申告をして「申告分離課税」を選べば、国内株式と外国株の配当を損益通算することができます。

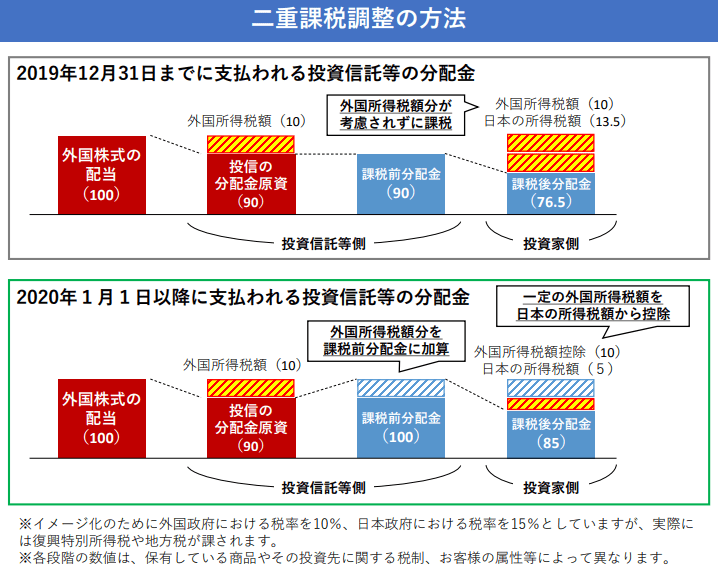

一部の投資信託などで二重課税調整制度がスタート

一部の投資信託ではありますが、海外に投資するETFや投資信託にも影響があったこの二重課税の問題が解消する見込みです。この影響により、投資信託からの分配金やETFからの配当額が増える場合があります。

日本証券業協会のサイトに詳しく解説されています。

これまで、お客様が証券会社等に開設している口座で保有する投資信託等について、外国株式への投資から得た利益が分配金に含まれている場合には、その投資信託等が外国において徴収された納税額(外国所得税額)と、お客様が受け取る分配金に対する所得税等で、二重に課税が行われている状態にありました。

これについて、証券業界は改善を要望していたところ、2020年1月1日より外国所得税額を考慮して所得税等が課されることとなりましたので、制度の概要についてご案内いたします。

なお、この二重課税調整措置について、お客様で必要な手続きはなく、2020年1月1日以降に支払われる投資信託等の分配金に対して、自動的に適用されます。

出所:投資信託等の二重課税調整制度開始のご案内(日本証券業協会)

外国株式や海外ETF(株式数比例配分方式以外)では、申告することで二重課税を解消できましたが、株式数比例配分方式のETFや公募投資信託では、この二重課税を解消できませんでした。しかし、今回の改正で二重課税の解消だけではなく、その手間を販売会社側で対応してくれることになります。かなりのメリットになるかと思います。

ただし、分配金が出ていない投資信託では、二重課税の状況になっていません(日本での課税が行われていない)ので、すべて商品がこの影響を受けることはありません。

老後でも確定申告をした方がいい場合とは?

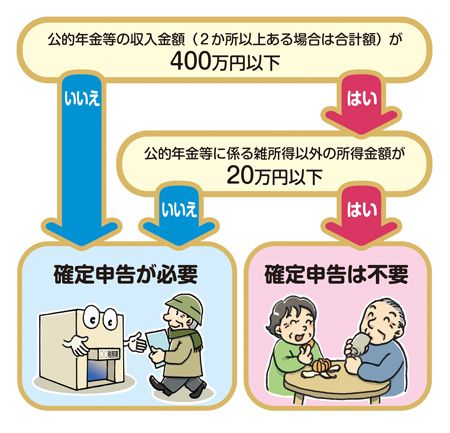

公的年金等を受け取られていても確定申告で税金が戻ってくる場合があります。

公的年金等の収入金額が400万円以下で、かつ、公的年金等に係る雑所得以外の各種の所得金額が20万円以下である場合には、確定申告は必要ありません。ですから、国民年金・厚生年金だけで生活している多くの方は確定申告をする必要はありません。

年金受給者で確定申告が必要な人、不要な人

しかし、控除を受けることによって、所得税が還付される場合があります。以下に当てはまる方は確定申告を検討してみてください。

- 【社会保険料控除】

国民健康保険料、介護保険料の支払いがあれば、その保険料全額が所得控除の対象となります。

- 【生命保険料控除、地震保険料控除】

生命保険料や地震保険料の支払いがあれば、限度額はございますが、所得控除の対象となります。

- 【医療費控除】

病院での入院代、診察代、薬代など医療費の自己負担が10万円以上(または所得の5%以上)かかった人、もしくはセルフメディケーション税制(特定の医薬品購入に対しての所得控除制度)を受けられる方。

その他にも、【寄付金控除】【住宅ローン控除】などがあります。

被災された方への優遇措置、「雑損控除」or「災害減免法による所得税の軽減免除」

2019年は台風や大雨など風水害の被害を受けられた方が多い年だったかと思います。

被災された方への負担を抑えるための制度として、「雑損控除」もしくは「災害減免法による所得税の軽減免除」があります。

どちらかを選択して確定申告を行うことで、所得税の還付を受けることができます。

雑損控除

一つ目は、「雑損控除」です。

社会保険料などと同じく所得控除として認められます。ご自身の資産が損害を受け、保険金額などで賄い切れなかった場合は損害額を所得から控除することができるという制度です。

災害減免法による所得税の軽減免除

二つ目は「災害減免法による所得税の軽減免除」です。

こちらは所得税が免除もしくは2分の1、4分の1と軽減されるので、効果は大きいのですが、所得額の制限があります。所得が1,000万円超の人には適用されないので、その場合は、「雑損控除」を使うしかありません。

災害減免法により軽減または免除される所得税の額の表

| 所得の合計額 | 軽減・免除される所得税額 |

| 500万円以下 | 所得税の額の全額 |

| 500万円超~750万円以下 | 所得税の額の2分の1 |

| 750万円超~1,000万円以下 | 所得税の額の4分の1 |

多くの自治体で、被災された方への相談会などをしていますので、不明な点がある場合は、聞きに行かれるのが良いかと思います。

公的支援の手続きや保険請求の手続きのために、町の発行する証明書が必要になる場合がありますので、「罹災証明書」または「被災証明書」を発行してもらっておきましょう。

ちなみに雑損控除を選択して確定申告を行った場合は、住民税においても雑損控除が適用され軽減されます。

しかし災害減免法による軽減免除は、所得税には適用されますが住民税には適用されませんので、別途住民税の申告により雑損控除の申告も行った方が良いかと思います。

これまでいくつかの方法をご案内しましたが、難しい場合は税理士に確認、依頼するのが賢い方法です。

申告、提出したからといって、それで終わりではありません。間違っていれば修正が必要になりますし、場合によっては、還付が少なくなってしまったり、納税が必要になる場合もありますのでご注意ください。

<<個人投資家の確定申告テクニック【基礎編】投資で損をしたら?配当金を受け取ったら?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。