前回の連載で、「すぐ使わないお金」(ただし、場合によっては、すぐ使うかもしれないお金)は、「リスク性資産と安全資産をミックスした「バランス運用の金融商品」に投資することをお勧めします。」と書きました。そこで、今回は、バランス運用の金融商品について書きたいと思います。

バランス運用とは何か?

まずバランス運用の金融商品の話に入る前に、「バランス運用」とは何かをご説明します。バランス運用とは、簡単に説明すると、以下の条件を満たす運用のことを言います。

(1)特定の資産に偏らず、複数資産に分散投資する

(2)ポートフォリオの価格のブレを一定の目標水準に抑制することを目指す

(3)(1)、(2)を満たしつつ、なるべく高いリターンを追求する

どのように運用するのか?

上記でバランス運用の条件を書きましたが、あくまで一般的なものです。

前回から取り上げている「すぐ使わないお金」(ただし、場合によっては、すぐ使うかもしれないお金)の運用について、筆者がお勧めするバランス運用は、もう少し条件が厳しくなります。

具体的には、上記(1)について、投資対象として、「リスク性資産と安全資産の両方を必ず入れる」こととします。複数資産に投資していても、リスク性資産だけ、安全資産だけというものは、ダメということです。なお、上記(2)、(3)の条件は変わりません。

リスク性資産と安全資産の両方に投資をする理由は、値動きの違うものを入れることで、ポートフォリオ全体の価格のブレを一定範囲に極力抑えることができるためです。これまでの連載を思い出していただきたいのですが、リスク性資産と安全資産は、以下のように相反する特徴を持っています。

ここで、以下のチャートをご覧下さい。

リスク性資産(先進国株式、為替ヘッジなし)、安全資産(先進国国債、為替ヘッジあり)、及びそれらを30:70で組み合わせたものの価格と1年間リターンの推移を表示しています。

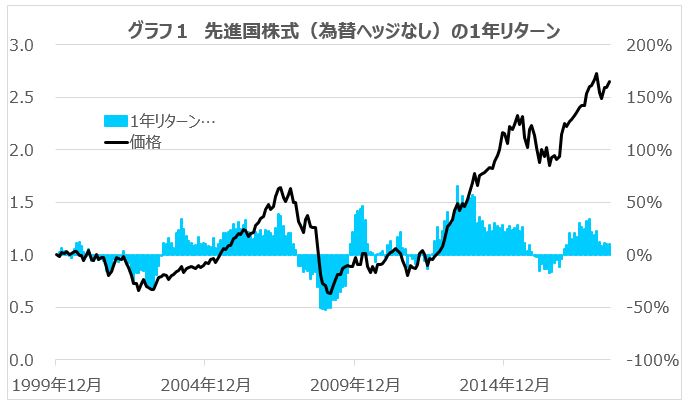

「先進国株式、為替ヘッジなし」に投資した場合(1999年12月~2018年6月)

最終的に価格は、スタート時点1の2.6倍を超える水準にもなります。しかし、運用期間中の1年間リターンは、最悪で▲50%にも達します。

注:1999年12月末=1.0

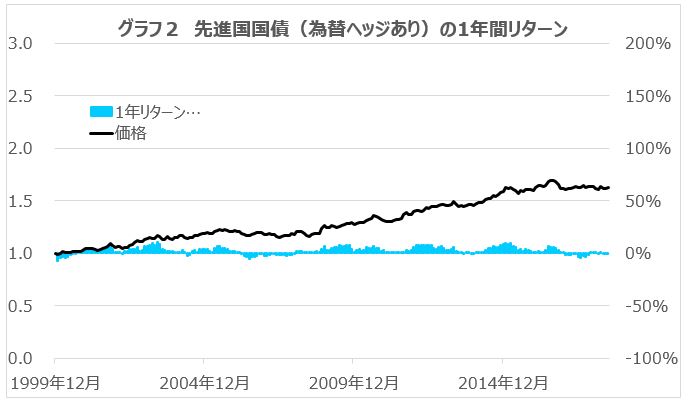

「先進国国債、為替ヘッジあり」に投資した場合(1999年12月~2018年6月)

最終的な価格はスタート時点1の1.6倍程度に止まります。1年間リターンは、最悪でも▲7%に止まりますが、最大でも+10%程度にしかなりません。

注:1999年12月末=1.0

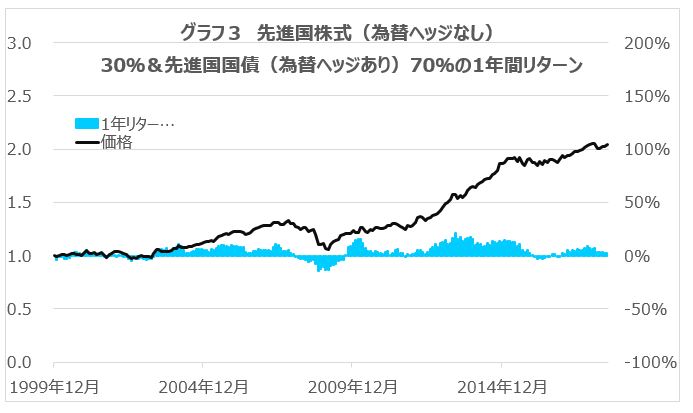

「先進国株式、為替ヘッジなし」30%、先進国国債(為替ヘッジあり)70%を組み合わせて投資した場合(1999年12月~2018年6月)

最終的な価格は、スタート時点1の2倍を超えます。また1年間リターンは、最大で+21%に達する一方、最悪でも▲14%に止まります。

注:1999年12月末=1.0

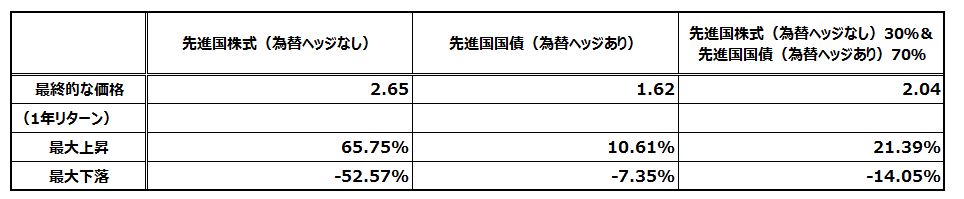

まとめると、下表のようになります。先進国株式(為替ヘッジなし)は最終的な価格は最も高くなっていますが、運用期間中の1年間の最大下落が▲50%を超え、精神的に耐え切れず、損切りの売却をしてしまう可能性があります。

また先進国国債(為替ヘッジあり)は、上がっても下がっても値動きは小さめで、

最終的なリターンは小さくなっています。

あまり大きく下がらず、最終的に価格がまずまず高くなっているのは、先進国株式(為替ヘッジなし)30%、先進国国債(為替ヘッジあり)70%を組み合わせたものです。リスク性資産である先進国株式(為替ヘッジなし)と安全資産である先進国国債(為替ヘッジあり)は、値上がりしやすいタイミングと値下がりしやすいタイミングが異なり、互いに下落の影響を相殺し合うため、組み合わせると下落幅は小さめ、リターンは高めになっています。これこそがバランス運用と言えます。

どんな金融商品があるのか?

では、具体的な金融商品の話に移りましょう。

バランス運用の金融商品は、筆者が思いつく限りでは、「バランス型の投資信託」、「ファンドラップ」、「ロボアドバイザー」です。

これらの商品には、多くの場合、顧客の受け入れられるリスクの大きさ(我慢できる価格変動の大きさ)に応じ、大きく分けて、「積極型」、「中立型」、「安定型」のコースがあります。

- 積極型・・・ハイリスク・ハイリターン

- 中立型・・・ミドルリスク・ミドルリターン

- 安定型・・・ローリスク・ローリターン

受け入れられるリスクの大きさ次第なので、一概にどれがいい、どれが悪いとは言えませんが、今回検討している「すぐ使わないお金」(ただし、場合によっては、すぐ使うかもしれないお金)を運用するにあたっては、あまり元本を大きく割り込むリスクは取れませんので、上記の場合、2または3が投資対象になると思います。

なお、投資する場合は、毎月一定のタイミングで同じ金額を投資し続けることをお勧めします。そうすることで、一定の期間が経過した後は、あまり元本を割り込む心配をすることなく、銀行預金を上回るリターンを上げられる可能性が高まります。

では、最後に投資する場合の注意点を二つご説明します。

その1:投資する商品の目標リターンと投資するときにかかる総コストのバランス

投資する商品は、「バランス型の投資信託」、「ファンドラップ」、「ロボアドバイザー」の2中立型(ミドルリスク・ミドルリターン)、3安定型(ローリスク・ローリターン)であれば、特別にどれがいいということは言えません。

ただ投資する商品の目標リターンが、投資するときにかかる総コストを下回るものには、投資してはいけません。それは、以下のように、投資する前から最終的なリターンがマイナスになることが想定されているということだからです。また当たり前ですが、投資する商品の目標リターンが総コストを上回れば、上回るほど、望ましいと言えます。

投資する商品の目標リターン、及び投資するときにかかる総コストは、「バランス型の投資信託」、「ファンドラップ」、「ロボアドバイザー」のいずれも販売会社や運用会社に問い合わせれば、確認することができます。

その2:投資対象

投資対象がリスク性資産、安全資産の両方を含んでいるかをチェックします。バランス運用では、多くの資産を投資対象とするケースが多いので、そんなのチェックできないと思われるかもしれませんが、簡単な方法があります。

具体的には、安全資産である先進国国債(為替ヘッジあり)が投資対象に含まれているかを確認します。もし含まれていなければ、バランス運用の商品として、投資することをお勧めできません。(金融商品では、先進国国債(為替ヘッジあり)の表記方法は複数ありますが、「先進国国債(為替ヘッジあり)、外国証券(為替ヘッジあり)、海外債券(為替ヘッジあり)」などと書かれている場合は、通常、先進国国債(為替ヘッジあり)を含んでいます。)

国内債券(日本国債)も安全資産と説明していたではないか、日本国債が入っていれば、先進国国債(為替ヘッジあり)はなくてもいいのではないか、と思われるかもしれませんが、日本国債の現状の値動きは、日銀がどれだけ買うかで大勢が決まってしまいます。そのため、日本国債が安全資産として、株式等のリスク性資産と異なる値動きを十分してくれるか、筆者はやや怪しいと感じています。そのため、投資対象に日本国債が入っていたとしても、先進国国債(為替ヘッジあり)が入っているべきと考えています。

なお、先進国国債でも為替ヘッジなしでは、ダメです。これまで何度も書いてきましたが、為替変動の影響を受けますと、債券でも安全資産ではなく、リスク性資産になってしまいます。

基本的に投資対象に為替変動リスクを避けるための為替ヘッジがまったくされていない金融商品は投資対象として、筆者はお勧めできません。

次回は、前回の連載で書きました「長期間、10年以上使うことがないお金」の運用について書きたいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。