おさらい

前回までに、投資対象には、価格変動が大きいリスク性資産と小さい安全資産があることをご説明してきました。今回からは、それらをどう使って上手に投資し、自分自身の金融資産を運用していくかについて、説明していきたいと思います。

最初に断っておきますが、これから書くのは、筆者がお勧めするお金の運用方法です。他の方法もありますので、その点をご理解の上、お読み下さい。

お金を用途別に分類しましょう

投資を始める前に、ご自身の金融資産を用途別に分類しましょう。

具体的には、以下の3つに分類をします。

(1)すぐ使うお金

(2)すぐ使わないお金(ただし、場合によっては、すぐ使うかもしれないお金)

(3)当面使わないお金

具体的なケースで説明したほうが分かりやすいので、例を挙げていきます。

例えば、300万円の銀行預金があり、かつ毎月2万円の貯金+ボーナス時24万円の貯金をしているとします。

上記(1)の「すぐ使うお金」は、いつでも現金として使える必要があるお金です。今後半年ぐらいで使うことが想定される金額をまず考えます。

(2)の「すぐ使わないお金」(ただし、場合によっては、すぐ使うかもしれないお金)は、投資して少しぐらい元本割れが起きても我慢できるが、すぐ現金化できないといけないお金です。

(3)は、長期間、10年以上使うことがないお金です。つまり長期間の投資が可能で将来に備えて投資に振り向けることが可能なお金です。

具体的にどうやって運用する?

では、ここから、具体的な運用方法について説明していきます。

(1)の「すぐ使うお金」は、銀行預金にします。銀行預金は安全資産であり、いつでも元本割れせず、自由に引き出せる可能性が最も高い金融商品です。

次に、(2)の「すぐ使わないお金」(ただし、場合によっては、すぐ使うかもしれないお金)ですが、このお金は金利がほぼゼロの銀行預金で運用していては、もったいないお金です。なぜなら、必要になったときに現金化できればいいお金で、元本が減るリスクを取ってはいけないお金ではないからです。

どうせなら、リスクを取って、銀行預金よりは高いリターンを狙うべきです。ただし、いざというときには、現金化して使うお金ですから、当初元本を大きく減らすような投資ではダメです。そのため、この場合は、リスク性資産と安全資産をミックスした「バランス運用の金融商品」に投資することをお勧めします。(※バランス運用の金融商品については、次回以降、ご説明します。)

投資の仕方としては、一括してまとまった金額を投資するのではなく、毎月2万円ずつ積立投資をしていくことをお勧めします。少しずつ銀行預金から投資商品にシフトさせていくわけです。

最後に、(3)の「長期間、10年以上使うことがないお金」です。このお金は、長期間使わないお金ですので、積極的にリスクを取って高いリターンを狙う投資を行うのにふさわしいお金です。具体的には、リスク性資産、中でも先進国株式に為替ヘッジを付けないで、毎月2万円積立投資することをお勧めします。

これまでも何度も書いてきましたが、株式や投資信託に積立投資するとすれば、価格が安いときにたくさんの数量を買い、価格が高いときには少ない数量を買うので、平均の買い付け単価が時価に対して抑制され、プラスリターンが得られる確率が高くなります。時間がたっぷりありますし、一時的な価格変動は一切無視し、ひたすら積立投資を継続します。

長期の積立投資をするのであれば、思いっきりリスクを取るハイリスク・ハイリターンのリスク性資産に投資すべきです。ただし、新興国の株式は過去大きな経済危機が起きたときの価格下落は凄まじく大きいため、積立投資をしていても精神的に耐えられず、途中で売却してしまうリスクがあります。そのため先進国株式に投資をします。なお、為替については、先進国株式への投資であれば、米ドルやユーロを中心とする先進国通貨の価格変動リスクを取ることとなりますが、新興国通貨のような暴落が発生することは考えにくいため、為替ヘッジなしで投資をします。

シミュレーションを見てみましょう

ここまでの説明を踏まえ、300万円を運用した場合のシミュレーションを見てみましょう。条件は以下のとおりです。

(条件)

- スタート日:2001年12月末

- 直 近 日:2018年6月末

- スタート時点の預金残高:300万円

- 毎月の給料からの預金積立:2万円

- ボーナス時の預金積立:24万円(毎月6月と12月の年2回×12万円)

- 積立投資:バランスファンド、外国株式ファンドにそれぞれ毎月末2万円を積立投資 (※積立投資で使用しなかったお金は、全額預金で運用)

3つの投資方法の比較

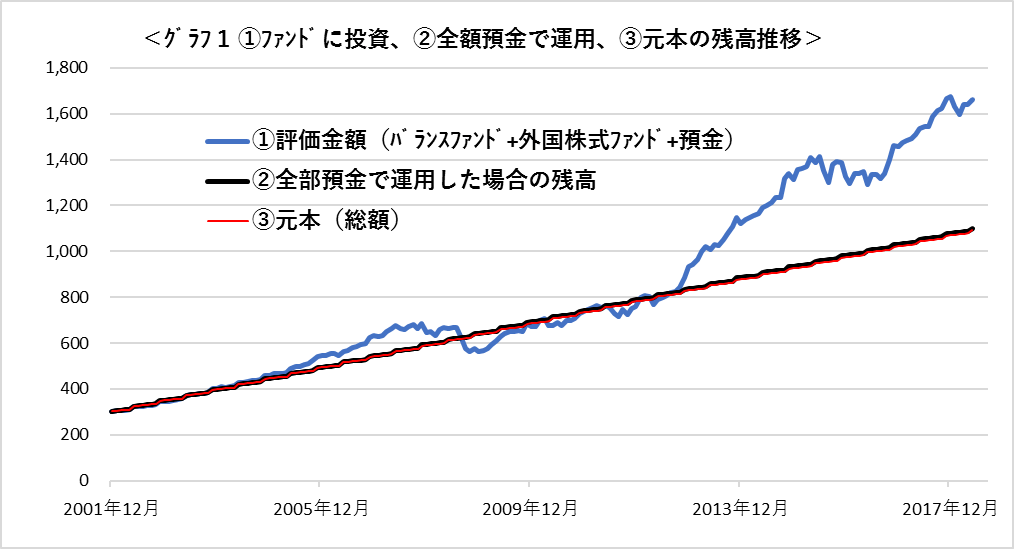

まず以下のグラフ1をご覧ください。筆者がお勧めする(1)ファンドに投資したケース、(2)全部預金で運用したケース、(3)運用の原資である元本の金額を表示しました。

結果は、銀行預金の金利が低いため、(2)全部預金で運用したケースは、ほとんど(3)元本と変わりません。一方、(1)ファンドに投資したケースは、運用期間の途中で元本を一時下回る局面もありますが、最終的には、(2)全部預金で運用したケース、(3)元本を金額が大きく上回っています。

ファンドに投資と預金の比較1

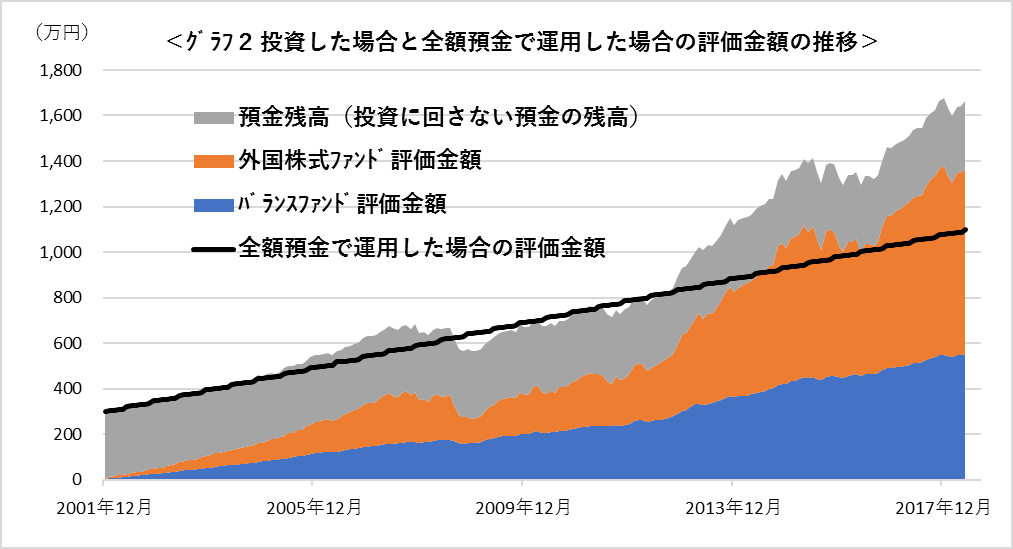

次に以下のグラフ2をご覧下さい。今度は、ファンドに投資するケースのバランスファンド・外国株式ファンド・預金の3つの金額構成と、(2)全部預金で運用したケースの比較を表しています。ファンドに投資するケースでは、バランスファンドと外国株式ファンドの評価金額が大きく増えているのに対し、預金の残高は増えていません。

ファンドに投資と預金の比較2

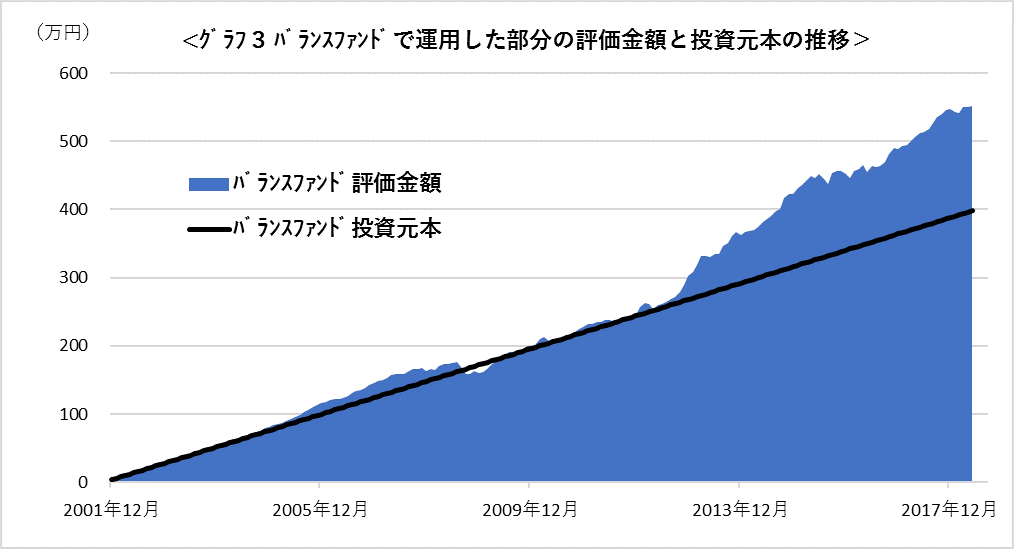

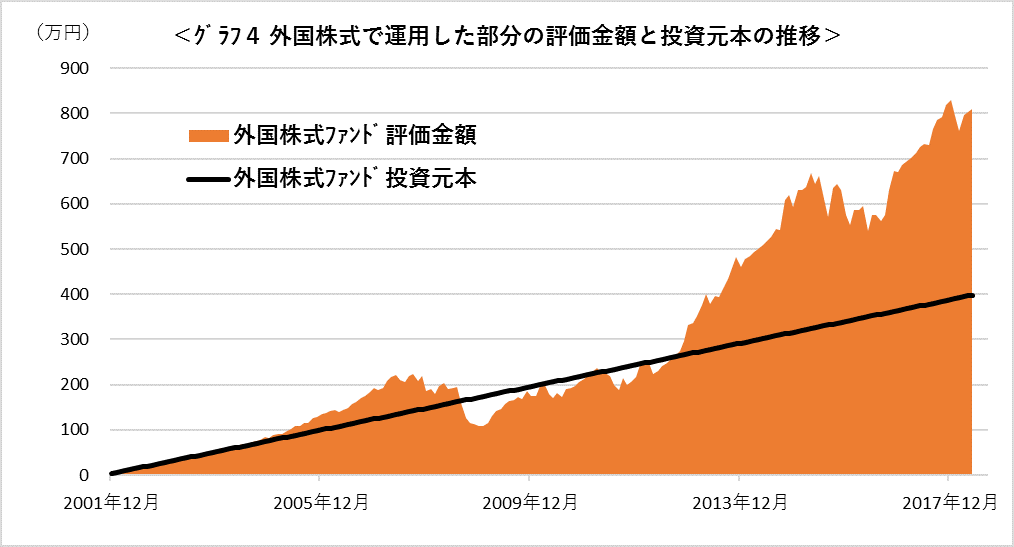

さらに、ファンドに投資する場合のバランスファンド・外国株式ファンド・預金のそれぞれの元本に対する評価金額の推移を見てみましょう。

以下のグラフ3、4は、それぞれバランスファンドと外国株式ファンドで運用した部分の評価金額と投資元本を比較したものですが、いずれも評価金額は、運用期間の途中に一時的に元本割れになりましたが、直近では、投資元本を大きく上回っています。

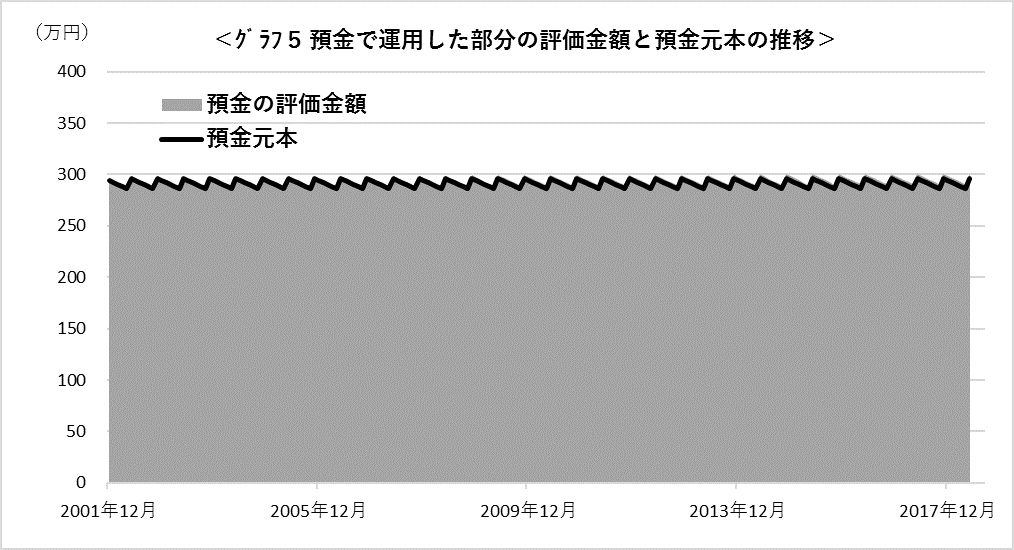

以下のグラフ5は、預金で運用した部分の評価金額と元本を比較したものです。預金でプールしたお金をファンドへの積立投資に回していますので、預金残高は、小幅な増減を繰り返しつつも、あまりに変わっていません。ただ注目していただきたいのですが、預金の評価金額と元本はほぼ変わらない水準で、つまりリターンはほとんど上がっていないわけです。

以上、まとめます。

- 現状のほぼ金利ゼロの預金で運用すれば、評価金額は元本とほとんど変わらず、リターンは極めて小さいものに止まる。

- 金融資産の運用で、ファンドへの積立投資を加えれば、過去実績では、低金利の預金だけで運用するよりもリターンが高くなる。

- ファンドへの投資で積立投資を行えば、過去実績では、元本割れの局面はあるものの、投資元本を大きく下回ることは起こりにくい。

次回は、すぐ使わないお金(ただし、場合によっては、すぐ使うかもしれないお金)を運用するのに、筆者がお勧めするバランス運用の金融商品について、ご説明したいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。