「暦年贈与」の制度は、誰が相手でも活用可能

相続税の節税対策として、最もポピュラーでよく知られてもいるのが贈与でしょう。中でも、毎年110万円までは無税で贈与できる「暦年贈与」は、使い方次第で大いに節税効果をもたらします。

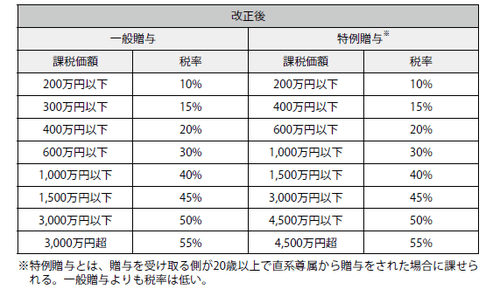

暦年贈与は、その年の1月1日から12月31日までの間に贈与した額から、110万円が控除できます。110万円を超えた部分には、額に応じて累進課税で贈与税がかかります(図表1)。毎年110万円以内で現金や不動産などの贈与を続けていけば、税金を支払うことなく、被相続人の財産を他に移転することができます。

【図表1 贈与税率】

贈与をする相手は誰でもかまいません。実際には子や孫に贈与する人が多いですが、贈与する人(贈与者)と贈与を受ける人(受贈者)の合意があれば、赤の他人でも成立します。被相続人が財産を渡したい人を選べるという点は特記すべき事項でしょう。

親からの相続財産が7000万円で、法定相続人は配偶者と子2人の3人、親もまだ元気で相続まで10年はありそうだという場合なら、暦年贈与をコツコツ続けるだけで相続税をゼロにすることが可能です。

毎年2人の子に110万円ずつの贈与を10年間続けたとして、220万円×10年で2200万円が移転できます。基礎控除額の4800万円と合わせて7000万円。ちょうど相続税はゼロ円になります。

将来の相続税と生前の贈与税を比較して検討する

相続財産が何億円もある資産家の場合は“110万円の非課税枠の中でコツコツ”では大した額の移転ができず、相続税の納税額は多くなってしまいます。

その場合は、「将来の相続税額」と「生前に払う贈与税額」とを比較します。「将来の相続税額」よりも「生前の贈与税額」が少なくなる範囲で、積極的に贈与を行い財産を移転します。

たとえば、310万円の贈与を10年間続けたとすると、合計で3100万円の贈与になります。この時、毎年20万円の贈与税が課され、合計は200万円となります。3100万円に対して200万円の贈与税と考え、実質的には約6.5%の税率です。

一方、相続税の場合は、基礎控除を超える相続財産が1000万円以下であっても税率は10%です。つまり、贈与税が課されることになっても、贈与していた方が節税になっているのです。

(大久保 栄吾/税理士法人大久保会計 税理士)

※この記事は2016年3月25日に幻冬舎ゴールドオンラインサイトで公開されたものです。

記事提供元

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。