はじめに

今回のアンケート調査は2019年12月23日(月)~12月25日(水)の期間で行われました。

2019年の大納会(12月30日)の日経平均株価は2万3,656円で取引を終えました。前月末終値(2万3,293円)からの上昇幅は363円高と、前月の上昇幅(366円)とほぼ同じだったほか、月足ベースでも4カ月連続の上昇となりました。

あらためて12月相場を振り返ってみますと、日経平均は前月と同様に2万3,500円からの上値が重たい展開が月初から続いていましたが、月の半ばごろになると一気に上振れ、2018年10月以来の2万4,000円台乗せまで跳ね上がっていきました。株価急騰のスイッチを押したのはいわゆる「米中第1段階」の合意が成立したとの報道です。

ただし、年末にかけては薄商いと売りに押される展開が続き、株価が伸び悩んでいきました。結局、終値ベースで2万4,000円台乗せを達成したのは13日のみでした。それでも、これまでの上値抵抗とされていた2万3,500円台以上はしっかりキープしており、上方向への意識は保っています。

このような中で行われた今回のアンケートですが、3,500名を超える個人投資家からの回答を頂きました。DIの結果は全体的に株高・円安の見通しとなりましたが、目先の日経平均については、大きく上昇した直後だけに、強気の勢いがやや後退した印象です。

2020年もぜひ、本アンケートにご協力お願いいたします。

日経平均の見通し

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

「DIはまちまち 晴れない中長期の見通し」

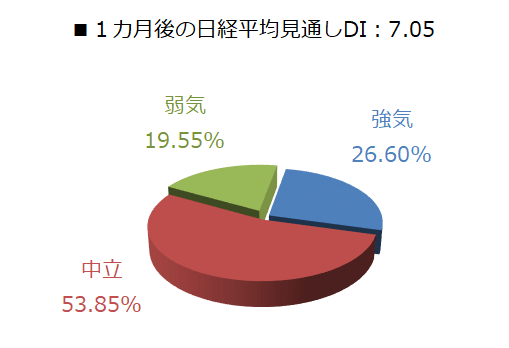

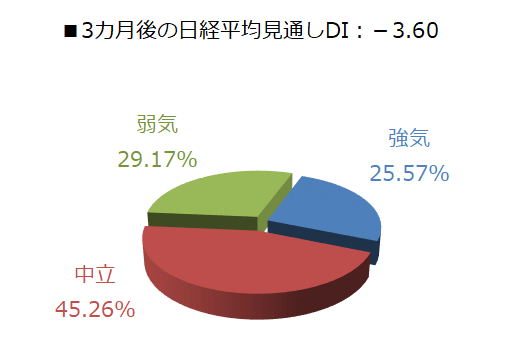

今回調査における日経平均の見通しDIの結果は、1カ月先が7.05、3カ月先はマイナス3.60となりました。

前回調査の結果がそれぞれ22.12とマイナス3.84でしたので、1カ月先が後退、3カ月先がわずかに改善した格好ですが、とりわけ短期(1カ月先)の強気派の減少が目立っています。回答の内訳グラフを見ると、強気派の割合は26.6%を占めていますが、前回調査での割合は36%でした。

なお、中長期(3カ月先)の内訳については前回とあまり変化はありませんでした。

今回のアンケート実施期間(2019年12月23日~12月25日)の日経平均の動きが軟調気味に推移していたことも、1カ月先DIの見通しを後退させた要因と思われますが、強気派が弱気派よりも多いことに変わりはないため、DIの結果が示すほど投資家のマインドは悪化していないと見て良さそうです。むしろ、中長期の見通し(3カ月先DI)があまり改善していないことの方が注目すべきポイントなのかもしれません。

実際に、2020年相場の幕開けとなった大発会(1月6日)の日経平均終値は、昨年(2019年)末比451円安の大幅下落で迎えることになりました。

国内株市場が年始で休場のあいだの米国株市場の推移を米NYダウ平均株価で追っていくと、年始となる1月2日(木)は330ドル高で史上最高値を更新したかと思えば、翌3日(金)は233ドル安に転じるなどやや荒っぽい動きでした。

具体的な株価材料としては、1月2日(木)は米中協議のいわゆる「第1段階合意」の署名を1月15日に行うと米国側が発表したことによる米中関係の改善期待と、中国人民銀行が預金準備率を引き下げ、中国景気の持ち直し期待が高まったことが株価を押し上げましたが、翌3日(金)は、イラクの空港でイラン関係の要人が米国の空爆で死亡したことで地政学的リスクが高まったことや、米国の経済指標(12月のISM製造業景況感指数)の結果がさえないものとなったことが株価を下落させました。

大発会(6日)の日経平均が大きく下落したのは、不透明要素に米中関係だけでなく、中東情勢が新たに加わったことが大きいと思われます。

もっとも、翌7日の日経平均は大きく反発しています。米国株市場が大幅安からプラスに切り返したことを受けての動きですが、中東情勢への不安を限定的に捉えているような印象があります。「大統領選挙を控える米国も、経済制裁に苦しむイランも、お互いにさらなる武力衝突の拡大は望まない」、「米国はシェールオイル革命で原油の中東依存度が低下しているため、かつてのような原油価格の変動による経済への影響力は小さくなっている」といった見方がその理由と考えられます。

また、昨年9月にサウジアラビアの石油施設がドローンによる攻撃を受けるという事件がありましたが、当時は地政学的リスクの高まりを警戒する動きがすぐに落ち着いたことも、足元の楽観的な見方につながっているのかもしれません。

今回も早い段階で不安が落ち着き、株価が戻していく可能性がありますが、今後も「米国への報復を宣言しているイランが何も措置をとらない」とは限らず、今後、突発的に事象が発生して市場が揺さぶられる場面がありそうなことは想定しておく必要があります。

米中合意の署名についても、今のところ中国側からの発表がないほか、第2段階以降の合意に向けた期待もあまり高まっていません。米中関係の動向は引き続き株価を左右する材料として君臨しそうです。

したがって、2020年相場は「中長期の見通しを晴らすことができるか」がテーマになるのかもしれません。

今月の質問「投資信託はじめてますか?」

楽天証券経済研究所 根岸 美知代

節税のできる口座「NISA」、「つみたてNISA」、「iDeCo(イデコ:個人型確定拠出年金)」では「投資信託」の取引ができます。

【今月の質問1】投資信託取引について教えてください。

「すでに取引している」方が77.1%、「関心はあるが、まだ取引してない」方が13.1%、合わせて約9割の方が投資信託に関心のあることがわかりました。

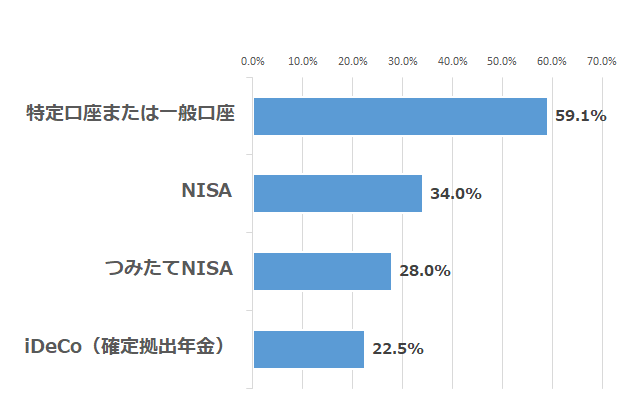

【今月の質問2】「すでに取引している」方に伺います。どの口座で取引していますか。(複数選択可)

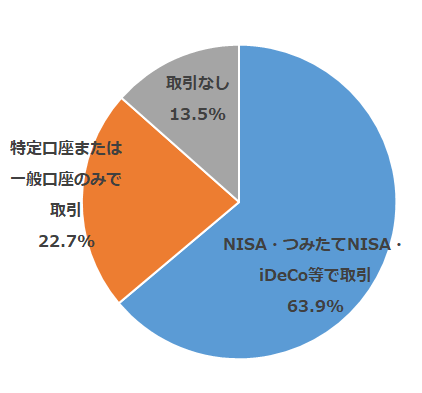

「特定口座」または「一般口座」で取引している方がもっとも多く59.1%、次いで「NISA」 34.0%、「つみたてNISA」28.0%、「iDeCo」22.5%という結果でした。上のアンケートと併せてご覧いただきたいのが以下のデータです。

「NISA」・「つみたてNISA」・「iDeCo」については、こちらをご参考ください。

「NISA」「つみたてNISA」

「iDeCo」

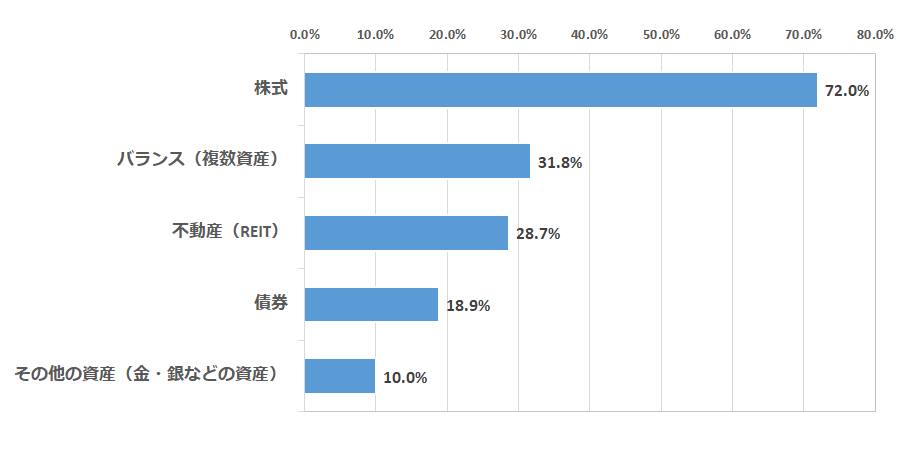

【今月の質問3】何に投資している投資信託に興味がありますか。(複数選択可)

「株式」に投資する投資信託が72.0%ともっとも多いことがわかりました。日経平均株価などに連動するよう設計されているインデックスファンドは、株取引をしている方は始めやすいと思います。

「関心はあるが、まだ取引していない」方、ご興味のある方は、投信スーパーサーチから、投資信託を探すのが良いと思います。

※節税のできる口座「NISA」「つみたてNISA」で取引をする場合は、口座開設が必要となります。また、「NISA」と「つみたてNISA」はどちらかひとつしか選択できません。

詳しくはこちらをご参考ください。

今回もたくさんのご意見をありがとうございました。

為替DI:投資家は円安を期待。しかし、相場は円高へ

楽天証券FXディーリング部 荒地 潤

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示しています。

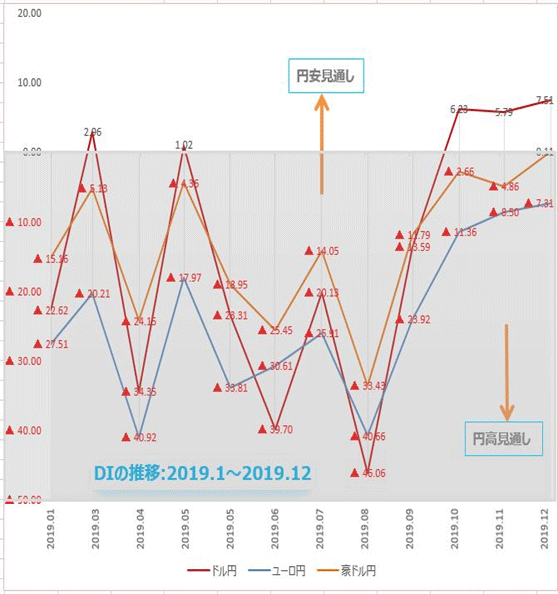

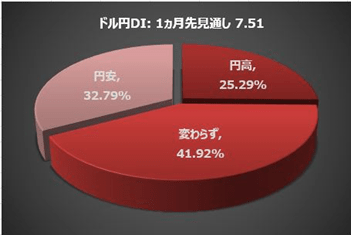

「1月のドル/円は円安、円高のどちらへ動くと思いますか?」楽天証券が昨年末に実施したアンケートにご回答頂いた3,504名のうち、1,149名(約33%)が「円安」に動くと予想しています。「円高」に動くは886名(約25%)で最も少なく、「中立」で変わらないは最も多い1,469名(約42%)でした。

「円安」と「中立」で予想全体の75%を占めました。ドル/円は「今後も横ばい状態が続くか、動くとするならば円安へ」というのが一般的な投資家の見方です。

12月のドル/円はすでに109円台でしたから、「円安」と予想した1,000人以上の方は、1月中に110円がみられると期待しているのでしょう。

円安見通しから円高見通しを引いたDIは+7.51で、3カ月連続でプラス。円安見通しが円高見通しより強くなっていることを示しています。

DIの推移グラフを見ていただくとはっきりわかるのですが、2019年のDIは5月からマイナス(円高見通し)が続き、8月にはリーマンショックが起きた2008年10月以来となる▲46.06まで下がりました。しかし、その後は急速に円安見通しが強まり、10月にはDIがマイナスからプラスに反転しています。

投資家の円安見通しが続く背景には、マーケットを悩ませていた様々な問題が、昨年末に一気に解決に向かったことがあると考えます。最大の懸案事項ともいえる米中貿易協議は、第1段階とはいえようやく合意に至り、中国の米農産物大量購入と引き換えに、米国は関税引き下げを決定しました。米経済の大きな不安が消え、FRB(米連邦準備制度理事会)が利下げする必要もなくなりました。

英国ではジョンソン首相の保守党が12月の総選挙で大勝。今年1月末に英国はEU(欧州連合)を離脱します。EUとの貿易交渉はこれからですが、少なくとも、離脱する、しないという不透明感が消えてさっぱりしたことで、対英投資復活も期待できそうです。

欧州の景気懸念で、昨年9月に利下げと量的緩和再開に追い込まれたECB(欧州中央銀行)ですが、最近になってラガルド新総裁は「景気に下げ止まり感が見えてきた」と、慎重ながらも発言に明るさが見えています。

米中貿易摩擦が鎮静化して中国経済が上向くことで、急ピッチの利下げを強いられていたRBA(豪準備銀行)やRBNZ(NZ準備銀行)も一息つけそうです。

2020年を迎えて、さぁこれからだ、というときに、米軍がイラン革命防衛隊のソレイマニ最高司令官を空爆によって殺害したというニュースが飛び込んできました。これはトランプ米大統領の指示といわれています。中国を「制圧」した勢いに乗ってイランも懲らしめてやろうと考えたかどうかはわかりませんが、マーケットが出鼻をくじかれてしまったことは確かです。

2020年ドル/円の注目レベル

2019年ドル/円の安値は、1月3日のフラッシュクラッシュ時の1ドル=104.01円。高値は4月24日112.40円(4月24日)でした。2019年の終値は108.65円で、1年間で0.95円だけ円高になりました。1年間の値幅は8.39円しかありませんでした。

1日の最大値幅は、フラッシュクラッシュに下落したときの4.83円で、12月には0.07円しか動かない日もありました。平均すると2019年の1日の平均値幅は0.58円でした。

2019年のドル/円相場は、出だしでフラッシュクラッシュに見舞われて急落したものの、新たな円高の流れをつくることはなく逆に徐々に戻す方向に動き、4月には下落前の水準である112円を回復。ただそこで円安の流れも尽き、6月以降は108円を中心にした相場が継続しました。振り返ってみればドル/円の勝負は最初の4カ月でカタがついていた、ということになります。

2020年のドル/円相場の注目レベルはどこでしょうか。

最初のポイントは、2019年の高値と安値の50%、中心値である108.20円です。ここをトレンドの変わり目、マーケットセンチメントの切り替えポイントと考え、108.20円より上にあるなら円安目線、下にあるなら円高目線で相場を見ます。

実際、12月にドル/円が108.20円より上の109円台で推移していたときは、「円安相場」というイメージを持つ人が多かったように思えます。ところが2020年に入り、108.20円を下に抜け107円台まで下がった途端、「円高相場」というイメージが急に強まっています。

108.20円は、去年の1年のレンジの中立地点で、ここを起点に上がっていくならば、ドル高/円安のパワーが強まっていることになるし、逆に下がっていくならば、ドル安/円高のパワーが強まっているといえます。もちろん、108.20円を境にパッと切り替わるわけではなく、107円から109円のレンジにいるうちは、それほど強い方向感はないと考えたほうがいいでしょう。どちらかに抜けるまで待って、その方向についていく、というのが戦略イメージです。

108.20円を過ぎてドル/円が下落していく場合、次のメドは、2019年10月安値の106.48円、そして9月安値の105.74円になります。上昇していく場合、次のメドは、10月高値の108.94円、そして12月高値の109.73円になります。

為替Walkerでは、相場展開に応じて、ドル/円のポイントを随時アップデートしています。どうぞ参考にしてください。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

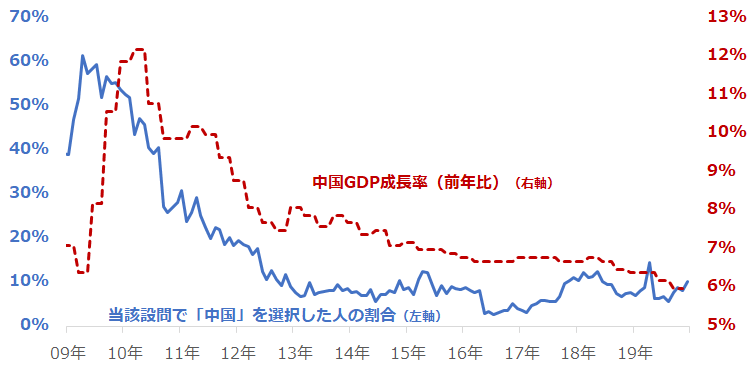

今回は、毎月実施している設問「今後、投資してみたい国(地域)」で、「中国」、と回答したお客様の割合に注目します。

当該設問は複数回答可で、選択肢は、日本、米国、ユーロ圏、オセアニア、中国、ブラジル、ロシア、インド、東南アジア、中南米(ブラジル除く)、東欧、アフリカ、特になしの13個です。

図:設問「今後、投資してみたい国(地域)」で、「中国」を選択した人の割合 (2009年1月~2019年12月)

当該設問で「中国」を選択した人の割合は、2009年中頃、60%前後でした(2009年4月の62%が最高)。割合が60%だとして、回答者数が今回のアンケート調査と同じ3,504名だった場合、2,100名を超える人達が「中国」を選択した計算になります。

楽天DIの調査結果は、たくさんの個人投資家の皆様の考えや思いが凝縮された、他にはない、貴重で膨大なデータだと筆者は考えています。そのようなデータにおいて、60%以上の数値が出た回答については、個人投資家の皆様の総意と言っても過言ではありません。

その意味では、今からおよそ11年前、「中国」が、今後投資してみたい国(地域)にふさわしい、ということは個人投資家の皆様の総意だったと言えます。

その後、「中国」の割合は低下の一途をたどります。2016年頃からは横ばいになり、下げ止まったように見えますが、3%から10%で推移する程度で、個人投資家の皆様の総意とは言えない状態になっています。

この低下・低迷の背景には何が挙げられるのでしょうか。筆者は、グラフに書いた、中国のGDP成長率の推移が挙げられると考えています。

GDPは、その国が生み出すモノやサービスの価値を示す“国内総生産”のことで、個人投資家の皆様の多くは、景気動向に密接にかかわる指標と理解されていると思います。GDP成長率が高い時は、その国の経済は好調を維持し、投資をするのに適した状況と言えます。

しかし、逆に、GDP成長率が低い時は、経済は停滞気味で、投資をしても大きなリターンが得にくい状況と言えます。中国のGDP成長率が低下・低迷したことが、個人投資家の皆様の間で、中国を今後投資してみたい国(地域)に選ぶのを手控えさせたのだと思います。

また、GDP成長率が低下したことだけでなく、しばしば、中国が公表する統計が実態を反映していない可能性があると報じられ、本当は、中国の経済情勢は数字が示す状況よりも悪いのではないか? という懸念が生じたことも、中国への投資意欲が減退する要因になった可能性があります。

今後、米中貿易戦争の渦中にある中国が、米国との貿易交渉で、これまで引き上げ合戦をしてきた関税を引き下げたり、不買を行ってきた特定品目の貿易を再開したり、特定企業への制裁を緩和したりするなど、米中間で合意を重ね、経済の回復が目立ってくれば、GDP成長率、引いては当該設問における「中国」の割合が向上する期待が生じると思います。

引き続き、設問「今後、投資してみたい国(地域)」で、「中国」と回答した人の割合に注目していきたいと思います。

表:今後、投資してみたい金融商品 2019年12月調査時点 (複数回答可)

| 投資対象 | 割合 | 前回比 | |||

|---|---|---|---|---|---|

| 国内株式 | 54.00% | ▲ 1.61% | |||

| 外国株式 | 40.72% | + 2.71% | |||

| 投資信託 | 45.46% | + 10.64% | |||

| ETF | 30.54% | + 7.19% | |||

| REIT | 16.30% | + 0.27% | |||

| 国内債券 | 5.85% | + 0.01% | |||

| 海外債券 | 8.19% | +0.43% | |||

| FX(外国為替証拠金取引) | 8.96% | +0.13% | |||

| 金やプラチナ地金 | 13.36% | + 1.63% | |||

| 金先物取引 | 1.86% | + 0.14% | |||

| 原油先物取引 | 1.43% | +0.30% | |||

| その他の商品先物 | 1.06% | ▲ 0.22% | |||

| 特になし | 6.11% | ▲ 3.19% | |||

| 出所:楽天DIのデータより筆者作成 | |||||

表:今後、投資してみたい国(地域) 2019年12月調査時点 (複数回答可)

| 国名 | 割合 | 前回比 | |||

|---|---|---|---|---|---|

| 日本 | 32.71% | ▲ 0.60% | |||

| アメリカ | 59.56% | + 7.49% | |||

| ユーロ圏 | 5.51% | + 1.72% | |||

| オセアニア | 4.85% | + 1.01% | |||

| 中国 | 10.39% | + 2.09% | |||

| ブラジル | 3.57% | ▲ 0.02% | |||

| ロシア | 2.68% | + 0.48% | |||

| インド | 28.88% | + 0.82% | |||

| 東南アジア | 24.51% | ▲ 0.29% | |||

| 中南米(ブラジル除く) | 2.48% | ▲ 0.00% | |||

| 東欧 | 1.94% | + 0.17% | |||

| アフリカ | 6.59% | ▲ 0.91% | |||

| 特になし | 8.19% | ▲ 2.05% | |||

| 出所:楽天DIのデータより筆者作成 | |||||

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。