米メガバンクの決算が出そろう

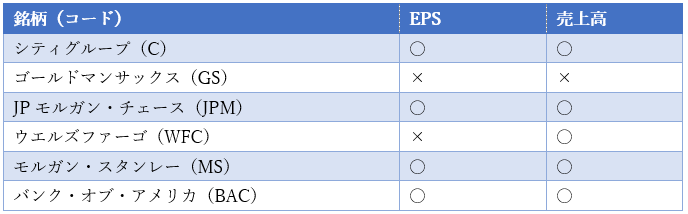

米国のメガバンクの決算が出そろいました。各社のEPS(1株当たり利益)と売上高が事前のアナリスト・コンセンサスを上回ったかどうかをまとめると、下表のようになります。

一べつしてゴールドマンサックスの内容が悪かったことが分かります。

そして、ウエルズ・ファーゴはいまだ、FRB(米連邦準備制度理事会)から営業活動に関して制約を受けています。具体的には融資を拡大してはいけないと指示されているのです。これは、同社の架空口座開設スキャンダルの後、FRBが行った懲罰の一環として現在も続いています。

この2行以外のメガバンクの決算は予想を上回りました。

今回の決算はJPモルガン・チェースの一人勝ち

今回の決算発表ではJPモルガン・チェースの一人勝ちの構図が一層鮮明に現れました。

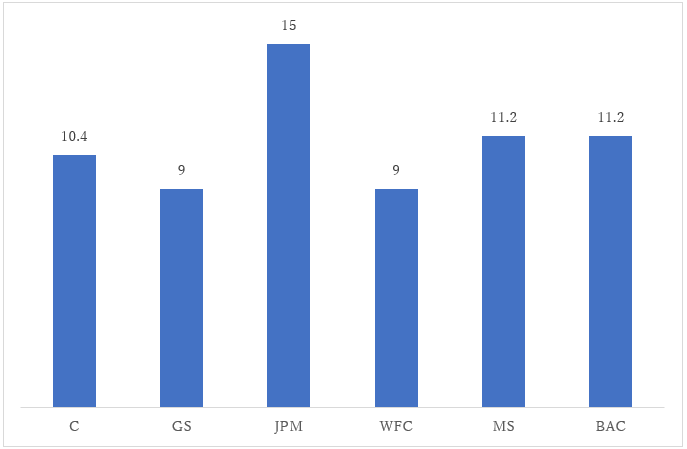

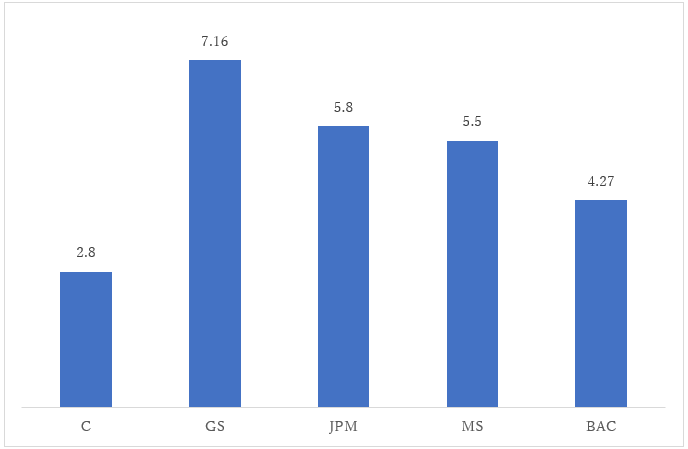

下は収益性の尺度である株主資本利益率です。

図:株主資本利益率(2019年第3四半期)

出所:各社決算リリース

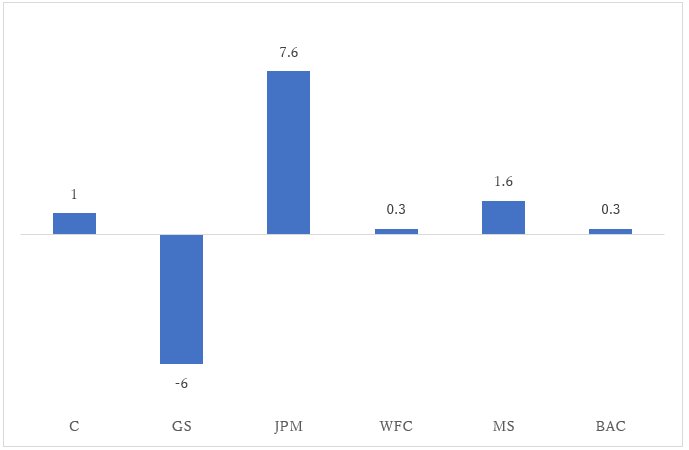

売上高成長率を見ても、JPモルガン・チェースが群を抜いています。

図:売上高成長率(2019年第3四半期、前年同期比)

出所:各社決算リリース

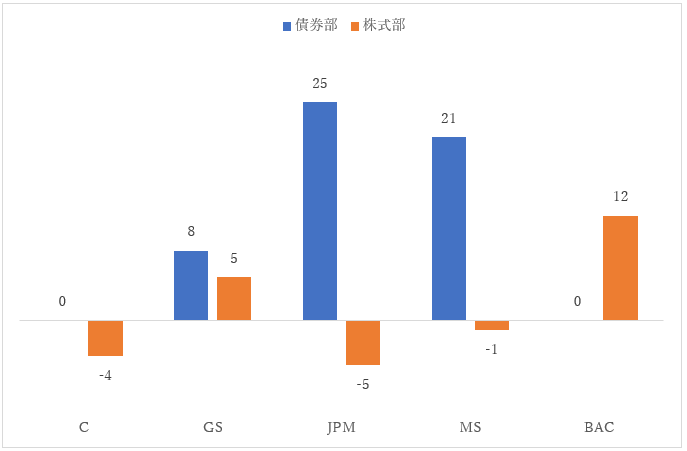

今回取り上げた6行のうち、ウエルズ・ファーゴを除く各行には大きな投資銀行部門があります。顧客のために債券や株式の売買を執行する部門の売上高が、前年同期からどう変化したかを示したのが下のチャートです。

図:市場部門売上高変化率(2019年第3四半期、前年同期比)

出所:各社決算リリース

これを見ると、JPモルガン・チェースとモルガン・スタンレーの債券部がとりわけ好調だったことが分かります。JPモルガン・チェースの債券部は、ウォール街で最大規模です。モルガン・スタンレーは、リーマン・ショック後に債券部を大幅に縮小し、いまはニッチ・プレーヤー的になっています。

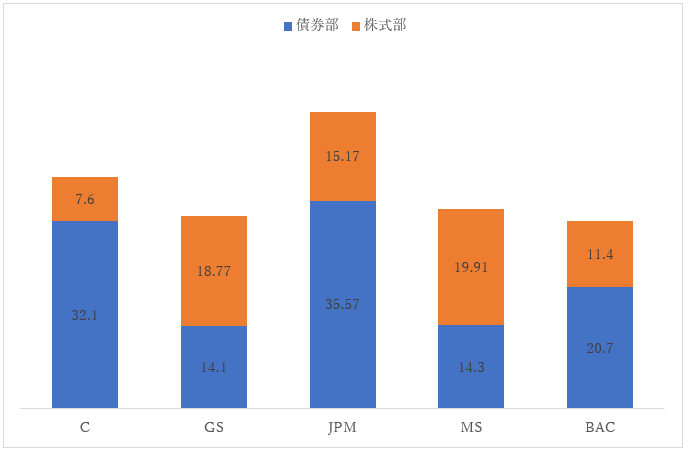

下は各行の債券部と株式部の売上規模を比較したチャートです。

図:市場部門売上高(2019年第3四半期)

出所:各社決算リリース

ここからJPモルガン・チェースが断トツに大きなトレーディング部隊を抱えていること、そして、JPモルガン・チェース、シティグループ、バンク・オブ・アメリカの3行は債券部に強く、モルガン・スタンレー、ゴールドマンサックス、JPモルガン・チェースは株式部に強いことが分かります。

投資銀行部門にはアドバイザリーの部署があり、M&A(企業の合併・買収)、債券引き受け、株式引き受けなどを行っています。そのうち各社のM&Aフィーを比較したのが下のチャートです。

図:M&Aアドバイザリー・フィー(2019年第3四半期)

出所:各社決算リリース

ここから、ゴールドマンサックスが首位であることが分かります。同行の新CEO(最高経営責任者)であるデビッド・ソロモンは、M&A部門の出身です。これまでゴールドマンサックスはトレーダーがCEOになることが伝統だったので、そのしきたりに相いれない人事というわけです。ゴールドマンサックスがトレーディングからM&Aアドバイザリーへと戦略転換していることをうかがわせる人事と言えるでしょう。

各行の決算分析

シティグループ

シティグループ(C)の第3四半期決算はEPSが予想1.95ドルに対し1.97ドル、売上高が予想185.4億ドルに対し185.7億ドル、売上高成長率は前年同期比+1.0%でした。

グローバル・コンシュマー・バンキング(GCB)売上高は86.6億ドルで、これは前年同期比+1.0%でした。そのうち北米売上高は前年比+4%の53.5億ドル、南米は▲16%の13.9億ドル、アジアは+3%の19.2億ドルでした。

インスティチューショナル・クライアント・グループ(ICG)売上高は95.13億ドルでした。これは前年同期比+3%でした。そのうち北米は▲7%の31.0億ドル、欧州中東アフリカは+7%の31.4億ドル、南米は+11%の11.7億ドル、アジアは+9%の21億ドルでした。

債券部売上高は32.1億ドル、前年同期比±0%でした。債券引受けフィーは7.05億ドル、前年比+7%でした。シティグループの債券部は、かつてのソロモン・ブラザーズの債券部が母体となっており債券トレーディングに強いことで知られてきました。その同行にとって今回の決算は大いに不満が残るものと言えるでしょう。

株式部売上高は7.6億ドル、前年同期比▲4%でした。株式引受けフィーは2.5億ドル、前年同期比▲5%でした。

M&Aアドバイザリーは2.8億ドル、前年同期比+5%でした。

シティグループ全体の営業費用は105億ドルで、前年同期比+1%でした。

エフィシェンシー・レシオは56.3%(前年同期は56.1%)、前期は56.0%でした。

純金利マージンは2.56%で、2019年第2四半期は2.67%でした。

貸し倒れは21億ドルで、これは前年同期比+6%でした。クレジットカードのボリューム増が、時間経過に応じて焦げ付きを増やしたためです。

純利益は49億ドルでした。コンセンサス予想は43.4億ドルでした。

ROE(株主資本利益率)は10.4%(前年同期は9.6%)、前期は10.1%でした。

ROTCE(有形自己資本利益率)は12.2%でした。

CET1 capital ratio(普通株式等ティアワン比率)は11.6%(前年同期は11.7%)、前期は11.9%でした。

1株当たり有形簿価は69.03ドル(前年同期は61.91ドル)前期は67.64ドルでした。

シティグループは3年間の間に投資家に対し配当や自社株買い戻しにより600億ドルを還元するプログラムを実施中であり、現在はその2年目です。

現在の経営環境は予想しにくいです。

消費者バンキングの事業は引き続き良いモメンタムです。メキシコに関しては用心深く見ています。

株式トレーディングはプライム・ブローカレージの残高が減少したことが響き、さえませんでした。

純金利マージンの下落は市中金利の下落を反映しています。

インスティチューショナル・クライアント・グループは、昨年の第4四半期ほど厳しい環境は予想していません。

貸し倒れは引き続き微増すると予想します。

ゴールドマンサックス

ゴールドマンサックス(GS)の第3四半期決算はEPSが予想4.89ドルに対し4.79ドル、売上高が予想83.3億ドルに対し83.2億ドル、売上高成長率は前年同期比▲6%でした。

ゴールドマンサックスが今回のようにEPS、売上高の両方でコンセンサス予想に未達の決算を出すことは稀(まれ)です。他行との比較でもひときわ不調が目立ちました。その一因は、同行の得意分野であるM&Aのフィーが大型案件の買収完了のタイミングのずれ込みで、予想を下回ったことが指摘できると思います。

投資銀行部門売上高は前年同期比▲15%の16.87億ドルで、うちM&Aフィーは前年同期比▲22%の7.16億ドルでした。

株式引受けフィーは前年同期比▲11%の3.85億ドル、債券引受けフィーは前年同期比▲7%の5.86億ドルでした。

インスティチューショナル・クライアント・サービス部門売上高は+6%の32.87億ドルでした。

うち債券部は+8%の14.1億ドルで、株式部は+5%の18.77億ドルでした。

営業費用は56.2億ドル、前年比+1%でした。エフィシェンシー・レシオは年初来の累計で66.2%でした。

地域別で米州売上高は49.41億ドル(全体の59%)でした。前年同期は53.51億ドルでした。

欧州中東アフリカは23.29億ドル(全体の28%)でした。前年同期は22.54億ドルでした。

アジアは10.53億ドル(全体の13%)で、前年同期は12.15億ドルでした。

ROEは9.0%、ROTCEは9.5%、CET1 capital ratioは13.4%、1株当たり有形簿価は218.82ドルでした。

JPモルガン・チェース

JPモルガン・チェース(JPM)の第3四半期決算はEPSが予想2.46ドルに対し2.68ドル、売上高が予想283.6億ドルに対し293.4億ドル、売上高成長率は前年同期比+7.6%でした。

純金利収入は前年同期比+2%の142億ドルでした。非金利収入は前年同期比+13%の151億ドルでした。

純利益は前年同期比+8%の90.8億ドルでした。コンセンサス予想は78.5億ドルでした。

純金利イールドは2.41%(前年同期2.53%)でした。

貸倒引当金は15.14億ドルでした。これは前年同期比+60%でした。昨年は引当解除があった関係で前年比の数字が大きくなっています。

平均コア・ローンは前年同期比±0%の8,996億ドル、平均預金は前年同期比+5%の1.525兆ドルでした。

ローン・ツー・デポジット・レシオは62%(前年同期は65%)でした。

オーバーヘッド・レシオは56%(同57%)でした。

【消費者&コミュニティー・バンキング部門】

消費者&コミュニティー・バンキング部門売上高は前年同期比+7%の142.6億ドルで、利益は前年同期比+5%の42.7億ドルでした。

クレジットカード・ローン残高は+8%で、クレジットカード・セールス・ボリュームは+10%でした。

住宅、自動車、クレジットカード・ローンが全て好調でした。

【コーポレート投資銀行部門】

コーポレート投資銀行部門売上高は93.4億ドルで、前年同期比+6%でした。利益は前年同期比+7%の28.1億ドルでした。

うち投資銀行フィー売上高は前年同期比+8%の18.71億ドルでした。トレーディング(principal transactions)は前年同期比+11%の34.18億ドルでした。

市場インベスターサービス部門売上高は前年同期比+9%の60.37億ドルでした。内訳は債券部売上高が前年同期比+25%の35.57億ドル、株式部売上高が前年同期比▲5%の15.17億ドルでした。

2019年度の純金利収入は575億ドル前後を、費用は655億ドル、損金計上は55億ドルを見込んでいます。

ROEは15%(前年同期は14%)、ROA(総資産利益率)は1.30%(同1.28%)でした。ROTCEは18%(同17%)、CET1 capital ratioは12.3%(同12.0%)、1株当たり有形簿価は75.24ドル(同69.52ドル)でした。

ウエルズ・ファーゴ

ウエルズ・ファーゴ(WFC)の第3四半期決算はEPSが予想1.18ドルに対し92セント、売上高が予想213.2億ドルに対し220.1億ドル、売上高成長率は前年同期比+0.3%でした。

純金利収入は116億ドルでした。これは2018年第3四半期より4.7億ドル減りました。純金利収入が減った理由は市中金利の低下です。

非金利収入は104億ドルで、前年同期より10億ドル増えました。

純金利マージンは▲16bpの2.66%(前年同期は2.94%)でした。

非金利費用は38.99億ドルで、これは前年同期より0.46億ドル減りました。

エフィシェンシー・レシオは69.1%(前年同期は62.7%)でした。

貸倒引当金は106億ドルで、第2四半期より0.1億ドル増えました。損金計上額は6.45億ドル(前年同期は6.8億ドル)でした。損金計上比率は0.27%(同0.29%)でした。

支払い遅延ローン残高は59.82億ドル(同72.36億ドル)でした。支払い遅延ローン比率は0.63%(同0.77%)でした。

平均融資残高は9,498億ドルで、前年同期より103億ドル増加しました。平均預金残高は1.29兆ドルで、前年同期より0.25億ドル増加しました。

ROAは0.95%(前年同期は1.27%)でした。ROEは9.0%(同12.04%)でした。ROTCEは10.7%(同14.33%)でした。CET1 capital ratioは11.6%(同11.9%)でした。1株当たり有形簿価は40.48ドル(同37.55ドル)でした。

ウエルズ・ファーゴは長い間、CEOが空席となっていましたが、ようやくBNYメロンのCEOを務めていたチャールズ・シャーフがCEOに決まりました。彼はJPモルガン・チェースのジェイミー・ダイモンCEOのアシスタントをやっていたことがあり、その意味で英才教育を受けた経営者だと言うことができるでしょう。

ウエルズ・ファーゴが生え抜き以外の人間をCEOに指名するのはここ数十年で初めてのことです。これはFRBが「CEOは外部の人間を入れること!」と条件をつけたためです。

チャールズ・シャーフが同行でやるべきことは、まず社風を改革し、数字達成のためなら何でもやるというような過剰な能力主義を改め、顧客本位な営業に徹することでしょう。それが認められ、FRBから総量規制が解除されると、初めて腕まくりして本業に取り組むことができると思います。

もともと同行は、米国の銀行界で最も良いブランドネームであるし、スキャンダルで業績が落ち込んだとはいえ、まだまだ収益力やバランスシートの強さには問題はないため、ある時点で復活してくると思います。

モルガン・スタンレー

モルガン・スタンレー(MS)の第3四半期決算はEPSが予想1.12ドルに対し1.27ドル、売上高が予想96.3億ドルに対し100.3億ドル、売上高成長率は前年同期比+1.6%でした。

インスティチューショナル・セキュリティーズ部門の売上高は前年同期比+2%の50.2億ドルでした。

内訳としてインベストメント・バンキング売上高は前年同期比+5%の15.4億ドル(前年同期は14.6億ドル)でした。そのうちM&Aアドバイザリーは前年同期比+8%の5.5億ドル(同5.1億ドル)、株式引受けフィーは前年同期比▲9%の4.01億ドル(同4.41億ドル)、債券引受けフィーは+15%の5.84億ドル(同5.08億ドル)でした。

セールス&トレーディング売上高は前年同期比+10%の34.55億ドル(前年同期は31.3億ドル)でした。そのうち株式部売上高は前年同期比▲1%の19.91億ドル(同20.19億ドル)、債券部売上高は前年同期比+21%の14.3億ドル(同11.79億ドル)でした。

ウエルス・マネージメント部門売上高は44億ドル(前年同期は44億ドル)でした。

コンペンセーション対売上高比率は44%(同44%)、前期は44%でした。

エフィシェンシー・レシオは73%(同71%)、前期は72%でした。

ROEは11.2%(前年同期は11.5%)、前期は11.2%でした。ROTCEは12.9%(同13.2%)、前期は12.8%でした。CET1 capital ratioは16.2%(前年同期は16.7%)でした。1株当たり有形簿価は39.73ドル(同35.5ドル)でした。

バンク・オブ・アメリカ

バンク・オブ・アメリカ(BAC)の第3四半期決算はEPSが予想68セントに対し75セント、売上高が予想227.3億ドルに対し229.5億ドル、売上高成長率は前年同期比+0.3%でした。

純金利収入(FTEベース)は121.9億ドル(前年同期は120.61億ドル)でした。前期は121.9億ドルでした。

純金利イールド(FTEベース)は2.41%(同2.45%)、前期は2.44%でした。

貸倒引当金は7.79億ドル(同7.16億ドル)。前期は8.57億ドルでした。

損金計上は8.11億ドル(同9.32億ドル)。前期は8.87億ドルでした。

ネット・チャージオフ・レシオは0.34%(同0.40%)、前期は0.38%でした。

消費者部門損金計上は6.22億ドル(同7.76億ドル)、前期は6.91億ドルでした。

消費者部門ネット・チャージオフ・レシオは0.55%(同0.69%)、前期は0.62%でした。

平均融資残高は9,729億ドル(同9,298億ドル)、前期は9,638億ドルでした。

企業向け平均融資残高は9,230億ドル(同7,950億ドル)、前期は8,710億ドルでした。

預金残高は1.393兆ドル(同1.345兆ドル)、前期は1.375兆ドルでした。

エフィシェンシー・レシオは66.51%(同57.27%)、前期は57.48%でした。

グローバル・マーケッツ部門セールス&トレーディング売上高は32億ドル(同29.8億ドル)、前期は32.4億ドルでした。

うち債券部売上高は前年同期比±0%の20.7億ドル(同20.7億ドル)、前期は21.3億ドルでした。

株式部売上高は前年比+12%の11.4億ドル(同10.2億ドル)、前期は11.5億ドルでした。

ROEは11.2%(同11.0%)でした。ROTCEは15.6%(同15.5%)でした。CET1 capital ratioは11.7%(同11.5%)、前期は12.0%でした。ROAは0.95%(同1.23%)でした。1株当たり有形簿価は26.96ドル(同24.33ドル)でした。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。