8月は市場のリスクオフ機運が再燃した途端、円高になり、日本の株価も反落しました。日本で「円高恐怖症」が根強いのも当然なのかもしれません。

このことからも、米景気の終盤には、リスクオフの黄信号には忠実に対応し、リスクオンの局面に積み上げた内外株式などリスク資産の保有を減らすことが大切です。そうすることができれば、円高・株安が次の買いの好機として、待ち遠しく思えるようになるはずです。向こう1~2年の円高リスクを踏まえて、次の投資の狙い目は何になるでしょうか。今回は新興国の相場回復の要件について、解説します。

新興国の高金利の正体

新興国投資の第1の魅力は高金利です。では、そもそもなぜ高金利なのでしょうか。将来にわたって期待される高成長の反映としての高金利については、ポジティブに評価できます。しかし、それだけではありません。

実は、発展途上の新興国の多くは、借金国ゆえの高金利でもあります。国内資本の蓄積がなく、経済発展のためには海外マネーを借り入れる必要がありますが、高リスク国だけに、海外の貸し手あるいは投資家からは、プレミアムを加えた金利を求められます。首尾よく借金できれば、それを元手に輸出産業を育成し、輸出で得たお金で借金を返済していくのが、通常の経済発展パターンです。

しかし、輸出産業が未発達な段階では、貿易収支が赤字、海外からの借金の返済で所得収支も赤字、さらに両方を足した経常収支も赤字です。新興国は経済発展の段階上、国内マネーの不足分が経常赤字となって表れがちです。経常赤字の累積額は海外へのネット(正味)債務の残高と考えられます。

ところで、高インフレだから高金利という場合、実質的な経済活動の上がりから借金返済を進めることがかないません。実体経済の発展によって、対外債務の返済も順調に進むメドが立てばこそ、勝算のある新興国投資となりうるのです。

新興国のブームと破裂のサイクル

通常、債務国の経済発展はなだらかな一本道にはなりません。ダイナミックな金融マネーの流入は、実体経済に筋肉増強剤のような活性化をもたらしがちです。新興国は、海外から順調に金融マネーが流入している間、経済が活況を呈し、通貨高になり、高金利と為替差益を狙う海外マネーがさらに流入し、活況が続きます。

しかし、金融マネーによる経済の増幅はいつまでも続きません。やがて内需の加熱で、貿易赤字、経常赤字が拡大し過ぎたり、インフレになったり、景気の行く末に不安が出てくると、金融マネーの流入が鈍ります。資金繰りに窮すると、債務国ゆえのもろさが露呈します。

新興国の対外債務の多くはドル建てです。逆境に陥った新興国から、資金が流出して通貨安になるほど、ドルによる債務返済の負担が重くなります。その懸念からさらに資金流出が加速、通貨安…と、悪循環にはまるのです。こうして通貨安が続くと、今度は輸入インフレが高じてきます。

新興国当局は、インフレ高進と、債務負担増の悪循環を阻止するため、利上げで通貨安を止めようとします。ところが、国内景況の悪化局面で利上げするので、さらに景気は悪化します。苦境にさらされて、政権は国民の支持を失い、政局も混迷。悪循環は幾重にも強化されてしまうのです。

新興国の中には、中国などアジア諸国のように、経常黒字を計上し、通貨が比較的安定しているケースもあります。実はこれらの国々の多くは、海外資本の流出入を規制し、為替市場に介入し、経済運営を円滑化しています。海外投資家にとっては、その通貨や資産を自由に買ったり売ったりできません。

逆に、南アフリカ、ブラジル、トルコ、メキシコなどは、外国人に投資の門戸をある程度開いているからこそ、高金利通貨として人気を博することにもなるのです。海外マネーの流出入がある分、相応の相場の波乱は避けられません。

DIY投資家が知るべきロジック

このように新興国相場がブーム破裂を被るメカニズムを知ると、とても投資をする気にならないかもしれません。金融の専門家からは、新興国の高金利投資は、相場下落までならして見ると大したパフォーマンスにならないとして、手を出さないようアドバイスする声も聞かれます。しかし、これは相場に頭を悩ませたくない「放置型」投資家へのアドバイスです。近年の日本では「放置型」「お任せ型」投資家が主流かもしれません。

しかし、新興国通貨の暴落に巻き込まれたトラウマを繰り返すうち、相場でリスクをとる方法のアドバイスが御法度のようになってしまっては、自分の頭で考えるDIY(Do It Yourself)投資家は育ちません。

私は金融機関で、数カ月から2年程度のスパンでリスクをとり、高パフォーマンスを狙う投資戦略を35年担ってきました。新興国投資にこれほど明快でダイナミックなサイクルがあるのに、活かさない手はないと考える立場です。リスク投資を貫く「美ロジック」を根気よくご案内してまいります。

ブーム、急落、脱「悪循環」の道程

2009~2011年の日本のブラジル・レアル投資ブームの顚末(てんまつ)をたどってみましょう。

ブラジルはレアル高とともに、「五輪とサッカー世界杯の開催へ向けて経済発展が凄まじい」「コモディティ輸出」「自動車や航空機など高度な製造業がある」などなど、好材料ばかりが強調されました。そうして相場は自らを正当化します。ブラジルの実質経済成長は平均3.5%ペース、中央銀行のインフレ許容水準は6.5%、双方を足して10%が金利の中立水準のメドでしたが、同国の政策金利は2010年に10%を上抜け、金融引き締め領域に入りました。

しかし、日本ではこれを高金利とはやし立て、同国製造業を語る「市場の声」は明らかに過大評価でした。やがて、五輪などイベント後の景気減速も視野に入ってきました。ブラジル投資を手控えるべき黄信号が点滅する中、日本ではレアル投資がブームを極めたのです。

日本の新興国投資の失敗の原因は、第1に高金利のみに導かれがちなこと。第2に日本マネーの規模が新興国経済、市場との対比でいかに巨大かを認識していないこと。第3に新興国資産の販売業者が顧客の投資に不利なアドバイスをしない傾向が強いことです。

結果として、日本人投資家の多くが新興国資産を高値買いし、売り逃げられません。「リスクオフで円高」を宿命とする円ベース投資家は、資産の買い方より、売り逃げ方のほうが重要な知恵と言えます。

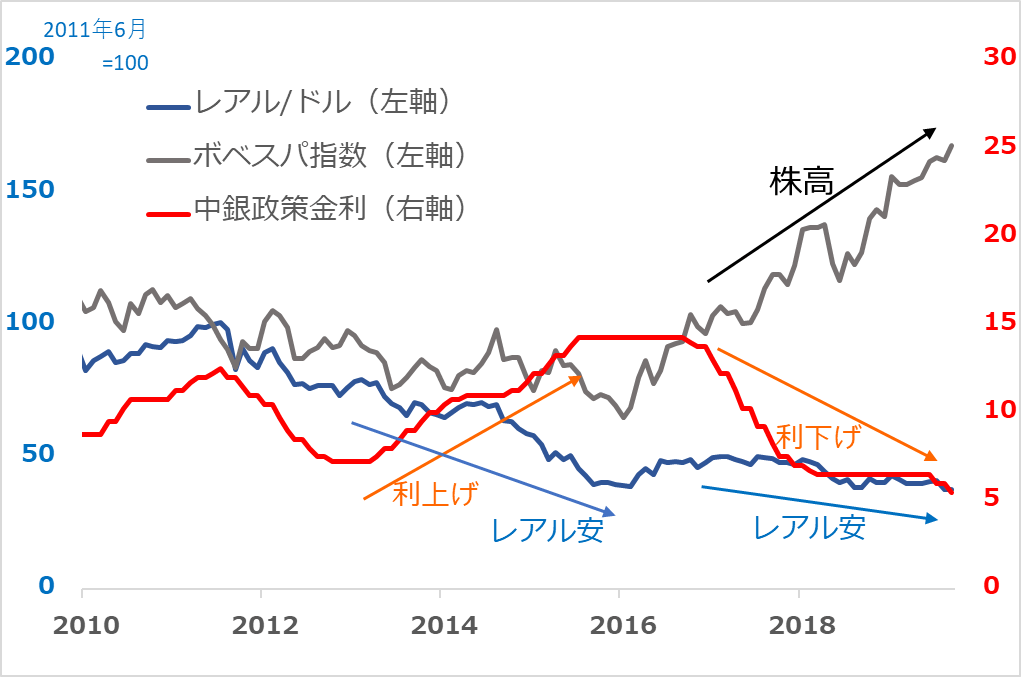

ブラジルは、その後の急激なレアル安を阻止すべく、2013~2015年には利上げで対抗し、景気後退に陥る悪循環にはまりました(図1)。しかし、2016年からは利下げに転じています。海外マネー流出の一巡、景気後退下でのリストラ進展とインフレ低下によって、悪循環を脱しつつあることがうかがわれます。レアル安でも利下げできることを好感し、株価が急上昇しています。

図1:ブラジルの金利、為替、株価

ドル相場次第の新興国相場

ここまで、ブラジルを例に、新興国のブームと破裂、悪循環、そして立ち直りへの道程を見ました。ただし新興国の場合、自助努力だけでは立ちゆきません。自国経済の健全化に加えて、世界経済の堅調、さらにドル安が必要になります。

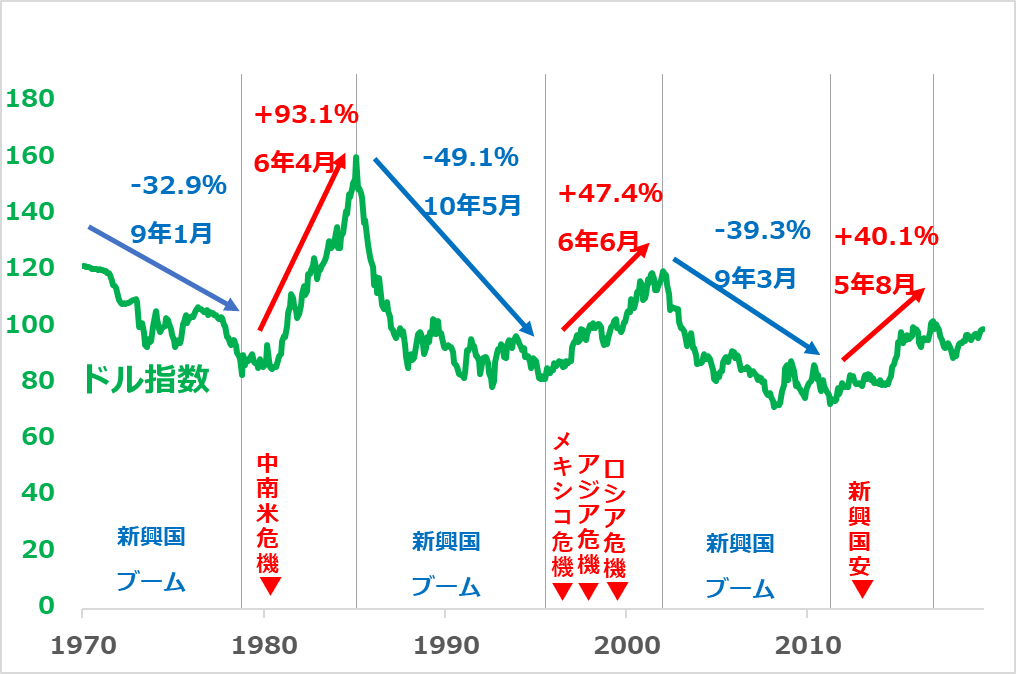

新興国は、歴史的に9~10年のドル安サイクルでブームとなり、6~7年のドル高サイクルで危機に見舞われてきました(図2)。背景として、米国が相対的に金融緩和気味でドルがだぶつくとき、ドルは軟化し、他方で高利回りを求めて新興国に流入しがちです。ドル資金は、新興国経済に活況をもたらした後、やがて米国が金融を引き締めてドル高トレンドに移ると、米国へ還流し始め、新興国を窮地に陥れます。

図2:ドルのサイクルと新興国

2000年代以降の新興国ブームは、ITバブル崩壊、同時多発テロ、リーマン・ショックにさいなまれた米国の超金融緩和の産物といって過言ではありません。そして2011~2012年に米国が景気の自律回復に向かい、ドル高地合いを取り戻すにつれ、加熱した新興国相場が反落したのです。

足元のドル高トレンドは、トランプ米政権の減税など景気刺激策と、ユーロや中国元(人民元)の下落という敵失によって、名残を残しつつも、おそらく終盤に来ていると判断しています。

2020年にかけて注目すべき新興国の要件

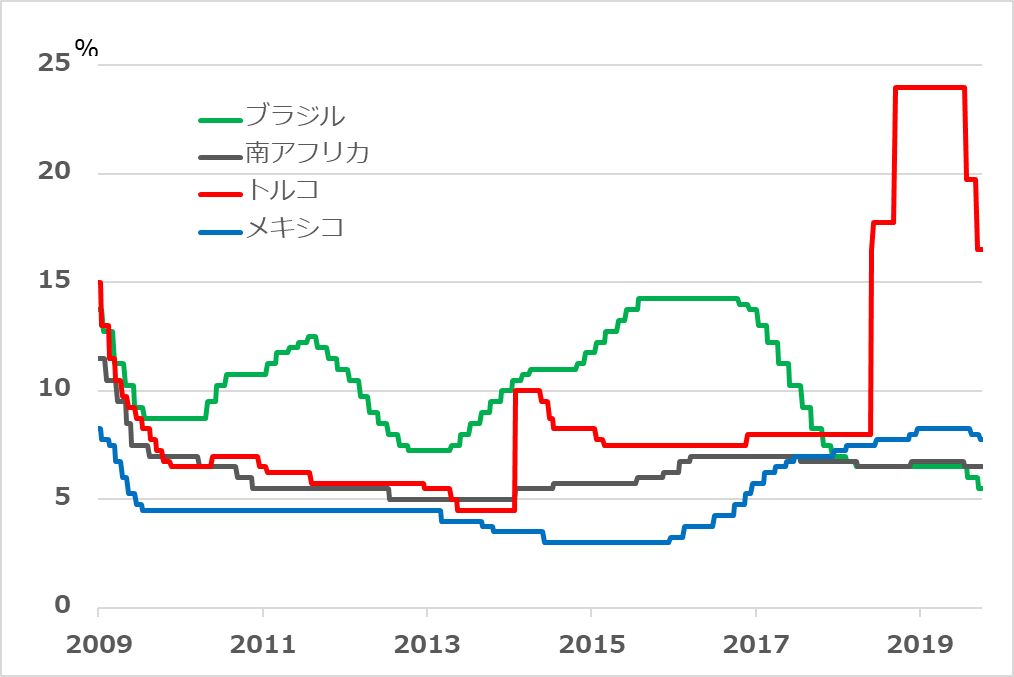

図3は、高金利通貨として投資対象の候補になりうる4カ国、ブラジル、南アフリカ、メキシコ、トルコの政策金利の推移です。このうち、ブラジル・レアルは、自国経済のリストラの進捗と国内政局の安定、さらにドル安局面に入れば、底堅さを増す可能性があります。次いで南アフリカ・ランドも候補になりますが、同国の金利の示唆は今一つはっきりしません。

図3:高金利新興国4国の政策金利

なお、米国経済の悪化が世界景気をも巻き込む状況で、ドル安が起こるときは、新興国通貨も脆弱化するでしょう。新興国投資の勝算は、米国の利下げでドル安が進む一方、米国も世界も景気は底堅さを保つという要件がそろって成立するものです。

最近は、トルコとメキシコの金利が、ブラジルや南アフリカより高く、投資家の注目を集めがちです。確かに、トルコの高金利は突出しています。メキシコは、かつてブラジルや南アフリカが注目される場面では地味な投資対象として脇役に置かれていたものが、今や両国を上回る高金利です。しかしそこに、特殊な事情があることが容易に推察できるでしょう。トランプ米大統領に叩かれて苦境に追い込まれていることの表れです。

そうした背景の高金利ですから、両国通貨は2020年の米大統領選挙に向けて、トランプ再選の可能性に揺さぶられるでしょう。リスク好きな短期トレーダーには魅力的でしょうが、現時点で選挙結果について意味のある予測はできません。中長期投資家は、選挙の行方を見据えつつ、これら通貨を投資対象にできるかを計算していく必要があります。

円ベース投資家にとってのパズル

日本からの円ベースの新興国投資では、もう一つ複雑なパズルを解く必要があります。

ドルが本格的に下方トレンドに入るとき、おそらく円は最強通貨の一つになるでしょう。対ドルでの新興国通貨上昇の可能性の上に、円高リスクを重ねて読み解く必要があります。これを面倒と思うか、醍醐味と思うかが、DIY投資家になるかどうかの試金石と言えるかもしれません。

最後に、円ベース投資の基本原則を再確認しておきます。「リスクオフで円高、株安」の宿命を逃れられない以上、リスクオンの追い風が吹いている時だけ株式や外貨建て資産を保有し、リスクオフの前兆となるつむじ風が吹き始めたらそれらを売り始めて、リスク圧縮を図る、それを淡々と繰り返すのみです。

2020年は、追い風が吹く段階ではないでしょう。米国の景気動向、金融緩和、株式相場、そして大統領選をにらみながら、2018年後半以来のつむじ風が、本格的な逆風になるか、凪(な)ぐかを見極める一年になりそうです。つむじ風が凪ぐと、ドル/円も株価もほどほどでサポートされ、安堵(ど)する投資家も多いでしょう。しかし、中長期サイクルを狙うDIY投資家にとっては、それなりの円高、株安になってようやく買いの好機到来です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。