毎週金曜日夕方掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、レーザーテック(6920)、ディスコ(6146)、SCREENホールディングス(7735)

1.世界半導体出荷金額に下げ止まり感→反発感が見られる

今回の特集は、半導体製造装置です。半導体デバイス、半導体製造装置の関連データのフォローアップです。

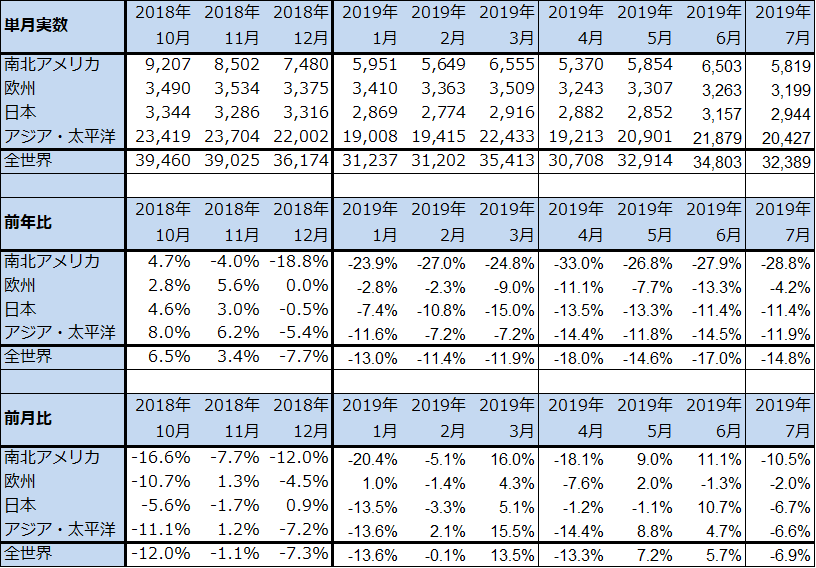

表1は、月次の世界半導体出荷金額(単月)の推移を表したものです。2019年7月の世界半導体出荷金額は、323億8,900万ドル(前年比14.8%減、前月比6.9%減)でした。全世界向けの前年比は2018年12月からマイナスに転じましたが、2019年7月までを見ると前年比のマイナス幅が最も大きかったのは2019年4月の18.0%減です。また、今年に入ってからの前月比を見ると、マイナスの月もありますがプラスの月もあります。その結果、世界半導体出荷金額に底打ち感が出始めています。

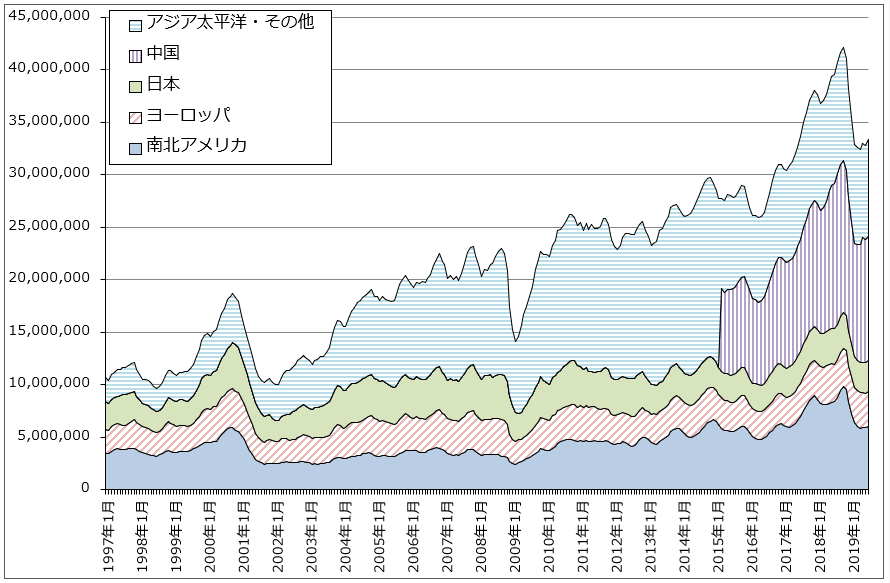

この様子がグラフ1に表れています。これは世界半導体出荷金額の3カ月移動平均の推移を見たグラフですが、2016年4月を底にして始まった大きな波が2018年10月をピークとして下落に転じました。この半導体ブームは過去最大のブームであり、原動力はスマートフォンとデータセンターでした。その後、スマートフォンの販売減少やデータセンターの投資抑制が響き、半導体ブームは一旦終わり、このセクターは下降局面入りしました。そして、かなりきつい下降局面を経験しましたが、2019年4-6月期頃から底打ちの気配が出てきました。グラフ1の最近の動きからは、このような底打ちの気配、更には反発に転じるかもしれない気配を見ることができます。

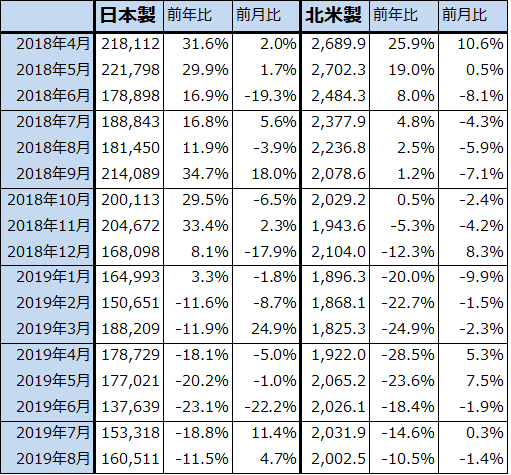

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ1 世界半導体出荷金額(3カ月移動平均)

注:2015年3月から「アジア太平洋・その他」から「中国」を分離、出所:SIA(米国半導体工業会)より楽天証券作成

2.ロジックが上昇局面入り、NANDが大底入れか

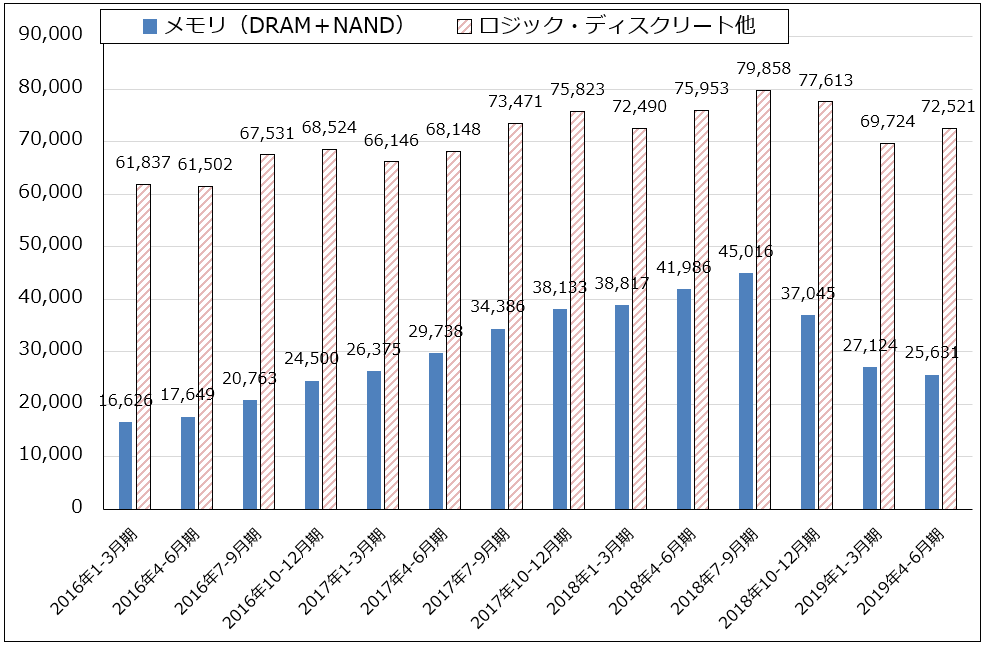

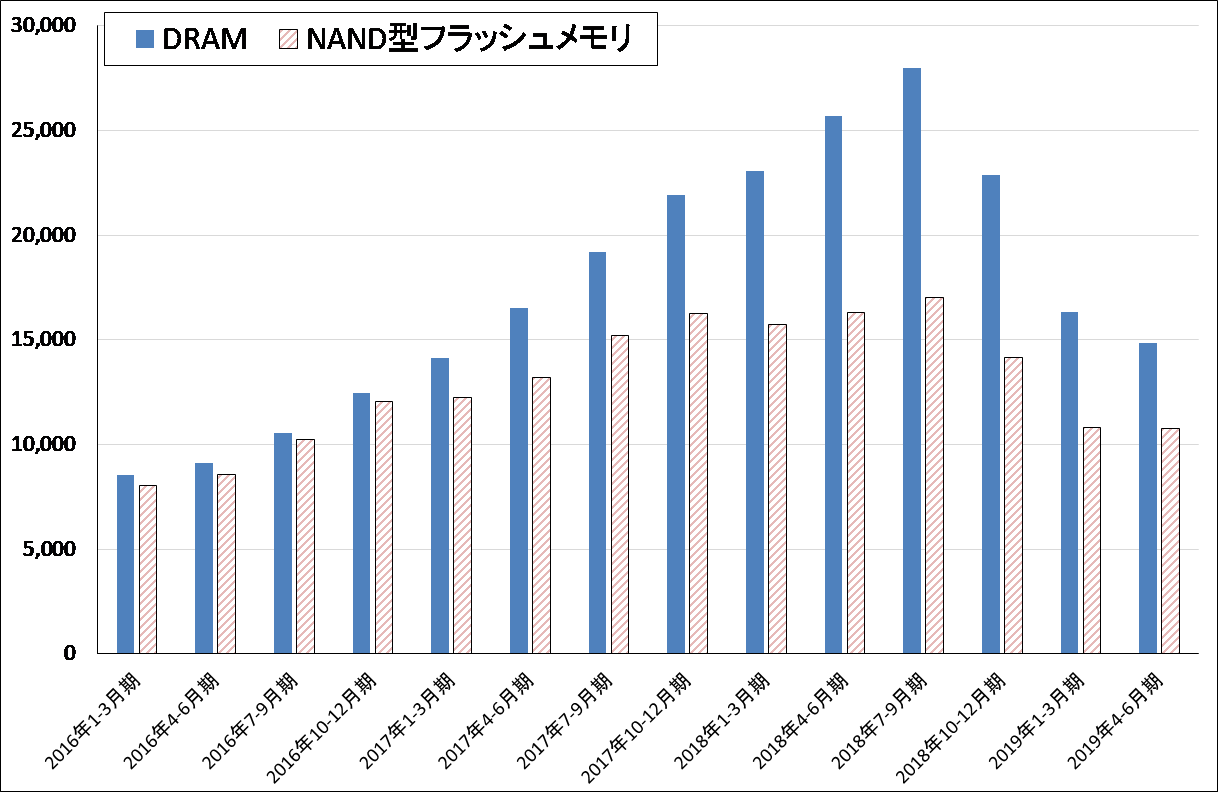

この世界半導体出荷金額の中身を見たものが、グラフ2、3です。グラフ2は、世界半導体出荷金額を、メモリ(DRAMとNAND型フラッシュメモリ)、ロジック(パソコン、スマホのCPUなど)+ディスクリート(トランジスタ、ダイオードなどの個別半導体)に分けて見たものです。

ロジック+ディスクリート販売金額は、2018年7-9月期をピークとして2019年1-3月期まで下降しましたが、これは、スマホ販売の伸び悩み、インテルの最先端CPUライン(10ナノライン)の構築失敗によるCPU不足→パソコン不足→DRAM需要不足によるものと思われます。その後、2019年1-3月期から2019年4-6月期に回復しましたが、これは5Gスマホの生産増加、パソコン用CPUの生産増加によると思われます。2019年7-9月期以降も5Gスマホの販売増加とパソコン用CPUの出荷増加が予想されるため、ロジック+ディスクリートの販売金額は増加すると予想されます。

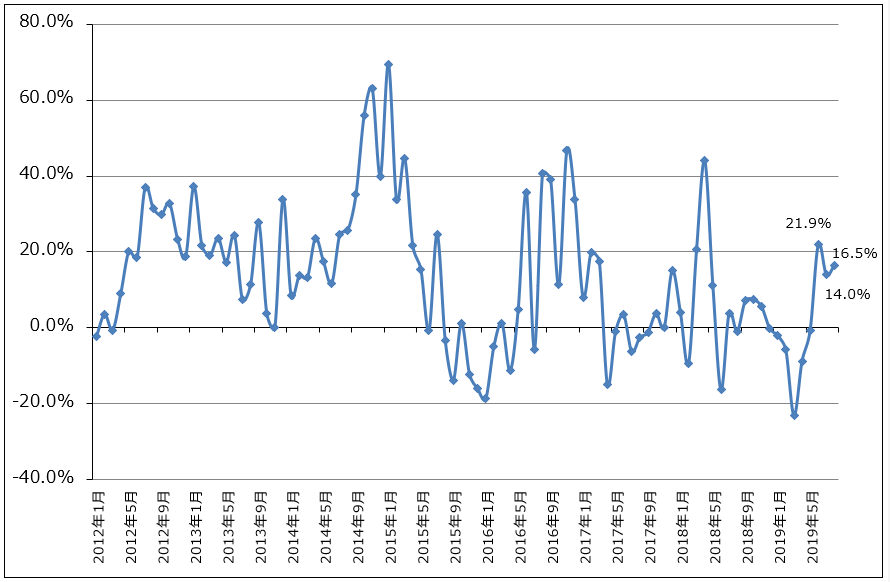

ちなみに、世界最大の半導体受託製造業者、TSMCの月次売上高前年比を見ると、2019年6月から勢いよく伸びていることがわかります。TSMCは、サムスンを除くほとんどのスマホメーカーの中高級スマホのCPUを受託生産しているため、同社の月次生産金額の動きはスマートフォン生産の動きをある程度表していると言えます。

また、メモリ販売金額の動きを見ると、四半期ベースの前期比減少率が低下しており、底打ち感が出始めています。DRAMとNAND型フラッシュメモリに分けて見ると(グラフ3)、NAND販売金額は2018年7-9月期から2019年1-3月期まで減少した後、2019年4-6月期にかけて横ばいになりました。2019年1-3月期から4-6月期にかけてNAND大口価格は20~30%下落しているため、NAND販売数量は1-3月期から4-6月期にかけて増加したと思われます。これはNAND市場が2019年4-6月期に大底入れしたサインと思われます。

一方でDRAM市場は、下降が続いています。DRAM市場の大底入れはまだ少し先となりそうです。

グラフ2 半導体デバイス市場の中身

出所:メモリ(DRAM+NAND)販売金額はTRENDFORCE、ロジック・ディスクリート他は世界半導体出荷金額(単月、WSTS)からメモリ販売金額を差し引いたもの

グラフ3 TSMCの月次売上高:前年比

出所:会社資料より楽天証券作成

グラフ4 DRAM、NAND販売金額

出所:TORENDFORCEより楽天証券作成

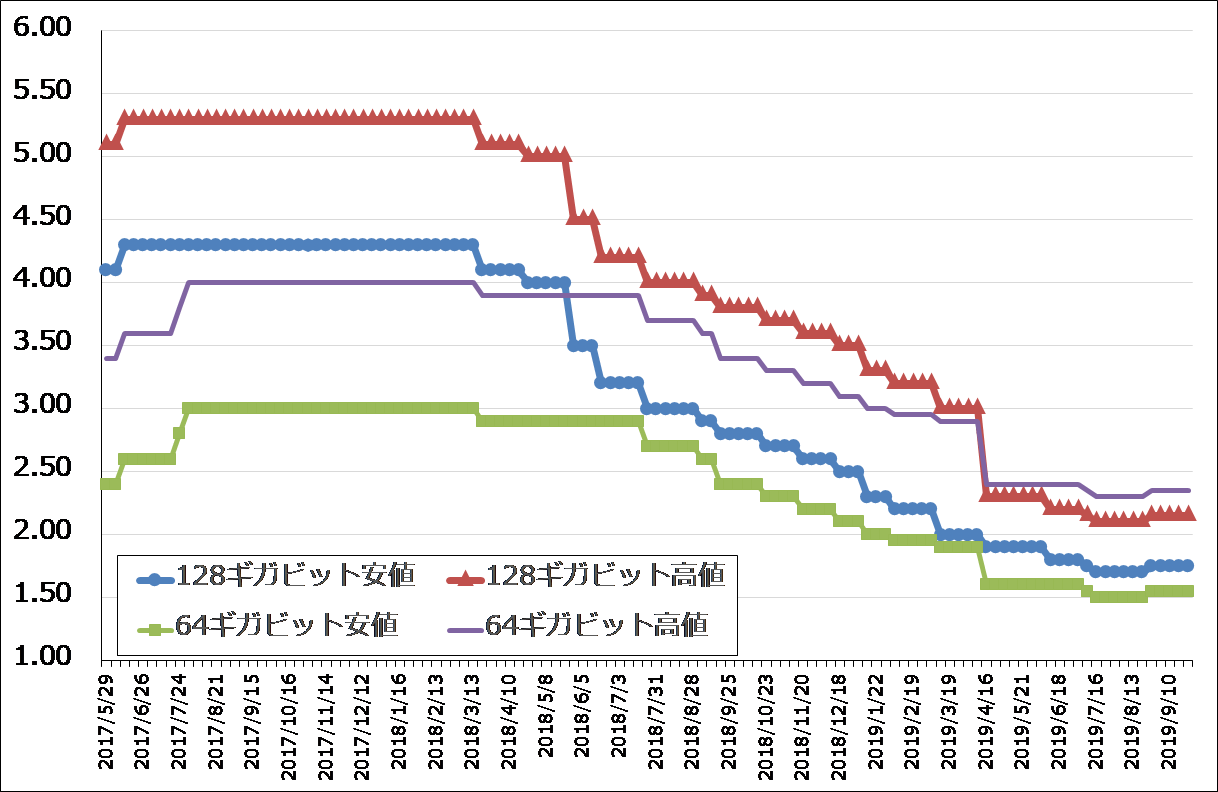

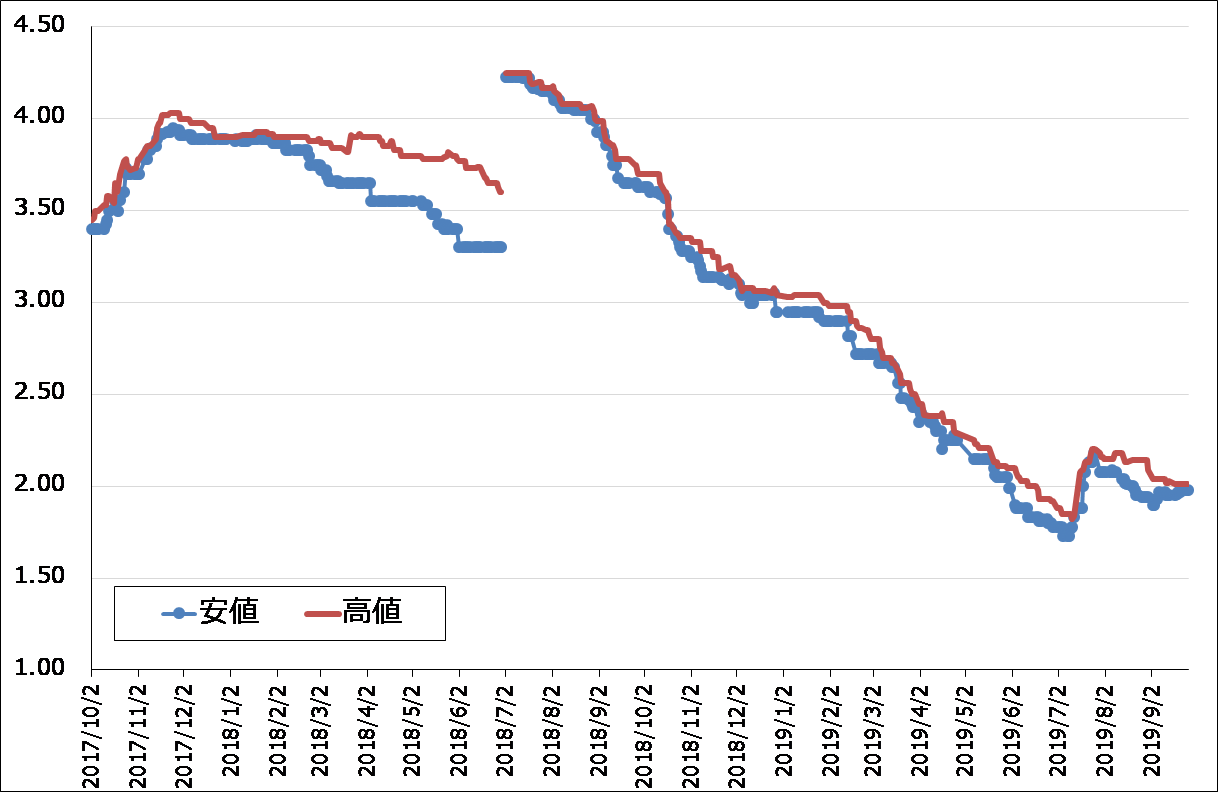

3.8月下旬にNAND大口価格が上昇に転じた

メモリ市況を見ると、NAND大口価格はNANDの需給緩和に伴い2018年3月から下がり続けていましたが、2019年7~8月にようやく下げ止まり、8月下旬に少しですが上昇に転じました。生産調整と価格低下に伴う需要増加による需給改善が市況に表れたと思われます。

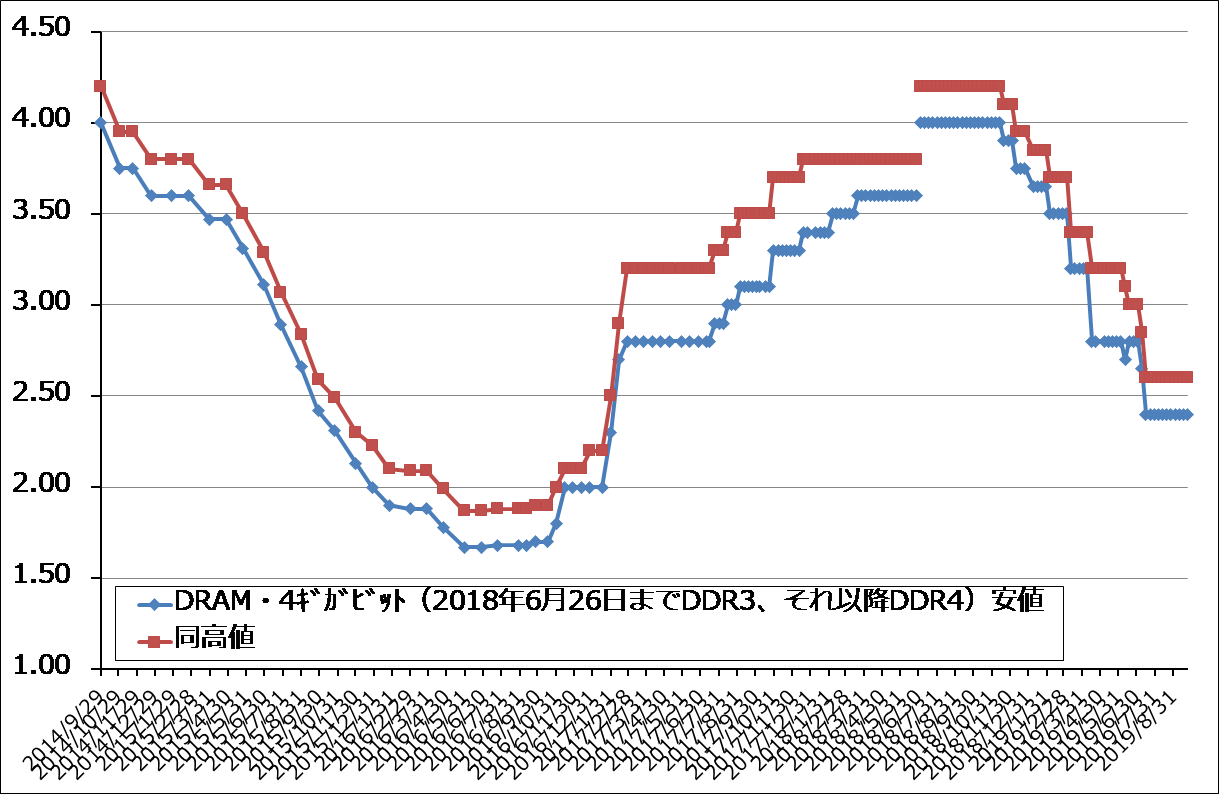

DRAM大口価格は下げ止まったかどうか、まだわかりません。ただし、DRAMスポット価格(小口価格)は7月上旬から上昇に転じています。7月に入って日本政府が表明した半導体、ディスプレイ材料3品目(フッ化水素、EUV用レジスト、フッ化ポリイミド)の対韓国輸出の審査厳格化によって、韓国のメモリ生産に支障が発生すること、特にDRAMが不足することを懸念する動きが出始めたことによります。その後DRAMスポット価格はやや下落しましたが、これまでのように一方的に下落するだけというわけではなくなっています。

グラフ5 NAND型フラッシュメモリの市況(2017年5月29日から)

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ6 DRAMの市況

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ7 DRAMのスポット市況

注:2018年6月29日までは4ギガビットDDR3型、それ以降は同DDR4型

4.半導体設備投資回復への道筋が見え始めた

このようにNAND大口価格の上昇転換、DRAMスポット価格の底打ち気配を見ると、近い将来の(おそらく2020年に入ってからの)メモリメーカーの業績回復への期待と設備投資増加への期待が持てるようになってきました。

表2は、日本製、北米製半導体製造装置販売高の推移を見たものです。半導体設備投資の減少に伴い、2018年末から北米製半導体製造装置販売高から先行して前年割れとなってきました。ただし、2019年に入ってからの動きを見ると、北米製販売高は2019年1-3月期に大底を入れ、4-6月期に前期比でやや回復しています。日本製も同じような動きをしています。

ロジック半導体設備投資が増加していると思われますが、これには、TSMCの5ナノ半導体(5ナノCPUは2020年から商業生産に入り、2020年秋発売予定の新型iPhoneを皮切りに高級スマホに搭載される予定)パイロットプラントとそれに続く本プラントの建設、インテルの最先端10ナノラインの構築と従来型14ナノラインの増強が寄与していると思われます。またメモリ投資は、十分下がりきって大底に達している可能性があります。

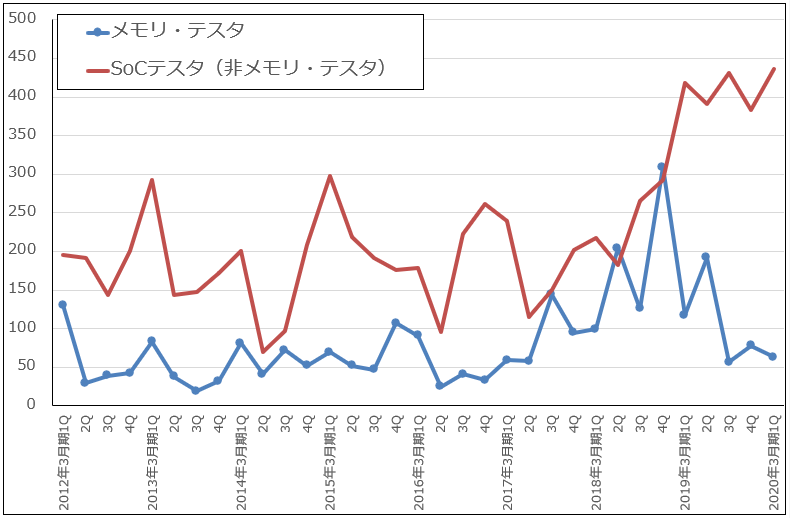

このような半導体設備投資の動きを示す一つの例が、アドバンテストの半導体テスタ受注高の推移です(グラフ8)。SoCテスタ(非メモリ・テスタ)受注高が高水準になっていますが、これは5G半導体向けテスタ需要が増えているためです。5G半導体は従来のロジック半導体に比べ回路が複雑になっているため、テストポイントが多く、テスト時間が長くかかるため、テスタの所要台数が増えています。このようにロジック半導体では、微細化が進み回路が複雑になるほどテスタ所要台数が増える傾向があります。2020年は5Gスマホの生産、販売が本格化するため、5G半導体向けテスタ需要も高水準を維持すると予想されます。

また、メモリ・テスタ受注高はこれ以上減らないであろう「陰の極」にあると思われます。2020年を展望すると、NANDの需給改善に伴ってテスタ投資を含むNAND設備投資が回復する可能性があります。

また、DRAMは2020年になると、今の最高速DRAM「DDR4」が「DDR5」に進歩する見込みです。その場合、DDR4用のテスタはDDR5では使えないため、メモリ・テスタの新規需要が発生すると予想されます。

このように見ると、2020年はロジック向け設備投資が高水準を維持して、NAND、DRAM向け設備投資が増加すると予想されます。歴史的に見れば、CPUが大きく変化するときには、DRAMが高速大容量化し、ストレージ(この場合、NANDを使ったSSD)も高速大容量化しています。この観点で見ると、2020年は半導体にとって重要な年になる可能性があります。

なお、後述しますが、DRAMではアメリカのマイクロン・テクノロジーが台湾に最先端DRAM工場を着工しています。また、東芝メモリ(2019年10月1日から「キオクシア」)は岩手に最先端のNAND工場を建設中です。先を見た動きが進んでいるようです。

表2 日本製、北米製半導体製造装置の販売高(3カ月移動平均)

出所:日本半導体製造装置協会、SEMIより楽天証券作成

グラフ8 アドバンテストの半導体テスタ受注動向

出所:会社資料より楽天証券作成

5.日韓摩擦が半導体生産と設備投資に与える影響

2019年7月1日付で、日本政府は半導体製造などで使われる化学品3品目(EUV用レジスト、フッ化水素、フッ化ポリイミド)について、韓国向けの輸出手続きを厳格化すると発表し、2019年7月4日から実施されました。

また2019年8月28日から、韓国に対する安全保障上の友好国(従来の「ホワイト国」)の指定も取り消し、グループAからグループBに指定替えしました。これによって日本から韓国へ向けたほとんどの輸出品目について、軍事転用の可能性があるとされた物品については、原則として輸出契約ごとに経済産業省の許可が必要になり、手続きが煩雑になります。ただし、日本企業が厳格な輸出管理を行うなどの要件を満たせば、包括契約による輸出も可能になります(特別一般包括許可など。ただし審査は厳しいと言われています)。

ちなみに、台湾、中国はホワイト国ではないため(台湾、中国はグループCになる)、フッ化水素などの半導体関連素材は個別契約による輸出が行われています。ただし、特に支障なく輸出されているもようです。

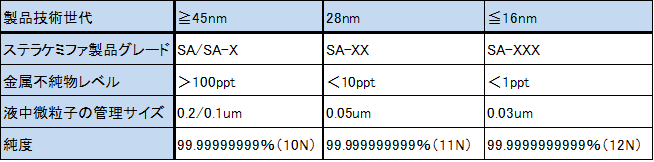

現状では、韓国向け半導体関連品目で最も重要なのは、超高純度フッ化水素です。半導体製造工程でエッチングガスや洗浄に日常的に大量に使われているものです。

表3にスペックの詳細を示しますが、汎用半導体から先端半導体(ロジック、メモリとも)まで多くの半導体工程で使われている10N(99.99999999%、テンナイン)、11N(イレブンナイン)と、最先端半導体ラインで今のところ少量使われている12N(トウェルブナイン)の3種類の超高純度フッ化水素があり、いずれも日本のステラケミファ、森田化学(未上場)、ダイキン工業(台湾プラスチックとダイキン工業の合弁会社)の3社が合計100%のシェアを持っています(推定では、ステラケミファ、森田化学が各々40~50%、ダイキン工業が約10%)。台湾、韓国にごく少量の超高純度フッ化水素を生産できる会社があるかもしれませんが、フッ化水素は量産と保管、輸送が難しく(毒性が強く人間が触れると死に至る)、現状で量産できるのはこの3社だけです。特に、これから需要が増えると予想される12Nは、今のところ日本メーカーしか生産できないと言われています。

報道によると、少量の超高純度フッ化水素の対韓国輸出が経産省から許可された可能性はあります(韓国メディアの報道は当てになりませんが)。ただし、この3社の中でも超高純度品の比率が高いと思われるステラケミファによれば、2019年7月4日からの対韓国輸出停止後、同社が韓国メーカーとの輸出契約に基づく輸出許可を申請して受理されたのが8月上旬であり、そこから最大90日間の輸出審査を受けているところであるもようです。現状ではまだ輸出許可が下りていないもようです。サムスンやSKハイニックスの超高純度フッ化水素の在庫水準を考えると、早めに輸出許可が下りなければ、韓国の半導体生産(特にDRAM、NAND生産)に支障が出かねない状況になっている可能性があります。より低い純度のフッ化水素を使うやり方もあると思われますが、その場合シリコンウェハ上に不純物がたまり歩留まりが低下する恐れがあります。

このような状況に対して韓国メーカーがどう対応するのか不明です。日本以外の国からの輸入を増やそうにも難しく、韓国で超高純度フッ化水素を開発するには相当な時間(おそらく数年)がかかると思われます。

一つの可能性は、韓国メーカー(サムスン、SKハイニックス)が工場を持っている中国での生産量を増やして生産地を分散することです。実際に、韓国メーカーは中国工場を以前から増強しています。

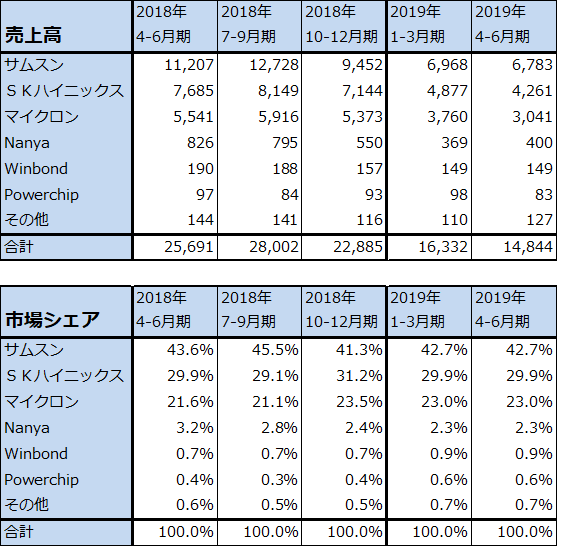

サムスン、SKハイニックスの競合メーカーは、DRAM、NANDの設備投資を進めています。マイクロン・テクノロジーは、台湾で総額約1兆3,500億円をかけ、最新鋭のDRAM工場を建設する計画です。1棟目は既に着工しており、2020年8月完工、同年10-12月期に試験生産を開始する予定です。そして、2棟目は状況を見ながら建設する計画です。

また東芝メモリも岩手にNANDの大型工場を建設中です。2020年から稼働開始する計画です。

サムスン、SKハイニックスのメモリ生産に支障が出た場合、DRAM、NANDの価格が上昇する可能性が生じるとともに、市場シェアが変動する可能性があります。それに対処するために韓国メーカーが韓国以外の国で生産を増やせば、設備投資の新たな動きを引き起こす可能性があります。半導体のような複雑なサプライチェーンを持つ先端産業は、韓国で操業するには難しくなった可能性もあります。この問題を引き続き注視したいと思います。

表3 ステラケミファの半導体製造用フッ化水素

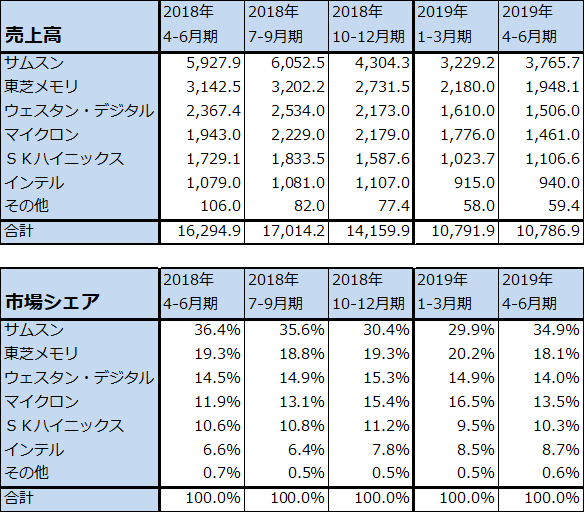

表4 DRAMの売上高と市場シェア

出所:TRENDFORCEプレスリリースより楽天証券作成

注:四捨五入の関係で合計、比率が合わない場合がある。

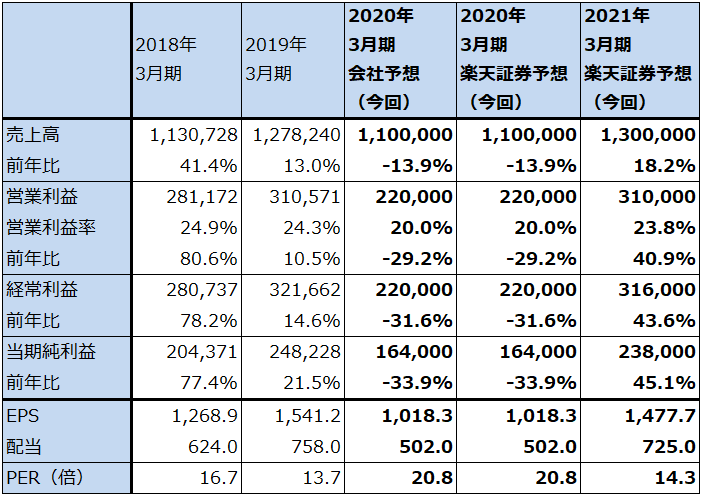

表5 NAND型フラッシュメモリの売上高と市場シェア

出所:TRENDFORCEプレスリリースより楽天証券作成

注:四捨五入の関係で合計が合わない場合がある。

6.半導体製造装置5銘柄への投資評価を維持する

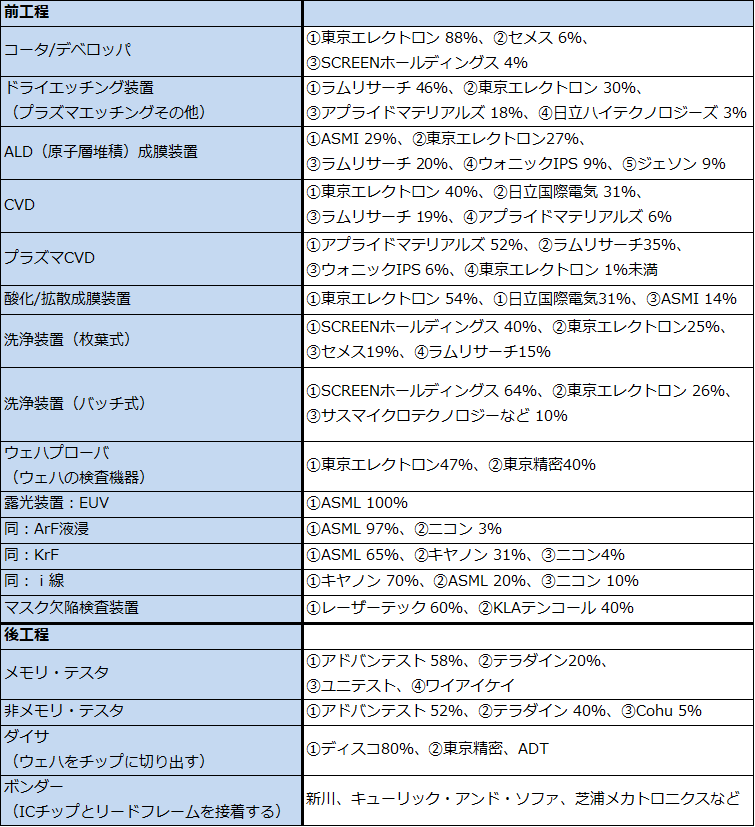

このような先端技術に関するセクター、銘柄に投資する際の基本は、まずトップシェアの会社に投資することです。表11は2018年における主要半導体製造装置の世界シェアを示したものですが、日系メーカーでは引き続き、東京エレクトロン、アドバンテスト、レーザーテック、ディスコ、SCREENホールディングスの5社に投資妙味を感じます。レーザーテックを除く各社とも、今期は減益見通しですが、来期は業績回復が期待できると思われます。

東京エレクトロン:世界第3位の半導体製造装置メーカー。前工程の品揃えが充実している。今後6~12カ月間の目標株価(以下同様)は2万6,000円。

アドバンテスト:半導体テスタ(メモリ・テスタ、SoCテスタ)で世界シェアトップ。5G半導体用テスタで先行。目標株価6,000円。

レーザーテック:シリコンウェハの回路を描画するときに使う「マスク」、その材料である「マスクブランクス」の検査装置で世界トップ。7ナノ半導体から量産ラインに使われているEUV用マスク、マスクブランクス検査装置で先行。目標株価7,800円。

ディスコ:回路を描画したシリコンウェハをチップに切り出すダイサで世界シェア約80%。業績は世界の半導体工場の稼働率に依存する傾向がある。目標株価2万4,000円。

SCREENホールディングス:半導体製造ラインで重要な洗浄装置で世界シェアトップ。目標株価8,000円。

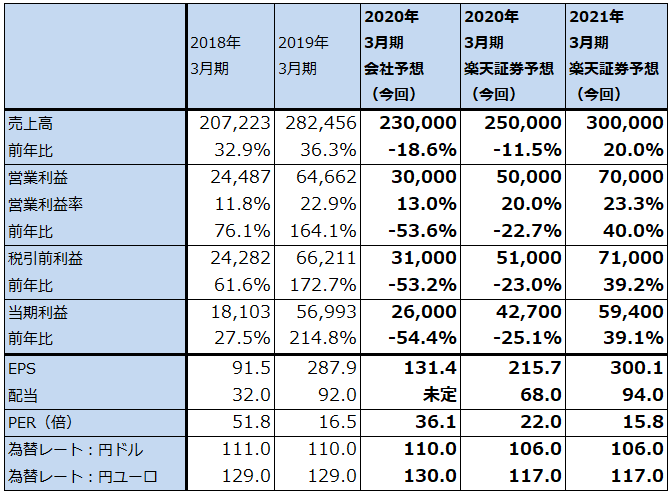

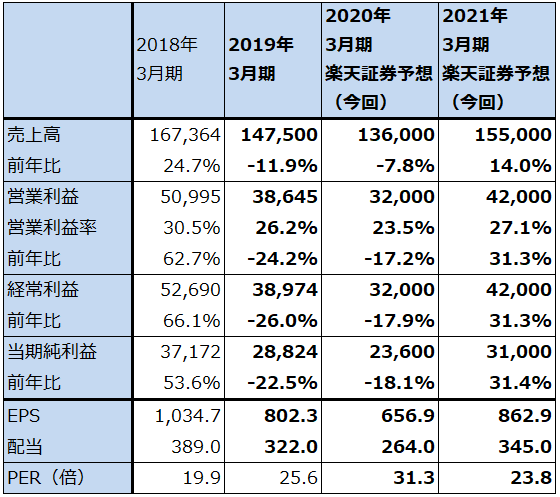

表6 東京エレクトロンの業績

発行済み株数 161,060千株

時価総額 3,407,224百万円(2019/9/26)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

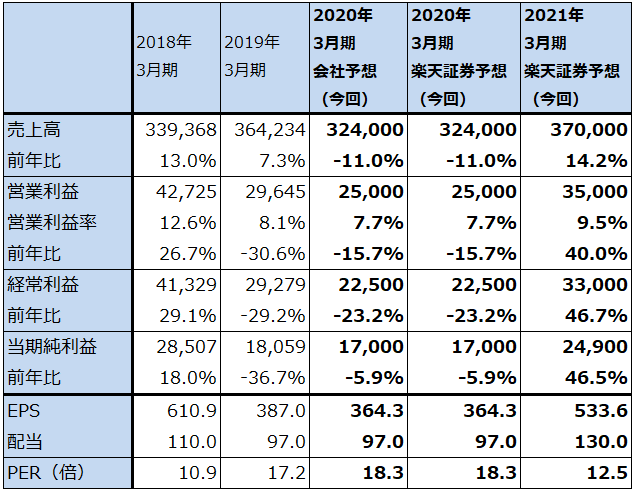

表7 アドバンテストの業績

発行済み株数 197,930千株

時価総額 938,188百万円(2019/9/26)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期利益は親会社の所有者に帰属する当期利益。

表8 レーザーテックの業績

発行済み株数 45,089千株

時価総額 302,547百万円(2019/9/26)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表9 ディスコの業績

発行済み株数 35,927千株

時価総額 738,659百万円(2019/9/26)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

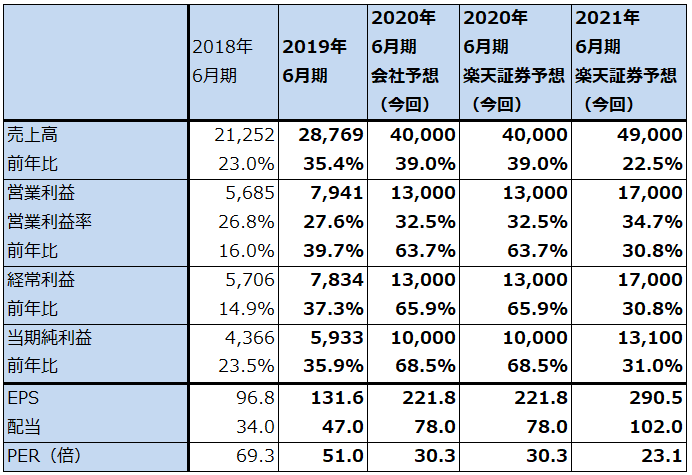

表10 SCREENホールディングスの業績

発行済み株数 46,661千株

時価総額 310,296百万円(2019/9/26)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表11 半導体製造装置の主要製品市場シェア(2018年)

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、レーザーテック(6920)、ディスコ(6146)、SCREENホールディングス(7735)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。