<今日のキーワード>

1989年に3%の消費税が導入されて以来、税率引き上げの都度、市場に大きな影響が見られました。『消費増税』シリーズではその影響を取りあげたいと思います。今回は、『消費増税』と金融市場の関係です。過去、消費税導入・増税後の1年間で、ドル円レートは円安となった一方、株式市場は1勝2敗で上昇・下落しました。いずれも、内外の経済・政治の動向に大きく影響されるため、米中協議や金融政策等が注目されます。

【ポイント1】過去の『消費増税』後1年のドル円レートは円安

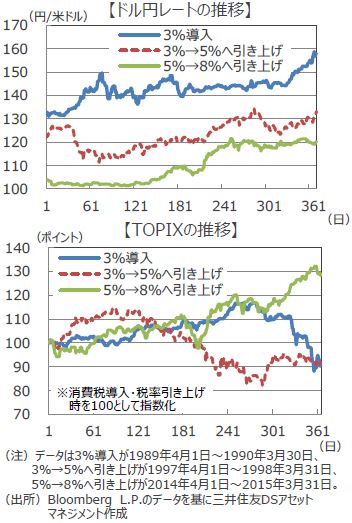

消費税導入・税率引き上げ後、1年間のドル円レートの推移は右グラフのとおりです。消費税導入(89年4月1日)後は、約20%のドル高円安となりました。平成バブル景気の中、国内機関投資家の対外投資が増大しました。

3%から5%の増税(97年4月1日)後は、一旦ドル安円高となった後に切り返し、約10%のドル高円安となりました。

5%から8%の増税(14年4月1日)後は、半年弱横ばいでしたが、その後円安が進み、約17%のドル高円安となりました。10月以降、日銀の量的・質的金融緩和の拡大や米量的緩和の終了から円安が進みました。

【ポイント2】過去の『消費増税』後1年の日本株は1勝2敗

同様に導入・増税後1年間の日本株の推移をTOPIXで見てみますと、14年の5%から8%の増税後は上昇しましたが、それ以外のタイミングでは下落しました。89年12月には日経平均株価が史上最高値を付け、その後大幅下落しました。97年は駆け込み需要の反動からマイナス成長となったことや、金融機関の破たんがあったことなどが背景です。

【今後の展開】追加緩和を進める米国との金融政策の違いなど海外要因や、景気動向の影響大

増税後は消費低迷による景気停滞が懸念され、円や日本株にとっては売り材料になり得ると考えられます。但し、政府から景気対策が打たれる上、来年の東京五輪に伴う消費の盛り上がりへの期待や米国の追加緩和などがプラス方向に作用すると見込まれます。合わせて、米中通商交渉も10月に閣僚級協議が予定されています。一部メディアによると、中国の農産物の購入で合意に達する可能性があります。来年に大統領選挙を控えたトランプ大統領が妥協する可能性もあり、米中交渉には注目が必要です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。