今回は、ロボアドバイザーの運用成績について書いていきます。皆さんは、自分の資産を増やすために投資をするのですから、運用成績が良いものに投資をしたいはずです。しかし、実はロボアドバイザーは、ビジネスの仕組み上、運用成績の良し悪しを評価するのは簡単ではありません。そこで、筆者が考えた、分かりやすい評価方法とその見方をご紹介します。

ロボアドバイザーの運用成績を評価するのは難しい

投資信託であれば、すべてのお客様は同じファンドを購入しているため、運用成績はファンドの基準価額の騰落率で単純に決まります。どのお客様でも、ファンドの成績は一律同じだからです。

しかし、ロボアドバイザーの場合は、個人個人に合わせて、目標ポートフォリオを作り、運用しています。そのため、各口座で、運用損益はそれぞれ異なっています。

多数の口座の平均の運用損益率を計算することはできますが、それを運用成績とみなすことはできません。なぜなら、各口座で投資タイミングが違うほか、運用金額の増減もバラバラ。さらに運用コースが変更されることもあり、口座ごとの条件が違いすぎるからです。

では、どのように、ロボアドバイザーの運用成績を評価すればいいのでしょうか。

ロボアドバイザーの運用損益は、2つに分解できる

ロボアドバイザーの仕組みに立ち返ります。ロボアドバイザーは、目標ポートフォリオをお客様それぞれの口座に作って運用します。ということは、まず「目標ポートフォリオの運用成績」があり、それにお客様が運用資金を増減させたり、運用コースを変更する「お客様の手続き」があるわけです。

まとめると、以下のとおり、各口座の運用損益は2つに分解できます。

各口座の運用損益=目標ポートフォリオの運用成績×お客様の手続き

2つの要素のうち、後者の「お客様の手続き」は、ロボアドバイザーの運用担当者がコントロールできない部分です。

運用担当者がコントロールでき、運用責任を負えるのは、前者の「目標ポートフォリオの運用成績」のみです。よって、ロボアドバイザーの運用成績は、「目標ポートフォリオの運用成績」で評価するのが適切と考えられます。

もちろん、実際の口座の運用損益は、税金などのコストやポートフォリオを目標ウェイトに合わせるための定期的な売買の影響もあるので「目標ポートフォリオの運用成績」と同じにはなりません。もしも投資してから一度も運用資金が増減せず、運用コースも同じままの口座があれば、その運用損益をロボアドバイザーの成績として扱えますが、現実は無理です。

ほとんどの口座は、運用を開始してから、資金が増えたり減ったり、運用コースが変わったりするからです。

その点、「目標ポートフォリオの運用成績」であれば、運用資金の増減や運用コースの変更の影響を受けません。完璧な評価方法ではありませんが、ひとつの評価方法としては使えるものだと思います。

なお、楽天証券で運用しているロボアドバイザーは、今年6月末でちょうど運用開始から3年が経ちましたが、実際の口座の年率リターンは、目標ポートフォリオに対して、概ね0.1~0.2%ほどの劣後にとどまり、大きな差はありませんでした。

運用成績の評価は、リターンだけでなく、リスクも見なければならない

ロボアドバイザーの運用成績は、「目標ポートフォリオの運用成績」で評価できることが分かりました。しかし、まだ問題があります。

それは「リターンを単純に比較できない」ことです。

さまざまなロボアドバイザーがあり、かつさまざまな運用コースがありますが、それぞれの運用コースは取るリスク水準が異なります。例えば、ものすごく高いリスクを取って、+5%のリターンを得るよりも、ほんの少しのリスクしか取らずに+3%のリターンを上げるほうが運用成績は優秀な場合もあります。つまり、取っているリスクに対して、どれだけのリターンを上げたかという観点から評価しなければならないのです。

そのため、ロボアドバイザーの運用成績を評価するには、リターンとリスクを同時に見る必要があります。

筆者が考える運用成績の評価方法とその見方

ここから、これまでの説明を踏まえ、筆者がベストと考える運用成績の評価方法とその見方を具体的に書きます(あくまで、筆者の独自の考えです)。

具体的な評価方法

(条件)

・目標ポートフォリオの運用成績で評価する

・リスク水準に応じたリターンで評価する

・リスク及びリターンの計算は、ロボアドバイザーの運用に係る投資顧問料等のすべての手数料を控除したベースで行う。

(方法)

1.各ロボアドバイザーの運用コースごとにリスク(年率)とリターン(年率)を算出する。

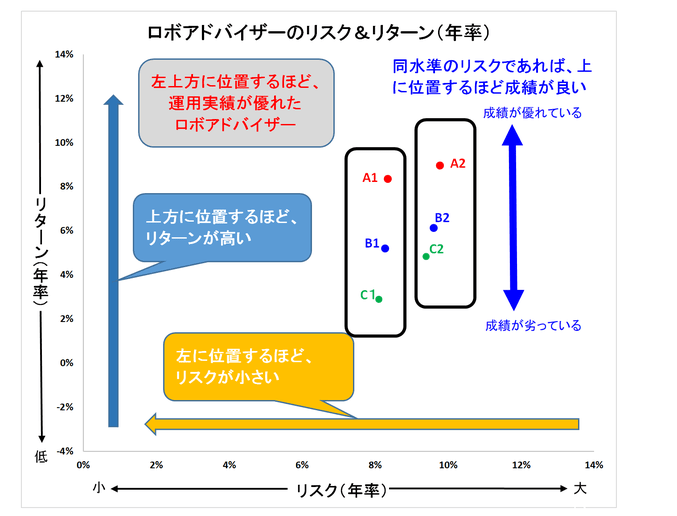

2.その結果を以下のグラフ上に表示する。※縦軸がリターン(年率)、横軸がリスク(年率)

上記グラフの見方は、縦軸は上方に位置するほどリターンが高く、横軸は左側に位置するほどリスクが低いことを意味します。各ロボアドバイザーは複数の運用コースを持ちますが、グラフ上で運用コースが全体的に左上方に位置する(リスクが低くて、リターンが高い)ロボアドバイザーが運用成績が優れていることになります。

なお、すべての手数料控除後のリターンを使っているので、手数料が高ければ、リターンはその分下方に大きく下がり、手数料が安ければ、リターンはあまり下がりません。つまり、高い手数料を取るのであれば、その分高いリターンを上げなければ、他社対比で不利になるわけです。

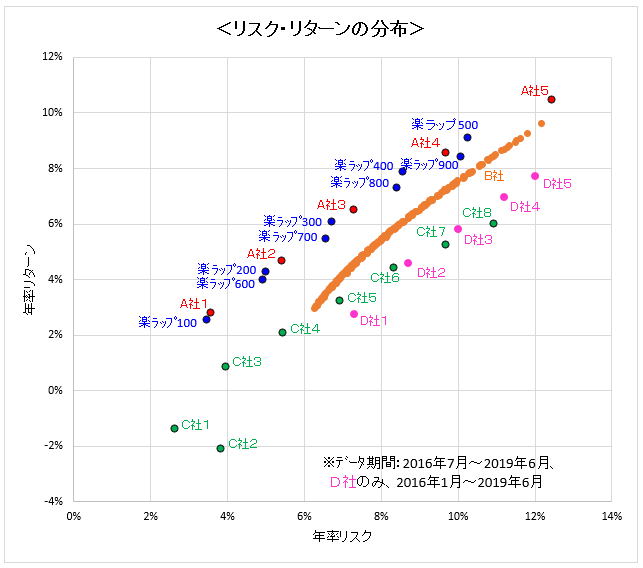

最後に、以下は、ロボアドバイザー5社の各運用コースのリスクリターンを表示したグラフです。

(参考)

※各ロボアド業者のデータは、実際の口座リターンデータと目標ポートフォリオの計算上のリターンデータが混在しており、比較条件は一律同じではない。

※使用するリターンデータは、すべての手数料(投資顧問料等)を控除したベース。ただし、実際の口座リターンは税金が控除されているのに対し、目標ポートフォリオの計算上のリターンは控除されていない。

※弊社楽ラップのデータは、実際の口座リターンではなく、目標ポートフォリオの計算上のリターンであり、税金は控除されておらず、売り買いの取引は同日同時に行われる前提で計算されている。ただし、過去3年の検証では、実際の口座リターンは目標ポートフォリオに対し、年率0.1~0.2%程度劣後しているだけであり、ほとんど差はないことを検証済み。

上記グラフは、各社の条件が統一されていませんので、単純に比較はできません。あくまで、実際の口座リターンと目標ポートフォリオの計算上のリターンが混在した、各社の公表データからリスクリターンを単純に計算した、参考レベルの情報です。

現在、ロボアド各社では、最低限の開示基準として、すべてのフィー控除後の円建て月次リターンを開示する取り決めをしており、ホームページなどで情報開示を行なっています。ただ、実際の口座リターンを使ったり、目標ポートフォリオの計算上のリターンを使ったり、使用するリターンデータの基準などが統一されていません。

筆者は、できれば、金融当局にロボアドバイザーだけでなく、すべての投資一任のラップ口座について、統一した運用成績の開示基準を定めてもらいたいと考えています。

金融当局がロボアド業者、ラップ業者から提出された同じ条件のデータを使い、上記のようなグラフを作成し、広く一般に公開すれば、多くの個人投資家がロボアドバイザーやラップ口座の運用実績を一目で確認できるようになります。また高い手数料を取っているラップ口座の場合は、上記グラフでは、リターンがその分低い位置となります。すべての手数料控除後の成績が悪ければ、自然に淘汰され、「顧客本位の業務運営」がこれまで以上に徹底されることにつながると見ています。

ぜひ一度、金融当局には、ご検討いただきたいと思います。

次回は、ロボアドバイザーとバランス型投資信託の運用実績の比較について書きたいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。