株価指数の起源

現在、米国の投資家に愛用されている株価指数で、最古のものは1896年に作られたダウ工業株価平均指数です。

ダウ工業株価平均指数は米紙「ウォールストリート・ジャーナル」を発行しているダウ・ジョーンズ社が保有しており、チャールズ・ヘンリー・ダウによって考案されました。

略して「ダウ30」と呼ばれる同指数は、米国を代表する30の銘柄の株価を単純に足し上げることによって計算されます。

このような単純平均の問題点は、その指数に採用されている企業が2:1の株式分割を発表すると株価が半分になってしまう点です(=その場合、発行済み株式数は、逆に2倍になります)。

すると指数自体もギャップを開けながら下がってしまいます。そこでそのような技術的な要因による不自然な指数の変動を避けるため、除数とよばれる調整比率を使うことで指数の一貫性を持たせることが始められました。

なおダウ工業株価平均指数の構成銘柄は、その時々の有力企業の変遷に応じてどんどん入れ替わっています。

1957年になると格付け機関、スタンダード&プアーズが米国を代表する500社からなる、スタンダード&プアーズ(S&P)500指数を発表しました。

S&P500指数がダウ工業株価平均指数に比べて好ましい理由は2点あります。

まず指数を構成する銘柄が500と多いため、米国の株式市場全体の様子をより正確に反映することができる点です。

次にS&P500指数は時価総額加重指数となっている点です。それは株式市場における、ある企業の本当の重要性を反映しやすいという利点があります。

たとえばダウ工業株価平均指数では単純株価が一番大きいボーイング(BA)、ユナイテッドヘルス(UNH)などの銘柄の株価変動が指数を大きく左右します。

このような理由からこんにち機関投資家が運用のベンチマークとして採用するのはS&P500指数が多いです。

ダウ・ジョーンズ、スタンダード&プアーズの他に有名な株価指数としてラッセル、MSCI、FTSEなどがあります。

ラッセルは1936年にフランク・ラッセルによって創業された証券会社で、1960年から運用のビジネスに参入しました。1980年に同社はラッセル3000指数を開発します。ラッセル3000指数は米国で取引されている株の98%を網羅する指数です。その後、大型株だけを含むラッセル1000指数と、残りの小型株だけにフォーカスしたラッセル2000指数が開発されました。現在、ラッセル2000指数は米国の代表的な小型株指数として親しまれています。

MSCIはもともと1969年に西海岸の投資信託会社、キャピタル・インターナショナルが作り出したキャピタル・インターナショナル・パースペクティブと呼ばれる指数です。1986年に、当時国際化が進みつつあったことを反映し、モルガン・スタンレーと共同して世界中の株式市場を、投資可能なフリー・フロート(=自由に市場で取引されている株)を基準に指数化したMSCI指数を編み出します。

このMSCIは世界中の株式市場を統一的な基準で指数化したので年金をはじめとした機関投資家のベンチマークとして極めて優れていました。その後、MSCIは親会社であるキャピタル、ならびにモルガン・スタンレーから独立しました。

FTSEは英国の経済紙、フィナンシャル・タイムズが1984年に作ったFTSE100指数を管理運営している企業です。

インデックスファンドの起源

インデックスファンドとは先に述べたような株価指数に連動することを目的として設計された投資信託を指します(ETFも、その大部分はインデックスファンドです)。

1965年にMIT(マサチューセッツ工科大学)の経済学者、ポール・サミュエルソンが「ある株の内在価値は、そのとき株式市場でついている株価以外の何物でもない」と主張する論文を発表しました。

同じく1965年にシカゴ大学の博士課程で学んでいたユージーン・ファマが「株価は絶えずその時に知りうる最新の情報を織り込んでいる」とする、効率的市場仮説を発表します。

これらの研究者の功績に基づき、1971年にウエルズファーゴ銀行のジョン・マクオウン、ウイリアム・ファウス、ジェームズ・ヴァーティンの3人が株価指数をなぞる最初の年金ファンドを設計しました。このファンドはニューヨーク証券取引所に上場されている1,500銘柄を等分加重した指数をなぞるように設計されました。

しかし、このファンドは1,500銘柄を等分加重するという設計が内包する致命的欠陥のために失敗します。なぜなら、指数を構成する個々の銘柄の株価が変動するたびに、等分加重された同指数と、ファンドが保有しているポートフォリオの価値が乖離(かいり)してしまい、絶え間ないリバランスの必要から売買コストが嵩(かさ)んでしまったからです。

そこでウエルズファーゴ銀行は、1973年に今度はS&P500指数をなぞるように設計されたクローズド(会社)型投資信託を発表します。これがインデックスファンドの最初の成功例です。

同じ年、プリンストン大学のバートン・マルキールが『ウォール街のランダム・ウォーカー』という著書の中で、それまでにいろいろな人によって試みられた効率的市場仮説の主張をまとめ、個人投資家が簡単に投資できるインデックスファンドの組成を主張しました。

このような時代の流れを受け、1975年になるとジョン・C・ボーグルがバンガード・グループを起業し、最初の個人投資家向けインデックスファンドの販売を始めます。

インデックスファンドはアクティブファンドより優れている

インデックスファンドはアクティブファンドより優れています。

スタンダード&プアーズの調査では2007年3月末に締めた過去5年間の調査では、大型株に投資するアクティブファンドの72%がS&P500指数に勝てませんでした。つまり、そもそもパフォーマンスでアクティブ運用はインデックスファンドに勝てていないのです。

インデックスファンドは単に株価指数をなぞるように設計されている関係で、ファンドマネージャーを必要としません。

銘柄入れ替えの売買が少ないため、ファンドの運営コストが安いです。

それは実現益をたくさん出してしまうことを抑えることにもつながるので、税金面でも効率的です。

株価指数をなぞるように設計されている関係で、運用には透明性があります。

また、幅広いマーケットを代表する株価指数をベンチマークとしているインデックスファンドの場合、分散効果を得ることができます。

これらのことから、アクティブ運用の投資信託を買うより、インデックスファンドに投資する方がほとんどの場合、有利だと断言できます。

インデックスファンドにできないこと

それを断った上で、インデックスファンドにできないことに関しても、投資家は注意を払う必要があると思います。

まずインデックスファンドは株価指数を忠実になぞるように設計されている関係で、マーケットそのものが下がったときは、損から逃げることはできないという点です。

実際、1990年以降の日本の株式市場は、長期下降トレンドを辿ってきました。すると株価指数も下がるわけですから、当然、インデックスファンドを買っていても損が出るわけです。

つまり長期下落相場では、インデックスファンドは「効率よくお金を損することができる投資機会」以外の何物でもないのです。

別の言い方をすれば、インデックスファンドに投資する場合でも、そもそも市場全体の投資環境が良いか、悪いか? の判断から個人投資家は逃れることはできないということです。

ところが、インデックスファンドを好む投資家ほど、経済や企業の動向に無頓着で、構造的かつ深刻な、マーケットにとってのアゲンストの風が吹いている状況を無視する傾向があります。

インデックスファンドの投資家が、思うようなリターンを得られていない理由は、インデックスファンドの商品設計が悪いからではありません。

むしろ、本来スグレモノ商品であるはずのインデックスファンドという商品がもつ限界、その特性をきちんと理解していない、投資家のリテラシーの欠如が投資リターンを蝕(むしば)んでいるのです。

繰り返し言うと、インデックスファンドは優れたツール(道具)です。しかし道具は、それを使う人の能力以上の力は発揮できないのです。だから「インデックスファンドを買っておけば、投資の勉強をする必要から解放される」と考えるのは間違いです。

運用会社の変遷

さて、最初のインデックスファンドはウエルズファーゴ銀行によって作られ、インデックスファンドを個人投資家に販売する最初の投信会社はバンガード・グループだったことは上で説明しました。

その後、ウエルズファーゴのインデックスファンド部門はバークレイズに売却され、さらにバークレイズのインデックスファンド部門はブラックロックに売却されました。従って現在世界最大のETFとなっているブラックロックのiシェアーズのルーツはウエルズファーゴに遡(さかのぼ)るわけです。

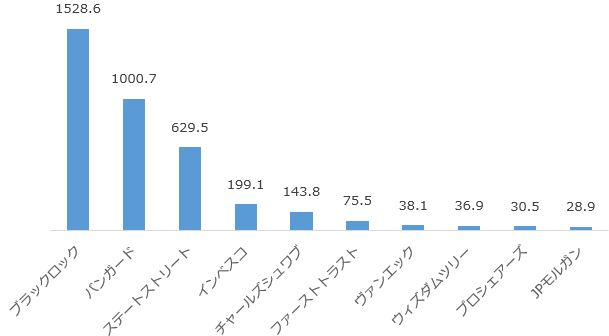

ETF運用資産

これに対してバンガード・グループはM&A(企業の合併・買収)によらず、一貫した経営で知られています。その社風は質素を最も重要視しており、業界で最もロー・コストに徹しています。

最初のETFを考案したステート・ストリート・グローバル・アドバイザーズは、ボストンの老舗銀行、ステート・ストリートの運用部門です。ステート・ストリートはカストディアン業務を通じて早くから証券・運用のビジネスに着手しており、ボストンに集まっているさまざまな投資信託・運用会社のバックボーン的な存在でした。同社の得意とするインデックス運用は、そのような背景から生まれたと言えます。

パワーシェアーズQQQ信託シリーズ1を運用しているパワーシェアーズは2002年に創業された比較的新しい会社ですが、2006年にインベスコに買収され、現在はインベスコのETFのブランドとなっています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。