日経平均は下落も、「節目」で反発

連休明けで4営業日となった先週の国内株市場ですが、週末8月16日(金)の日経平均は2万418円で取引を終えました。週足ベースでも3週連続の下落です。

先週の相場環境を振り返ると、国内外の景気減速懸念のくすぶりに加え、9月に予定されている米中の閣僚級協議が見送られるのではないかと報じられたり、米国の長短金利の逆転現象(逆イールド)が起こったり、香港の抗議活動の影響で国際空港が一時閉鎖状態となるなど、悪材料が相次ぎました。

こうしたムードの中で、日経平均の前週末終値(2万684円)からの下げ幅は266円だったわけですが、先週の米NYダウが前日比で800ドル安を見せる動きがあったことを踏まえると、日本株は下落しているものの、意外にも底堅い一面ものぞかせています。

また、先週末の先物取引市場でも、大阪取引所の終値が2万570円、CME(シカゴ)で2万580円となっているため、今週の取引は株価の戻りを試すようなスタートが予想されますが、まずはいつもの通り、足元の状況から確認していきます。

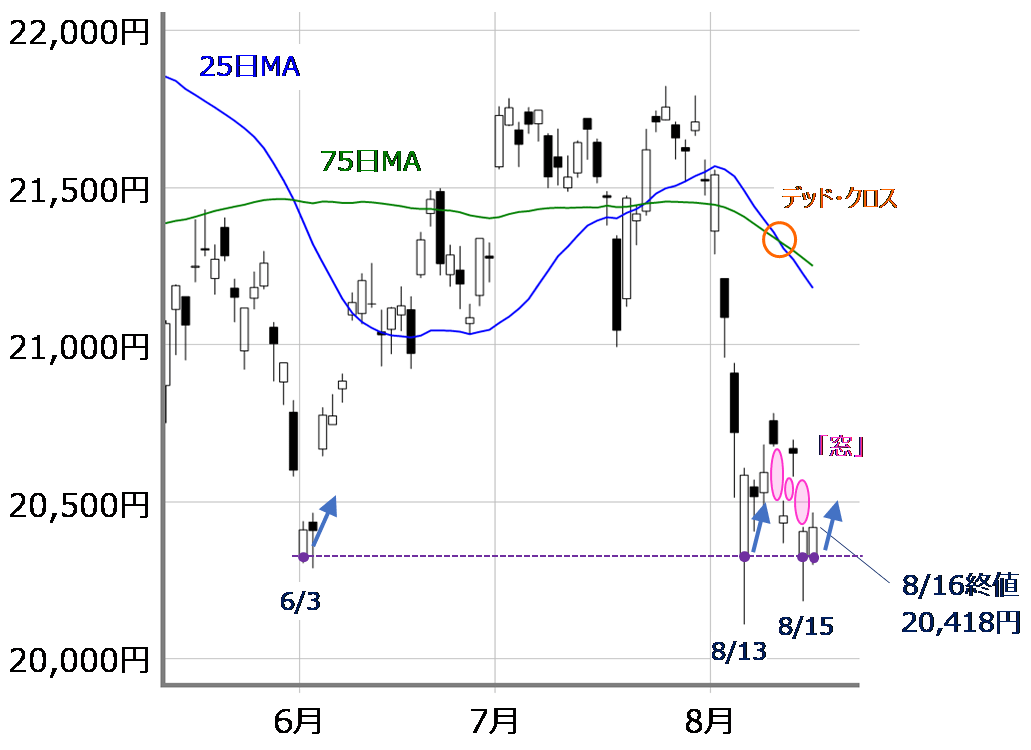

■(図1)日経平均(日足)の動き(2019年8月16日取引終了時点)

ローソク足の並びで先週の日経平均の動きを振り返ってみると、13日(火)の週初の取引は「窓」空けによる一段安で始まったかと思えば、翌14日(水)には同じく「窓」空けで反発に転じ、さらに、週末の15日(木)~16日(金)にかけても再度「窓」空けの一段安といった具合に、株価がフラフラと落ち着かない印象となっています。

また、移動平均線に視点を移すと、25日移動平均線が75日移動平均線を下抜ける「デッド・クロス」になっていることが分かります。

とはいえ、「窓」空けで下落した、13日(火)・15日(木)・16日(金)の3本のローソク足はいずれも陽線(始値<終値)となっており、「取引が安く始まったものの、引けにかけて買い戻された」ことを意味します。

そこで、始値の株価に注目してみると、16日(金)が2万323円、15日(木)が2万324円、8月6日が2万325円、少しさかのぼった6月3日が2万327円と直近の安値圏における始値がほぼ同じ水準にあることが分かります。安値圏でのローソク足に陽線が多いことにより、「意識されやすい節目」まで下落したら反発狙いの買いが入るというパターンになっている可能性があり、実際の株価も反発しています。

今後意識される節目はどこか

となると、今後は「2万325円前後が引き続き意識されやすい節目になるのか?」、また、「反発によってどこまで株価が戻せるのか?」の二つがポイントになりそうです。

ちなみに「意識されやすい節目」ですが、前回のレポートでも紹介した、昨年10月2日の高値(2万4,448円)から12月26日の安値(1万8,948円)の下げ幅に対する戻り水準のラインを描いたものが引き続き有効と思われます。

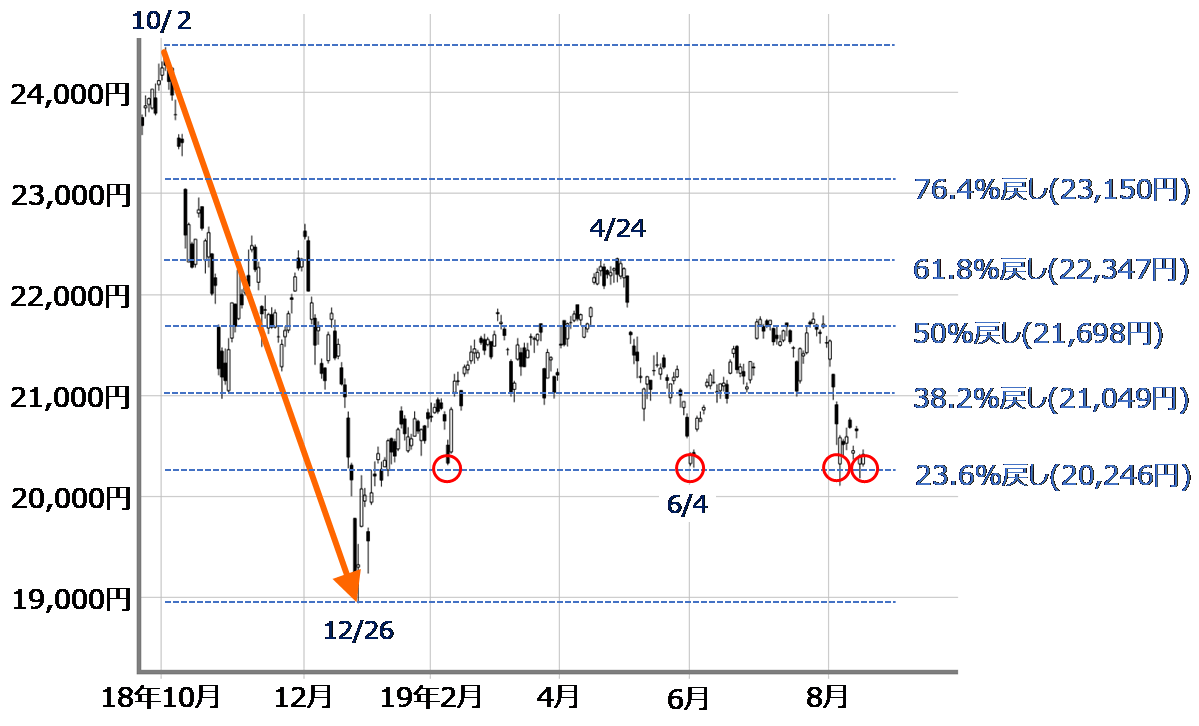

■(図2)日経平均(日足)の動き その2(2019年8月16日取引終了時点)

前回のレポートでは、今年に入ってからの日経平均が、半値(50%)戻しと38.2%戻しの範囲内で推移していることが多く、この範囲(2万1,049円~2万1,698円)がメインの想定レンジとなり、上振れたら61.4%戻し(2万2,347円)、反対に下振れたら23.6%戻し(2万246円)まで動きそうだというのをサブシナリオにしていました。

実際の株価は下方向へのサブシナリオへと進んでいきましたが、先ほどの2万325円前後と同様に、引き続き23.6%戻しの水準2万246円割れにも注意が必要な状況に変わりはなさそうです。

株価の反発に勢いはある?

また、もうひとつのポイントである「株価の反発の勢い」についても考えてみたいと思います。先ほどの図2では「下落幅に対する戻りライン」で見ていきましたが、今度は「上昇幅に対する押し目ライン」で見ていきます。

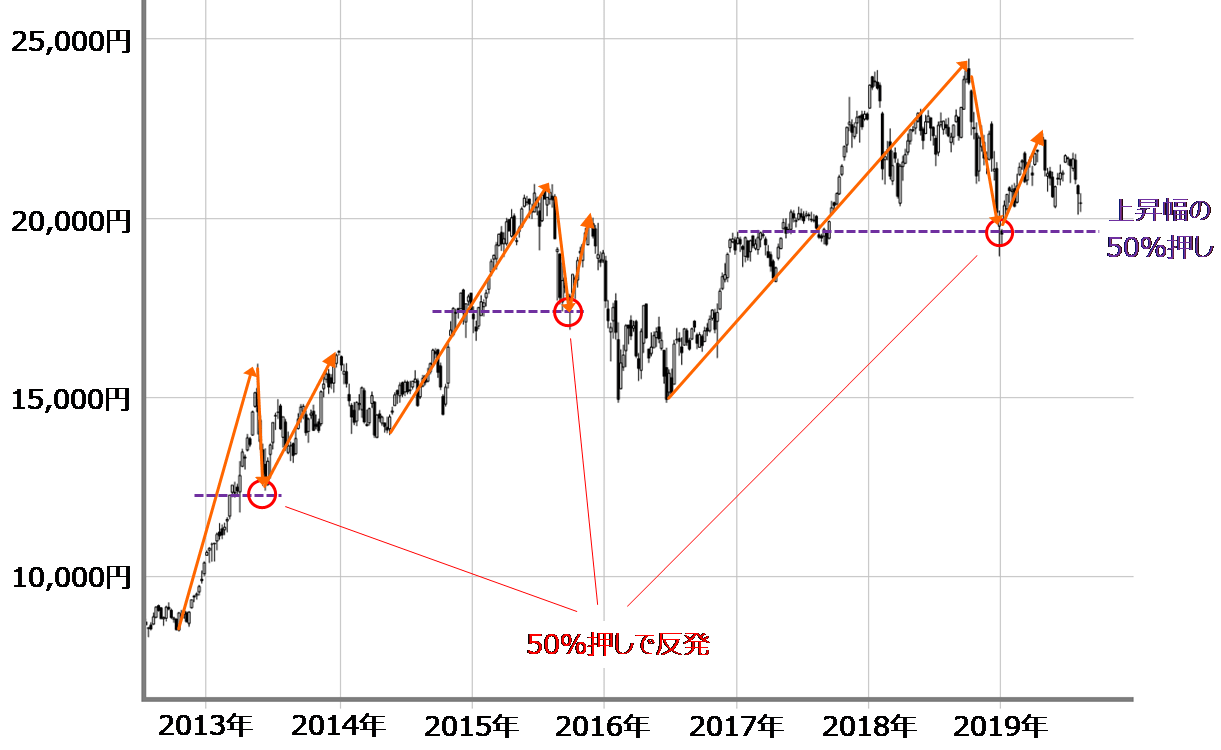

■(図3)日経平均(週足)の動き その1(2019年8月16日取引終了時点)

上の図3は、アベノミクス相場が始まった2012年11月からの日経平均週足チャートです。

チャート上には上昇トレンドを描いた場面がいくつか見受けられますが、上昇がストップし、50%押しのところまで株価が下落した後に反発している場面が多いことが分かります。

ただし、株価反発後の動きはまちまちです。チャート左側の2013年の時は反発した後に直近の高値を更新し、上昇トレンドが継続していきましたが、チャート中央の2015年の時は、直近高値まで株価を戻せずにしばらく底打ちを探る展開へと転じています。

中長期的には下方向への意識が強い

直近の50%押しについては、どちらかというと2015年の動きに似ている印象ですので、再び50%押しラインを下抜けた際には注意が必要です。そこで、下の図4でもう少し詳しく見ていきます。

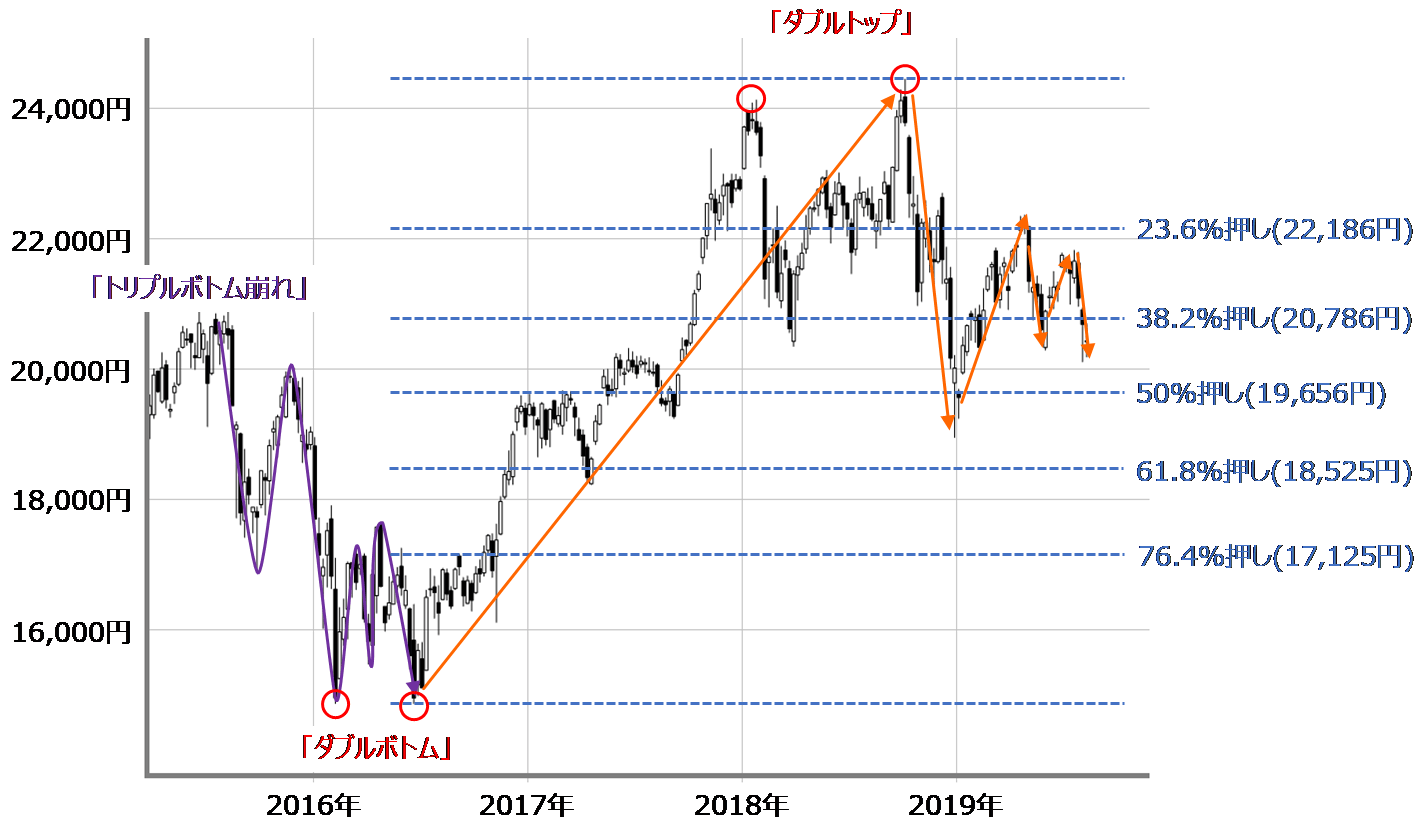

■(図4)日経平均(週足)の動き その2(2019年8月16日取引終了時点)

これまで、日経平均の中長期トレンドは、2016年春先の「トリプルボトム」が崩れて「ダブルボトム」が形成され、上昇トレンドラインをたどってきましたが、昨年(2018年)につけた2回の2万4,000円台乗せによる「ダブルトップ」となり、次の展開を探るべく現在に至っています。

これに、図3の「上昇幅に対する押し目ライン」を重ね合わせてみると、上昇幅の50%押しのところで株価は反発し、23.6%押しのラインまで戻していたことが分かります。ただし、その後はなかなか23.6%押しラインを超えることができず、レンジ相場もしくは三角もちあい相場が形成されつつあります。となると、23.6%ライン乗せが上昇トレンド入りの必要条件となるのですが、2万2,186円の株価水準ですので、ここを上抜けて株価を伸ばすのは余程の好材料がない限り厳しいと思われます。残念ながら現時点の判断では中長期的な日経平均は下方向への意識が優位と言えそうです。

もちろん、目先の安値近辺で買いが入るパターンを続けており、短期的な反発狙いは投資戦略として有効ではありますが、戻りの勢いにあまり期待できず利益を深追いしにくいことや、この「株価反発の方程式」が崩れた時のことを考えると、積極的になりづらい状況です。

今週は米中韓の外相会談が北京で行われる他、日米の閣僚級の通商協議も始まります。また、米国ではカンザスシティー連銀主催の経済シンポジウム、いわゆる「ジャクソンホール会議」も予定され、さらには、米中首脳の電話会談も行われる見込みとなっています。ガラリとムードが変わりかねない外部環境を無視することはできないため、結果的に株式市場はもみあいを続けざるを得ないというのがメインシナリオになりそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。