ローンは「60歳」までに完済できるか?

不動産投資失敗の原因は、書籍『老後破産を防ぐ「都心・中古ワンルームマンション経営」』の第2章で詳しく説明しました。失敗しないために注意しなければならないポイントは、ローンを定年時に完済できる額に抑えることです。

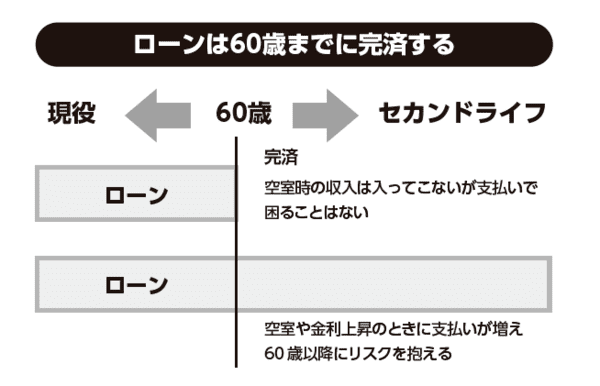

図表1のように60歳までにローンを完済できれば、それ以降は、もし空室になっても、ローンの支払いに困ることはありません。またローンを完済していれば、まとまった資金が必要なときには、物件の売却も選択肢に入ります。

[図表1]

つまり、60歳までにローンを完済すれば、マンション経営におけるリスクは大幅に減るということです。無借金の物件を定年後に所有していれば、年金生活に入ってからも、マンション経営から受ける恩恵を十分に感じることができるでしょうし、晩年に売却できればまとまった資金を確保でき、生活には困らないでしょう。

しかし、定年時にローンを完済できない計画の場合、給与所得が入らないにもかかわらず空室時にローンの支払いが必要になるなど、60歳以降にリスクを抱えることになります。定年後もサラリーマン時代と同じように融資を受けられると考えることは、非常に危険です。将来の備えのために不動産投資を行うのであれば、定年後にリスクを抱えることは良い方法とは言えません。

マンション経営から得られる家賃収入が最も必要な時期は、人生の晩年である80代、90代といった年齢の時です。その時に家賃収入を得られない物件では、老後の対策になりません。確実に家賃が得られる物件を選ぶことが重要です。

定年後にかかる物件のメンテナンス費用に要注意

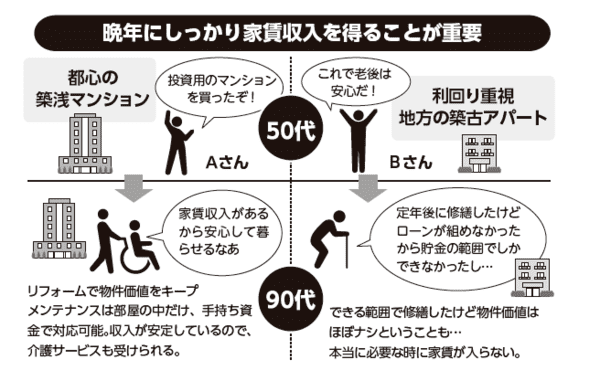

もう1つ見落としがちなことが、定年後にかかる物件のメンテナンス費用です。図表2のように不動産投資を始める際、サラリーマンであれば比較的融資が受けやすい環境といえますが、サラリーマンを退職した後に融資を受けることは、非常に難しい現状があります。

アパートなどのメンテナンス費用が多額にかかる物件を所有している場合、定年後に数千万円規模の修繕を借り入れですることは難しいと言えるでしょう。なぜなら、リフォーム費用を借りることが、サラリーマン時代に比べ格段に難しくなるからです。仮に融資が受けられずにリフォームをするとしても、自分が持っている貯金の範囲でしかできないため、入居者が満足するレベルの物件状態を維持管理するのは難しいかもしれません。そうなった場合、家賃収入が一番必要な80代、90代に満足な家賃収入が得られない可能性があります。

一方ワンルームマンションの場合、オーナーが管理する範囲は部屋の中だけで、仮にリフォームが必要になった場合でも貯金の範囲で、入居者の満足を得るグレードまでリフォームすることが可能です。晩年に家賃収入を確保できれば介護サービスも受けられ、周囲に迷惑をかけずに生活することもできるでしょう。

収益面だけではなく、家族の幸せや定年後の物件運用を含めてトータルな目標設定をすることが、成功への第一歩になります。収益の目標達成と運用面での手軽さ、堅実さという両面を計画していくことが必要です。

[図表2]

(仲宗根 和徳/株式会社和不動産 代表取締役)

※この記事は2017年6月28日に幻冬舎ゴールドオンラインサイトで公開されたものです。

記事提供元

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。