老後の収入源を確保するには・・・

老後破産に直面している高齢者は、「収入が著しく少ない」「貯蓄がない」「頼れる人がいない」という3つの「ない」が特徴です。そのため、給与所得や年金に頼らなくても、定年退職後に毎月暮らせるだけの収入源を作ることが必要になります。

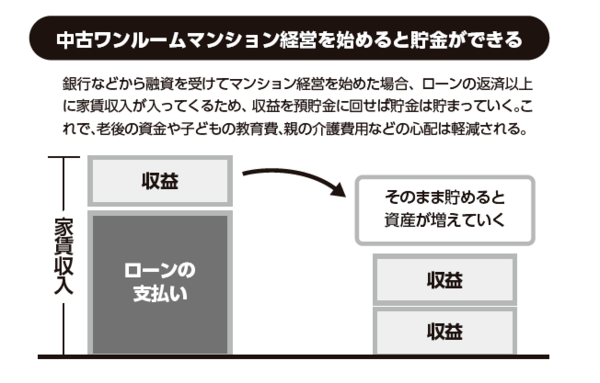

マンション経営を始め、35年ローンが組めれば図表のようにローンの返済以上に家賃収入が入ってくるため、収益を貯金に回せば貯金は増え、ローンが完済されれば年金の上乗せとしての家賃収入が期待できます。これで、老後資金の心配はかなり軽減されることでしょう。

しかし、不動産投資といっても「新築OR中古」「都心OR地方」「区分OR一棟」など種類は様々、今一度、目的を再確認しましょう。

マンション経営の目的は、老後に安心して生活するための収入源を確保することです。年金の上乗せとして、「いくらあれば無理なく生活できるか」を一つの目安として、安全に家賃収入が確保できる方法を不動産投資の手段として選んでいきましょう。

本書の第1章で紹介したアンケートでは、年金の他に10万~20万円の家賃収入があれば、ゆとりある生活を送れる人がほとんどでした。家賃収入は、多い人でも月々40万円前後、年間で500万円あれば足りるのが、現状です。

[図表]

本業や家族サービスの邪魔にならない「投資活動」

マンション経営を始めるに当たり、最初に行わなければならないことは目標を決めることです。毎月40万円のキャッシュフローを希望する人は、ローン完済後の家賃収入が手取りで40万円以上になるように物件を購入しなければなりません。逆に、ローン完済後の手取り家賃収入が毎月40万円あればいい人が、毎月100万円入る計画を立てるのは無意味です。自分の目標に合った計画を立てることは、非常に重要なポイントになります。

収益面の他に考えなくてはならないことは、自分がどれだけマンション経営に時間を割けるかです。サラリーマンの仕事と投資活動を並行して行うことは、並大抵のことではありません。本業がないときに「不動産投資の活動にどれだけ時間を割けるか」で選ぶ物件は変わります。一棟物件のように戸数がたくさんある物件は、当然のように手間がかかるため、休日に動くことが多いのも特徴です。

マンション経営を家族の将来のために行おうと思っているサラリーマンにとっては、休日の家族サービスも重要な役割の1つです。私が代表を務める和不動産を通じてマンションのオーナーになった人は、マンション経営を始めた後も手間がかからないことに対して非常に驚いています。どのような物件が購入後に手間がかかるのかは、本書の次章で詳しく説明しますが、投資活動が本業や家族サービスの邪魔にならないところは、マンション経営の大きなメリットの1つと言えるでしょう。

(仲宗根 和徳/株式会社和不動産 代表取締役)

※この記事は2017年6月27日に幻冬舎ゴールドオンラインサイトで公開されたものです。

記事提供元

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。