今後、高成長を狙った海外投資が死活的に重要な時代に向かうでしょう。しかし、日本人の海外投資は、度々円高に直撃されてきた結果、現在も低調です。円は、長期的にみれば下落する(円安に向かう)見込みであるものの、今後10年は強弱両面が交錯しそうです。しかも、新興国の高金利投資ほど、相場の騰落は極端になりがちです。このことからも、円相場との付き合い方を身につけることは、来たる「グローバル投資黄金時代」に向け、必須のノウハウと考えます。

今回は日本人が踏まえておくべき、自国通貨の円のロジックについて解説します。

海外投資が有利になる理由

日本人にとって、海外投資が死活的に重要な時代を迎えつつあると考えています。これはすなわち、海外投資の黄金時代が到来しつつあると言うことです。光が当たることになった「年金2,000万円問題」に何も対処しないままでは、不安は拭えないでしょう。ただし、海外投資はやり方を間違えれば、大変なリスクを被ります。

今回は「日本円の秘密」シリーズの最終回として、日本人が踏まえておくべき、自国通貨である日本円が動くロジックをガッツリ深掘りします。

まず、10年、20年、30年、長期投資のリターンをどう見積もったらよいでしょうか。根本的な考え方として、長期的に金融資産のリターンは経済成長率にほぼ説明できます。

米国の過去50年ほどの名目経済成長率(年率)、短期金利、長期金利、株式リターン(S&P500指数の前年比上昇率)の平均はそれぞれ6.4%、4.7%、6.4%、8.8%でした。経済成長率を中心として、それぞれのリスクリターンは「短期金利 < 長期金利 < 株式」という順です。

では、長期的な経済成長率は何によって決まるでしょうか。分解すると「人口伸び率+1人当り生産性伸び率」です。あまたある他の主要国が経験したことのない速さで、日本の人口は減少に向かいます。生産性を伸ばせば大丈夫といった楽観論もあります。しかし、人口減で内需が細る国内より高成長の海外に、企業の投資が向かいがちになることで、生産性を高める新技術は日本では具体化しにくくもなるでしょう。あまたある経済社会の要素の中で、「人口の変化」は最も確実性の高い予測が可能です。

相場分析の鉄則は、都合の良い言葉の飾りを排除して、素直に数字を読み取ることと考えます。人口と生産性の関係を整理すると、やはり日本国内への投資で得られるリターンは期待しにくいでしょう。海外の高成長の糧をいかに効果的につかむかが、日本人の投資の肝となることは言うまでもありません。

海外投資失敗の歴史(1)円高トレンド

とはいえ、日本人の海外投資の歴史は踏んだり蹴ったりでした。

1980年代までは、日本経済は主要国で経済成長率が最も高く、生産性の伸び率でも最強でした。生産性の伸び率が高いということは、モノを効率よく安く作れるということ、つまりインフレ率が低くなる主要因の一つになりました。輸出主導で貿易黒字、経常黒字を積み上げ、低インフレと経常黒字増加は円を強くし、その結果、国内投資の方が海外投資よりパフォーマンスは良かったのです。

ところが1990年代以降、日本経済は苦境が続きます。経常黒字を積み上げて世界最大の対外債権国の通貨となった円は、リスクオフ状況では円高になりやすい性質を強めました。バブル経済崩壊後の苦境、人口減に伴う国内需要の低迷、円高、日本銀行のタカ派姿勢などが相まって、インフレはデフレに至り、それがまた円を押し上げました。海外投資は、この円高トレンドの中で何度も煮え湯を飲まされました。

海外投資失敗の歴史(2)高金利新興国の罠

日本の「失われた20年」と呼ばれた苦境の中、海外の高金利投資こそが活路ともてはやされる場面が度々ありました。豪ドル、NZドル、南アフリカ・ランド、ブラジル・レアル、トルコ・リラへの投資は一大ブームになり、そして程なく、例外なく相場急落の大惨事に見舞われました。

これら高金利通貨の国は全て、経常赤字を積み上げる借金国です。内外経済が良好で、ドルが国際的にだぶつき気味の時に、ドルが高金利の新興国に流れ込んで、相場を祭り上げるのが毎度のパターンです。その後は米国が金融引き締めによってドルを回収したり、新興国経済に陰りが出たりすると、途端に大急落する性質があるのです。

日本人はこれら高金利通貨に円で投資します。これら通貨が下落するとき、円はリスクオフで殊更に上昇し、為替差損を相乗的に膨らませました。こういう失敗の歴史を経て、高金利通貨への投資は有利ではないと戒める専門家の解説をしばしば目にします。

しかし、私の捉え方は違います。ポイントは3つあります。

第1に、高金利通貨は追い風場面と向かい風場面の対照性が強く、その変わり目を知らせるシグナルも明快です。追い風に乗って投資したら、次は引き際のシグナルを注視するのみです。

第2に、相場サイクルを複数カバーする長期投資なら、その国の高経済成長に見合う高リターンの資産をしっかり選ぶことです。

第3に、日本経済最強の時代はとうに過ぎ、リスクオフでの円高過敏症も徐々に弱まり、かつてのような円高トレンドは終わりを迎えつつあるということです。

円高トレンドの終わりの始まり

円相場のトレンドの変調を実際のデータで確認しましょう。

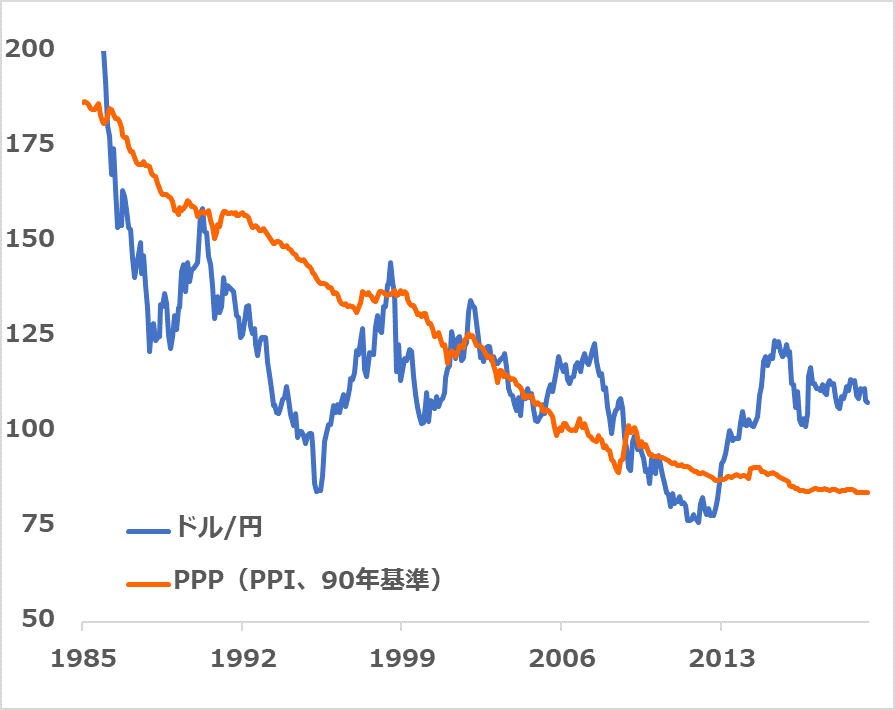

図1は、ドル/円と日米インフレ率の相対比を並べています。インフレ率の低さが円高を招いたと既に述べましたが、日本のインフレ率は長年にわたり、米国より2%ほど低い状況が続きました。ドル/円の中心軌道も毎年平均2%ほど円高側に引き込まれていたのです。

1980年代から1990年代半ばにかけて、日本経済が強く、貿易黒字も大きいことを背景に、円相場は日米インフレ比が示す理論値より円高になりがちでした。このかい離部分をインフレ調整後で見て「実質円高」になっていると言います。

それが、1990年代後半以降、その理論値より円安側で推移しています。つまり、インフレ分を調整してみると、日本経済が劣勢な分、「実質円安」が進行しているのです。

図1:日米インフレ比とドル/円

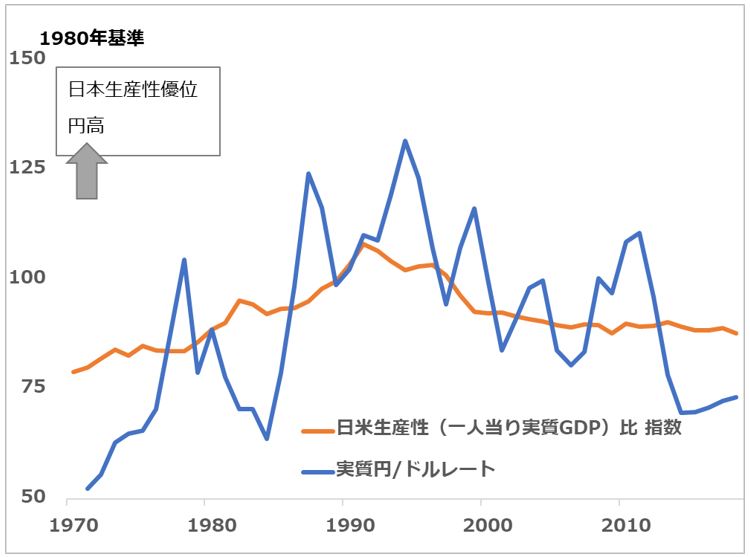

図2は、日米生産性の相対比と、インフレ調整後の実質ドル/円相場を対比しています。1990年代の半ばに、円の対ドル相場は実質でピークアウトしています。円高トレンドの終わりの始まりの兆しが、実質の世界には現れ始めています。

図2:日米生産性比と実質ドル/円

円からの海外投資パズル

円相場には、低インフレから来る円高と、経済パフォーマンスの劣勢から来る実質円安が、向こう10年程度は交錯すると私はみています。そこに経常黒字を背景にしたリスクオフで円高、リスクオン(景況・市況の改善)で円安という性質もしばらく重なるでしょう。さあ、この組み合わせが、日本人が解くべき海外投資パズルになります。

パズルを考えるのが面倒なら、海外資産を組み入れた「長期・分散・積み立て」投資にも一理あります。ただし、円からの投資では、リスクオフ時に株式や海外証券が揃って値下がりし、何年も含み損の積み立てをする事態が起こりえます。

そこでこの連載では、もう一歩進んだリスク投資のノウハウとして、経済と相場のサイクルに沿ったアプローチを紹介していきます。要は、海外投資は追い風の円安局面だけ乗ったら、後は売り時のシグナルを最大限注視するのみです。そして10年後を視野に、海外投資のウエイトを徐々に高めてゆきます。自分の資産の中にドルを一定比率保有して、ドルからグローバル投資をすれば、円からの投資よりシンプルにアプローチできるという考え方も可能です。

2012年暮れのアベノミクス相場以来の円安はもう終わりつつあると私はみています。円高に伴う景気悪化と株安に不安を覚える人も多いでしょう。しかし円高と株安こそが投資の好機と考えて、新しいサイクルに臨めるよう備えるステージと言えます。

【お知らせ】為替と世界の関係がきっちり分かる注目動画はこちら↓

【最高峰】19年末のドル円ガチ予想!『為替のレジェンド』田中泰輔×『億り人』井村俊哉【特別対談第1弾】

【超一流】ドル円は100円に⁉根拠に迫る『為替のスペシャリスト』田中泰輔×『億り人』井村俊哉【特別対談第2弾】

【プロ中のプロ】日経平均は2万円割れ⁉投資戦略を聞く【最終章】『為替のレジェンド』田中泰輔×『億り人』井村俊哉

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。