第2四半期決算が出そろう

米国の銀行・証券の第2四半期決算が出そろいました。そこで今回は金融セクターの近況について見ることにします。

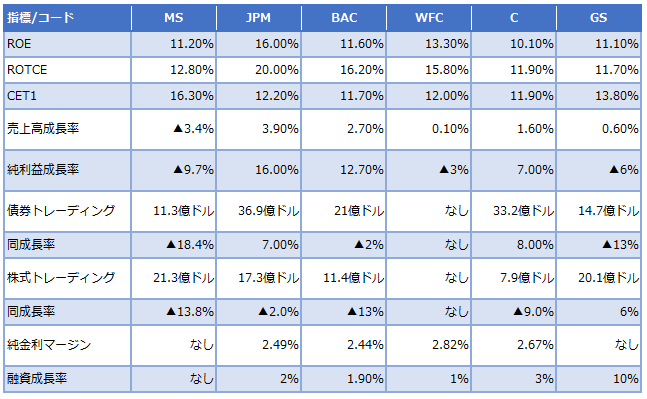

まず各銘柄の重要指標をまとめておきます。

ROE=株主資本利益率

ROTCE=有形自己資本利益率

CET1=普通株式等ティアワン比率

出所:各社決算リリースより

全体に言えることは商業銀行業務と投資銀行業務では前者の方が好調でした。特に各行の貸付内容を見ると損金計上が減っているところが多く、一般に信用の環境は良好であると言えます。とりわけ消費者向けのクレジットカードなどの貸付内容は健全です。

次に投資銀行業務に目を転じると、各行ともトレーディング売上高の伸び悩みに苦しんでいます。これは市場のボラティリティーが低かったこと、債券トレーディングの電子化の進行などの影響です。投資銀行フィー自体も2018年より低いペースで推移しています。

モルガンスタンレー

モルガン・スタンレー(MS)の第2四半期決算はEPS(1株あたり利益)が予想1.16ドルに対し1.23ドル、売上高が予想100.2億ドルに対し102.4億ドル、売上高成長率は前年同期比▲3.4%でした。

インスティチューショナル・セキュリティーズ部門の売上高は前年同期比▲10.5%の51.13億ドルでした。

内訳としてインベストメント・バンキング売上高は14.72億ドルでした。前年同期は16.99億ドルでした。そのうちM&Aアドバイザリーは5.06億ドル(前年同期は6.18億ドル)、株式引き受けフィーは5.46億ドル(同5.41億ドル)、債券引き受けフィーは4.2億ドル(同5.4億ドル)でした。

セールス&トレーディング売上高は前年同期比▲15.5%の32.6億ドルでした。前年同期は38.59億ドルでした。そのうち株式部売上高は前年同期比▲13.8%の21.3億ドル(同24.7億ドル)、債券部売上高は前年同期比▲18.4%の11.33億ドル(同13.89億ドル)でした。

ウエルス・マネージメント部門売上高は44.1億ドルでした。前年同期は43.25億ドルでした。

コンペンセーション対売上高比率は44%でした。前年同期は44%、前期は45%でした。

エフィシェンシー・レシオは72%でした。前年同期は71%、前期は71%でした。

各種レシオ

ROE(株主資本利益率)は11.2%でした。前年同期は13.0%、前期は13.1%でした。

ROTCE(有形自己資本利益率)は12.8%でした。前年同期は14.9%、前期は14.9%でした。

CET1 capital ratio(普通株式等ティアワン比率)は16.3%でした。前年同期は15.8%でした。

1株当たり有形簿価は38.44ドルでした。前年同期は35.19ドルでした。

JPモルガン・チェース

JPモルガン・チェース(JPM)の第2四半期決算はEPSが予想2.49ドルに対し2.82ドル、売上高が予想285.2億ドルに対し288.3億ドル、売上高成長率は前年同期比+3.9%でした。

純金利収入は前年同期比+7%の144億ドルでした。非金利収入は前年同期比+1%の144.3億ドルでした。

純金利イールドは2.49%でした。前年同期は2.48%でした。

貸倒引当金は11.5億ドルでした。これは前年同期比▲5%でした。

平均コア・ローンは前年同期比+1%の9,569億ドル、平均預金は前年同期比+5%の1.52兆ドルでした。

ローン・ツー・デポジット・レシオは63%でした。前年同期は65%でした。

オーバーヘッド・レシオは57%でした。前年第4四半期は58%でした。

消費者&コミュニティー・バンキング部門

消費者&コミュニティー・バンキング部門売上高は前年同期比+11%の138.3億ドルでした。利益は前年同期比+22%の41.7億ドルでした。

コーポレート投資銀行部門

コーポレート投資銀行部門売上高は96.4億ドルでした。これは前年同期比▲3%でした。利益は前年同期比▲8%の29.4億ドルでした。

うち投資銀行フィー売上高は前年同期比▲15%の18.5億ドルでした。トレーディング(principal transactions)は前年同期比▲2%の37.1億ドルでした。

市場インベスターサービス部門売上高は63.9億ドルでした。内訳は債券部売上高が前年同期比+7%の36.9億ドル、株式部売上高が前年同期比▲2%の17.28億ドルでした。

今後のガイダンス

2019年度の純金利収入は575億ドル(1Qより▲5億ドル)前後を見込んでいます。費用は660億ドル(不変)を見込んでいます。損金計上は55億ドル(不変)を見込んでいます。

各種レシオ

株主資本利益率(ROE)は16.0%でした。前年第2四半期は14.0%でした。

総資産利益率(ROA)は1.41%でした。前年第2四半期は1.28%でした。

ROTCE(有形自己資本利益率)は20.0%でした。前年第2四半期は17.0%でした。

CET1 capital ratio(普通株式等ティアワン比率)は12.2%でした。前年第2四半期は12.0%でした。

1株当たり有形簿価は59.42ドルでした。前年同期は55.14ドルでした。

バンク・オブ・アメリカ

バンク・オブ・アメリカ(BAC)の第2四半期決算はEPSが予想71セントに対し74セント、売上高が予想231.3億ドルに対し231億ドル、売上高成長率は前年同期比+2.7%でした。

純金利収入(FTEベース)は121.9億ドルでした。前年同期は118.3億ドルでした。第1四半期は123.8億ドルでした。

純金利イールド(FTEベース)は2.44%でした。前年同期は2.41%でした。第1四半期は2.51%でした。

貸倒引当金は8.57億ドルでした。前年同期は8.27億ドルでした。第1四半期は10.13億ドルでした。

損金計上は8.87億ドルでした。前年同期は9.96億ドルでした。第1四半期は9.91億ドルでした。

ネット・チャージオフ・レシオは0.38%でした。前年同期は0.43%でした。第1四半期は0.43%でした。

消費者部門損金計上は6.91億ドルでした。前年同期は8.3億ドルでした。第1四半期は8.35億ドルでした。

消費者部門ネット・チャージオフ・レシオは0.62%でした。前年同期は0.74%でした。第1四半期は0.77%でした。

平均融資残高は9,638億ドルでした。前年同期は9,358億ドルでした。第1四半期は9,456億ドルでした。

企業向け平均融資残高は9,205億ドルでした。前年同期は8,746億ドルでした。第1四半期は9,000億ドルでした。

預金残高は1.375兆ドルでした。前年同期は1.310兆ドルでした。第1四半期は1.379兆ドルでした。

エフィシェンシー・レシオは57.11%でした。前年同期は58.25%でした。第1四半期は57.1%でした。

グローバル・マーケッツ部門セールス&トレーディング売上高は32.4億ドルでした。前年同期は34.5億ドルでした。第1四半期は34.6億ドルでした。

うち債券部売上高は前年同期比▲1.6%の21億ドルでした。前年同期は21.3億ドルでした。第1四半期は22.8億ドルでした。

株式部売上高は前年比▲13.3%の11.4億ドルでした。前年同期は13.2億ドルでした。第1四半期は11.8億ドルでした。

各種レシオ

ROE(株主資本利益率)は11.62%でした。前年同期は10.75%でした。

ROTCE(有形自己資本利益率)は16.24%でした。前年同期は15.15%でした。

CET1 capital ratio(普通株式等ティアワン比率)は11.7%でした。前年同期は11.4%でした。第1四半期は11.6%でした。

ROA(総資産利益率)は1.23%でした。前年同期は1.17%でした。

1株当たり有形簿価は18.92ドルでした。前年同期は18.26ドルでした。

ウエルズファーゴ

ウエルズファーゴ(WFC)の第2四半期決算はEPSが予想1.16ドル に対し1.30ドル、売上高が予想209.5億ドルに対し215.8億ドル、売上高成長率は前年同期比+0.1%でした。

純金利収入は121億ドルでした。これは前年同期より4.46億ドル減りました。

非金利収入は95億ドルでした。これは前年同期より4.77億ドル増えました。

純金利マージンは2.82%でした。前年同期は2.93%でした。

非金利費用は134億ドルでした。これは前年同期より4.67億ドル下がりました。

エフィシェンシー・レシオは62.3%でした。前年同期は64.9%でした。

貸倒引当金は106億ドルでした。第1四半期より2.18億ドル減りました。

損金計上額は6.53億ドルでした。前年同期は6.02億ドルでした。

損金計上比率は0.28%でした。前年同期は0.26%でした。

支払い遅延ローン残高は63億ドルでした。前年同期は76.3億ドルでした。

支払い遅延ローン比率は0.66%でした。前年同期は0.75%でした。

平均融資残高は9,475億ドルでした。前年同期より34億ドル増加しました。

平均預金残高は1.3兆ドルでした。前年同期より24億ドル減りました。

配当ならびに自社株買い戻しで61億ドルを株主に還元しました。これは前年同期の40億ドルより多い還元でした。四半期配当は51セントに引き上げます。これまでの四半期配当は45セントでした。

各種レシオ

ROA(総資産利益率)は1.31%でした。前年同期は1.1%でした。

ROE(株主資本利益率)は13.26%でした。前年同期は10.6%でした。

ROTCE(有形自己資本利益率)は15.78%でした。前年同期は12.62%でした。

CET1 capital ratio(普通株式等ティアワン比率)は12.0%でした。

1株当たり有形簿価は33.68ドルでした。前年同期は31.47ドルでした。

シティグループ

シティグループ(C)の第2四半期決算はEPSが予想1.80ドルに対し1.95ドル、売上高が予想184.9億ドルに対し187.6億ドル、売上高成長率は前年同期比+1.6%でした。

グローバル・コンシュマー・バンキング(GCB)売上高は85.05億ドルでした。これは前年同期比+3%でした。

インスティチューショナル・クライアント・グループ(ICG)売上高は97.2億ドルでした。これは前年同期比±0%でした。

地域別売上高では北米が前年同期比+1%の86.36億ドル、欧州中東アフリカが▲3%の29.6億ドル、南米が+3%の26.3億ドル、アジアが+4%の40億ドルでした。

債券部売上高は33.2億ドル、前年同期比+8%でした。債券引き受けフィーは7.37億ドル、前年比+2%でした。

株式部売上高は7.9億ドル、前年同期比▲9%でした。株式引き受けフィーは3.14億ドル、前年同期比▲6%でした。

M&Aアドバイザリーは▲36%の2.32億ドルでした。

シティグループ全体の営業費用は105億ドルでした。前年同期比▲2%でした。

エフィシェンシー・レシオは56.0%でした。

純金利マージンは2.67%でした。2019年第1四半期は2.72%でした。

貸し倒れは1.96億ドルでした。これは前年同期比+15%でした。

純利益は48億ドルでした。

各種レシオ

ROE(株主資本利益率)は10.1%でした。

ROTCE(有形自己資本利益率)は11.9%でした。

CET1 capital ratio(普通株式等ティアワン比率)は11.9%でした。

1株当たり有形簿価は67.64ドルでした。

ゴールドマンサックス

ゴールドマンサックス(GS)の第2四半期決算はEPSが予想5.03ドルに対し$5.81、売上高が予想88.8億ドルに対し94.6億ドル、売上高成長率は前年同期比+0.6%でした。

同社は四半期配当をこれまでの85セントから1.25ドルに引き上げました。

5月は米中貿易戦争に絡む投資家の様子見でトレードが低迷しました。しかしグローバルのマーケットは打たれ強さを見せています。

投資銀行部門売上高は前年同期比▲9%の18.63億ドルでした。

うちM&Aフィーは前年同期比▲3%の7.76億ドルでした。

株式引き受けフィーは前年同期比▲1%の4.82億ドルでした。

債券引き受けフィーは前年同期比▲20%の6.05億ドルでした。

インスティチューショナル・クライアント・サービス部門売上高は▲3%の34.76億ドルでした。

うち債券部は▲13%の14.69億ドルでした。

株式部は+6%の20.07億ドルでした。

営業費用は61.2億ドル、前年比±0%でした。

エフィシェンシー・レシオは64.7%でした。

地域別では、米州売上高は56.5億ドル(全体の60%)でした。前年同期は58.7億ドルでした。

欧州中東アフリカは26.9億ドル(全体の28%)でした。前年同期は26.3億ドルでした。

アジアは11.2億ドル(全体の12%)でした。前年同期は11.3億ドルでした。

各種レシオ

ROE(株主資本利益率)は11.1%%でした。

ROTCE(有形自己資本利益率)は11.7%でした。

CET1 capital ratio(普通株式等ティアワン比率)は13.8%でした。

1株当たり有形簿価は203.05ドルでした。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。