前回、ロボアドバイザーの運用手法は、年金運用スタイルのバランス運用であり、長期投資に向いている理由をお伝えしました(実はよく分からないロボアドバイザー:年金の運用と同じってホント?)。今回はロボアドバイザーが投資信託(バランスファンド)と何が違うのかについて書きたいと思います。

投資信託は購入するもの、ロボアドは契約するもの

まず投資信託とロボアドバイザーの違いは、投資家が投資をするにあたって何をするのかという点にあります。簡単に言うと、投資信託とロボアドバイザーでは、投資するときの手続きが異なります。

具体的に説明します。

投資信託に投資するときは、ファンドの購入をします。ファンド購入の「注文を出す」ということです。

一方、ロボアドバイザーに投資するときは、みなさんはファンド購入の注文は出しません。その代わりに、投資顧問会社と投資一任契約を締結します。「投資一任契約」とは、自分自身の代理人として投資顧問会社の運用担当者に資金を運用する権限を与えるという契約です。その契約のもと、運用担当者がみなさんに代わって、ファンドや株式等の注文を出します。

つまり「投資信託は購入するもの、ロボアドバイザーは契約を結ぶもの」であり、投資信託は投資商品であるのに対し、ロボアドバイザーは運用代行のサービスなのです。

投資信託は自分で投資対象を探して選ぶ、ロボアドはプロにお任せ

他にも、投資信託とロボアドバイザーで、投資するときにすることに違いがあります。

投資信託に投資するとき、どのファンドに投資するかを自分で選ばなければなりません。何らかのアドバイスをしてくれる人がいる場合でも、最終的には、どのファンドに投資するかを自分自身で決めなければならないのです。

ロボアドバイザーの場合は、銘柄を自分で選ぶ必要はありません。投資顧問会社の運用担当者がみなさんに代わって、銘柄を選んでくれるからです。投資を始める前に、投資顧問会社は、みなさんがどれくらいのリスクが取れるのか、どれくらいのリターンを期待するのかを推し量るための診断を実施します。

診断結果を受け、投資顧問会社は運用方針をみなさんに提案し、最終的にみなさんが運用方針を決定。その運用方針に従い、運用のプロが何に、どれだけの金額を投資するかを決定し、みなさんの資金を運用していきます。

投資初心者の場合、何にいくら投資すればいいのかを考えるのは大変難しく、投資をスタートするときの大きなハードルと言えます。その点で、ロボアドバイザーは、リスクリターンの診断により作成された運用方針に基づき、運用の専門家が代行してくれるので、この問題を上手くクリアしていると思います。これがロボアドバイザーの強みです。

最近では、投資信託でも、リスクリターンの診断をして、投資するファンドを提案してくれるものもあります。従来の投資信託に、ロボアドバイザーのサービスの一部を足したものと言えますが、あくまで投資信託であるため、最終的には、投資家が自分自身で投資対象を決め、ファンドを購入する手続きと決断をしなければならず、投資初心者にとってのハードルは残ると思います。

投資信託はファンドの中でさまざまな資産へ投資、ロボアドは口座の中でさまざまなファンドへ投資

前回、ロボアドバイザーの運用手法は、年金運用スタイルのバランス運用と書きましたが、バランス運用といえば、投資信託にもバランスファンドがあります。何か違いがあるのでしょうか?

運用の面から言うと、違いはありません。投資信託もロボアドバイザーも、株式等のリスク性資産と債券等の安全資産を組み合わせ、リスクを抑制しながら安定したリターンを追及するという運用スタイルは同じです。

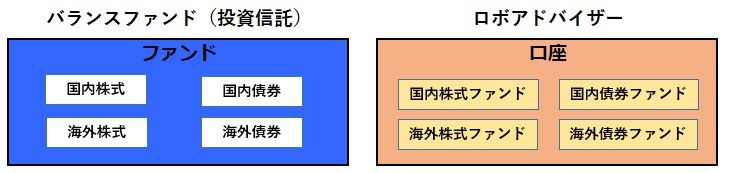

違いは、運用以外の面にあります。投資をするときの仕組みが違うのです。投資信託のバランスファンドは、ファンドの中でさまざまな資産へ投資を行います。一方、ロボアドバイザーは、口座の中でさまざまなファンドに投資をします。

仕組みは違っても、結局、投資しているものは一緒なので、投資成果は同じではないかと思われるかもしれません。しかし、大きな違いがあります。それは課税の違いです。

分かりやすく簡略化した説明をします。バランスファンドで、ファンドの中で投資している4資産の売却をした結果、以下のとおり、売却損益が発生したとします。この場合、4資産の売却損益の合計は+3万円です。しかし、バランスファンドそのものを売却しない限り、日本国内では課税されません。

バランスファンド(投資信託)

国内株式 売却益 +3万円

国内債券 売却損 -1万円

海外株式 売却益 +2万円

海外債券 売却損 -1万円

合計 売却損益 +3万円

=>バランスファンドそのものを売却しなければ、課税されない。

次に、ロボアドバイザーで、口座の中で投資している4ファンドの売却をした結果、以下のとおりの売却損益が発生したとします。(売却損益の数字は、上記バランスファンドの4資産とまったく同じとします。)この場合、4ファンドの売却損益の合計+3万円に対し、課税が行われます。

ロボアドバイザー

国内株式ファンド 売却益 +3万円

国内債券ファンド 売却損 -1万円

海外株式ファンド 売却益 +2万円

海外債券ファンド 売却損 -1万円

合計 売却損益 +3万円

=>売却損益+3万円に対し、課税が行われる。

バランス運用を続けていれば、ポートフォリオのリバランスを必ず行いますが、投資対象がファンド(上記の例では、国内株式ファンド・国内債券ファンド・海外株式ファンド・海外債券ファンド)であるロボアドバイザーは、リバランスの度に売却損益が発生し、課税対象になります。

バランスファンドが、リバランスで投資対象資産を売買しても、すべてファンドの中で行われ、ファンド自体を売却しない限り、売却損益が発生しないのとは対照的です。

またロボアドバイザーは、投資対象の値下がりで評価額が投資元本を下回る元本割れの状態になっていても、個別ファンドの売却で利益が発生すれば、課税されます。投資をしていて損をしているのに、課税されるという現象が起きるのです。

このように、課税については、ロボアドバイザーは投資信託であるバランスファンドに対し、不利です。

ロボアドバイザーと投資信託の違いについて、今回説明しましたが、筆者は、投資初心者や自分で運用したくない人には、ロボアドバイザーが向いていて、ベテラン投資家や銘柄を選んで自分で運用したい人には、投資信託や株式等が向いていると考えています。

ただ自分で運用するというのは、なかなか大変です。資産形成のために運用するには、まず自分自身が「どれくらいリスクを取れるのか、どれくらいのリターンを求めているのか」を把握することから始まり、それにより、どのような投資商品に、どれくらいの期間、どのように投資するのかが決まってくるのですが、そういった本来あるべきプロセス抜きで投資をしている人が少なくないと思います。

あるべきプロセス抜きの投資は、往々にして、短期売買でリターンを狙う投機になりがちです。前回も書きましたが、投機で資産形成をするのは危険な行為で、お金持ち以外はやるべきではありません。

自分自身で正しいプロセスで計画的に投資をできる人、短期売買の投機に走らないように自分を律することができる人は、自分で投資信託や株式等へ投資し運用すればいいですが、それができない人やその自信がない人は、ロボアドバイザーを使うほうが安全だと思います。

次回は、ロボアドバイザーの運用の評価方法について、書きたいと思います。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。