7月に入り、金相場は国外、国内ともに騰勢を強め、記録的な高値圏で推移しています。金相場の価格推移を説明するには“有事”“代替通貨”など、重要な伝統的キーワードが必要ですが、現在は、それらが複合的に絡み、金相場に影響している点に注意すべきです。今回は、金相場の材料を俯瞰し、今後を展望します。

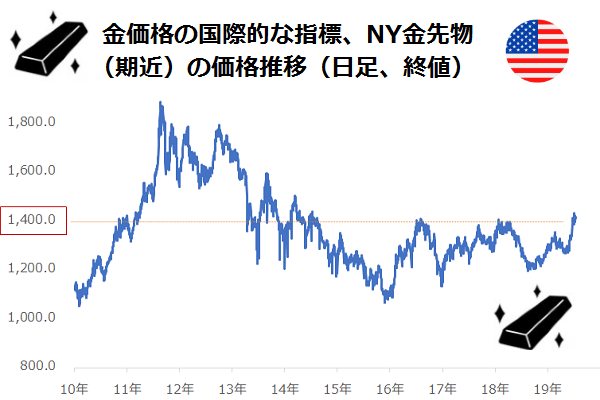

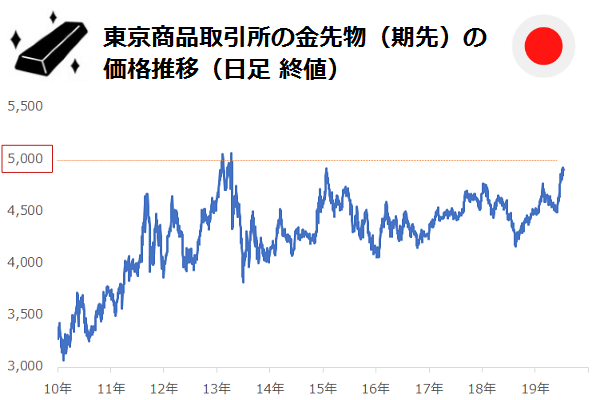

国外は1,400ドル達成、国内は5,000円の節目接近。金相場は記録的な高値圏で推移

7月2日、国際的な金価格の指標の1つであるNYの金先物価格(期近)は、1トロイオンスあたりおよそ5年9カ月ぶりとなる1,430ドル台をつけました。東京の先物市場でも7月12日におよそ6年3カ月ぶりとなる1グラムあたり4,927円台をつけました(いずれも日足の終値ベース)。

出所:CME(シカゴ・カーマンタイル取引所)のデータをもとに筆者作成

出所:TOCOM(東京商品取引所)のデータをもとに筆者作成

足元、金相場が騰勢を強めているのは、おおまかに言えば、以下の2点によるものと考えられます。

【1】中東情勢の悪化

【2】米中貿易戦争の激化

この2点が生じた原因、そしてどのような経路でこれらが金相場に影響しているのかを考えます。

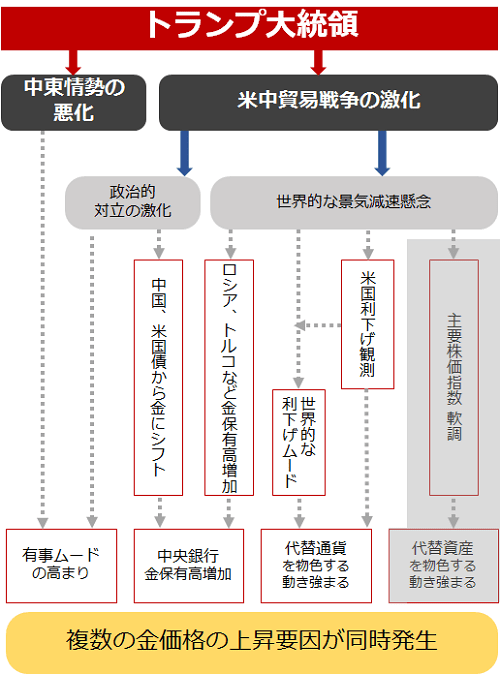

中東と米中、トランプ米大統領が作った2大材料が足元の上昇要因の源

以下の図は、足元の金相場を取り巻く環境のイメージです。中東情勢の悪化、米中貿易戦争の激化、という2大要因の上には“トランプ大統領”が鎮座しています。

図:足元の金相場を取り巻く環境

図の下段に、「有事ムードの高まり(有事)」「中央銀行金保有高増加(中央銀行)」「代替通貨を物色する動きが強まる(代替通貨)」「代替資産を物色する動きが強まる(代替資産)」と4つの要素を入れました。

灰色で塗りつぶした通り、「主要株価指数 軟調」→「代替資産を物色する動きが強まる」という線は、今後、現実のものとなる可能性は否定できませんが、現在は見られません。

現在上昇要因として作用していると見られる「有事」「中央銀行」「代替通貨」という3要因は、先述の「中東情勢の悪化」「米中貿易戦争の激化」とい2大要因から生まれたもので、これらの2大要因を生んだのは、「トランプ大統領」という構図が浮かび上がってきます。

有事については、以前のレポート「1970年代、「有事の金」で金が急騰!」で述べたとおり、複数の材料が絡み合うようになった昨今、影響力は低下したとみられるものの、引き続き金の変動要因の中に存在し続けています。今は、有事が起これば金価格が上がる、という単純な時代ではないため、あくまでも有事は金の変動要因の一つ、と認識する必要があります。

中央銀行については、以前のレポート「金相場変動で分かる世界の風邪引き状況、金価格変動要因を分析」で、中国の中央銀行の保有資産のシフト(米国債→金)やロシアの中央銀行の金保有増加について書きましたのでご参照ください。欧州の中央銀行の売却量を超えて、中国やロシアの中央銀行が買っています。

また、代替通貨については、米国の通貨ドルの金利が下がる観測が強まると、米ドルを保有する妙味が低下し、相対的にドルと同じ世界の通貨の側面を持つ金を保有する妙味が向上する傾向があります。足元、米国国内では利下げ(ドルの目標金利水準の引き下げ)に向けて現実的な議論がなされているため、ドルに先安観が生じ、金が買われやすくなっているといえます。

材料を俯瞰すれば、“偉大なアメリカ”を復活させることを目指し、来年の大統領選挙に勝利することを目論むトランプ大統領の施策が、結果として金価格を押し上げていると言っても過言ではないと、筆者は考えています。中東地域への支配力を強めて情勢を悪化させ、中国に貿易戦争をけしかけて貿易不均衡の是正を目指しながら、世界の中の米国の立ち位置を向上させ、なおかつ利下げ実施観測で自国内の株価を上げて景気の浮揚感を醸し出そうとしているのです。

金融緩和ムードが金価格上昇をけん引するのは、歴史的高値超えの主因だったため

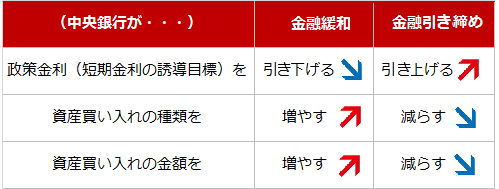

“金融緩和ムードが強まる”ということは、どのようなことなのでしょうか?

図:金融緩和と金融引き締め(イメージ)

金融緩和は、中央銀行(日本であれば日銀、米国であればFRB/米連邦準備制度理事会)が、金融市場において資金の供給が需要を上回り、企業や個人が資金調達をしやすい状況を作り、景気を向上させるために行う施策です。

逆に、金融引き締めは、景気に過熱感がありバブルを彷彿とさせる状況になりつつあるとき、中央銀行が景気を鎮静化させるために行う施策です。

金融緩和が実施されることで、「株高」「当該国通貨の他通貨に比べ割安感が強まる」などの事象が発生する傾向があります。金融引き締めが実施されれば(金融緩和の終了を含め)、株安・当該国通貨の割高感が強まります。

先述のとおり、米中貿易戦争が激化したことで減退する懸念が生じている米国経済の状況を鑑み、トランプ大統領はFRBに圧力をかけて政策金利の引き下げを要求しています。そしてFRBも、7月末の会合で利下げを実施する見通しであると報じられているとおり、これに応じる気配を見せています。

2018年の今ごろを思い返してみると、逆のことが起きていました。米国経済は好調で、「利上げすることが妥当だ」「利上げできるくらい米国経済は好調である」といった報道がしばしば見られました。

2018年10月の世界同時株安、年末のアップル・ショックなどを経て、大きく下落した株価を反転させるため、また、激化の一途を辿る米中貿易戦争の実態経済への影響を懸念し、トランプ大統領の圧力もあり、米国の金融政策は180度転換、引き締めムードから緩和ムードへ舵が切られました。

そもそも、以前のレポート「リーマン ショックで激震!4年間の「金狂宴」の背景は?」で書いたとおり、米国の大規模な金融緩和は、金価格が2011年に1トロイオンスあたり1,900ドルを超えた際の、長期的で値幅が大きい、歴史的な上昇劇の立役者でした。

世界の基軸通貨(世界の貿易で最も多く使われている通貨)のドルと、歴史的にお金として使われてきた側面を持つ金には、世界のお金という共通点があり、どちらか片方の保有妙味が低下すれば、もう一方に保有妙味が高まる傾向があります。これは、金がドルの“代替通貨”と言われる基本的な仕組みです。

先述のとおり、金融緩和を実施することで相対的に当該国の通貨に割安感が生じます。リーマン・ショック後に米国で行われた大規模な金融緩和によって、ドルに割安感が生まれ、同時に、ドルと同じ世界の通貨という共通点を持つ金に相対的に保有妙味が生じ、物色され、価格が上昇しました。短く言えば「金が代替通貨として買われた」わけです(同時に他の主要国も緩和的措置を実施していた点について後述します)。

金融緩和策の1つである、“金利引き下げ”も同様です。足元の金価格の高止まりは、金利引き下げ観測を受け、“代替通貨”としての側面が注目されているためだといえます。

トランプ大統領が、金利引き下げという金融緩和策の1つを実施するようFRBに圧力をかけ、株価を上昇させ、景気浮揚感を醸成しようとすればするほど(大統領選挙での再選を目指し、支持基盤固めを目論めば目論むほど)、金価格が上昇するという構図があるわけです。

株価上昇と金価格上昇が同時に起きていることに疑問を感じる方もいるかもしれませんが、材料を俯瞰すれば、株価上昇が金融緩和(≒ドル安)をきっかけとしているため、株価上昇も金価格上昇も同時に起こることに合点がいきます。

“通貨安戦争”再来?世界的な通貨安戦争は金相場の長期上昇要因に

米国は今月末にも利下げ実施という状況ですが、実は利下げを実施している国が増えてきています。

5月あるいは6月、オーストラリア、ニュージーランド、インド、マレーシア、フィリピンなどが利下げに踏み切りました。これを、「利下げドミノ」と称するメディアもあります。

利下げ以外に金融緩和策の実施を維持している、日本やEU(欧州連合)を含め、足元、主要国には金融緩和のムードが強まっています。FRBの利下げ実施ムードが強まったこと、米中貿易戦争のさらなる激化による実体経済への影響を軽減することが主な目的と見られ、さながら、金価格が歴史的高値を迎えるまでの2009年から2011年の間に目立った “通貨安戦争”の再来のようです。

自国の通貨を金融緩和などで他の通貨よりも安く誘導することで、輸出時に有利になり、貿易黒字の伸長が期待できるため、景気回復策の1つとして米国、EUなどが同時に実施しました。

再度、世界的な通貨安戦争が始まれば、主要国の通貨の価値が下がる、市場がカネ余り状態になるなど、金市場は代替通貨として注目が集まりやすくなり、価格の上昇傾向が鮮明になれば余剰資金を背景に投機筋が流入し、上昇幅が拡大する展開も考えられます。

折しも、現在は中東情勢の悪化という有事の金買いが連想されやすい中にあります。今後、長期的な視点で言えば、有事に加え、その有事が拡大して株が下がり、その下落を補うべく世界的な金融緩和ムードに拍車がかかれば、有事の金買い・株の代替資産、ドルの代替通貨として、金は複数の上昇要因を併せ持つ展開となり、その時、金価格はさらなる上値を目指す可能性があると、筆者は考えています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。