NYダウは最高値更新でも、日本株の上値重い

先週(7月8~12日)の日経平均は1週間で61円下落し、2万1,685円となりました。パウエルFRB(米連邦準備制度理事会)議長は、10日の議会証言で、7月30-31日のFOMC(米連邦公開市場委員会)での利下げを事実上予告した形となりました。それを好感して、NYダウ平均株価は、11・12日に2日連続で史上最高値を更新しました。ところが、利下げが何回も続くとドル安(円高)圧力が高まることへの警戒感があることから、日本株は上値の重いままでした。

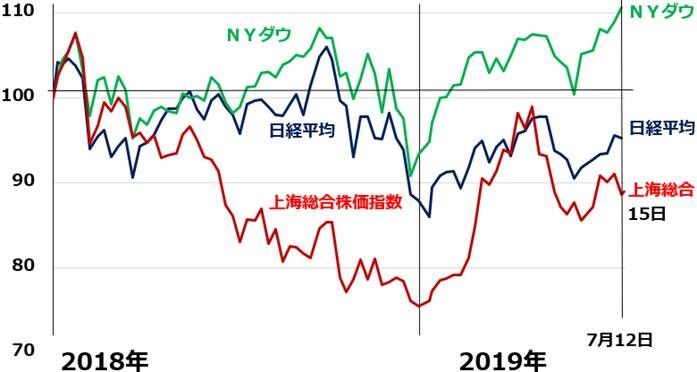

NYダウ・日経平均・上海総合株価指数の動き比較:2017年末~2019年7月12日、上海総合のみ7月15日まで

企業業績への不安も、先週の日経平均の上値を抑えました。7月11日に安川電機(6560)が2020年2月期の第1四半期(2019年3-5月期)の決算を発表しましたが、純利益は前年同期比▲70%の減益でした。受注も▲17%と減少しており、業績低迷が長引くことが懸念されました。安川電機は、中国関連・設備投資関連の代表銘柄であるため、三菱電機・ファナックなど、中国関連・設備投資関連全般に、日本株が売られる要因となりました。

日本政府が、半導体製造などに使われる韓国向けの化学品3品について、安全保障上の理由から輸出管理を強化したことも、不安材料となっています。韓国の半導体大手が一時的に生産停止に陥る可能性も出ており、短期的には、半導体産業の下押し材料となる可能性があります。

パウエルFRB議長は、7月の利下げを事実上、予告

パウエルFRB議長は、7月10日の議会証言で「利下げの必要が高まっている」と明言しました。さらに、同日発表された6月のFOMC議事要旨には、「景気の不透明さが続けば、金融緩和が近く正当化される」と明記されていました。これで、事実上、7月30~31日のFOMCでの利下げが予告されたのと同然となりました。

ただし、利下げの幅については、市場の見方は分かれています。0.25%との見方が大半ですが、一部に0.50%の利下げを見込む向きもあります。

米国の金融市場を見ると、長短金利の逆転が続いており、逆転を解消するには、0.25%の幅の利下げが今後2~3回必要な状態となっています。

米長短金利(10年・2年・3カ月金利)の推移:2018年1月2日~2019年7月12日

日本株は買い場の判断を継続

これから本格化する4-6月決算では、中国関連・設備投資関連株を中心に、業績不振が続いていることが確認される見込みです。米中貿易戦争・ハイテク戦争の影響が続いています。

ただし、日本株が買い場との見方は変わりません。世界景気は2019年に悪化した後、2020年に回復すると予想しているからです。今の世界景気は米中対立によって、人為的に抑圧されている状態と判断しています。何らかの形で、米中が休戦するならば、押さえつけられているAI(人口知能)・IoT(モノのインターネット化)・5G(第5世代移動体通信)・半導体などの投資が回復に向かうと判断しています。

東証一部の平均PER(株価収益率)が約13.7倍、平均配当利回りが約2.5%と、日本株が株式指標から見て割安なことも、日本株の投資魅力を高めています。業績はやや弱含んでいますが、それでも、足元、増配や自社株買いを発表する日本企業が増えています。実質無借金の企業がふえていることからもわかりますが、日本企業の財務内容が改善していることが、株主への利益配分を増やす動きにつながっています。

▼もっと読む!著者おすすめのバックナンバー

7月11日:利回り5%も!金融・資源関連・輸出株の三大割安株に再注目。注意点は?

7月4日:8~9月の人気優待トップ10:アナリストの視点でチェック

7月3日:優待の「権利付き最終日」が変わる!8・9月の人気優待銘柄はいつ買うべき?権利落ち直前は有利?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。