そもそも「受渡日」って何だっけ?「T+2」って?

2019年7月16日の取引から、株式取引の「受渡日(うけわたしび)」が変更されます。

受渡日とは成立した株式などの取引が決済される日のことです。一般的に、株式の売買注文が成立した日を「約定日(やくじょうび)」、実際に株式や代金がやり取りされる日のことを受渡日と呼んでいます。

これまでの受渡日は、「約定日(T)から起算して4営業日目(T+3)」だったのですが、今後は「約定日から起算して3営業日目(T+2)」へと1日短縮されます。

もちろん、株式やETF(上場投資信託)などを対象としている信用取引についても、新規建てや返済の受渡日がT+2へと短縮されることになりますが、それ以外にも信用取引に対してどんな影響があるのでしょうか? 主なものについて確認していきます。

信用取引のコスト。金利、貸株料、逆日歩はどうカウントする?

まずは、金利や貸株料、逆日歩(ぎゃくひぶ)への影響です。これらの計算は受渡日ベースで行われ、新規建てから返済までに発生する金利や貸株料は「受渡日から受渡日」、逆日歩については「受渡日から受渡日の前日」で計算されます。

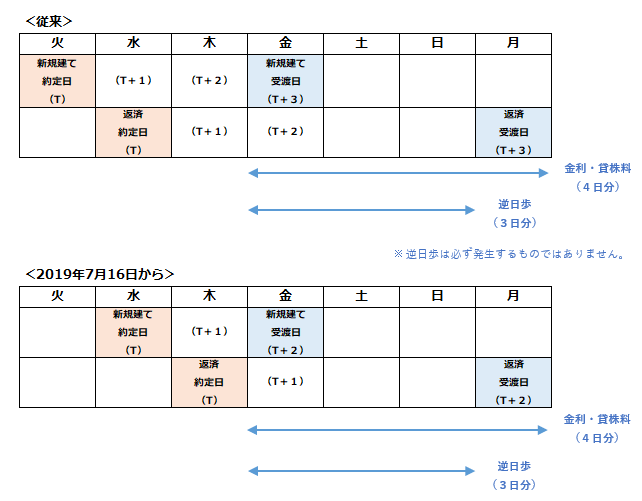

■図1:金利・貸株料・逆日歩の計算について

注意が必要なのは受渡日が土日や祝日をまたぐケースです。これまでは、「火曜日に新規建て、水曜日に返済」すると、それぞれの受渡日が金曜日と翌週の月曜日となり、金利や貸株料は4日分、逆日歩は3日分で計算されます(土日・祝日も日数としてカウントします)。

今後は火曜日の受渡日が木曜日、水曜日の受渡日が金曜日に短縮されるため、金利や貸株料は2日分、逆日歩は1日分になるわけですが、「水曜日に新規建て、木曜日に返済」すれば、それぞれの受渡日が土日をまたぐことになり、結局、金利や貸株料は4日分、逆日歩は3日分発生します。

結果的に取引タイミングがずれるだけで、信用取引における諸経費というコスト面の仕組みは変わりません。

「不足金」の解消期限も短縮。追証のルールは変わるの?

次に不足金についてです。含み損の発生している信用建玉(たてぎょく)を返済すると損失額が確定し、「受渡日に委託保証金内の現金からその金額が差し引かれる」ことになりますが、返済の受渡日に充当できる現金が足りないときに発生するのが不足金です。

これまでの不足金の解消期限は、返済の約定日から数えて4営業日目(T+3)だったのですが、今後は3営業日目(T+2)に変更されます。ですので、不足金を解消するために現物株を売却した現金を使うためには、従来と変わらず、「建玉の返済と同じ日に売却」を行う必要があります。含み損のある建玉を返済する際は、あらかじめ現金余力をチェックしておくことが大切です。

そして、最後に追証(おいしょう)についても見ていきます。追証とは「追加保証金」の略で、建玉総額に対する委託保証金の比率(委託保証金維持率)が一定水準以下になると発生します。楽天証券では、追証を判定する委託保証金維持率を原則20%に定めています。

追証が発生すると、維持率を回復させることが求められますが、具体的には必要な金額を入金するか、返済によって建玉総額を減らす、もしくは保護預かりにしている株式や投信を信用取引の担保に振り替えるなどによって追証を解消させます。

追証の解消期限は建玉の状況や証券会社によって異なりますが、今回の受渡日短縮に伴い、楽天証券では「追証発生日の翌々営業日(T+2)の12:00まで」に変更となります。これまでの期限が「追証発生日の翌々営業日(T+2)の15:30まで」でしたので、時間帯は早まったものの、期日そのものはT+2のままです。

「追証」回避のための現物株売りは、「発生前の取引時間中」に

これによって、「追証発生を回避するための現物株売り」というのが新たな選択肢に加わることになります。

どういうことかと言うと、委託保証金として使われる保有株式は「代用評価額」として、実際の株式価値から割り引かれた金額になります。

例えば、100万円分の保有株式に対して委託保証金の評価額は80万円で計算するといった具合です。日々変動する株価は不安定なため、現金と比べて保証金としての担保価値が下がるという考え方です。

つまり、株式を委託保証金に使っている場合、売却して現金化すれば、割り引かれて評価されていた分だけ委託保証金が増えることになります。

これまでは、「このままだと追証が発生しそう」といったタイミングで現物株を売却しても、受渡日がT+3だったために、追証解消期限(T+2)には間に合いませんでしたが、今後は受渡日がT+2となるため、間に合わせることが可能になります。

■図2:現物売却による委託保証金額(代用評価と現金評価)の変化のタイミング

もちろん、追証が発生(取引時間に確定)してから現物株を売っても追証は解消されませんし、追証解消のために建玉を返済して不足金が発生する際には、先ほどのように、返済と同じ日に売却した現物株の代金を不足金に充てることはできます。

また、現物株売却による追証回避は、どちらかと言えばその場しのぎの対応の印象が強く、「明日には入金できる」、「間もなく他社から入庫した株券が委託保証金として反映される」といった場合には有効かもしれません。

基本的には、委託保証金率を高めに維持したり、無理のない範囲で建玉を管理するなど、普段から追証の発生を防ぐことに注力する方が大事になります。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。