##<J-REITの歴史>

J-REITの個別銘柄で最初に誕生したのは、日本ビルファンド(8951)(三井不動産のオフィスビル中心のREIT)、ジャパンリアルエステイト(8952) (三菱地所のオフィスビル中心のREIT)で、同じ2001年9月10日でした。それから約1年半後の2003年3月31日に、J-REIT指数が1,000ポイントでスタートしました。その後のJ-REIT指数の値動きは、以下の通りです。

<グラフ1.J-REIT指数とJ-REIT指数(配当込み)、2003年3月31日~2019年5月20日、日次>

J-REITの特徴

特徴1 利回りが高い

J-REITには、運用を行う投資法人が「配当可能利益の90%以上を分配金として配当することで法人税がかからない」特徴があり、「導管性要件」とも呼ばれます。このため、ほぼ間違いなく、利益の90%以上が配当されるため、一般の株式に比べ、利回りは高くなる傾向にあります。

J-REIT指数の利回りは、足元の約1,950ポイントで3.75%程度です。日経平均株価の配当利回りは約2万1,300円で2.2%程度。J-REITは約1.7倍となります。(2019年5月20日現在、楽天証券調べ)

特徴2 長期投資向き

右肩上がりのJ-REITは、「長期投資」に向いていると考えられます。その主な理由は、下記のとおりです。

・利回りがある程度高くて安定的

・資産の目減りが少なくて安定的

値段(株価等)が下がっても、その後なるべく早めに高値を更新する可能性が高い資産が長期投資に向いています。上記グラフのJ-REIT配当込み指数(緑のライン)を見ると、概ね右肩上がりになっています。

毎年、3%以上の配当が蓄積されていくわけなので、当然と言えば当然なのですが、よく見る単純なJ-REIT指数(グラフ1の黒のライン)が2007年の高値を超えていないのに、配当込み指数は4年ほど前に高値を更新しています。

利回りがある程度高くて安定的なら、値段(株価)が下がっても、何年か後に高値を更新する可能性が高まります。毎年、安定的に高い配当が入ってくるからです。

さらに、資産の目減りが少なければ、値段(株価)の下げも限定的になります。もちろん、積立形式にすれば、値段(株価等)が下がった時に、安く買える→その後、早めに高値を更新するため、運用がうまく行く可能性が高くなります。

特徴3 外部成長に注目

J-REITの配当込み指数は、2003年に1,000ポイントで始まり、現在は約4,000ポイントとなっています。これは、単純に計算すると、毎年9%ずつ配当があったのとほぼ同じになります。もちろん、そんな高い配当は受け取っていません。他の要因があるはずです。

その理由、筆者が最も大きいと考えているのは、ズバリ、「外部成長」です。「外部成長」とは、REITが持っている不動産ポートフォリオに、「新たに不動産を追加する」ことを言います。この「外部成長」によってJ-REITの投資口価格(株価)が上がったことが、現在4,000ポイントの原動力のひとつとなっています。その仕組みを簡単に説明します。

もちろん、もし追加のポートフォリオの利回りが既存の利回りより低い場合には、逆に株価が下がってしまいます。しかし、多くのREITは、なるべく良質で利回りの高い不動産を追加する傾向にあります。その仕組みは、以下の通りです。

以上より、これまでの「外部成長」は、「既存のポートフォリオの質と同等かそれ以上」の物件取得が基本となっていました。つまり、自然と株価が上昇するような「外部成長」が多くありました。

これは、先ほど出てきた、「資産の目減りが少なくて安定的」であることにも直結します。

ここで、もう一度さっきのJ-REIT指数のグラフをご覧ください。(下図)

緑色のラインと黒のラインは、2008年のリーマンショックより前は大きな差はありませんでした。しかし、特に2012・2013年くらいからどんどん差が出ていることが分かります。実は、リーマンショック後に不動産の物件価格が下がったため、良質で利回りの高い物件が増えました。これをREIT各社が既存のポートフォリオに加えることにより、徐々にREIT全体のポートフォリオで実質的な利回り(配当)が高くなっていったのです。

高い配当を出せば、配当込みのJ-REIT指数と配当なしのJ-REIT指数の差が広がっていく、といった現象が起きたのです。

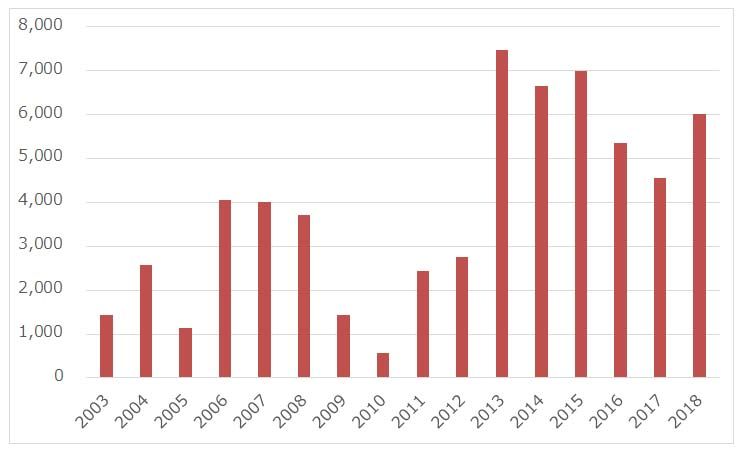

(参考)J-REITの外部成長

参考データとして、興味深いものがあります。

本文最初に紹介したJ-REITの個別銘柄である、日本ビルファンド(三井不動産のオフィスビル中心のREIT)、ジャパンリアルエステイト(三菱地所のオフィスビル中心のREIT)ですが、それぞれのホームページで確認すると、日本ビルファンドは、2011年から2014年まで4年連続で、公募増資を行った後は、現在まで公募増資を行っていません。また、ジャパンリアルエステイトは、2012年に2回、2014・2015・2018年に1回ずつの公募増資を行いました。

これは、不動産価格が低い時期に物件取得を行い、良質なポートフォリオ運営を目指しているからと考えられます。また、両者とも、2015年以降は公募増資をほとんど行わなくなりましたが、物件の入れ替え(売買)は行っています。これは、不動産価格が上がったため、築年数が経過した物件などを売却し、新たな良質物件などに入れ替えているケースが多いのですが、同時に投資口価格(株価)も上がっているため、公募増資を行っても、既存の投資家の利益にならないからだと考えられます。

J-REITの主な特徴まとめ

・利回りが高くて安定的

・長期投資向き

・資産の目減りが少なくて安定的になるような運営をする銘柄がある

次回は、不動産タイプ別の主な特徴をお送りします。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。