人気ブログ『インデックス投資女子 Around40 Happy Life』を運営する女性ブロガー、おぱるさん(40代・会社員)インタビュー、中編をお届けします。今回は数あるインデックスファンドの中で、どのような商品を購入したのかなどについてお聞きしました。

投資のセオリー通り、分散投資を実施した

──前回、FP会社に相談に行ったところまでお伺いしましたが、結局いつ購入されたのですか。

その後、町を歩いていたら、大手ネット証券のアンテナショップのようなお店を見つけました。そこでいろいろ話を聞き、証券口座を開設することにしました。前に読んだ本にもネット証券の方が手数料が安くてお得だと書かれていたので、このときは迷いはなかったですね。

──とはいえ、いざファンドを購入するとなると、どれにするか迷ったのではないですか。

そのころは、インデックスファンドには株式に投資するもの、債券に投資するもの、不動産に投資するものなどがあり、それぞれ日本や先進国、新興国など投資する地域も選べるとか、いちおう理解していました。

また、ネットで買う場合は購入手数料がかからないことが多い、保有期間中ずっと払う信託報酬は商品によって微妙に違う、とかも。

ですから、お店の担当者のアドバイスを参考にしつつ、それらをトータルに考えて、どれとどれをどう組み合わせるか決めました。

──それまで貯めていた定期預金を解約して、まとめてどかーんと買おうと思っていたんですか。

いえいえ、そんなこと、ビビりにはできません(笑)。当時、定期預金の積み立てを行っていたと話しましたが、それって月3万円だったんですね。それをやめて、新たにインデックスファンドの積み立てをしようと。

──前と同じように月3万円?

はい、それは今も一緒です。

──それまで積み立てた定期預金は切り崩さなかったわけですね。

病気で働けなくなるとか何かあったときの生活防衛資金と、安全資産を確保するために、無リスク資産として残しておくことにしました。

インデックスファンドは個別株などに比べたらリスクが分散されているとはいえ、それでもリスクがゼロというわけではありません。それこそ、リーマンショックのようなことが再び起こったら、間違いなく価格は下がるでしょう。だから、最初から全額投資に充てる気はありませんでした。

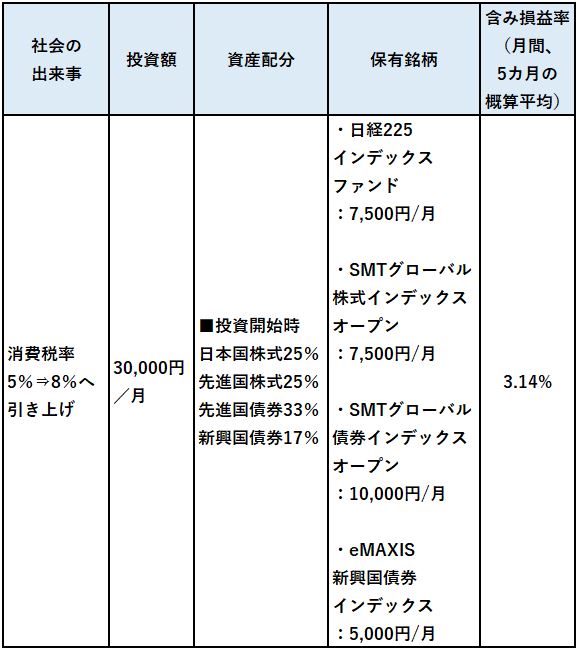

──では、最初、何を買ったかお伺いできますか。

株式ファンドと債券ファンドを半分ずつ買いました。株式より債券の方が安定性が高いと言われているので、とりあえず半々にしておこうと。

具体的に言うと、株式は「日経225インデックスファンド」と「SMTグローバル株式インデックスオープン」を7,500円ずつ、債券は「SMTグローバル債券インデックスオープン」を1万円、「eMAXIS新興国債券インデックス」を5,000円という感じです。すべて合わせると3万円になります。

──きちんと分散投資されたんですね。

何を見ても「投資の基本は分散投資」と書かれていましたから(笑)。

──購入後、上がりました?

最初のうちは証券口座を開設したのがうれしくて、しょっちゅうログインしていたのですが、数日経ったころ、購入した4つ全て値下がりしたんです。なるほど、これが「含み損というヤツか」と思いました。

ただ、短期的には上がったり下がったりすると知っていたし、それにまだ3万円入れただけでしたから、あまり深刻には考えなかったですね。実際、その後すぐ戻りましたし。

世界の株式の時価総額比率に合わせて購入

──最初に4つのファンドを買ってからもうすぐ7年ですよね。その間、何度かポートフォリオを見直していますか。

はい、何度か。私は投資のブログをやってますし、投資関連のイベントなどにもよく行くので、インデックス投資仲間がけっこういるんです。この世界では有名な投資ブロガーの方々とも知り合うことができました。

私がこれとこれ、どっちにするか迷っているなどとツイッターでつぶやくと、皆さんそれぞれのご意見を書き込んでくださったり。ですから、そういった交流に刺激を受けて何度かポートフォリオを見直しました。

──お仲間がいると心強いですね。

それはもう絶対ですね。

──これから投資を始める人も仲間を作った方がいいと思われますか。

うーん、それは人それぞれかもしれませんね。私は人と話すのが好きで、オフ会もよくやってますが、中には1人でじっくり勉強したり、研究したりするのが好きという人もいるでしょうし。

──たしかにそうですね。で、途中でポートフォリオを見直したとのことですが、どのように?

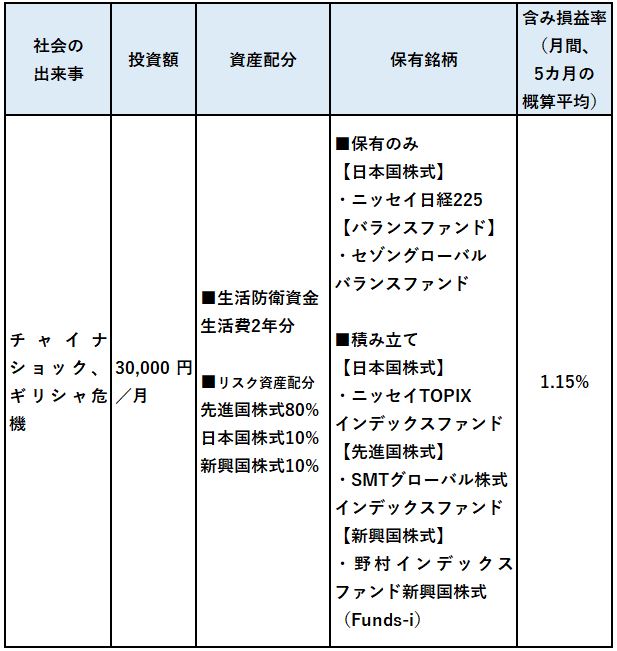

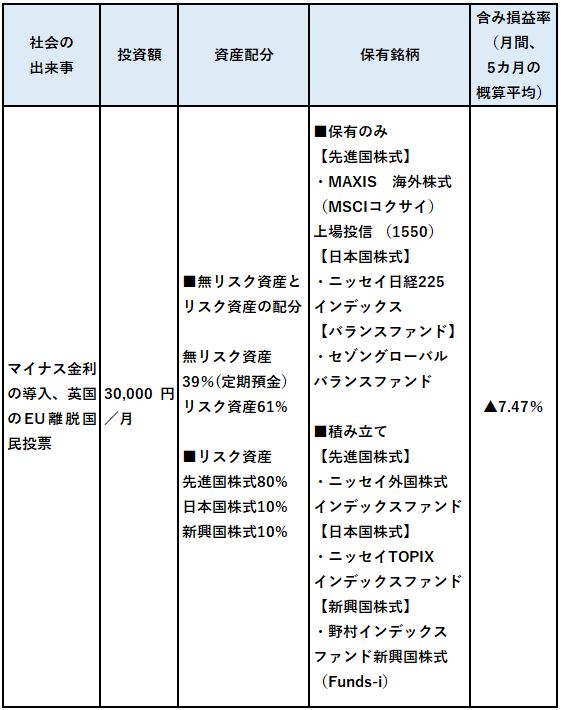

大きな変更点でいうと、債券をやめて、すべて株式にしました。

──なぜですか。

債券は安定性が高いと聞いて選んだのですが、そもそも安全資産として確保している無リスク資産、私の場合は定期預金が一定額あります。

だったら、投資分の3万円くらいはもっとリターンを重視してもいいんじゃないかと。

──なるほど。

あと、投資する地域の配分も変更しています。今は先進国株式が80%、日本株式と新興国が10%ずつです。

──先進国株式の比率が少し増えたわけですね。

理由は簡単で、世界の株式の時価総額比率に合わせました。

──世界の株式市場の大きさを見ると、日本を除く先進国が全体の8割を占めていて、新興国が1割、日本も1割程度だから、それに準じるということですね。

はい、そういうことです。世界経済はそうなっているんだから、それに合わせた方が間違いがないんじゃないかと。

──自分なりにアレンジする人もいますよね。先進国より新興国の方が成長スピードが早いはずだから、新興国株式の割合を増やそう、とか。

自分の考えに自信があるならそれでいいと思います。私はアレンジする能力を持ち合わせていないですからね。かといって、誰か他人の意見に従うのもあまり気が進まない。だったら、世界経済の動向がそのまま反映されるようにしておいた方がいいかなということです。

──なぜ多くの人が自分でアレンジするかというと、人よりいいリターンを得たいからですよね。おぱるさんはそういう気持ちはあまりないのですか。

いえいえ、思いますよ。でも、そこは労力との兼ね合いじゃないですか。例えばほんのちょっとした努力でリターンが2倍になるなら、私だって努力します。でも、投資においてはそんなことはありえません。

それどころか、一生懸命努力しても、まったく報われないことすらあります。だったら、ハナから努力するのはやめておこうかなと。世界経済の成長に準じた、ごく平均的なリターンが得られればそれでいい、ということです。

──努力しなくても「平均的なリターン」を得られるのなら、ひとまず投資をした方がいいということですか。

おっしゃる通りです。投資関連の本には「世界経済は、一時的に後退することはあっても、長い目で見れば成長していく」といったことがだいたい書かれています。

私自身はそれを実感しているわけではないけれど、たぶん本当なんだと思うんです。であるなら、その波に乗った方がいいかなと、インデックス投資という方法をメインにしました。

──なるほど。では、次回は現在のポートフォリオなどについてお伺いします。

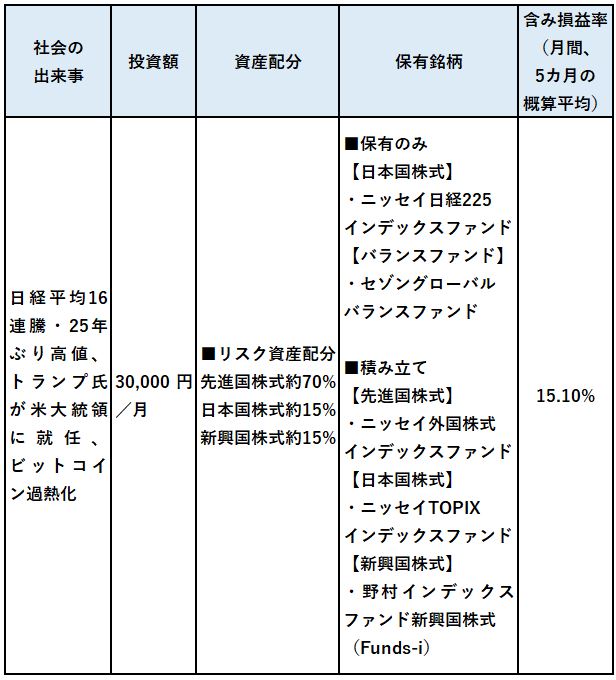

おぱるさんの投資年表

【2014年】37歳独身。ふと老後が気になる。しかし60歳以降の人生が全く想像できない

定期預金の見直しがきっかけで、投資をスタート。

ファイナンシャルプランナーにライフプラン作成を依頼したところ、人生について質問攻めにあい、老後は貯蓄不足になることも判明して絶望的な気分に…。

【2015年】38歳独身。投資を始めたらなんとなく60歳以降も生きる気がしてきた⁉

本で勉強しながらアセットアロケーションを決め、それに沿ってポートフォリオを変更。

iDeCoを始めたものの、その後すぐに確定給付年金に加入することになり運用終了に。

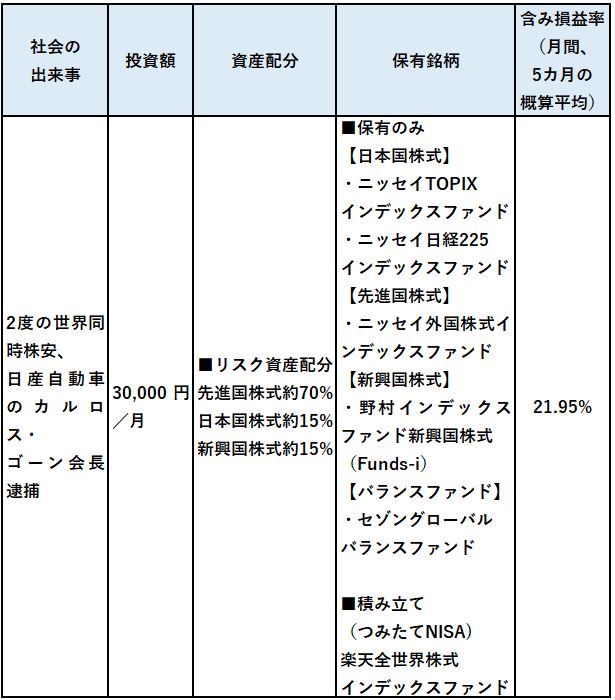

【2016年】結婚。なんと夫の貯金はゼロ⁉

結婚後、夫婦の家計は一つに。安定するために結婚する人が多い中、夫の預貯金は0円と判明。収入以上に支出をすると貯蓄はできないと教えるべく、夫を家計簿担当に任命。

含み損益がマイナスの月が続くも「始めたばかりだし、そういう時もある」という気持ちで投資を続行。

【2017年】第一子誕生。子供にはお金がかかると知る

将来、マネーリテラシーを教えることも見据え、子供の金融口座を作る。

投資はつみたてNISAを開始。「自分が生きている間に限らず、子供や孫に受け継いでから利益が出ればOK」と、以前よりも長期で考えるようになった。

【2018年】仕事に復帰。子供は保育園に

保育園代の高さに驚く。節約に励み貯蓄を増やそうと提案し頑張るも、貯蓄はなかなか増えず…。

子育てが始まって投資はほったらかしに。インデックス投資の本領を発揮⁉

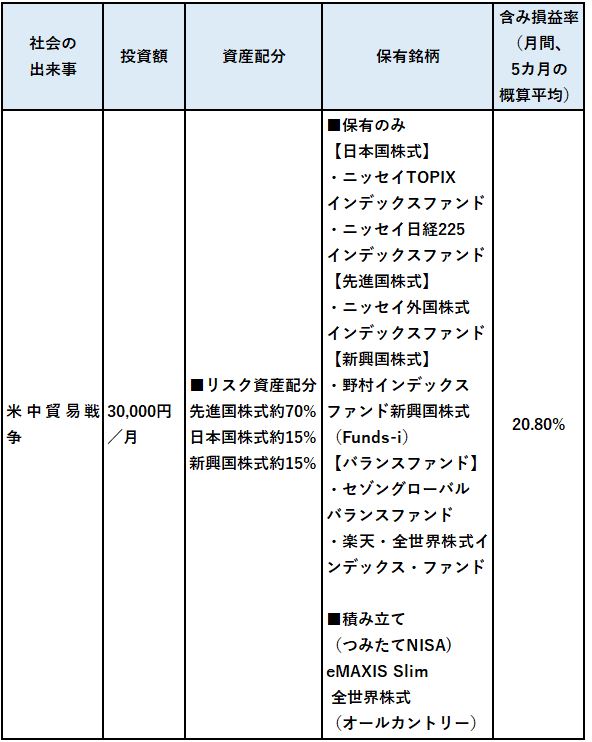

【2019年】節約したいのにキャンプ道具を買ってしまった!

依然として保育園代は高いけれど、驚かなくなってきた。

子供にお金はかかるものの、投資は始めた時と変わらず老後資金のために続けている。iDeCoに入れることになり、また始めようかと検討中。

投資を始めた2014年と比べると、iDeCo、NISA、つみたてNISAなどができたことで、投資を始めるハードルはすごく下がったと感じている。

後編『後編:女性投資家が語る「結婚・出産、未来のお金」』 へ続く>>

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。