今日のポイント

●Jアラートの発動は地政学リスクの深刻化を知らしめた。8月は安全資産とされる金と債券が買われ、株式の上値が重い。リスク分散効果で相性の良い日本株と金の組み合せに注目。

●株価を支えるのは業績期待と日銀のETF買い。外部環境の不安が後退すれば、日経平均は徐々に上値余地を探る動きへ。ただ、半島情勢を巡っては「新ヤルタ会談」の観測も。

地政学リスクの台頭で金と債券が堅調

8月29日、北朝鮮が弾道ミサイルを北海道沖に向けて発射したことで「Jアラート」(全国瞬時警報システム)が発動。朝鮮半島情勢を巡る緊張が高まりました。

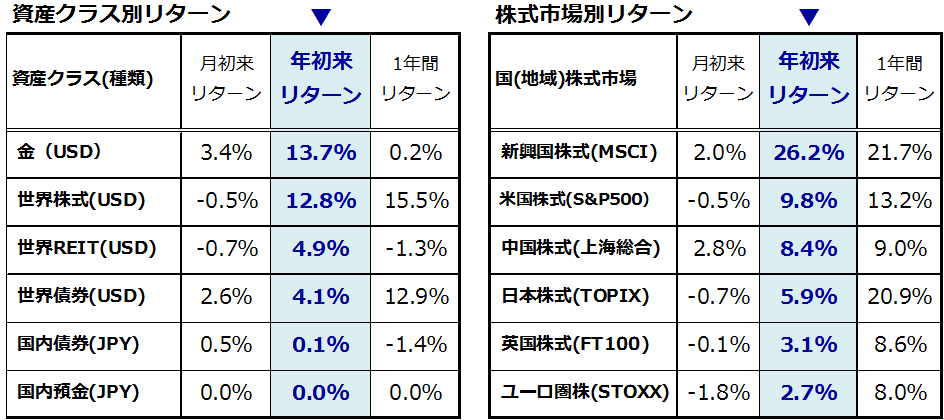

東京市場ではリスク回避の円買いでドル円が一時108円台前半まで下落し、日経平均株価に下方圧力がかかりました。ご参考までに、年初来の資産クラス(種類)別リターンと株式市場別リターンを図表1にまとめました(30日時点)。地政学リスクと米ドル下落を受け、「年初来」も「月初来」も金のリターンが最高位にあります。

8月は内外金利の低下で債券市場も堅調です。世界株式のなかでは新興国株式が好調となっています。「株式だけ」や「日本株だけ」への投資にとどまらず、多様な資産クラスや世界市場に資金を振り分けることにより、投資資金全体のリスク(リターンのブレ)を和らげる「分散投資効果」が期待できることが示されています。

図表1:資産クラス別・株式市場別の期間リターン(一覧)

出所: Bloombergのデータより楽天証券経済研究所作成(2017年8月30日)

日本株と金のリスク分散効果に注目

円換算の金相場は今週、2016年3月以来1年5カ月ぶり高値に上昇しました。この背景としては、

(1)地政学リスクの台頭を映す「リスク回避(いざというとき)の金買い」需要

(2)米ドル軟調を警戒する「対米ドル・ヘッジ」需要

などが挙げられます。商品市況にはドル建て表示が多く、ドルの下落は「商品1単位当りドル金額」を押し上げやすい特徴があります。

ドルが下落する場面で価格が上昇しやすい金の特徴と、円が上昇する場面で株価が下落しやすい日本株の特徴の「低相関性」に着目する「日本株と金の分散投資」に注目したいと思います。

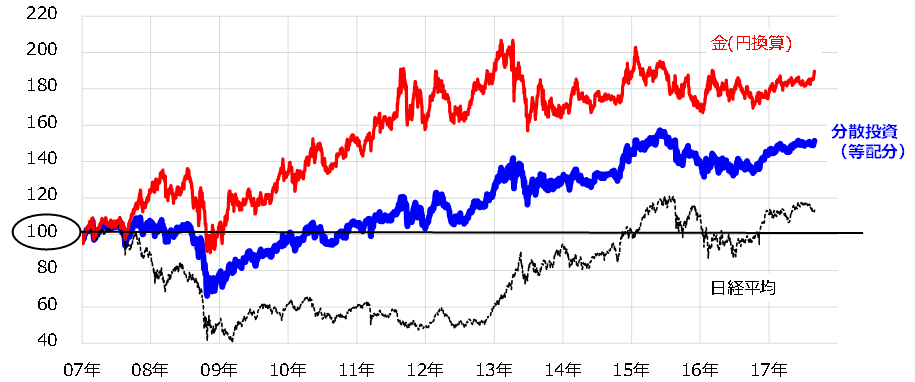

図表2は、過去約10年にわたる日経平均株価、金相場(円換算)、「分散投資」(日経平均と金への等配分投資)を想定した分散投資シミュレーションの推移を示したものです。ドル安・円高で下落した日経平均の軟調を、ドル安で上昇した金の堅調が和らげてきた市場実績を示しています。分散投資シミュレーションが、日経平均や金それぞれよりパフォーマンスが安定的であった市場実績がわかります。

図表2:日経平均と金の分散投資シミュレーション(2007年初=100)

出所: Bloombergのデータより楽天証券経済研究所作成(2017年8月30日)

こうして、金(もしくは金に連動する投資商品)と日本株を組み合わせることで、資産全体のリスクを抑制し、リターンを安定化させることが可能です。今後も、地政学リスクやドル下落の可能性が高まる局面で、投資元本全体のリスクを和らげる金投資の役割に期待したいと思います。

業績期待が株価を下支えるが、「新ヤルタ会談」の可能性も?

外部環境を巡る不確実性があるにもかかわらず、日経平均の下値余地を限定的にしている要因が2つあります。

・内外景気の堅調と業績拡大期待を加味した株価の割安感

・日銀によるETF買いを介した株価の下支え効果

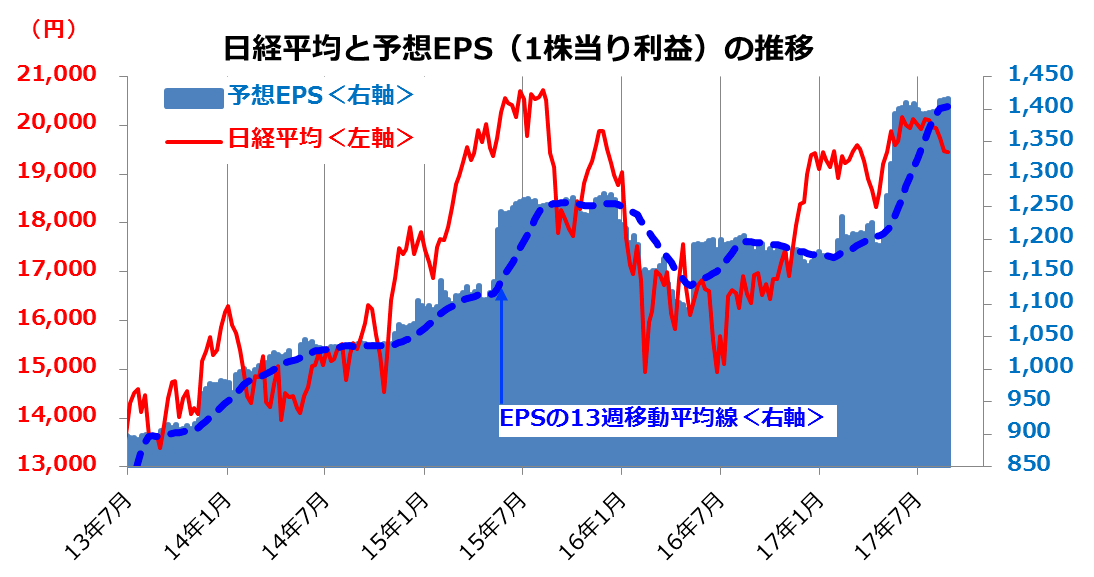

図表3は、日経平均をベースにした予想EPS(1株当り利益)、予想EPSの13週移動平均、日経平均の推移を示したものです。予想EPSは、4-6月期の決算発表と業績見通しの修正を経て1,417円に増加し、業績の勢いに対する確信を示す13週移動平均も史上初めて1,400円を突破しました(8月25日時点)。

業績見通しが上向きであるなか、予想PER(株価収益率)は13.7倍と過去の平均水準と比較して低位にあります。ファンダメンタルズ(経済の基礎的条件)が改善しているなかでの株価下落は、中長期でみて買い方に分があると考えられます。

なお、日本銀行は「デフレ脱却」を目指す量的緩和政策の一貫として、株価下落場面でETF(指数連動型の上場投信)を着実に購入しており、需給面で株価の下落余地を限られたものにしています。

図表3:日経平均ベースの業績予想

出所: Bloombergのデータより楽天証券経済研究所作成(2017年8月25日)

北朝鮮の建国記念日(9月9日)や、米国の同時多発テロ16周年(9月11日)を控え、北朝鮮のさらなる挑発と米国の対応は警戒要因です。米朝が武力衝突となれば、米国、韓国、日本が甚大な被害を蒙り、北朝鮮は体制の崩壊が確実視されています。

こうしたなか、米国が中国やロシアと水面下で協調し、金正恩体制崩壊後の北朝鮮統治について交渉する「新ヤルタ会談(説)」もささやかれており、依然不確実性が強い状況が続きそうです。9月は、米国で新年度予算審議を控え、公的債務上限問題に直面することで、混迷するトランプ政権の統治能力が問われる場面が多くなります。

こうした不確実性を無事に消化し、あるいは健全な範囲での株価調整で織り込んでいくなら、株式市場は上述した業績見通しの堅調を再評価する動きに回帰していくと考えています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。