使わないのはもったいない!ジュニアNISA

4月と言えば進級、進学、新生活。何かとお金がかかるこの季節。お子さんの学費の備えとして「とりあえず学資保険でいいや」と思っている方に、子だくさんFP(ファイナンシャル・プランナー)である筆者のジュニアNISA(ニーサ:少額投資非課税制度)活用術をご紹介します。

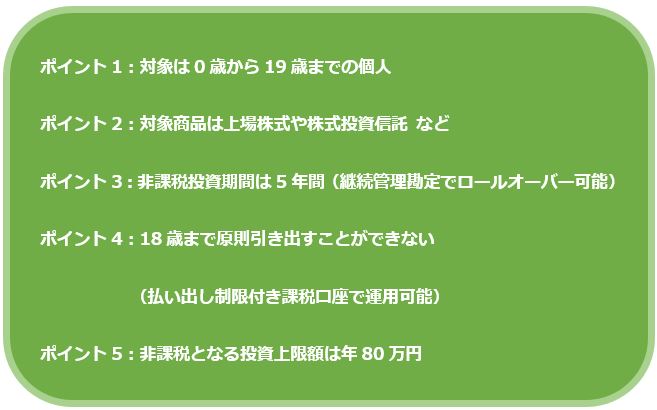

ジュニアNISAってどんな制度?まず5つのポイントを押さえよう

ポイント1

ジュニアNISAとは、19歳以下の子どもを対象に、非課税で運用できる制度です。

ポイント2

NISA同様、上場株式、ETF(上場投資信託)、上場REIT(リート:不動産投資信託)、投資信託などに投資ができ、売却益、分配金、配当金が非課税となります。

ポイント3

非課税で投資できる期間は5年間ですが、5年経過する年の翌年のジュニアNISA枠を使って非課税で運用を継続することができます。これをロールオーバーと言います。

2023年に制度終了が予定されていますが、その後は継続管理勘定で、子どもが20歳になるまで分配金、配当金も非課税で継続保有(ロールオーバー)することができます。もちろん途中で売却することもでき、売却益も非課税です。

ポイント4

一度ジュニアNISA口座に入れた資金は子どもが18歳になるまで出金することができません。ジュニアNISA口座や継続管理勘定での売却代金は「払い出し制限付き課税口座」で管理されます(※)。非課税ではありませんが、払い出し制限付き課税口座内で運用することができます。

※3月31日時点で18歳の年の前年12月31日までに引き出す場合は、過去に得た譲渡益、配当金、分配金に対して課税されます。大災害などのやむを得ない事情がある場合のみ、非課税による払い出しが可能です。

ポイント5

また、年80万円の非課税上限まではジュニアNISA口座で再投資することも可能です。

メリットがよく分からない?ジュニアNISAのここがイイ!

NISAもつみたてNISAもあるし、わざわざジュニアNISAで運用する必要があるのでしょうか? 実は、ジュニアNISAならではのよさがあります。それは非課税で長期運用ができること。

長期運用ならつみたてNISAでいいんじゃない?と思うかもしれませんが、つみたてNISAは投資対象が制限されるのに対し、ジュニアNISAはNISA同様幅広いラインナップに投資ができます。また、つみたてに限らず、一括投資も可能です。

まさにジュニアNISAはNISAとつみたてNISAのいいとこどり。せっかくお子さんがいらっしゃるなら使わない手はありません。

学資保険とジュニアNISA、どっちにしようと迷ったら?

「学費は確実に準備したい」「投資で損をするのがコワイ」「学資保険は躊躇(ちゅうちょ)なく入るのにジュニアNISAは渋っている」…そんな方には学資保険とジュニアNISAでの投資信託積立の2本立てがおススメです!

投資信託積立とは学資保険の保険料を毎月払うように、毎月投資信託を購入することです。積み立てながら長期運用することでリターンが期待できます。

一方、学資保険のよさは、万が一の保障が得られることと、将来もらえる金額が決まっていることでしょう。やはり安心感がありますね。

実は筆者も2本立て。学資保険と投資のどちらか一方ではなく、保険を学資準備の土台にして、リターンが期待できる投資信託の積立をプラスするとよいでしょう。

引き出せないのはデメリットじゃない!長期でコツコツ学費を準備しよう!

ジュニアNISAは18歳まで引き出せないのはネックですが、学資保険も18歳など指定の年齢にならないとお金を受け取ることができません。家計状況に合わせて積立額を変更できるジュニアNISAの方が一度決めた保険料を変えられない学資保険よりも自由度が高いかもしれません。学費以外に使ってしまっては意味がないので、学費を準備する上では18歳まで引き出せないこともメリットになるかもしれませんね。

投資先に迷ったらFPなどのプロに相談することもできます。かわいい我が子のためにジュニアNISAを上手に活用して、賢く学費準備に取りかかりましょう!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。