相続税対策のアパート建設ラッシュが起きた結果・・・

【う】売れないと 不動産投資は やめられない

一般的に投資は、商品購入後、「運用」「売却」を経て利益が確定するものです。保有している資産の価値が上がることを「含み益」、価値が下がることを「含み損」と言います。マンション投資もこれと同様に、物件購入後から運用を開始し、売却を経て初めて利益が確定するのです。逆に言うと売れなければ、マンション投資はやめられません。

不動産は数ある資産運用の中でも、流動性の低さという点がリスクと言えます。最近の不動産投資失敗事例の多くは、家賃が獲得できない上に、物件を売却しても大幅な損がでるため、売却できないという点が非常に大きな問題なのです。そのため、不動産の中でも買主が買いやすい環境にある物件を選択することで、流動性の低さといったリスクに対するヘッジをすることが重要になります。

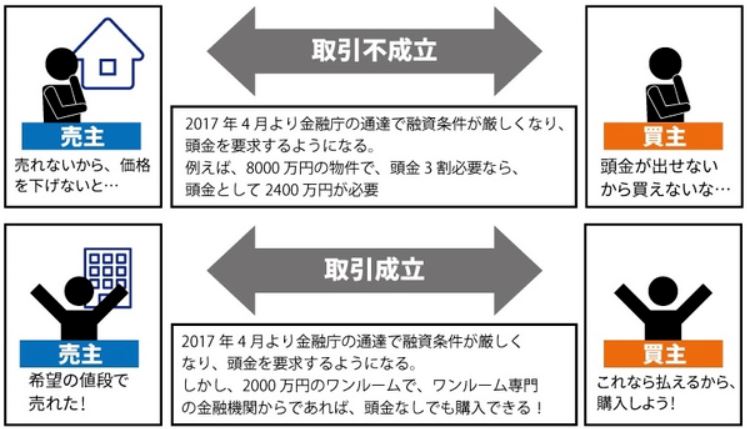

不動産売買は、相対取引。売りたい人と買いたい人の条件面での折り合いがつくことで、初めて取引が成立します。もちろん、折り合いがつかなければ、売主は物件をいつまでも売ることができません。そのため、不動産投資では、物件を購入する際のこだわりはもちろん重要ですが、売却する時に次の買主が買いやすい物件であることを配慮することも必要になります。

ここで重要なポイントは、価格帯です。皆様もご存知のように、2015年1月より相続税の改正が行われました。そして、相続税の納税を回避するために、地方の農地に多くのアパートが建築されたのです。地銀を中心とした金融機関は、相続税改正を融資のチャンスとみなし、こぞってアパートに融資を実行しました。

その結果、金融機関のアパートに対する融資残高は、あのバブル期の融資残高を超えてしまったのです。これを問題視した金融庁は2017年4月頃から、不動産投資向けの融資に対して、厳しくするよう金融機関に通達しました。具体的には、空室率を考慮した頭金が必要になり、多くの金融機関で物件評価額の70%程度に融資が抑えられるようになったのです。これにより買主は、物件価格と物件評価額の差額分を頭金として用意できなければ、物件が購入できないということになります。

下記の図表をご覧ください。仮に、売主が8000万円で売りたい物件があったとします。もし、金融機関から頭金3割を要求されたら、買主は頭金として2400万円を用意することが必要です。2400万円という頭金は、一般のサラリーマンが簡単に用意できる金額ではありません。そのため、この話は破談になってしまいます。そして、売主は売れる価格まで、売値を下げる必要があるのです。

[図表]融資が厳しくなると価格の高い物件の取引は減る

融資条件が緩和され、流通も活発な「1Rマンション」

一方で、ワンルームマンションであれば法定耐用年数も47年間あり、次の購入者が収益を得られる期間も長期に渡るため、頭金が「0円」でも融資を実行してくれる金融機関もあります。2018年5月からは、ワンルームマンションに対して、最長45年の融資を実行する商品も誕生しました。このことから、一般的には厳しくなりつつある融資ですが、ワンルームに対しての融資は緩和傾向にあると言えます。もし仮に頭金が3割必要になっても、600万円程の金額であれば数千万円の頭金が必要な取引に比べ、払える人が増えるのです。

つまり、次の買主が買いやすい環境というのは、不動産の売買に大きな影響を与えます。そのため、次の買主が買いやすい中古のワンルームマンションは流通が活発で、2016年の首都圏のワンルームマンション流通件数は、8万2595件もの取引がありました。これは、15年前の取引数の約12倍の取引数なのです。

(仲宗根 和徳/株式会社和不動産 代表取締役)

※この記事は2018年9月26日に幻冬舎ゴールドオンラインサイトで公開されたものです。

記事提供元

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。