「有事の金」といわれ、これまで株式投資のリスクヘッジとして買われてきた「金」。しかし昨今では株高・金高というこれまでの常識とは異なる値動きを見せる場面も増え始め、金投資に対するマーケットの常識も変わりつつあります。

この新たな局面のなか、金投資はどのような意味を持つのか。今後はどのように投資をしていけばいいのか。豊島逸夫事務所の豊島逸夫氏、三菱UFJ信託銀行で金ETF“金の果実”を担当する林恒氏、楽天証券経済研究所の吉田哲が対談を行いました。

対談のポイント

- 「株価と金価格は相反する」というマーケットの常識に異変が起きている!?

- 「有事の金」は本当は買いではなく、売りが正しい

- 資産運用の「リスク分散先」としての金投資に注目

- 「金投資」は国際感覚や投資センスが磨かれる

- 個人投資家の金投資として便利な金のETF(金の果実 証券コード1540)

| 対談 |

「株価と金価格は相反する」というマーケットの常識に異変が起きている!?

吉田:金価格は株やドルの値動きと逆相関するというのが、これまでのマーケットの常識でした。しかし、近年は株やドルの上昇と同時に金価格も上昇する場面が増えており、これまでの定説が通用しなくなっていると思います。この点についてはどのようにお考えですか?

豊島氏:私は昨今の株と金の掟破りともいえる値動きには、機関投資家の動向が大きく影響していると思っています。たとえば株が上がっていると、機関投資家の資金に余裕ができますよね。そうすると、投資家は新たな投資先を求め、資金が金に向かいます。これにより、株高で金高という状況が生まれていると考えています。

林氏:そうですね。世界的な金融緩和により、世の中にマネーがあふれていることも大きな背景のひとつだと思います。

吉田:さまざまな投資対象に投資をする機関投資家の資産運用状況が、金価格に影響するようになってきているということですね。

豊島氏:はい。またドル高・金高となることもあります。それは仮にドルが上昇したとしても、基軸通貨としてのドルへの不信感が根底にあることが大きな原因だと考えています。マーケットでは米国債の格下げ予測も出ていますし、トランプ政権に対する危機感も大きいですから。

そんななか、各国の中央銀行は莫大な量の金を保有しています。これはある意味、金が「通貨の価値保存手段」として捉えられていることを表していると思います。基軸通貨としてのドルに不信感があるものの、きちんとドルの代わりと言える通貨がいまのところありません。それだけに、万一のときには金を持っていれば安心、という認識が各国にあるのだと思います。

「有事の金」は本当は買いではなく、売りが正しい

吉田:そういえば、先だっての北朝鮮のミサイル問題でも、金価格は大きな上昇にはなりませんでした。最近このような心理的不安がマーケットに影響しにくくなったように思うのですが、この点はいかがですか?

豊島氏:実は大陸間弾道ミサイルがアメリカ本土に届くかもしれないという情報が出たとき、金価格は1370ドルくらいまで上がりました。確かに「有事の金」ともいえる値動きを見せたんですね。ただ、ミサイルが日本の上空を飛ぶくらいですと、NYのマーケットにとっては対岸の火事としか見ないため、さほど反応しないんです。マーケットはリスク慣れしすぎていて、多少の地政学リスク、政治リスクはでは金も株も反応しにくくなっていると思います。

吉田:有事に金を買う投資法がすでに通用しなくなっているいということですか?

豊島氏:今のマーケット状況に関わらず、私は以前から有事に金を買うという投資法はお勧めしていません。 本当は有事の金は、実は買いではなく、売りなんです。イラク戦争がいい例なのですが、プロは戦争が勃発する半年前から金の保有を増やして、戦争が始まったときにはもう売っているんです。 一般の投資家は、ここで買って損をするケースが多い。私は以前から、金はバイ&フォーゲット(買って忘れること)と話をしています。 株が下がったから起死回生で金を買う人がいますが、これはやめた方がよいですね。ではいつ買うのか?平時に買うものなのです。

資産運用の「リスク分散先」としての金投資に注目

吉田:これまで金は「株式投資のリスクヘッジ」として買われてきた側面があると思います。株式やドルと明確な逆相関とならないことがあるとなると、これからは金投資をどのように考えれば良いでしょうか?

豊島氏:ヘッジは金と株式・ドルがきれいな逆相関の関係にあってこそ成り立つのですが、冒頭での話のとおり、いまは過去の法則が通用しにくくなっています。 今後は金への投資を、株式投資に対する「ヘッジ」ではなく「リスク分散」と捉えるべきだと思います。金は、ドルや株式とは一線を画した「リスクが独立している資産」だと言えます。 投資家が資産を守るためにできることは、投資先を「分散」することです。資産の分散先を確保するために、金を持つという考え方が重要だと思います。

林氏:昨今はプロの機関投資家でも定位安定成長に入ってしまった先進国の株式・債券(伝統4資産)だけでは、十分な運用利回りを確保できません。そのため、新興国の株式・債券等も運用対象として取り込んでいます。以前より格段にリスクが高まっていますから「分散」は大切ですね。

吉田:「リスクが独立している資産」である金を保有することによって、資産全体の値動きを安定化させるということですね。それは私も同意見です。ちなみに金を値下がりさせる金独自の要因には、どんなものがあげられるのでしょうか?

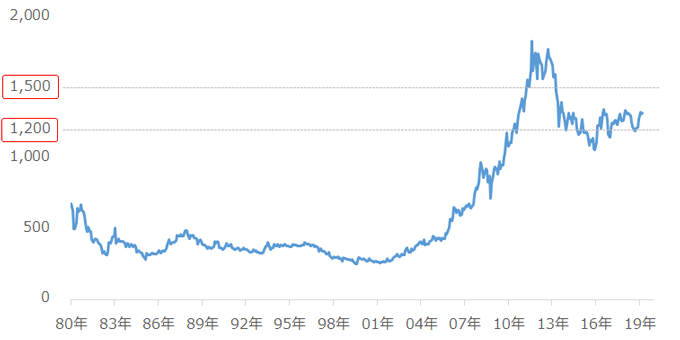

豊島氏:金は金利などのインカムを生まないので、実質金利が上がることが最大のリスクだと思います。 1980年、当時の金価格の最高値が約875ドル。FF金利(米国の短期金利の代表的指標)がおよそ20%。この金利の高さが重石となって、その後10年間、金価格は低迷することになりました。 ですので、金投資にあたっては、FF金利とインフレ指標であるCPI(消費者物価指数)はウォッチしていく必要があると思います。銀行に預金しておくと、物価上昇により実質金利がマイナスになる時、金は買われるのです。

「金投資」は国際感覚や投資センスが磨かれる

吉田:いままでお話しいただいたとおり、金を取り巻く状況は一昔前とは大きく変化しています。そんな今ならではの「金投資の意味」はどこにあるとお考えですか?

豊島氏:大きく分けて、3つあります。まず1つは、金を持つことで、知識欲が高まることです。 これまで株式投資だけをやっていた人が金を持つと、例えば、イラン・イラク状況やウクライナ状況など、地政学リスクが気になるようになるんですね。 知識が増えて国際感覚や投資センスが身に着くようになるのは、金投資ならではだと思います。

そして2つ目は金を持つことが「心がこもる資産を持つ」ことだということ。たとえば毎年子どもの誕生日に金貨を買ってあげるというのは、他の資産をあげるというのとまた違った喜びがありますよね。 愛する者のために金を少しずつ買うのは、本当に幸せで楽しいものだと思います。こういう買い方だと細かい値動きも気にならないですし、投資としても結果がついてくることが多いんです。

3つ目は、株式投資よりずっと簡単だということ。金価格には底値目途と上値目途があると考えられます。下値目途は1200ドル。高コストの金鉱山会社の生産コストはこのあたり。1200ドルを割ると世界の2割の金鉱山が閉山すると言われており、供給量が減る。 またこの価格になってくると、金の2大需要国である中国、インドが買ってくる傾向があり、これ以上は下がりにくい。そして上値目途である1500ドル。この価格を超えると、リサイクルの金が増え始めるので、それ以上は価格が上がりにくくなる。 昨今は金はこの価格帯の中での値動きになる傾向があり、株式投資よりはずっと簡単だと思います。

図:NY金の価格推移 (期近 月足 終値)

個人投資家の金投資として便利な金のETF(金の果実 証券コード1540)

吉田:金投資は値上がりを期待するというよりも、リスク分散先の1つとして保有することが有効だと思います。ちなみに個人投資家が金投資をするうえで、金のETF(金の果実 証券コード1540)は非常に利便性が高い商品だと思います。

林氏:金に関連するファンドには金鉱山会社の株価に連動するタイプもありますが、「金の果実( 証券コード1540)」は金の現物価格に連動しているため、実質的に金を買うのと同じ投資効果が期待できます。 「金の果実」はインターネットでも株式の取引と同じように購入できますので、株式投資の経験がある個人投資家の方にはとても利便性が高いと思います。

豊島氏:金ETFは株式を買うのと同じ感覚で金に投資できますし、株式と同じように流動性が高いと思います。

個人投資家の方にとっては非常に良い商品ですよね。

林氏:(金の果実 証券コード1540)は、今であれば1口4000円台ですから、購入しやすさを感じていただけると思います。

豊島氏:そうですね。購入する場合は、1カ月に1口や10口など、予算に合わせて少しずつ買いましていく方法を取れば、高値づかみも防げると思います。

林氏:個人的な感覚としては株式などに加えて資産の10%程度をリスク分散先の1つとして金に振り分けるというのは、資産全体の額を安定させる意味でも有効だと思います。そういう意味でも、少しでも多くの個人投資家の方に、金ETFに興味を持っていただけたら嬉しいですね。

「金の果実シリーズ」4銘柄

「金の果実」シリーズは、国内の商品先物取引市場における貴金属価格に連動するように作られたETF(上場投資信託)です。株式と同じ取引方法、手数料で投資が可能なため、例えば「貴金属の価格に連動する株式」と考えていただければわかりやすいかと思います。

| 銘柄 コード |

銘柄名 【愛称】 |

|---|---|

| 1540 |

純金上場信託 (現物国内保管型) 【金の果実】 指標価格は、国内の商品先物取引市場における金1グラムあたりの先物価格から評価した、金地金1グラムの現在の理論価格です。 |

| 1541 |

純プラチナ上場信託(現物国内保管型) 【プラチナの果実】 指標価格は、国内の商品先物取引市場におけるプラチナ1グラムあたりの先物価格から評価した、プラチナ地金1グラムの現在の理論価格です。 |

| 1542 |

純銀上場信託(現物国内保管型) 【銀の果実】 指標価格は、国内の商品先物取引市場における銀1グラムあたりの先物価格から評価した、銀地金100グラムの現在の理論価格です。 |

| 1543 |

純パラジウム上場信託(現物国内保管型) 【パラジウムの果実】 指標価格は、国内の商品先物取引市場におけるパラジウム1グラムあたりの先物価格から評価した、パラジウム地金10グラムの現在の理論価格です。 |

【ご注意】

上記4銘柄の「金の果実ETF」については、信託財産である貴金属地金は国内で保管され、一定口数以上で、国内での貴金属現物との転換(交換)が可能となっております。なお、弊社では貴金属現物への転換(交換)は対応しておりませんので、転換(交換)をご希望なさる場合は、指定転換販売会社(証券会社)への移管が必要となります。詳細につきましては、指定転換販売会社(証券会社)までお問い合わせをお願いいたします。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。