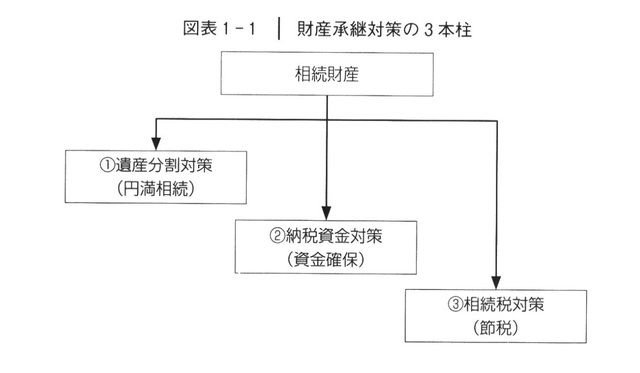

相続生前対策3本柱…遺産分割、納税資金、相続税対策

相続生前対策には3つの柱があります。すなわち、(1)円満な遺産分割、(2)納税資金の確保、(3)相続税対策の3つです。対策を立案する際には、必ずこの順序で検討しなければなりません。

しかし、現実に発生した相続の結果を見ていますと、この3本柱の対策がうまくいっていないケースが多いのです。

3本柱の対策を忠実に順序どおり実行しようとしても、予測できないさまざまな問題が出てきます。それゆえ、発生する可能性のある問題点を事前に把握しておく必要があるのです。

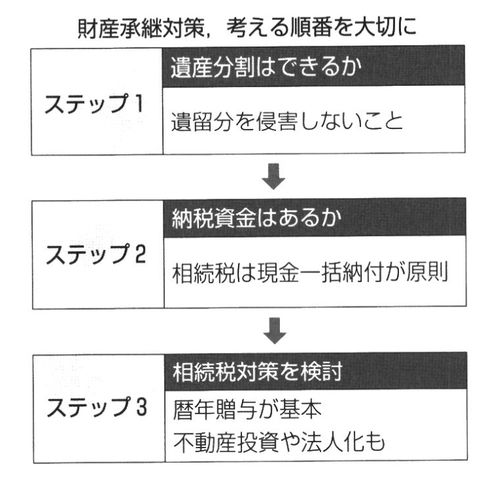

それぞれの対策を考える「順番」が重要となる理由

まず、保有する財産のほとんどが分割できないものであった場合、遺産分割の問題が発生します。たとえば、大きな自宅・賃貸不動産などの分割です。また、非上場株式も分割してしまうと支配権争いの問題が生じます。この点、遺産分割の争いを避けるために誰か1人に集中して相続させようとすれば、遺留分の侵害という問題が発生します。しかし、公平さを優先して不動産や株式を共有すれば、それによって一時的に問題を先送りすることはできますが、次の相続で一気に問題が顕在化することになります。

それゆえ、遺産分割で揉めないためには、遺言書を作成して個々の財産を誰が承継するか決めておくことが必要です。

また、財産の大部分が含み益のある土地や非上場株式であれば、容易に現金化することができず、それに伴う相続税の納税資金を準備することが難しいという問題が発生します。仮に現金化できたとしても、売却に伴って所得税の負担を伴います。

そして、遺産分割の方針が決まり、納税資金が確保されてからでないと相続税対策を立案することはできません。

以上のように、財産承継対策は、まず遺産分割と納税資金を考え、その次に相続税対策を考えるという順番で検討しなければなりません。

岸田 康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士

※この記事は2018年12月30日に幻冬舎ゴールドオンラインサイトで公開されたものです。

記事提供元

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。