戻り基調にあった日経平均、4週ぶりに下落

先週末3月8日(金)の日経平均株価は2万1,025円で取引を終えました。取引時間中には節目の2万1,000円台を割る場面があったものの、終値では維持した格好です。

前週末終値(3月1日の2万1,602円)からは577円安、週足ベースでは4週ぶりに下落に転じたわけですが、日経平均は約2カ月間にわたって戻り基調を描いていただけに、そろそろ調整があってもおかしくはないタイミングだったと思われます。ここからは、このまま下落が続くのか、それとも再び戻り基調の息を吹き返すのかが焦点になります。

そこで、まずは下の図1で足元の相場状況を整理してみます。

■(図1)日経平均(日足)の動き(2019年3月8日取引終了時点)

ここ何回かのレポートでも指摘した通り、最近の日経平均は「窓」空けが多くなっています。先週についても、またもや窓を空けてスタートし、週初となる3月4日(月)の取引で2万1,700円台に乗せてきました。これにより、2018年10月2日高値(2万4,448円)と12月26日安値(1万8,948円)の下げ幅の「半値戻し(2万1,698円)」を達成したわけですが、さらに、この日は2万1,860円まで値を伸ばす場面も見られました。

ただし、以降の取引は下方向への意識が優勢になりました。ローソク足の並びに注目すると、実体の短い「コマ足」と「窓」空けが目立ち、そして週末の8日(金)に大きな陰線が出現しています。つまり、先週の日本株は軟調だった米国株市場の流れを受けて窓空けによって株価水準が切り下がり、取引時間中は方向感に乏しかった日が多かったことを意味しています。

最近までとはちょっと違う相場の変化に「あれ?」と思っているうちに次第にムードが悪くなって、週末にドンと下げが加速した動きが大きな陰線として現れた印象です。

先週末の陰線は「プチ・セリングクライマックス」か、下方向へのサインか

となると、今後の先行きを想定する上での重要なポイントは、「8日(金)の大きな陰線をどう解釈したら良いのか?」になります。8日(金)はメジャーSQ(特別清算指数)であったことや、中国で発表された貿易統計の結果が悪く、上海株が急落したことが影響して下げ幅を大きくさせたと思われます。

この先週末の大きな下げを前向きに捉えるならば、「プチ・セリングクライマックス」だったと考えられるため、今週の取引で下げが限定的にとどまれば、再び株価は戻りを試すのではないかと解釈することができます。

反対に、8日(金)のローソク足は25日と75日の二本の移動平均線をまたぐ形で下抜けています。これは「二本抜け」と呼ばれ、相場のトレンドが抜けた方向に強まるサインとされていますので、こちらは「調整が深くなってしまうかも」というネガティブな見方もできるわけです。

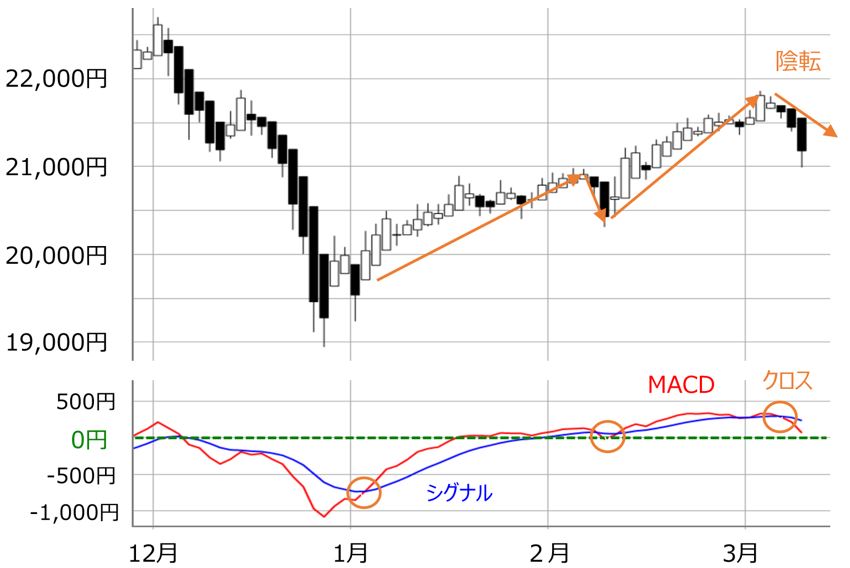

さらに、平均足とMACDの組み合わせを見ても、平均足が陰転し、MACDがシグナルとの下抜けクロスとなっており、これまでの戻り基調が下方向へ転じそうなサインが出ています。

■(図2)日経平均の平均足とMACD動き(2019年3月8日取引終了時点)

押し目買いは短期の投資スタンスで

では、「結局どちらで見たら良いのか?」ですが、現時点では明確な判断が難しい状況です。

こう書いてしまうとこのレポートの意味がなくなってしまいますので、「迷ったときは現場に返る」刑事ではありませんが、ここはシンプルにローソク足が織りなすトレンドに注目していきます。

■(図3)日経平均(日足)の動き その2(2019年3月8日取引終了時点)

あらためてトレンドとは、上げ下げを繰り返しながら、一定の方向に向かって進んでいきます。上昇トレンドの場合は、下げ幅よりも上げ幅が大きくなることで右肩上がりとなり、下落トレンドであれば、上げ幅よりも下げ幅が大きくなることで右肩下がりとなります。

今年に入ってからの日経平均は大発会以降、上昇トレンドを描いているわけですが、図3を見ると、2月上旬のところで軟調な場面がありました。この時、上昇幅に対して大体38.2%押しのところで下げ止まって再び上昇基調に戻していたことが分かります。一般的に、強いトレンドは23.6%もしくは38.2%のところまでの調整を繰り返しながら継続することが多いとされていますが、現在の日経平均の戻り基調もこれに当てはまります。

そこで、先週の下落をひも解いてみると、8日(金)の下落によって、上昇幅の23.6%押し(2万1,242円)は下抜けてしまいましたが、38.2%押しとなる2万859円まではまだ少し距離があります。今週の取引で株価が下落したとしても、この水準で下げ止まることができれば、2月と同じ値動きのリズムとなるため、再び株価が反発する可能性が高まると考えることができます。節目の2万1,000円台を割れたとしても、下落の許容範囲は多少残されていると言えそうです。

とはいえ、上昇トレンドが継続するには、直近高値(4日の2万1,860円)を超えていく必要があります。日経平均を週足で見ても、52週移動平均線が上値の抵抗になっているほか、ローソク足が26週と100週の移動平均線を「二本下抜け」していること、MACDも「0円ライン」を超えられずにいることなど、目先の反発は期待できても、中期的な上昇につなげられるかは微妙なところです(下の図4)。

■(図4)日経平均(週足)とMACD動き(2019年3月8日取引終了時点)

そのため、押し目買いを入れるのであれば、まずは株価が38.2%押し辺りの水準で下げ止まるのかを確認すること、そして、直近高値付近でいったん手仕舞うという感じで、短期の投資スタンスが良いのかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。